Навигация

Анализ состояния активов предприятия по степени риска

1.2 Анализ состояния активов предприятия по степени риска

Анализ активов предприятия по степени риска проводится для оценки инвестиционной привлекательности предприятия и анализа возможности расплатиться по обязательствам. Активы с минимальной степенью риска можно конвертировать в денежные средства в минимальные сроки, для конвертирования в денежные средства активов с высокой степенью риска необходимо большое количество времени, а зачастую предприятие не может использовать такие активы в качестве денежных средств (например, дебиторскую задолженность, сомнительную к получению). Источники информации: форма №1 – «Бухгалтерский баланс» (Приложение 1). Анализ проводится с использованием аналитической таблицы 1.3.

Таблица 1.3 – Анализ активов предприятия по степени риска

| Степень риска | Группы активов | Доля группы в общем объеме, % | Изменение (+,–) | |

| на начало года | на конец года | |||

| Минимальная | Денежные средства; краткосрочные финансовые вложения | 40,6 | 39,8 | -0,8 |

| Малая | Дебиторская задолженность реальная по взысканию; производственные запасы (исключая залежалые); готовая продукция и продукция, пользующаяся спросом; долгосрочные финансовые вложения | 15,5 | 18,6 | +3,1 |

| Средняя | Затраты в незавершенном производстве; расходы будущих периодов; налог на добавленную стоимость по приобретенным ценностям | 9,8 | 18,8 | +9 |

| Высокая | Дебиторская задолженность сомнительная к получению; готовая продукция и товары, не пользующиеся спросом; залежалые производственные запасы; нематериальные активы; основные средства; незавершенное строительство; прочие внеоборотные активы | 34,1 | 22,8 | -11,3 |

Доля активов с минимальной степенью риска в относительном измерении уменьшилась на 0,8% за счет того, что объем денежных средств предприятия рос пропорционально росту общей сумм актива. Доля активов с малой степенью риска увеличилась на 3,1% за счет увеличения объема производственных запасов. Активы со средней степенью риска увеличились 9% – в основном за счет незначительного увеличения объема затрат в незавершенном производстве. И, наконец, доля активов с высокой степенью риска снизилась за счет малых темпов прироста основных средств и сокращения нематериальных активов. В целом, можно сказать, что предприятие обладает определенной устойчивостью и малой степенью подверженности рискам, хотя медленный рост основных средств нельзя считать положительной тенденцией.

1.3 Оценка динамики наличия, состава и структуры источников средств

Оценка динамики состава и структуры пассива бухгалтерского баланса проводится с целью определения источников средств формирования имущества предприятия. Особое внимание при анализе следует обращать на соотношение собственных и заемных источников формирования имущества. Значительное превышение собственных источников над заемными показывает, что предприятие не полностью использует свой кредитный потенциал, значительное же превышение заемных средств над собственными означает наличие определенного риска не возможности выплат по обязательствам, а также это указывает на то, что предприятие платит высокие проценты по привлеченным кредитам, что также отрицательно сказывается на финансовых результатах предприятия. Источники информации для анализа: форма №1. – «Бухгалтерский баланс» (Приложение 1) Анализ проводится на основе аналитической таблицы 1.4.

Таблица 1.4 – Анализ наличия, состава, структуры источников средств

| Источники средств | На начало года | На конец года | Изменение за год (+,–) | Темп динамики, % | |||

| тыс. р. | % к итогу | тыс. р. | % к итогу | тыс. р. | по структуре | ||

| 1 Собственные средства – всего, | 26466 | 61,3 | 32236 | 48,7 | 5770 | -12,6 | 121,8 |

| в т.ч.: уставный капитал, | 119 | 0,003 | 119 | 0,002 | - | -0,001 | 100 |

| добавочный капитал, | 11264 | 26,1 | 11264 | 17,0 | - | -9,1 | 100 |

| резервный капитал, | - | - | - | - | - | - | - |

| фонд социальной сферы, | - | - | - | - | - | - | - |

| целевые финансирования и поступления, | - | - | - | - | - | - | - |

| нераспределенная прибыль прошлых лет, | - | - | - | - | - | - | - |

| непокрытый убыток прошлых лет, | - | - | - | - | - | - | - |

| нераспределенная прибыль отчетного года, | 15083 | 35 | 20853 | 31,5 | 5770 | -3,5 | 138 |

| непокрытый убыток отчетного года. | - | - | - | - | - | - | - |

| 2 Заемные средства – всего, | 16685 | 38,6 | 33912 | 51,3 | 17227 | 12,7 | 203 |

| в т.ч.: долгосрочные кредиты и займы, | - | - | - | - | - | - | - |

| отложенные налоговые обязательства | - | - | 1040 | 1,6 | 1040 | 1,6 | - |

| прочие долгосрочные обязательства, | - | - | - | - | - | - | - |

| краткосрочные кредиты и займы | - | - | - | - | - | - | - |

| кредиторская задолженность, | 15033 | 34,8 | 29623 | 44,8 | 14590 | 10 | 197 |

| задолженность участникам (учредителям) по выплате доходов, | - | - | - | - | - | - | - |

| доходы будущих периодов, | - | - | 13 | 0,0002 | 13 | 0,0002 | - |

| резервы предстоящих расходов, | 1652 | 3,8 | 3236 | 4,9 | 1584 | 1,1 | 196 |

| прочие краткосрочные обязательства. | - | - | - | - | - | - | - |

| Итого (п. 1 + п. 2) | 43151 | 100 | 66148 | 100 | 22997 | 0,00 | 153 |

Как видно из таблицы 1.4, за отчетный период собственные средства предприятия увеличились на 21,8%. Это произошло благодаря тому, что нераспределенная прибыль в отчетном периоде увеличилась на 5770 тыс. р. Уставный и добавочный капиталы остались без изменений. Заемные средства увеличивались значительно более высокими темпами, и к концу периода индекс роста заемных средств составил 2,03. В данном отчетном периоде у предприятия появились отложенные налоговые обязательства в размере 1040 тыс. р., а также доходы будущих периодов в размере 13 тыс. р. Кредиторская задолженность и резервы предстоящих расходов увеличились на 97% и 96% соответственно.

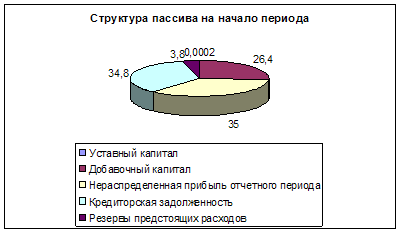

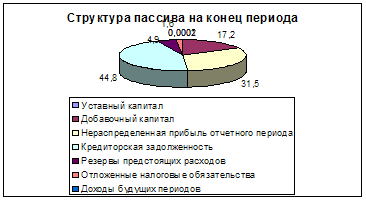

Структура пассива бухгалтерского баланса на начало и на конец отчетного периода представлена на рисунках 3 и 4 соответственно.

Рисунок 3 – Структура пассива на начало периода

Рисунок 4 – Структура пассива на конец периода

Структура пассива бухгалтерского баланса ООО «Люкс Аетерна» также подверглась изменениям. Если в предыдущем году отношение собственных и заемных средств было 61,3: 38,6, то в отчетном периоде заемные средства превысили собственные, и отношение их стало 48,7: 51,3. Такое соотношение собственных и заемных средств является оптимальным. На конец отчетного периода наибольшую долю средств предприятия составляют кредиторская задолженность (44,8%) и нераспределенная прибыль отчетного года (31,5%).

0 комментариев