Навигация

Анализ состояния внешних заимствований России и её позиции в мировой системе долга

2. Анализ состояния внешних заимствований России и её позиции в мировой системе долга

2.1 Ретроспектива внешних заимствований России

- Почему брать в долг легче, чем отдавать?

- Потому что берешь чужие деньги и на время, а отдаешь свои и навсегда.

Сегодня это трудно представить, но всего 17 лет назад о существовании внешнего долга, тогда ещё СССР, знали лишь немногие специалисты. Советский союз был нетто-экспортером капитала и его внешний долг составлял всего лишь 28,3 млрд. долл.. Основная часть внешнего долга РФ возникла, когда команда Горбачева повела курс на «социалистическое ускорение экономического развития страны» за счет западных кредитов. Советский Союз был известен в мире как аккуратнейший плательщик по своим долгам, и нам весьма охотно ссужали миллиарды долларов «на перестройку». Не мало тех долларов закопали в землю государственных долгостроев, часть ушла на закупку техники, оборудования, в том числе и очень нужного. «Социального ускорения», однако, в общем и целом не получилось, долги остались.

В 1991 году, еще в период существования СССР, были заключены два соглашения, в соответствии с которыми тогда еще союзные республики брали на себя солидарную ответственность по долгам Советского Союза. Понятие солидарной ответственности означало, что каждая республика в отдельности и все вместе отдают по долгам Советского Союза. Таким образом, каждая республика должна была выплачивать свою часть долга, но если кто-то отказывался платить, то тот долг погашали бы все остальные республики. Однако после распада СССР возникла следующая ситуация: по сути, реально выплачивать свою часть долга была способна только Россия. Но делить активы бывшего СССР изъявляли готовность все. Однако раздел активов был бы длительным и весьма дорогостоящим мероприятием. Вот почему вышли на схему « нулевого варианта», в соответствии с которой Россия стала правопреемницей СССР по зарубежным активам Союза, но одновременно брала на себе обязательства по погашению всего долга СССР. Таким образом, объявив себя правопреемницей СССР, Россия приобрела, кроме всего прочего, и его внешние долги. При этом унаследованные Россией долги имели крайне неблагоприятную структуру. Они состояли, главным образом, из среднесрочных и краткосрочных кредитов, и их основная масса подлежала погашению в 1992 - 1995 гг. А потом и сама стала занимать долги у Запада.

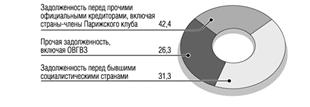

В январе 1992 г. правительство РФ заключило первое соглашение о реструктуризации долга с Парижским клубом кредиторов, за ним последовали три реструктуризации в 1993-1995 гг., которые охватывали процентные выплаты в период с декабря 1991 г. по конец 1995 г. В апреле 1996 г. было достигнуто принципиальное соглашение с Парижским клубом о реструктуризации приблизительно $40 млрд. задолженности кредиторам клуба. Около 45% этой суммы будет выплачено в период до 2020 г., остальные 55% (которые включают все краткосрочные долги Парижскому клубу) - до 2016 г. Выплаты по основному долгу, постепенно увеличиваясь, будут производиться с 2002 г. Размер задолженности РФ Парижскому клубу кредиторов составил на к 204 году $42,7 млрд. Примерно в этот же период проводились переговоры по реструктуризации долга перед членами Лондонского клуба.

Россия являлась одной из главных стран - должников Лондонскому клубу (после Бразилии, Мексики и Аргентины). Это - задолженность по межбанковским кредитам, предоставленным Внешэкономбанку СССР частными коммерческими банками ФРГ, США, Великобритании, Франции, Японии, Италии и других зарубежных стран в советское время, т.е. до 1 января 1992 г., а также по некоторым внешнеторговым векселям того же периода.

В 1996 году с Лондонским клубом было заключено соглашение о реструктуризации долгов СССР банкам на условиях, предусматривающих выплату долга за 25 лет. В ноябре 1998 г. Правительство РФ обратилось к кредиторам-членам Лондонского (а также Парижского) клуба с предложением о проведении переговоров о дополнительной реструктуризации ранее оформленных финансовых обязательств. Всего начиная с ноября 1998 г. состоялось семь раундов таких переговоров. В феврале 2000 года после длительных переговоров правительству РФ удалось достичь договоренности, согласно которой из 32 млрд. долл. российского долга этой организации списывалось 33%, а оставшаяся часть переоформлялась в российские еврооблигации со сроками погашения 10 и 30 лет соответственно и учитывалась в составе нового российского долга. На конец отчетного периода эти обязательства оценивались в 20,5 млрд. долл., что составляло 13% всего внешнего долга России и 42% нового российского официального долга.

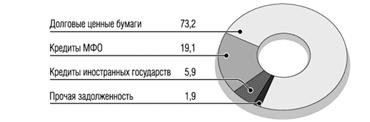

Помимо этого для России как самостоятельного заемщика ванными источниками внешних ресурсов являлись кредиты международных финансовых организаций, прежде всего МВФ и МБРР, кредиты иностранных государств, валютные ценные бумаги кроме выпущенных для реконструкции задолженности перед Лондонским клубом кредиторов, а так же прочая задолженность.(Таблица 1)

В общем за последние годы в результате проводимой в России бюджетной политики произошли кардинальные изменения в объеме и структуре совокупного национального долга России (СНД), включающего государственный внешний и внутренний долг, внутренний корпоративный долг и корпоративный долг перед нерезидентами.

Благодаря благоприятной конъюнктуре мировых сырьевых рынков в 2003-2004 г., а также грамотной политике правительства в монетарной и фискальной сферах, добившегося также существенного улучшения отношений с Западом, долговое бремя России значительно сократилось.

Таблица 1

Структура нового государственного внешнего долга по состоянию на 1 января 2001 года

| 1.01.2000 | 1.01.2001 | |

| Новый российский долг | 34,4 | 49,7 |

| кредиты международных финансовых организаций | 6,9 | 7 |

| МБРР | 6,7 | 6,8 |

| прочие | 0,2 | 0,2 |

| прочие кредиты (включая кредиты стран-членов Парижского клуба кредиторов) | 9,8 | 8,4 |

| ценные бумаги в иностранной валюте | 12,2 | 30,8 |

| еврооблигации, размещенные по открытой подписке, а также выпущенные при реструктуризации ГКО | 11,1 | 9,4 |

| еврооблигации, выпущенные при реструктуризации задолженности перед Лондонским клубом кредиторов | — | 20,5 |

| ОВГВЗ - VI и VII транши и ОГВЗ 1999 г. | 0,7 | 0,9 |

| ОГНЗ | 0,4 | 0 |

| ценные бумаги в российских рублях (ГКО-ОФЗ) | 3,6 | 1,6 |

| прочая задолженность | 1,8 | 1,8 |

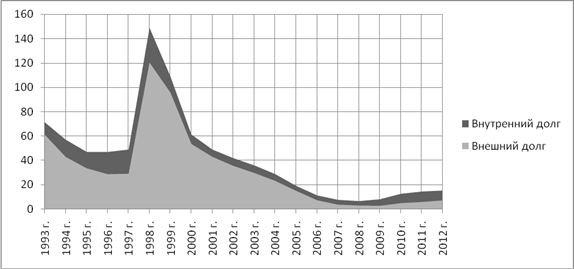

Долговое бремя России снижается, как в абсолютном выражении, так и относительно ВВП, в то время как обслуживание внешнего долга осуществляется исключительно за счет внутренних ресурсов. При этом если раньше долговые выплаты связывали всю экономику страны и являлись для нее непосильным грузом, то теперь, благодаря гибкой фискальной политике, они не являются столь обременительными, федеральный бюджет сводится с проффцитом, а правительство может себе позволить производить досрочные выплаты по долгам и расходы на другие сектора экономики.

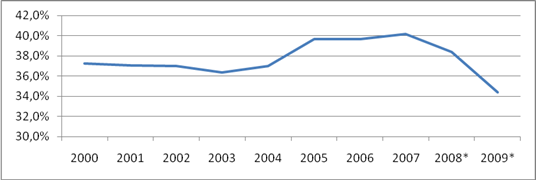

Что касается государственного внутреннего и внешнего долга Российской Федерации, то в 2002-2006 годах он снизился с 42,2 процента от ВВП до 9,0 процента от ВВП. В абсолютных цифрах внешний государственный долг снизился в 1998-2006 годах более чем в 3 раза и его доля в ВВП более чем в 6 раз. На конец 2006 года он составил 50,5 миллиарда долларов. В то же время внутренний государственный долг растет в связи с эмиссией новых долговых обязательств в целях привлечения средств для погашения внешнего государственного долга. В результате внутренний госдолг в 2002-2006 годах увеличился с 545 миллиардов рублей до 1091,6 миллиарда рублей.

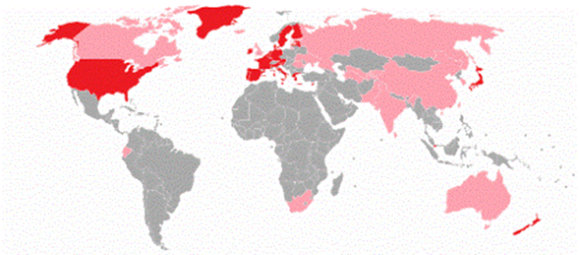

С 2000 года благодаря политике по обслуживанию внешних обязательств без осуществления новых заимствований происходит постепенное (до $10 млрд.в год) сокращение внешнего долга России. Он сравнялся с ВВП (на тот момент Россия по этому показателю стояла в одном ряду с Мозамбиком и Эфиопией, пожалуй, самыми проблемными странами третьего Мира). В этом же году досрочно и с дисконтом был погашен долг, приходящийся на 2003 год, перед кредиторами, не входящими в Парижский клуб, и проведены сповы с платежами, приходившимися на 2003 год. В результате была решена проблема на 2,2 млрд. долл. В 2003 году также наблюдалась тенденция к сокращению внешнего долга по отношению к ВНП страны (2000г. - 62%, 2001г. - 50%, 2002- 48 %). По состоянию на 01 января 2003 года внешняя задолженность России составляла 156 млрд. долларов(Таблица 2). В 2003 году Россия занимала десятое место в мире (шестое место среди развивающихся стран) по размерам внешней задолженности после США, Бразилии, Канады, Мексики, Китая, Австралии, Южной Кореи, Индонезии и Аргентины.

Таблица 2

| Государственный внешний долг стран 2003 год | |||

| Страна | Государственный внешний долг | ||

| млрд.долл. | % от ВВП | % от экспорта | |

| Индонезия | 145,0 | 91,4 | 293,1 |

| Бразилия | 385,6 | 75,2 | 803,0 |

| Россия | 156,0 | 52 | 160,7 |

| Таиланд | 75,6 | 611 | 106,8 |

| Аргентина | 121,7 | 43,0 | 522,0 |

| Венесуэла | 38,1 | 37,5 | 182,3 |

| Мексика | 107,2 | 22,4 | 78,5 |

Государственный внешний долг России на 1 января 2004 года составил $186 млрд., что на 43 млрд. долл. превысило планируемый. Из них задолженность по кредитам иностранных правительств составит $54,4 млрд., задолженность перед Парижским клубом кредиторов - $43,6 млрд. (Приложение 1). Из стран Парижского клуба наибольшая задолженность у России перед Германией - $18,6 млрд. Долг перед Италией на 1 января 2004 года составлял $5,5 млрд., США - $3,8 млрд., Японией - $3,7 млрд., Францией - $3 млрд., Канадой - $1,7 млрд., Австрией - $2,6 млрд., Великобританией - $1,4 млрд.

Таким образом, Россия подошла к 2005 году с достаточно неплохими показателями. На мировом рынке сложилась благоприятная конъюнктура, для нашей страны это выражается в высоких ценах на сырьевых рынках. Последние годы Россия является чистым нетто-экспортёром, по разным оценкам в страну поступило 22 - 25 $ млрд. платёжной выручки. В 2004 году в России заработал стабилизационный фонд, деятельность которого снизила риски российских евробондов, а следовательно и выплаты по ним.

При этом согласно графику выплат по внешнему долгу за 2001 год, на 2003 и 2005 года пришлись пики платежей по внешнему долгу (Таблица 3).

Таблица 3

| График выплат по внешнему долгу в 2001-2010 гг. млрд. долл. | ||||||||||

| Структура долга | Год | |||||||||

| 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | |

| Российский долг: | 7,5 | 7,7 | 8,1 | 5,1 | 7,4 | 3,0 | 4,8 | 4,2 | 1,4 | 1,3 |

| вврооблигации | 2,6 | 1,5 | 3,1 | 2,5 | 4,9 | 0,9 | 3,2 | 3,2 | 0,7 | 1,7 |

| привилигированные кредиторы | 2,8 | 4,4 | 3,8 | 2,0 | 2,1 | 1,9 | 1,4 | 0,9 | 0,6 | 0,5 |

| правительства иностранных государств | 2,1 | 1,8 | 1,2 | 0,6 | 0,4 | 0,2 | 0,2 | 0,1 | 0,1 | 0 |

| Советский долг: | 4,1 | 5,0 | 5,2 | 5,2 | 5,2 | 5,8 | 6,8 | 7,4 | 8,9 | 8,8 |

| Лондонский клуб | 0,9 | 1,1 | 1,1 | 1,1 | 1,1 | 1,7 | 2,0 | 2,2 | 2,7 | 2,4 |

| Парижский клуб* | 1,1 | 1,5 | 1,5 | 1,5 | 1,5 | 1,5 | 2,1 | 2,5 | 3,3 | 3,4 |

| платежи государствам, не входящим в Парижский клуб | 0,3 | 0,4 | 0,4 | 0,5 | 0,5 | 0,5 | 0,5 | 0,5 | 0,5 | 0,5 |

| др.платежи | 1,8 | 2,0 | 2,2 | 2,1 | 2,2 | 2,3 | 2,2 | 2,3 | 2,4 | 2,6 |

| ОВГВЗ | 0,3 | 0,3 | 3,8 | 0,2 | 0,2 | 2,5 | 0,7 | 2,9 | 0,1 | 0,1 |

| Всего (без других платежей) | 10,1 | 10,9 | 14,9 | 8,4 | 10,7 | 9,1 | 10,1 | 12,3 | 7,9 | 7,6 |

| Всего | 11,9 | 12,9 | 17,1 | 10,5 | 12,9 | 11,4 | 12,3 | 14,6 | 10,3 | 10,2 |

| Платежи до реструктуризации | 15,7 | 16,2 | 21,8 | 17,9 | 21,2 | 19,8 | 20,2 | 24,0 | 17,7 | 19,8 |

| *После реструктуризации долга РФ Парижскому клубу Источники: Минфин РФ, оценки Альфа-банка | ||||||||||

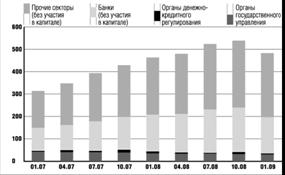

Совокупный внешний долг страны (включает внешний долг государственного сектора в расширенном определении и внешний дог частного сектора), по данным Банка России, за 2005 год увеличился на 43,9 млрд. долларов США, или на 20,4 %, и составил на 1 января 2006 года 258,4 млрд. долларов США, или 33 % к ВВП за 2005 год. По состоянию на 1 апреля 2006 года совокупный внешний долг страны увеличился на 16,3 млрд. долларов США по сравнению с 1 января 2006 года и составил 274,7 млрд. долларов США (27,6 % ВВП, прогнозируемого на 2006 год).

Внешний долг государственного сектора в расширенном определении составил на 1 апреля 2006 года 154,4 млрд. долларов США (на 1 января 2006 года – 148,7 млрд. долларов США), внешний долг частного сектора составил 120,4 млрд. долларов США (на 1 января 2006 года – 109,8 млрд. долларов США), что в 1,6 раза превышает размер государственного внешнего долга, определенный на ту же дату Минфином России (75,2 млрд. долларов США).

Удельный вес внешнего долга частного сектора в общем объеме государственного внешнего долга на 1 апреля 2006 года достиг показателя 43,8 % (на 1 января 2006 года – 42,5 %). Данная тенденция свидетельствует о высоких темпах наращивания внешнего долга частного сектора и государственного сектора в расширенном определении, что обусловлено наличием более благоприятных условий заимствования на внешнем рынке, чем на внутреннем. Сохранение тенденции делает более уязвимой экономическую ситуацию в стране при ухудшении внешних факторов.

Отношение объема совокупного внешнего долга Российской Федерации к объему ВВП по состоянию на 1 апреля 2006 года составляет 27,6 %, отношение совокупного внешнего долга Российской Федерации к объему экспорта товаров и услуг составляет около 80 %..

Также по поручению Минфина РФ Россия полностью погасила долг перед Парижским клубом в размере $23,7 миллиарда. В результате российские обязательства перед всеми 17 государствами-членами клуба в сумме $21,6 миллиарда погашены в полном объеме, и Россия более не является страной-дебитором клуба.

В целом внешний и внутренний госдолг в 2006 году был существенно ниже пороговых значений, установленных Маастрихтскими соглашениями по внешнему госдолгу (30 процентов к ВВП) и внутреннему госдолгу (30 процентов к ВВП) и к 2009 году должен был продолжать снижаться.

Внешний государственный долг России на 1 января 2007 года составил 313,2 млрд. долл. Задолженность Парижскому клубу кредиторов по долгу России, накопленная с 1992 г. составила 0,6 млрд. долл, странам, не вошедшим в клуб - 3,3 млрд. долл. Задолженность России перед странами СЭВ составляет 1,9 млрд. долл, "коммерческий" долг - 0,8 млрд. долл, задолженность перед Европейским банком реконструкции и развития, Международным банком реконструкции и развития, Европейским инвестиционным банком и банком "Нордик" на 1 января 2007 г. составила 5,5 млрд. долл. Самой крупной задолженностью в структуре внешнего долга являются еврооблигации - 24 млрд. долл. Задолженность по облигациям внутреннего валютного займа - 4,9 млрд. долл. (Таблица 4).

Таблица 4

Структура и динамика внешнего долга России (млрд. долл.)

| 01.01.2007 | 01.01.2008 | 01.01.2009 | 01.10.2009 | |

| Внешний долг Российской Федерации | 313,2 | 471 | 479,9 | 478,2 |

| Краткосрочные обязательства | 56,7 | 106,8 | 72,5 | 48,1 |

| Долгосрочные обязательства | 256,5 | 364,2 | 407,4 | 430,1 |

| Внешний долг государственного сектора в расширенном определении* | 137,1 | 190,8 | 161,3 | 169,8 |

| Краткосрочные обязательства | 15,7 | 22,2 | 15,7 | 11,5 |

| Долгосрочные обязательства | 121,4 | 168,6 | 145,6 | 158,3 |

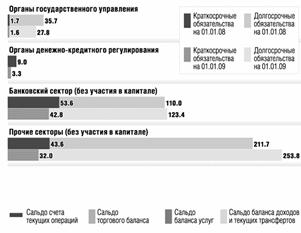

| Органы государственного управления | 44,7 | 37,4 | 29,5 | 31,2 |

| Краткосрочные обязательства | 2,4 | 1,7 | 1,7 | 1,6 |

| Долгосрочные обязательства | 42,3 | 35,7 | 27,8 | 29,6 |

| Органы денежно-кредитного регулирования | 3,9 | 9 | 2,8 | 12,2 |

| Краткосрочные обязательства | 3,9 | 9 | 2,8 | 3,2 |

| Банки | 41,4 | 65,5 | 61,7 | 55,2 |

| Краткосрочные обязательства | 9,4 | 11,4 | 9,4 | 6,3 |

| Долгосрочные обязательства | 32 | 54,2 | 52,2 | 48,9 |

| Прочие секторы | 47,1 | 78,9 | 67,4 | 71,2 |

| Краткосрочные обязательства | 0 | 0,1 | 1,8 | 0,4 |

| Долгосрочные обязательства | 47,1 | 78,8 | 65,5 | 70,8 |

| Внешний долг частного сектора* | 176,1 | 280,2 | 318,6 | 308,4 |

| Краткосрочные обязательства | 41 | 84,7 | 56,8 | 36,6 |

| Долгосрочные обязательства | 135,1 | 195,6 | 261,8 | 271,8 |

| Банки | 59,8 | 98,1 | 104,6 | 80,6 |

| Краткосрочные обязательства | 30,1 | 42,3 | 33,4 | 18 |

| Долгосрочные обязательства | 29,7 | 55,9 | 71,2 | 62,7 |

| Прочие секторы | 116,3 | 182,1 | 214 | 227,7 |

| Краткосрочные обязательства | 10,9 | 42,4 | 23,4 | 18,6 |

| Долгосрочные обязательства | 105,4 | 139,7 | 190,6 | 209,1 |

| Доля частного долга во внешнем долге в % | 56 | 59 | 66 | 64 |

Россия в 2007-2010 годах должна выплатить по внешнему долгу $32,9 миллиарда. Из этой суммы на погашение государственного долга в 2007-2010 годах будет направлено $21,2 миллиарда, а на процентные платежи по госдолгу - $11,7 миллиарда (Приложение 3).

Похожие работы

... доверия к стране и возможности международного сотрудничества, что обусловливает необходимость осторожного отношения к данному инструменту финансирования экономики. Глава 2. Регулирование внешнего долга России 2.1 Возможности и инструменты управления внешним долгом С конца 1980-х годов в международной практике сформировался достаточно разнообразный набор методов управления внешним долгом ...

... реформы: перехода от метода управления затратами к методу управления результатами и внедрения программно-целевого принципа организации деятельности государственного сектора. 3 ОСНОВНЫЕ ПРОБЛЕМЫ И НАПРАВЛЕНИЯ СОВЕРШЕНСТВОВАНИЯ БЮДЖЕТНОЙ ПОЛИТИКИ РОССИИ В ПЕРИОД ФИНАНСОВО-ЭКОНОМИЧЕСКОГО КРИЗИСА 3.1 Проблемы совершенствования бюджетной политики в России в период финансово-экономического ...

... и менее вероятным [16]. Таким образом, перечисленный комплекс мер позволит нормализовать кредитные взаимоотношения, сложившееся между банковским и реальным секторами экономики, что снизить последствия от мирового финансового кризиса. 3.3 Основные направления в бюджетной политике Российской Федерации в период кризиса Нестабильность финансовых систем, обострение социальных проблем и ...

... , применение мер, традиционных для рыночной экономики на микроуровне, другими словами преодоление системного кризиса. III. Анализ иностранных инвестиций в реформируемой российской экономике. Экономическое развитие стран с переходной экономикой и развивающихся стран ограниченно несформированностью рыночного механизма и узостью капитальной базы. Страны со зрелой ...

0 комментариев