Навигация

Последствия слияния и поглощения компаний

1.4. Последствия слияния и поглощения компаний

[5]Слияния могут повысить эффективность объединившихся компаний, но они же могут и ухудшить результаты текущей производственной деятельности, усилить бремя бюрократии. Чаще всего очень сложно заранее оценить, насколько велики могут быть изменения, вызванные слиянием или поглощением.

По данным Mergers & Acquisitions Journal, 61% всех слияний и поглощений компаний не окупает вложенных в них средств. А исследование 300 слияний, происшедших за последние 10 лет, проведенное Price Waterhouse, показало, что 57% компаний, образовавшихся в результате слияния или поглощения, отстают по показателям своего развития от других аналогичных представителей данного рынка и вынуждены вновь разделяться на самостоятельные корпоративные единицы.

Экспертами обычно указываются три причины неудачи слияний и поглощений:

• неверная оценка поглощающей компанией привлекательности рынка или конкурентной позиции поглощаемой компании;

• недооценка размера инвестиций, необходимых для осуществления сделки по слиянию или поглощению компании;

• ошибки, допущенные в процессе реализации сделки по слиянию.

Очень часто недооцениваются необходимые инвестиции для осуществления сделки по слиянию или поглощению. Ошибки в оценке стоимости будущей сделки могут быть очень внушительными. Например, при поглощении BMW компании Rover приблизительная стоимость последней составляла 800 млн. фунтов, а необходимые в последующие пять лет после слияния инвестиции – 3,5 млрд.

Аналитические исследования имевших место слияний показывают интересные результаты: оказывается выгоднее продавать компанию, чем приобретать чужую. В большинстве случаев акционеры компаний, которые выступали продавцами в сделках по слиянию или поглощению, получили весьма существенные выгоды, а акционеры поглощающей компании выигрывали гораздо меньше.

Наиболее распространенным механизмом от поглощения является прямое предложение о покупке контрольного пакета или иначе тендерное предложение акционерам компании-мишени.

Другой способ называют борьбой за доверенности, поскольку он предполагает получение права голосования чужими акциями, т.е. голосование по доверенности. В этом случае пытаются найти поддержку среди определенной части акционеров целевой компании на очередном ежегодном акционерном собрании. Стремление получить доверенности на голосование обходится дорого, и из этой борьбы трудно выйти победителем.

Менеджеры компаний, сопротивляясь предполагаемому поглощению, могут преследовать две цели:

• предотвратить поглощение в принципе. Это происходит, когда менеджеры боятся, что в новой компании им не удастся сохранить свое должностное положение или даже работу;

• заставить покупателя заплатить высокую цену за поглощение компании.

Российский рынок

[6]По словам Юрата Сафорова: "На фоне мирового спада активности на рынке слияний и поглощений, ситуация на российском рынке выглядит обнадеживающей".

Россия лидировала в регионе и по количеству, и по объему заключенных сделок. Всего за 2003 г. было заключено 237 сделок на общую сумму около 6 млрд. долларов США. В результате экономического роста ускорились процессы консолидации и реорганизации промышленности, что, в конечном итоге, привело к активизации деятельности по слияниям и поглощениям. В 2003 г. ВВП вырос на 5%, инфляция снизилась до 18, 6%, а положительное сальдо платежного баланса составило 2, 4%.

Самый большой рост числа сделок по слиянию и поглощению был отмечен в сфере финансовых услуг, которые вышли на прочное второе место после производственной сферы - 48, или 20% от всех заключенных сделок. Большинство сделок было совершено в области банковской деятельности - в основном, по причине обострения конкуренции среди банков. Количество сделок по слиянию и поглощению должно вырасти в результате неизбежного сокращения общего числа российских банков.

Самыми активными участниками рынка в 2003 году явились крупные финансово-промышленные группы, такие как Альфа-Групп, Группа МДМ, Сибирский алюминий, российские нефтяные гиганты - Лукойл, Юкос, а также лидер пищевой отрасли компания Wimm Bill Dann.

Российский рынок слияний и поглощений еще имеет значительный потенциал роста. В 2003 г. объем российского рынка слияний и поглощений составил менее 1% от ВВП по паритету покупательной способности, значительно отставая от Венгрии, где данный показатель равнялся 4%. Экономический рост и последовательная политика государства по осуществлению реформ должны способствовать активизации деятельности по слияниям и поглощениям в целом ряде отраслей, превращая, тем самым, Россию в привлекательный рынок, где будут осуществляться интересные сделки.

Горизонтальная интеграция, вертикальная интеграция

Способ включения в фирменную структуру предприятий, которые занимаются тем же самым, чем и наша фирма получил название горизонтальной интеграции. Слияние двух автомобильных гигантов “Даймлер - Бенц” и “Крайслера” - это пример именно горизонтальной интеграции. В результате образуется гигант, который будет в состоянии почти на равных конкурировать с признанными лидерами автомобильного бизнеса - “Дженерал Моторз” и “Форд Моторз”. Или другой аналогичный пример успешной горизонтальной интеграции - слияние двух фармацевтических гигантов “Киба-Гейджи” и “Сандоз”, в результате которого образовался гигант, входящий в десятку мировых компаний по общей капитализации (рыночной стоимости акций), - “Новартис”.

Способ включения в собственную структуру предприятий (фирм), которые технологически связаны с нашей и выпускают продукцию либо начальных, либо конечных стадий единой технологической цепи получила название вертикальной интеграции. Например, крупнейшие нефтяные компании разных стран в свое время активно занимались строительством и покупкой нефтеперерабатывающих заводов, строили или покупали супертанкеры, включались в строительство бензоколонок по всему миру.

Различают интеграцию “назад”, когда фирма расширяет свой бизнес за счет, например, стадии производства сырья. Хорошим примером может служить ситуация, возникшая вокруг Лебединского горно-обогатительного комбината. В этой истории самым явным образом просматривается стремление Оскольского электро-металлургического комбината взять под контроль поставщика сырья. Если это произойдет, то налицо реальный пример интеграции “назад”. Другим примером является металлический российский трейдер МИКОМ, который включил в свой бизнес Кузнецкий металлургический комбинат.

Следующим видом вертикальной интеграции является интеграция “вперед”. В этом случае фирма стремится расширить свой бизнес за счет последующих стадий производства и сбыта. Российские примеры такого рода интеграции связаны, например, со стремлением нефтяных компаний создать собственные сети бензоколонок, т. е. довести свой бизнес до конечного потребителя. Напомним, что при этом сеть бензоколонок создается не только в России. Самый яркий пример - строительство ЛУКойлом сети бензоколонок в США.

Еще выделяют формы смешанные (фактически включающие в себя и горизонтальную, и вертикальную интеграции одновременно), формы укрупнения масштабов фирм - комбинирование и диверсификацию.

Грань между ними, скорее всего, условна. Важным же моментом является одновременное использование способов горизонтальной и вертикальной интеграции. При этом фирма может максимально возможно расширить свою деятельность в рамках основной и непосредственно связанной с ней отрасли (комбинирование) или расширить перечень самих основных отраслей своей деятельности (диверсификация).

Условный пример комбинирования - охват нефтяной компанией всех стадий производства и сбыта с одновременным расширением основного бизнеса (вида деятельности).

Условный пример диверсификации - охват нефтяной компанией других видов деятельности, связанных с производством, реализацией иных энергетических ресурсов (газ, уголь, гидроэнергия, уран), или превращение ее в диверсифицированный энергетический концерн за счет, например, производства энергетического оборудования.

Эффект, который может принести фирме использование горизонтальной, вертикальной интеграции, комбинирования и диверсификации.

“Плюсы” кажутся очевидными и лежат на поверхности: либо обретение монополистической силы, дающей возможность регулировать деятельность в той или иной отрасли, либо повышение эффективности бизнеса за счет снижения издержек (экономия на трансакционных издержках и т. д.).

“Минусы” менее заметны, но они имеются. Прежде всего, фирма может пройти порог оптимального размера бизнеса, за которым следует не рост эффективности, а снижение. Второе - усложнение структуры управления. Третье - потеря динамизма и снижение восприимчивости к НТП. Четвертое - возможность стать объектом антимонополистического преследования со стороны государства.

Западная практика показывает, что вертикальная и горизонтальная интеграции дают наибольший эффект на ранней и поздней стадиях развития отрасли, меньший эффект - на промежуточных стадиях развития той или иной сферы человеческой деятельности.

Таким образом, такие устоявшиеся уже отрасли, как автомобилестроение, самолетостроение, нефтяная и др., дают прекрасную возможность использовать все “плюсы” вертикальной и горизонтальной интеграций. Именно на эти отрасли и приходится большая часть слияний и поглощений в последние годы.

Банкротство - способ приватизации

В условиях "дикого рынка", который построен в нашей стране усилиями либерально-радикальных реформаторов, недобросовестные бизнесмены получили все возможности для легкого и преступного обогащения. Досадные промахи российского законодательства тоже в немалой степени служат созданию ситуации, когда "невидимая рука рынка" беззастенчиво вторгается в государственный карман. Так случилось с Федеральным законом "О несостоятельности (банкротстве)", вступившим в силу с 1 марта 2000 года. Закон, призванный проводить своего рода естественный отбор более эффективных предприятий, превратился в инструмент агрессивного и криминального передела собственности. Парадокс ситуации заключается в том, что часто процедуре банкротства подвергаются именно жизнеспособные предприятия, обладающие солидным промышленным потенциалом, пусть и испытывающие временные финансовые трудности. К примеру, предприятию своевременно не заплатили за госзаказ из федерального бюджета или грянул кризис, подобный кризису 17 августа. Достаточно кредитору обратиться в арбитражный суд с заявлением о признании должника банкротом, провести "нужного" арбитражного управляющего, и вскоре он - новый собственник. Банкротство стало самым дешевым способом новой "приватизации".

Плохую службу здесь сыграл механизм ускоренного банкротства, запущенный постановлением Кириенко от 22 мая 2000 года №476. Постановление указало "заинтересованным лицам" самый эффективный способ применения статьи 86 Закона "О несостоятельности (банкротстве)" - продажу предприятия-должника. В основном же механизм ускоренного передела собственности использовался для ее отъема у государства. Если в 1999 году, когда действовал старый Закон, в среднем по стране возбуждалось около 130 дел о банкротстве (в 1998 году - около 80), то в последние месяцы прошлого года - это количество увеличилось до 550-600 дел в месяц. Нередко процедура банкротства приводила к ликвидации крупных предприятий, являвшихся единственными производителями уникальной продукции. Непонятно, каким образом "восстановлению платежеспособности должника" должна способствовать продажа его имущества или даже продажа всего предприятия, предусмотренная статьей 86 Закона. Если конкурсные кредиторы вносят этот пункт в план внешнего управления, государственным представителям не остается ничего другого, как согласиться. Барьером для вхождения в процедуру банкротства является трехмесячный долг в размере 500 минимальных зарплат. Такой низкий барьер в сочетании с установкой на немедленное удовлетворение требований кредиторов ставит предприятия в очень сложную ситуацию. А ведь Закон должен нацеливать не на разорение должника, а на восстановление его платежеспособности с помощью реабилитационных процедур. Поэтому следует усилить роль государства во внешнем управлении. Действующий Закон затрагивает острые проблемы градообразующих предприятий, он не дает четких процедур их решения. Есть возможность растянуть процедуру внешнего управления до 10 лет, но при этом она недостаточно регламентирована. В связи с тем, что продление процедур внешнего управления возможно только под гарантию государства, было бы логичным повышение его контролирующей роли. Более четко следует определить особенности применения процедур банкротства к оборонным предприятиям и стратегически важным предприятиям с государственной долей. В противном случае, никто не даст гарантию, что завтра не возьмутся "банкротить" какого-нибудь монополиста вроде РАО "ЕЭС России"!

Похожие работы

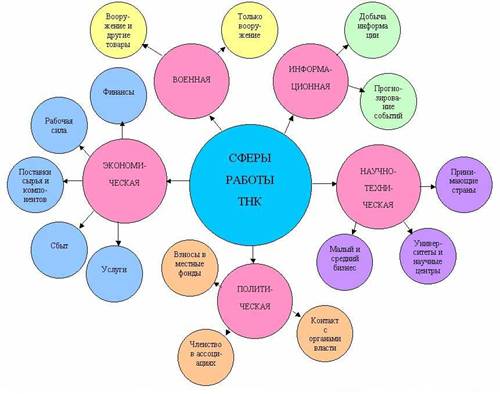

... которая находится под пристальным вниманием руководства ТНК, постоянно совершенствуется; ü опыт международного менеджмента, включая оптимальную организацию производства и сбыта, поддержание высокой репутации фирмы. транснациональный корпорация обрабатывающий промышленность 1.3 Структура ТНК. Типы и виды корпораций По организационной структуре транснациональные корпорации, как правило, ...

... именно в этих секторах. Выводы Основные принципы развития крупных компаний в 80-е гг. XX в. – экономия, гибкость, маневренность, компактность – во второй половине 90-х гг. XX в. сменились ориентацией на экспансию и рост. Слияния и поглощения (М&А) – один из самых распространенных приемов развития, к которому прибегают даже очень успешные компании. Не стоит в стороне от общемировых ...

... ВХС РБ, №11, июнь 2007 г. 4. Соколов М.А. Слияния и поглощения как механизм стратегического развития компании // Экономика и управление. – 200. - № 6. – С. 249-253. 5. Радыгин А. Слияния и поглощения в корпоративном секторе (основные подходы и задачи регулирования) // вопросы экономики. — 2002, —№12. 6. Рид С.Ф., Лажу А.Р. Искусство слияний и поглощений. — М.: Альпина Бизнес Букс, ...

... обычно, имеют в своей сети специальные подразделения, которые в праве заниматься покупкой и продажей акций на заграничных биржах. С этим связаны перспективные направления в деятельности транснациональных банков. Также нужно отметить, что в деятельности ТНБ появились и другие виды операций, не характерные ранее для банковской деятельности. В их числе участие в сделках по аренде оборудования, или ...

0 комментариев