Навигация

Крупнейшие мегасделки 2002—2005 годов

2.7. Крупнейшие мегасделки 2002—2005 годов

[25]Одной из крупнейших сделок в корпоративной истории является приобретение в 2002 году американской корпорацией General Electric компании Honeywell, специализирующейся на производстве электронного оборудования для авиационной промышленности, автоматизированных систем контроля и высокотехнологичных материалов. Эта сделка, если подходить строго к ее классификации, не является трансграничной, так как объединяются две американские компании, но, учитывая ее масштабы (объединение двух ТНК), ее очень сложно обойти вниманием. Мы остановимся на ней подробнее, потому что в этой сделке, как в зеркале, отражаются наиболее характерные особенности современных мировых процессов слияний и поглощений компаний, как с точки зрения их характера, так и мотивов.

Сделка по поглощению General Electric компании Honeywell была оценена в 45 млрд. долл. США, несмотря на то, что годовой оборот Honeywell составлял 24 млрд. долл. Дополнительно General Electric взяла на себя еще 3,4 млрд. долл. долгов Honeywell. Сделка имела форму обмена акциями.

Обе компании на протяжении длительного времени конкурировали и сотрудничали в одних и тех же отраслях: разработке авиационных систем и компонентов авионики, производстве пластиков и композитных материалов, разработке, тестировании и производстве двигателей с газовой турбиной, предназначенных для установки на танки, и т.п.

General Electric являлась крупнейшим в мире производителем авиационных двигателей, а Honeywell занимала позиции ведущего мирового производителя авионики, в основном работающего на государственный заказ правительства США. Совокупный оборот авиационных подразделений объединенной компании ориентировочно составит 20 млрд. долл. В результате General Electric превращается в мирового лидера по производству авиаоборудования. Размер General Electric в результате реализации сделки увеличился почти на треть, и американская компания превратилась из гиганта в супергиганта мировой экономики.

До проведения этой сделки General Electric значительное внимание уделяла развитию сектора услуг, в результате чего 42% дохода корпорации приносили финансовые подразделения, с поглощением Honeywell компания возвращается в реальный сектор экономики.

Важнейшими мотивами General Electric при приобретении Honeywell явились:

слияние исследовательской базы, за счет чего уже в 2003 году должно быть получено 1,5 млрд. долл. экономии. Honeywell является держателем целого ряда патентов, интересующих как General Electric, так и его конкурентов. Так, только в 2002 году компания Honeywell сертифицировала ряд интересных новинок, в том числе спутниковую систему связи в воздухе; стремление не допустить усиления конкурента — компании United Technologies Corp., которая до последнего момента также вела переговоры о поглощении Honeywell, но General Electric были предложены лучшие условия сделки; усиление позиций на рынке автоматизации производства (у основного конкурента в этой области — швейцарско-шведской компании ABB, занимающего до поглощения треть рынка, после объявления этой сделки курс акций упал на 5,1%); стремление сохранить доходы компании в условиях возможного экономического спада и прогнозируемого увеличения госзаказа для оборонной промышленности, что заставило General Electric усилить реальный сектор, который после поглощения Honeywell снова должен стать преобладающим над сектором услуг. В периоды стагнации выигрывают, как правило, производители технологий и продукции по сравнению со сферой финансов или электронным бизнесом; приобретение дополнительной клиентской базы: от потребителей технологий и продуктов Honeywell в области нефтехимии до покупателей в области автоматизации бизнес-процессов; помимо экономии издержек за счет слияния исследовательской базы предполагается и сокращение издержек по другим направлениям, в частности, за счет устранения дублирования функций. Так, штаб-квартира Honeywell в штате Нью-Джерси должна закрыться, что приведет к ликвидации более чем 500 рабочих мест.Давая характеристику приведенной выше сделке, можно отметить, что это было, как уже отмечалось, не слияние, а поглощение, причем дружественное, а по характеру интеграции — горизонтальное. В связи с этим представляют интерес общие закономерности при реализации процессов слияний и поглощений компаний в мире.

Если иметь в виду, что при трансграничных слияниях активы и операции двух компаний, представляющих разные страны, объединяются, и создается новое юридическое лицо, а под трансграничным поглощением понимается взятие иностранной компанией другой (местной) под свой контроль, управление ею с приобретением абсолютного или частичного права собственности на нее, превращение ее в филиал, то примерно 3% от общего объема трансграничных слияний и поглощений официально признаются слияниями, остальные приходятся на поглощения. Из всех сделок по поглощению компаний полные составляют две трети. На неполные, т.е. миноритарные (в пределах 10—49%) поглощения приходится треть сделок в развивающихся странах и менее чем одна пятая — в развитых.

[26]По данным на начало сентября 2003 года, крупнейшей сделкой года было поглощение немецкой компанией Deutsche Telecom AG американской компании VoiceStream Wireless Corp. в объеме 24,6 млрд. долл. Стоимость всех слияний и поглощений, включая трансграничные и национальные, за первые 8 месяцев 2003 года составила 1,1 трлн.долл., что равно только половине объема за тот же период предыдущего года. Причинами снижения активности в области слияний и поглощений компаний явилось замедление развития мировой экономики, падение курса акций отдельных компаний, временное затишье в определенных отраслях промышленности (телекоммуникации, автомобильная промышленность).

Правда, уже в первых числах сентября свершилась и еще одна так называемая сделка года, причем крупнейшая сделка в истории компьютерной отрасли. Мы остановимся на ней подробнее, потому что ряд экспертов рассматривает эту сделку как закономерное следствие серьезного кризиса, переживаемого мировой отраслью производства компьютеров и полупроводниковых приборов в связи с резким падением спроса на эту продукцию, как явный признак коллапса отрасли: ведь речь идет об исчезновении крупнейшей компьютерной компании — Compaq, второго в мире (после Dell) производителя персональных компьютеров и лидера в сегменте ПК-серверов. Причем аналитики прогнозируют, что объявленная сделка по поглощению компании в условиях кризиса компьютерной отрасли — не последняя, и обсуждения касаются только того, кто же будет следующим.

Итак, 3 сентября 2003 года было объявлено о поглощении Hewlett-Packard, второй по величине в мире компьютерной компанией, своего ближайшего конкурента — компании Compaq Computer.

Поглощение оценивается в 25 млрд. долл. США, причем оплата будет производиться путем обмена акциями. За каждую акцию Compaq ее акционеры получат по 0,6325 акции Hewlett-Packard. В результате акционеры Hewlett-Packard будут владеть 64% объединенной компании, а совладельцы Compaq — 36%.

Объединенная корпорация будет контролировать 19% мирового компьютерного рынка против 13% у мирового лидера в производстве персональных компьютеров — компании Dell. Предполагается, что Hewlett-Packard после реализации сделки займет ведущие позиции на рынке серверов, настольных и карманных персональных компьютеров, обработки изображений и печати, укрепит позиции на рынке ИТ-услуг, систем программного управления и хранения данных.

Совокупные активы компании составят 56,7 млрд. долл., суммарный валовый доход (ориентируясь на данные 2002 года) — 87,4 млрд. долл., а ожидаемая чистая прибыль — 3,9 млрд. в год. По этим показателям объединенная компания будет уступать лишь крупнейшей компьютерной корпорации — IBM. В Hewlett-Packard будет насчитываться 145 тыс. сотрудников в 160 странах мира.

Предполагается, что реорганизованная компания будет состоять из четырех основных подразделений, занимающихся технологиями обработки изображений и печати, удаленным доступом, ИТ-инфраструктурой и предоставлением услуг. Планируется уже ко второму кварталу 2004 года завершить интеграцию компаний, а с 2005 года начать полноценную совместную деятельность. Компании рассчитывают на быстрое и безболезненное объединение, так как считают, что их организационные структуры и маркетинговые модели похожи.

[27]В условиях кризиса все компании отрасли стремятся снизить свои издержки. Так, и в результате объединения Hewlett-Packard рассчитывает снизить затраты на 2 млрд. долл. в 2005 году и на 2,4 млрд. в следующем году. Прогнозируется сэкономить в 2004 году: внутренних издержек по администрированию — 625 млн. долл., производственных издержек — 600 млн. долл., за счет увеличения товарооборота — 475 млн. долл., за счет объединения маркетинговой функции — 125 млн. Также предполагается уволить 15 тыс. человек, которым не нашлось места в структуре новой компании. Следовательно, движущей силой объединения можно назвать значительное улучшение структуры расходов, экономию за счет масштабов.

Кроме того, в качестве важнейшего мотива объединения выступает интеграция взаимно дополняющих друг друга научно-исследовательских секторов компаний: сильной стороной Hewlett-Packard являются исследования, связанные с разработкой квантового компьютера, а Compaq — прикладные сетевые задачи и теоретические исследования проблем кластеризации.

Несмотря на первоначальную положительную реакцию мировых бирж на объявление о предстоящей сделке (правда, надо быть честными, таковой она была только в первый день после объявления, на следующий же день курс акций обеих компаний упал), эксперты выражают опасения, что компании столкнутся с серьезными трудностями при интеграции своих операций, и объединение не решит проблем, стоящих перед обеими компаниями. После реорганизации у компании могут возникнуть проблемы с антимопольным законодательством. Европейская комиссия намерена провести оценку предстоящей сделки на предмет нарушения антимонопольного законодательства. Однако идеологи проведения объединения считают, что проблем с этой точки зрения не должно быть: интегрированная компания будет представлена сразу на нескольких рынках примерно в равных пропорциях. Hewlett-Packard и Compaq, не считая сегмента персональных компьютеров, фактически занимали ведущие позиции на разных рынках, так что объединение не позволит им занять доминирующее положение ни на одном из них.

Несмотря на то, что в публикациях, посвященных этой сделке, зачастую упоминается термин «слияние», на самом деле это хрестоматийное «поглощение». Главным признаком поглощения является то, что после объединения компаний не возникает нового юридического лица, а продолжит свое существование только одна компания — Hewlett-Packard. Характеризуя сделку, можно сделать вывод, что она (как и предыдущий пример) горизонтального типа, а по характеру — дружественная. Важной особенностью сделки является ее лейтмотив: стремление всеми путями снизить издержки, чтобы противостоять кризисным условиям, в которых оказалась компьютерная отрасль.

Говоря о перспективах развития процессов по слияниям и поглощениям компаний, специалисты предполагают, что в среднесрочной перспективе темпы роста рынка, характерные для последних трех лет, могут сохраниться, однако, они не превысят показатели 2002 года. Это связано с тем, что в последнее время было объявлено множество сделок по слияниям и поглощениям компаний, но заключение сделки — это только начало очень сложного процесса интеграции двух компаний. И, как свидетельствует практика, около 60% от общего числа слияний и поглощений не окупают вложенных в них средств.

Факторы, способствующие повышению активности в области слияний и поглощений компаний в современных условиях

[28]«Трансграничные слияния и поглощения стали гораздо более значимыми. Учитывая количество, стоимость и распространение сделок, можно говорить о появлении рынка фирм, рынка, ускоренно глобализирующегося, на котором фирмы продаются и покупаются, ибо они сливаются, поглощаются, дезинвестируются»4. То есть рост трансграничных слияний и поглощений приводит к появлению нового глобального рынка компаний в дополнение к растущим региональным и глобальному рынкам продукции и услуг и к возникновению интернациональной производственной системы.

Каковы же те принципиальные изменения в современной экономической среде, которые повлияли на повышение активности в области слияний и поглощений компаний? Прежде всего, это, конечно, процессы глобализации мировой экономики. Для многих компаний борьба за выживание и развитие в условиях глобального рынка становится важнейшим стратегическим фактором, обуславливающим усиливающуюся активность в сфере трансграничных слияний и поглощений.

Похожие работы

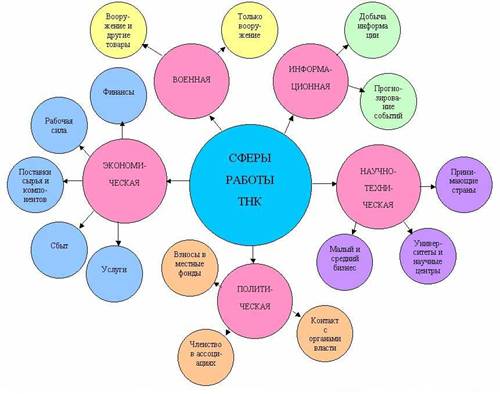

... которая находится под пристальным вниманием руководства ТНК, постоянно совершенствуется; ü опыт международного менеджмента, включая оптимальную организацию производства и сбыта, поддержание высокой репутации фирмы. транснациональный корпорация обрабатывающий промышленность 1.3 Структура ТНК. Типы и виды корпораций По организационной структуре транснациональные корпорации, как правило, ...

... именно в этих секторах. Выводы Основные принципы развития крупных компаний в 80-е гг. XX в. – экономия, гибкость, маневренность, компактность – во второй половине 90-х гг. XX в. сменились ориентацией на экспансию и рост. Слияния и поглощения (М&А) – один из самых распространенных приемов развития, к которому прибегают даже очень успешные компании. Не стоит в стороне от общемировых ...

... ВХС РБ, №11, июнь 2007 г. 4. Соколов М.А. Слияния и поглощения как механизм стратегического развития компании // Экономика и управление. – 200. - № 6. – С. 249-253. 5. Радыгин А. Слияния и поглощения в корпоративном секторе (основные подходы и задачи регулирования) // вопросы экономики. — 2002, —№12. 6. Рид С.Ф., Лажу А.Р. Искусство слияний и поглощений. — М.: Альпина Бизнес Букс, ...

... обычно, имеют в своей сети специальные подразделения, которые в праве заниматься покупкой и продажей акций на заграничных биржах. С этим связаны перспективные направления в деятельности транснациональных банков. Также нужно отметить, что в деятельности ТНБ появились и другие виды операций, не характерные ранее для банковской деятельности. В их числе участие в сделках по аренде оборудования, или ...

0 комментариев