Навигация

Залучення до спостережної ради незалежних менеджерів

3. Залучення до спостережної ради незалежних менеджерів.

Лише кілька вітчизняних банків у кодексах корпоративного управління вживають термін "незалежний директор" або "незалежний менеджер". Але його розуміння, у кращому разі, зводиться до загальних слів про важливість включення незалежного директора до складу спостережної ради банку. Можливо, не враховане у кодексах, це питання розкривається у відповідних внутрішніх документах банків, а саме: у Положенні "Про спостережну раду" та Положенні "Про незалежного директора"? На жаль, ні. У першому положенні знаходимо лише побіжну згадку про незалежного директора як бажаного члена наглядової ради. Стосовно ж другого (Положення "Про незалежного директора"), то воно у вітчизняних банках відсутнє взагалі. Такі важливі складові цього поняття, як критерії незалежності, процедури підбору, винагородження незалежних директорів залишаються поза увагою вітчизняних комерційних банків, тому й не враховуються у їхніх кодексах корпоративного управління. Вимога щодо квоти незалежних директорів у складі спостережної ради, чітко сформульована в актах у більшості країн світу, в Україні має тільки рекомендаційний характер і міститься в деяких документах, зокрема, Національному Кодексі корпоративного управління та постанові Правління НБУ № 98 від 28 березня 2007 року. Кодекси українських банків узагалі ігнорують цю складову ефективного корпоративного управління. Частку незалежних директорів у складі ради не визначає жоден із вітчизняних банків. Невизначеність наших банків у питанні щодо участі в наглядовій раді незалежних директорів робить Україну аутсайдером у змаганні за найвищі стандарти корпоративного управління. Парадоксально, але за найменшого складу наглядової ради (4–5 осіб) вітчизняні банки мають найменшу частку незалежних директорів у раді (20 відсотків), тобто менше одного незалежного директора у розрахунку на наглядову раду [36].

4. Створення дієвих комітетів спостережної ради.

Інформація про таку важливу складову наглядової ради, як ЇЇ комітети, в кодексах корпоративного управління українських банків майже відсутня. А проте, саме комітети забезпечують вивчення питань порядку денного засідань наглядової ради, складають проекти рішень та систематизують інформацію щодо окремих напрямів її роботи. Як правило, кодекси корпоративного управління в українських банках містять лише перелік комітетів, які функціонують у раді. Найпопулярнішими є комітети з управління ризиками та аудиту. В кодексах зазначається, що комітети є важливим механізмом реалізації наглядовою радою свої обов’язків, але при цьому в них не міститься відповідей на питання щодо процедури обрання членів комітетів, оцінки їх праці, визначення розміру їх винагороди, а головне – щодо ролі незалежних директорів у роботі комітетів. Деякі банки наголошують на важливості створення комітету з аудиту, однак про незалежність його членів у кодексах не йдеться взагалі.

Чим більше незалежних директорів у раді, тим більше функціонує в ній комітетів. Це пояснюється тим, що головне завдання незалежного директора полягає у виконанні ним фідуціарних обов’язків саме шляхом роботи у рамках відповідних комітетів ради [80]. З іншого боку, законодавство багатьох країн світу вимагає від банків, щоб комітети ради складалися переважно з незалежних директорів [91]. В Україні такі вимоги відсутні, а фідуціарні обов’язки через високу концентрацію власності виконуються здебільшого формально.

Варто зазначити, що основну проблему щодо створення комітетів окреслив НБУ в постанові №98 від 28 березня 2007 року. Вона полягає у надто малій чисельності членів наглядових рад банків – 4-5 осіб замало, щоб створити ефективно діючі комітети. Разом з тим невизначеність Національного банку України у питанні оптимального розміру рад у банках призводить до вельми суперечливих рекомендацій щодо створення комітетів у радах комерційних банків.

Так, посилаючись на зазначену вище постанову Правління НБУ, з огляду на малий склад наглядових рад в українських банках, функції комітету з управління ризиками можуть бути передані аудиторському комітету наглядової ради. Водночас міжнародна практика організації роботи комітету з аудиту взагалі не допускає делегування йому навіть другорядних повноважень інших комітетів. Це пояснюється специфікою діяльності аудиторського комітету. Зокрема, НБУ рекомендує передати комітету з аудиту функцію щодо розробки та рекомендації наглядовій раді на затвердження управлінські структури з питань управління ризиками, що включають чітке делегування повноважень та відповідальності на кожному рівні управління банку. Кращі ж світові стандарти корпоративного управління ні в якому разі не допускають перекладання відповідальності за будь які дії з планування оргструктури банку на комітет з аудиту, бо це може зашкодити незалежній діяльності останнього [91].

НБУ рекомендує також іншим комітетам ради комерційних банків не властиві для них функції. Зокрема, комітет з корпоративного управління та призначень, на думку НБУ, має відповідати за перегляд винагород для членів наглядової ради, правління та іншого керівного складу банку і забезпечення того, щоб винагорода відповідала культурі, цілям, стратегії банку та загальній ситуації на ринку. Водночас у міжнародній практиці зазначену функцію виконує комітет з винагород і призначень, а не комітет з корпоративного управління та призначень. Загалом останній має забезпечувати керівні органи відповідними внутрішніми положеннями, які формують систему корпоративного управління в банку, а не займатися ще й призначеннями посадових осіб. На жаль, у зазначеній постанові НБУ про цю вкрай важливу функцію комітету з корпоративного управління не згадано взагалі. Плутанина щодо назв та функцій комітетів наглядової ради свідчить про те, що в банківському секторі України все ще немає чіткого системного бачення комітетів у радах [36].

Похожие работы

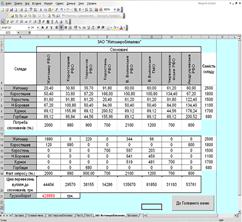

... яку обійдеться угода з АЗС Лукойл. З даних робимо висновок, що вигіднішим є заключити договір на поставку паливо-мастильних матеріалів з АЗС Лукойл. Висновок Операційна діяльність підприємства — це основна діяльність підприємства, а також інші види діяльності, які не є інвестиційною чи фінансовою діяльністю. Для забезпечення ефективної операційної діяльності підприємства необхідно, щоб ...

... ій. Основна його ціль полягає в розробці й застосуванні максимально ефективних методів й інструментів створення благ для забезпечення споживачів якісною продукцією й послугами. У наш час операційний менеджмент глибоко проникнув в усі аспекти бізнесу, а також інтегрований з високими технологіями й наданням високоякісних послуг. Операції — це процес, метод або ряд дій, головним чином практичного ...

... прийняти міри по недопущенню подальшого погіршення фінансового стану та обрати заходи по більш раціональному управлінню капіталом підприємства з ціллю підвищення ефективності фінансово-економічної діяльності. 2. ПІДВИЩЕННЯ ЕФЕКТИВНОСТІ ДІЯЛЬНОСТІ ПІДПРИЄМСТВА ТОВ „ПОЛІПРОМІНВЕСТ” 2.1 Рекомендації та заходи з поліпшення ефективності фінансово-економічної діяльності підприємства ТОВ «Поліпром ...

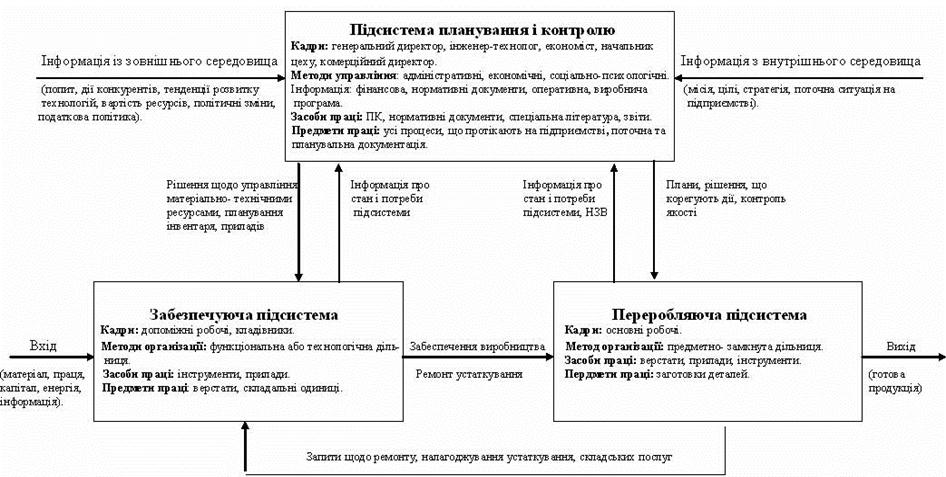

... де В - усього витрат на виробництво, грн. Таким чином, капітальні вкладення окупляться через 6,28 років. Висновок В даному дипломному проекті було здійснено проектування операційної системи малого підприємства, орієнтованого на виробництво. Для цього було виконано комплекс розрахунків щодо вибору типу операційної системи, розробки її переробляючої та забезпечуючої підсистем, організації ...

0 комментариев