Навигация

Анализ источников финансирования имущества предприятия

2.4 Анализ источников финансирования имущества предприятия

Капитал – это средства, которыми располагает субъект хозяйствования для осуществления своей деятельности с целью получения прибыли.

Формирутся капитал предприятия как за счет собственных (внутренних), так и за счет заемных (внешних) источников.

Основным источником финансирования является собственный капитал. В его состав входят уставный капитал, накопленный капитал (резервный и добавленный капиталы, фонд накопления, нераспределенная прибыль) и прочие поступления (целевое финансирование, благотворительные пожертвования и др.)

Заемный капитал – это кредиты банков и финансовых компаний, займы, кредиторская задолженность, лизинг, коммерческие бумаги и др. Он подразделяется на долгосрочный (более года) и краткосрочный (до года).

При формировании структуры капитала необходимо учитывать особенности каждой его составляющей.

Собственный капитал характеризуется простотой привлечения, обеспечением более устойчивого финансового состояния и снижения риска банкротства.

Необходимость в собственном капитале обусловлена требованиями самофинансирования предприятий. Он является основой их самостоятельности и независимости. Особенность собственного капитала состоит в том, что он инвестируется на долгосрочной основе и подвергается наибольшему риску. Чем выше его доля в общей сумме капитала и меньше доля заемных средств, тем выше буфер, который защищает кредиторов от убытков, а следовательно, меньше риск потери.

Однако нужно учитывать, что собственный капитал ограничен в размерах. Кроме того, финансирование деятельности предприятия только за счет собственных средств не всегда выгодно, особенно в тех случаях, когда производство имеет сезонный характер. Тогда в отдельные периоды будут накапливаться большие средства на счетах в банке, а в другие их не будет хватать. Следует также иметь в виду, что если цены на финансовые ресурсы невысокие, а предприятие может обеспечить более высокий уровень отдачи на вложенный капитал, чем платит за кредитные ресурсы, то, привлекая заемные средства, оно может повысить рентабельность собственного (акционерного) капитала. Как правило, предприятия берут кредит, чтобы усилить свои рыночные позиции.

В то же время если средства предприятия созданы в основном за счет краткосрочных обязательств, то его финансовое положение будет неустойчивым, так как с капиталами краткосрочного использования необходима постоянная оперативная работа, направленная на контроль за своевременным их возвратом и привлечением в оборот на непродолжительное время других капиталов. К недостаткам этого источника финансирования следует отнести также сложность процедуры привлечения, высокую зависимость ссудного процента от конъюктуры финансового рынка и увеличение в связи с этим риска снижения платежеспособности предприятия.

От того, насколько оптимально соотношение собственного и заемного капитала, во многом зависит финансовое положение предприятия.

Привлечение заемных средств в оборот предприятия - явление нормальное. Это содействует временному улучшению финансового состояния при условии, что они не замораживаются на продолжительное время в обороте и своевременно возвращаются. В противном случае может возникнуть просроченная кредиторская задолженность, что в конечном итоге приводит к выплате штрафов и ухудшению финансового положення. Поэтому в процессе анализа необходимо изучить состав, давность появления кредиторской задолженности, наличие, частоту и причины образования просроченной задолженности поставщикам ресурсов, персоналу предприятия по оплате труда, бюджету, определить сумму выплаченных пеней за просрочку платежей.

Таким образом, анализ структуры собственных и заемных средств необходим для оценки рациональности формирования источников финансирования деятельности предпрития и его рыночной устойчивости. Этот момент очень важен, во-первых, для внешних потребителей информации (например, банков и других поставщиков ресурсов) при изучении степени финансового риска и, во-вторых, для самого предприятия при определении перспективного варианта организации финансов и выработке финансовой стратегии.

Проанализируем структуру собственного капитала предприятия в таблице 2.8. Как видно из таблицы 2.8 в структуре собственного капитала анализируемого предприятия основную долю занимает уставный капитал и нераспределенная прибыль. Такая большая доля нераспределенной прибыли свидетельствует, на мой взгляд, о высокой деловой активности предприятия за исследуемый период 2006-2008гг.

Рассматривая дополнительный капитал мы видим, что за 2006-2008гг. его фактическое значение не изменилось и значит в это время не было переоценки имущества предприятия или продажи акций по цене выше их номинальной стоимости.

Фактическое значение резервного капитала также не изменилось за это время, а его доля меньше 0,1 % в общей структуре собственного капитала свидетельствует о его небольшом значении для страхования предпринимательской деятельности или покрытия возможных убытков.

Проанализируем структуру заемного капитала предприятия в таблице 2.9.

Таблица 2.8 - Структура собственного капитала

| Структура собственного капитала | 2006 | 2007 | 2008 | Изменения 2007/2006 | Изменения 2008/2006 | Темп роста 2007/2006 | Темп роста 2008/2006 | |||||

| тыс.грн | % | тыс.грн | % | тыс.грн. | % | тыс.грн | % | тыс.грн | % | % | % | |

| уставной капитал | 5210,00 | 37,16 | 5210,00 | 33,39 | 5210,20 | 42,13 | 0,00 | 3,77 | 0,20 | 8,75 | 100,0 | 100,0 |

| дополнительный капитал | 151,90 | 1,08 | 151,90 | 0,97 | 151,90 | 1,23 | 0,00 | -0,11 | 0,00 | 0,25 | 100,0 | 100,0 |

| резервный капитал | 9,30 | 0,07 | 9,30 | 0,06 | 9,30 | 0,08 | 0,00 | -0,01 | 0,00 | 0,02 | 100,0 | 100,0 |

| нераспределенная прибыль | 8650,90 | 61,69 | 10232,40 | 65,58 | 6994,10 | 56,56 | 1581,50 | 3,88 | - 3238,30 | -9,02 | 118,3 | 80,85 |

| всего | 14022,10 | 100,00 | 14022,10 | 100,00 | 12365,50 | 100,00 | 1581,50 | - 1656,60 | 111,3 | 88,19 | ||

Таблица 2.9 - Структура заемного капитала

| Структура заемного капитала | 2006 | 2007 | 2008 | Изменения 2007/2006 | Изменения 2008/2006 | Темп роста 2007/2006 | Темп роста 2008/2006 | |||||

| тыс.грн | % | тыс.грн | % | тыс.грн. | % | тыс.грн | % | тыс.грн | % | % | % | |

| Долгосрочные обязательства | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| Текущие обязательства | ||||||||||||

| краткосрочные кредиты банков | 3863,70 | 32,09 | 6309,90 | 41,13 | 14533,40 | 60,26 | 2446,20 | 9,04 | 10669,7 | 28,16 | 163,31 | 376,2 |

| векселя | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| кредиторская задолженность за товары | 1727,70 | 14,35 | 2409,80 | 15,71 | 2072,60 | 8,59 | 682,10 | 1,36 | 344,90 | -5,76 | 139,48 | 119,96 |

| текущие обязательства | 6235,10 | 51,79 | 6447,50 | 42,03 | 7379,40 | 30,60 | 212,40 | -9,76 | 1144,3 | -21,19 | 103,41 | 118,35 |

| прочие текущие обязательства | 213,30 | 1,77 | 172,90 | 1,13 | 134,20 | 0,56 | -40,40 | -0,64 | -79,10 | -1,22 | 81,06 | 62,92 |

| всего | 12039,80 | 100,00 | 15340,10 | 100,00 | 24119,60 | 100,00 | 3300,30 | 0,00 | 12079,8 | 127,41 | 200,33 | |

Анализируя данные таблицы 2.9 мы видим, что у предприятия полностью отсутствуют долгосрочные обязательства, а краткосрочные кредиты банков за отчетный период увеличились более чем в 3,5 раз и достигли 14 533,4 тыс. грн. к 2008г. (это составляет 60,26% совокупного заемного капитала). Скорее всего это говорит о том, что предприятию постоянно не хватает оборотных средств для осуществления финансовой деятельности. Отсутствие в структуре заемных средств долгосрочных обязательств является негативным фактором и свидетельствует о нерациональной структуре баланса и о высоком риске потери финансовой устойчивости.

Похожие работы

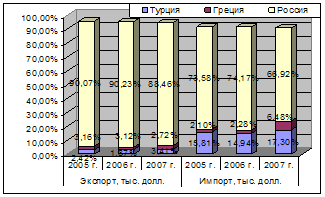

... инвестиций, вложенных в экономику стран участниц регионального объединения. Приоритетная оценка здесь принадлежит сумма и структуре прямых иностранных инвестиций. Раздел 2. Анализ современного состояния развития черноморского экономического сотрудничества 2.1. История создания и правовые основы организации Черноморского экономического сотрудничества Черное море издавна объединяло народы, ...

0 комментариев