Навигация

Норматив максимального сукупного розміру кредитів, гарантій і поручительств, наданих інсайдером

4. Норматив максимального сукупного розміру кредитів, гарантій і поручительств, наданих інсайдером

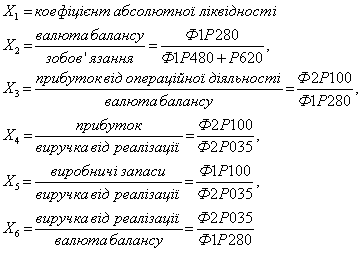

![]() , (1.4)

, (1.4)

де Рк - сукупний розмір наданих банком позик, поручительств та гарантій щодо всіх інсайдерів.

Крім того, Національний банк України забороняє комерційним банкам надавати кредити для покриття збитків господарської діяльності позичальників, формування та збільшення статутного фонду банків та інших господарських товариств, придбання цінних паперів будь-яких підприємств.

Безпосередньо кредитні відносини банків з клієнтами-позичальниками повинні ґрунтуватися на Положенні про кредитування №246, яким визначені основні форми і види кредитів, принципи (правила) та умови банківського кредитування. На основі цього Положення №246 комерційні банки самостійно визначаються з власними напрямками та засадами кредитування, що знаходить відображення у Кредитних Меморандумах та Інструкціях, які затверджуються Правлінням кожного банку окремо[ 3 ].

Окремі питання, пов’язані з консорціумним кредитуванням, регулюються відповідним Положенням №351 [ 4 ].

Консорціумні кредити не є самостійною формою кредиту і базуються на тих же принципах, що й інші види банківських позичок: змінюється лише механізм акумуляції кредитних ресурсів та техніка надання кредиту, які відображені у цьому Положенні.

Так як Законом [1] визначена необхідність управління кредитними ризиками, банки формують резерви під кредитну заборгованість, згідно Положення №279 [8].

На підставі класифікації кредитного портфеля та врахування прийнятого забезпечення банк визначає чистий кредитний ризик за кожною кредитною операцією і зважує його на встановлений коефіцієнт резервування за типами заборгованості:

Стандартна–1%

Під контролем–5%

Субстандартна–20%

Сумнівна–50%

Безнадійна–100%.

Резерв під кредитні ризики формується в тій валюті, в якій враховується заборгованість, і використовується лише для покриття збитків за непогашеною позичальниками заборгованістю за кредитними операціями за основним боргом, стягнення якої є неможливим.

Останнім часом процес удосконалення кредитних відносин в Україні прискорився. Поштовхом до цього стало прийняття 21 грудня 2000 року нової редакції Закону “Про банки і банківську діяльність” та підготовка низки важливих законопроектів, зокрема проекту Закону “Про банківський кредит”, який нині очікує розгляду у Верховній Раді.

Безпосередньо функціонування кредитного механізму кожного комерційного банку регламентують.

•Положення „Про кредитування”;

•Положення про “Кредитний відділ”;

•Посадові інструкції працівників;

•Технологічні карти.

Таким чином, НБУ і комерційні банки постійно прагнуть удосконалити організацію кредитних відносин в країні, принаймні усунути численні її недоліки. Та оскільки теоретична база і відповідно теоретичне обґрунтування організації кредитних стосунків між банками й позичальниками у нас лише започатковуються, це удосконалення зводиться до постійних змін уже діючих положень, заміни одних (часом нечітких або навіть помилкових) інструкцій іншими (з новими неточностями й помилками), що завдає клопоту і працівниками, і клієнтам банків. Останнім часом процес удосконалення кредитних відносин в Україні прискорився. Поштовхом до цього стало прийняття 21 грудня 2000 року нової редакції Закону “Про банки і банківську діяльність” та підготовка низки важливих законопроектів, зокрема проекту Закону “Про банківський кредит”, який нині очікує розгляду у Верховній Раді.

1.3 Сутність та необхідність кредитної політики комерційного банку

В сучасних ринкових умовах один із основних принципів діяльності комерційного банку є функціонування в межах наявних, тобто реальних ресурсів. Тому кожен банк намагається організувати свою діяльність так, щоб залучити якомога більше коштів та трансформувати їх в позики з мінімальним ризиком для себе. Але в наш час між банками існує гостра конкуренція за залучення пасивів, що і стимулює їх на пошук найефективніших сфер розміщення своїх ресурсів. Саме для вирішення цих питань кожен комерційний банк розробляє власну кредитну політику.

На сьогоднішній день серед вітчизняних науковців існує дві основні точки зору щодо поняття кредитної політики. Деякі вчені вважають, що кредитна політика – це система засобів банку в сфері кредитування його клієнтів, які здійснює банк для реалізації своєї загальної стратегії в певний період часу.[37] Але існує інша думка, згідно з якою кредитна політика визначається як стратегія і тактика банку щодо залучення коштів та спрямування їх на кредитування клієнтів банку (позичальників) на основі принципів: поверненості, терміновості, диференційованості, забезпеченості, платності.[24]

Такі широкі розуміння кредитної політики не можуть бути корисними з точки зору конкретних заходів, що можуть здійснюватись банком на початку організації кредитного процесу. Відтак більш придатним в цьому відношенні можна вважати вужче трактування кредитної політики. Кредитна політика – розробка концепції організації грошово-кредитних відносин між комерційним банком та його клієнтами на мікроекономічному рівні шляхом визначення послідовності дій при наданні кредитних послуг. Дане визначення має розкривати зміст усіх процедур кредитування і обов’язки працівників банку пов’язані з цими процедурами.[41] Кредитна політика визначає задачі і пріоритети кредитної діяльності банку, засоби і методи їхньої реалізації, а також принципи і порядок організації кредитного процесу. Кредитна політика створює основу організації кредитної роботи банку відповідно до загальної стратегії його діяльності, будучи необхідною умовою розробки системи документів, що регламентують процес кредитування.Таким чином, враховуючи вище зазначене, можна зробити висновок, що кредитна політика повинна:

– являти собою директивні вказівки чи короткі формулювання, а не інструкцію;

– чітко і недвозначно визначати ціни кредитування;

– містити кілька правил реалізації конкретних цілей;

– бути підкріплена документами, що містять стандарти й інструкції, що представляють собою методичне забезпечення її реалізації.

Кредитна політика базується на умінні співробітників банку правильно й обґрунтовано вибрати: сектор економіки, що доцільно кредитувати в даний момент, а також «свого клієнта» виходячи з його кредитоспроможності й інших факторів, що мають першорядне значення для банку при вирішенні питання про можливість надання кредиту. Кредитна політика визначається також тими кредитними продуктами, якими володіє банк сьогодні чи припускає впровадити завтра. Наприклад, стосовно до підприємств це можуть бути короткострокові кредити (на поповнення оборотних коштів) і довгострокові інвестиційні кредити (на розширення, модернізацію, технічне переозброєння виробництва, упровадження науково-технічних інновацій).

Ретельно розроблена кредитна політика, схвалена і цілком підтримувана вищим керівництвом банку, донесена до всіх службовців, залучених у кредитну діяльність, є найважливішим чинником успішного функціонування системи управління кредитним ризиком.[10]

Відповідальність за розробку й удосконалювання кредитної політики та вибір її видів лягає на директорів і вище керівництво. Вони ж відповідають за розвиток культури кредитування в банку і забезпечення виконання цілей кредитування. Тому кредитна політика не тільки встановлює основні правила й орієнтири кредитної діяльності, але і сприяє формуванню культури кредитування.

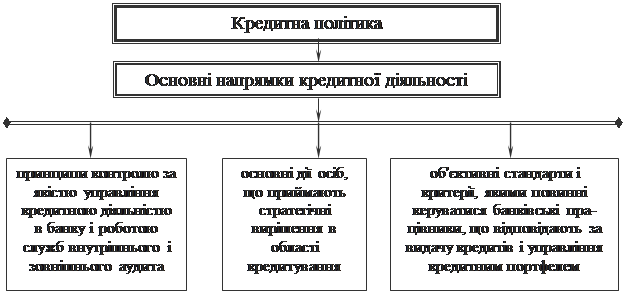

Виходячи з вищезазначеного комерційний банк повинен чітко сформулювати кредитну політику, розробляючи її з урахуванням стратегії банку, його політики в області управління ризиками. Діяльність банку за цих умов буде спрямована в основних напрямках кредитної політики. (рис. 1.2)

Напрямки кредитної політики, в свою чергу, розбиваються на елементи, головними серед яких є:

- складання інструкції щодо кредитування;

- оцінка кредитних заявок та укладання кредитної угоди;

- ведення кредитних справ і кредитний моніторинг;

- кредитне оздоровлення;

- аналіз кредитного портфелю;

- складання звітів щодо кредитування.

Рис. 1.2 Напрямки кредитної політики комерційного банку [10]

Отже, ми бачимо, що вказані елементи перегукуються з розглянутими вище етапами кредитування. Так, кредитна інструкція являє собою опис послідовних дій (кроків), що закріплюють загальний алгоритм реалізації кредитної процедури. Іншими словами, вона відноситься тільки до одного конкретного напрямку кредитної діяльності, але є в більшій мірі вказівкою на певні практичні дії, ніж детальний опис того, як вони повинні здійснюватися.[35]

В основу оцінки кредитної заявки покладено різні критерії, серед яких можна виділити такі, як репутація (відносини позичальника з кредиторами, клієнтами та постачальниками), з’ясування платоспроможності, наявність власного капіталу, поточний стан економіки або галузі та забезпечення (застава, гарантія або страхування). Також в межах даного елементу визначаються джерела ризику і оцінюється кожне з цих джерел та сукупний ризик щодо потенційної кредитної угоди.

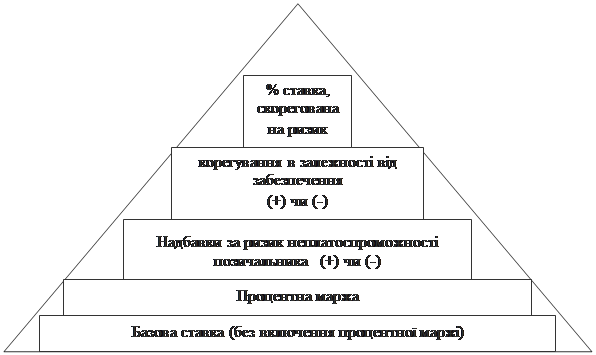

Окрім цього аналізується вплив, який справляє потенційна кредитна угода на вже сформований кредитний портфель банку. На основі проведеного аналізу визначається ставка відсотку за кредит з урахуванням всіх раніше визначених аспектів. Більшість банків користуються моделлю визначення основних елементів ціноутворення на основі базової ставки з урахуванням додаткових витрат (рис. 1.3).

Рис. 1.3. Основні елементи визначення ціни кредиту [41] Дана методика є найбільш сучасною, але в той же час найбільш складною у застосуванні. При визначенні процентної ставки необхідно враховувати, що обсяг реального платоспроможного попиту на кредити завжди обмежений. І чим в більшій мірі банк змушений конкурувати за клієнта, тим в більшій мірі при визначенні ціни кредиту він повинен аналізувати маркетингову інформацію з інших банків-конкурентів. Сутність такого елементу кредитної політики як кредитний моніторинг полягає в тому, що за допомогою цього елемента контролюється використання кредиту за призначенням, аналізуються зміни у фінансовому стані позичальника, здійснюється контроль за наданим забезпеченням. Якщо останнім виступає застава, то потрібно слідкувати за її зберіганням, а якщо забезпеченням виступає гарантія, то проводити систематичний аналіз фінансової діяльності гаранта або страховика. Ключовим моментом даної процедури є підтримання тісних контактів з клієнтом для отримання оперативної інформації та її своєчасного аналізу. Особливу увагу і додатковий контроль в процесі реалізації кредитної політики потрібно приділяти роботі з проблемними кредитами. Слід зазначити, що по сигналам раннього попередження можливих втрат в майбутньому службовці банка повинні здійснювати всі можливі заходи із забезпечення повернення проблемних кредитів. Сутність такого елементу як аналіз кредитного портфеля полягає в тому, що службовці банка проводять систематичний аналіз кредитного портфеля (сукупності всіх кредитних угод) за різними критеріями. Серед них можна виділити такі: галузева ознака, вид кредиту (короткостроковий, довгостроковий), спосіб забезпечення повернення кредиту (гарантія, страхування, застава) та розмір кредиту. На основі аналізу кредитного портфеля за цими критеріями робиться висновок щодо ступеня його диверсифікації в цілому та за кожним напрямком зокрема. Аналіз питомої ваги пролонгованих та прострочених кредитів дозволяє зробити висновок щодо якості кредитного портфеля.[41] Таким чином, усі розглянуті вище етапи організації кредитування комерційним банком позичальника у своїй сукупності утворюють єдиний, цілісний технологічний процес, результатом якого є надання кредитних послуг. Регламентація порядку здійснення відповідних операцій при формуванні кредитної політики є важливим засобом не лише уніфікації технології цих операцій для всіх його структурних підрозділів, а й підпорядкування практичних дій банківського персоналу у сфері організації грошово-кредитних відносин єдиним цілям і завданням, досягнення яких визначено затвердженою керівництвом банку кредитною політикою.

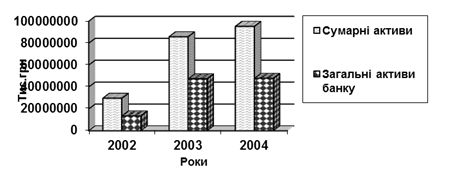

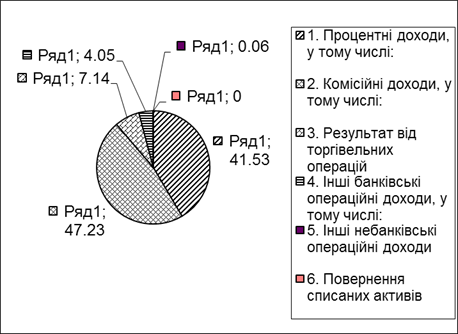

Структура кредитного портфеля не лише відображає особливості кредитної політики того чи іншого комерційного банку, а й віддзеркалює загальний стан економічного здоров’я держави. Тож проаналізуємо структуру і динаміку кредитування комерційними банками вітчизняних суб’єктів господарювання та фізичних осіб, тобто кінцевих споживачів кредитних ресурсів.

Похожие работы

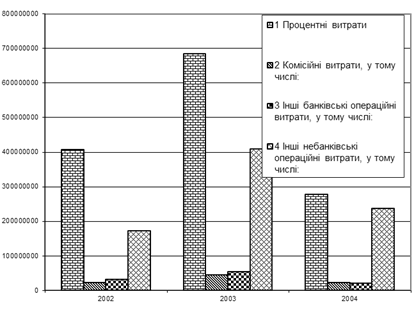

... також бажана наявність акваріума. ВИСНОВКИ Проведений аналіз фінансової стійкості комерційного банку та шляхів її зміцнення дає підстави зробити наступні висновки й пропозиції. Фінансова стійкість комерційного банку ще не стала об'єктом комплексного наукового дослідження у вітчизняній літературі, хоча потреба в таких дослідженнях є значною. У процесі аналізу структури банківських ресурсів і ...

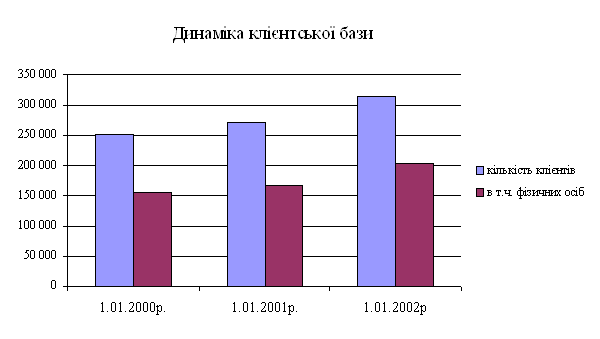

... портфеля банку: - диверсифікація; - лімітування; - створення резервів для відшкодування втрат за кредитними операціями комерційних банків. Класифікацію методів управління кредитним ризиком наведено в схемі 2.1. (додаток Т). Методи управління ризиком кредитного портфеля банку, які застосовуються в АКБ “Укрсоцбанк”: Диверсифікація. Метод диверсифікації полягає у розподілі кредитного ...

... позичальника або дата сплати платіжних документів з позичкового рахунку позичальника) і діє до повного погашення кредиту та сплати відсотків за його користування.[6] 3.2 Етапи процесу кредитування Організація кредитних взаємовідносин банку і клієнтів визначається багатьма факторами, що включають стратегію і тактику банку, кваліфікацію банківських працівників, розмір статутного та власного ...

... касових резервів інших кредитних установ. - 12 - 3. Збереження офіційних золото-валютних резервів. 4. Надання кредитів і виконання розрахункових опера- цій для урядових органів. 5. Здійснення розрахунків і перевідних операцій для комерційних банків. 6. Грошово-кредитне регулювання економіки. 7. Контроль за діяльністю кредитних установ. 8. Надання ліцензій на операції ...

0 комментариев