Навигация

Установление лимитов кредитования

6. Установление лимитов кредитования.

При введении лимитов для фирм – заемщиков в первую очередь принимаются во внимание следующие факторы: размер фирмы - заемщика, степень капитализации ее прибыли, кредитоспособность, состояние и перспективы развития деятельности, эффективность (доходность) деятельности в целом, деловая репутация руководства. Лимиты устанавливаются банками – кредиторами, исходя из анализа балансов фирм, анализа состояния и перспектив развития отрасли, в которой действует фирма, тенденций, складывающихся на традиционных рынках сбыта ее продукции.

Оценка руководства фирмы – заемщика.

Современная практика делового общения такова, что при комплексной оценке юридического лица – потенциального заемщика банк принимает во внимание такие факторы, как:

-- Порядочность и надежность руководства заемщика. Это ключевые качества клиента, имеющие для банка первостепенное значение. Надежный клиент приложит максимум усилий, чтобы погасить взятые на себя обязательства. При оценке руководства большое значение имеет опыт деловой работы банка с данным заемщиком. Если руководителя хорошо знают, если он аккуратно выполняет все обязательства по ранее взятым кредитам, то это позволяет рассчитывать на то, что кредитный риск для банка уменьшается.

-- Профессиональные качества руководителя. На сегодняшний день оценка профессиональных способностей клиента приобретает важное значение, так как на рынке выживает та фирма, которой управляет человек с хорошими управленческими качествами, обладающий высоким профессионализмом, интуитивно чувствующий изменения ситуации, способный быстро принимать обоснованные решения, умеющий общаться с людьми и прежде всего с подчиненными.

Анализ кредитоспособности фирмы.

При оценке кредитоспособности ОАО «Импэксбанк» принимают во внимание следующие факторы:

дееспособность заемщика – изучение сведений об учредителях,.

руководстве компании, оценка общей информации о компании (дата учреждения, организационно – правовая форма, уставный капитал, основные виды деятельности);

1.2. репутацию заемщика (данные об участии анализируемой компании в судебных процессах, арбитражах, наложенных штрафах);

1.3..конъюнктуру рынка (условия сбыта, конкуренция в отрасли, где работает фирма, то есть анализ внешних факторов);

1.4..способность компании получать доход – одно из главных условий кредитной сделки, ведь именно выручка от реализации является главным источником погашения ссудной задолженности.

Оценка способности компании к получению дохода проводится по следующим направлениям:

анализ производственно – сбытовой деятельности (обеспеченность основными средствами, ресурсами, ценовая политика, методы сбыта, перспективы);

анализ финансового аспекта деятельности (анализ затрат, прибыли и рентабельности);

Именно оценка способности компании к получению дохода и является основным способом минимизации кредитного риска и представляет практический интерес. Данный вопрос был рассмотрен на примере ООО «Материал плюс» и ООО «Фуд групп».

Наиболее эффективных методов защиты от кредитного риска является изучение кредитоспособности клиента. Однако всегда существует риск ухудшения качества кредита и как крайний случай риск не возврата кредита и процентов по нему. С целью снижения влияния таких непредвиденных ситуаций на стабильность функционирования банка создаются страховые резервные фонды.

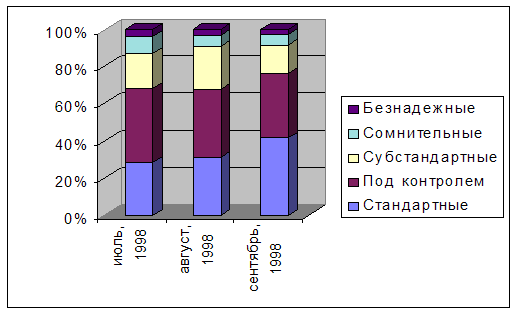

Кредиты делят на пять видов по степени кредитного риска: стандартные, под контролем, субстандартные, сомнительные, безнадежные. По каждому из этих видов определены размеры отчислений на создание резерва

-стандартные - 2%,

-под контролем - 5%,

-субстандартные - 20%,

-сомнительные - 50%,

-безнадежные - 100%).

Вид кредита по степени кредитного риска определяется на основе двух критериев: класса кредитоспособности и характера кредитной истории заемщика.

Кредитная история показывает как заемщик соблюдал требования кредитного договора, а именно: своевременно ли погашались кредиты, были ли просрочки, пролонгации, если были, то на какой срок. По кредитной истории ссуды делят на три группы:

-хорошая - задолженность по кредиту выплачивалась в определенные сроки, пролонгация, если проводилась, то одноразово на срок не более 90 дней;

-слабая - просроченная задолженность по кредиту и процентам по нему составляют не более 90 дней, или задолженность по кредиту, пролонгированному на срок более 90 дней при своевременной уплате процентов;

-неудовлетворительная - просроченная задолженность по кредиту и процентам по нему составляет более 90 дней или задолженность по пролонгированному кредиту свыше 90 дней при неуплате процентов.

Вторым критерием, определяющим степень кредитного риска по ссуде, является финансовое состояние заемщика. По этому признаку клиентов делят на пять групп:

«А» - финансовая деятельность очень хорошая и дает возможность погашать основную сумму кредита и проценты. Одновременно можно сделать вывод, что финансовая деятельность и в дальнейшем будет осуществляться на таком высоком уровне;

«Б» - финансовая деятельность хорошая и очень хорошая, однако нет возможности поддерживать ее на таком высоком уровне;

«В» - финансовая деятельность удовлетворительная, однако наблюдается тенденция к ухудшению;

«Г» - финансовая деятельность плохая и наблюдается ее четкая цикличность на протяжении короткого периода времени;

«Д» - финансовая деятельность свидетельствует об убытках, и, очевидно, ни основной долг, ни проценты уплачены не будут.

Финансовое состояние заемщика определяется рядом объективных и субъективных факторов.

К объективным факторам относят экономические показатели развития предприятия:

-объем реализации;

-размер прибылей и убытков;

-рентабельность;

-ликвидность;

-движение средств на счетах заемщика;

-структура и динамика кредиторской задолженности;

-себестоимость продукции.

Среди субъективных факторов, влияющих на финансовое состояние заемщика можно выделить: профессионализм руководства, эффективность управления, рыночная позиция заемщика, его зависимость от цикличных и структурных изменений, наличие госзаказа и государственной поддержки, погашение кредиторской задолженности в прошлом.

В ОАО «Импэксбанк» для анализа кредитоспособности заемщика используют приведенную выше методику, которая основана на исчислении ряда коэффициентов.

Для расчета кредитоспособности воспользуемся данными, предоставленными фирмой «Х», которой был выдан кредит в сумме 8 тыс. р. сроком на 4 месяца в 2003 году.

На основе данных баланса исчисляют коэффициенты кредитоспособности, которые делятся на три группы: показатели платежеспособности; показатели финансовой стабильности; другие показатели финансового состояния отраженные в таблице 19.

Первая группа показателей позволяет дать оценку способности заемщика вовремя погасить долг, вторая группа дает представление об устойчивости предприятия (в какой степени заемщик функционирует за счет собственных средств), третья группа уточняет и дополняет данные первых двух групп.

Таблица19

Кредитоспособность фирмы «Х»

Показатели | Расчет | Норма | на начало года | на конец года |

| 1.Показатели платежеспособности: | ||||

| Коэффициент общей ликвидности | (А2+А3)/(П2+П3) | >2,0-2,5 | 1,36 | 1,38 |

| Коэффициент текущей ликвидности | А3/П3 | >0,7-0,8 | 0,54 | 0,50 |

| Коэффициент абсолютной ликвидности | (ДС+КФВ)/П3 | >0,2-0,25 | 0,10 | 0,04 |

| Коэффициент покрытия краткосрочных обязательств собственными оборотными средствами | (П1-А1)/П3 | >0,25 | 0,56 | 0,54 |

| 2. Показатели финансового состояния | ||||

| Коэффициент соотношения привлеченных и собственных средств | (П2+П3)/П1 | < 1,0 | 0,12 | 0,07 |

| Коэффициент финансовой независимости | П1/(П2+П3) | >0,2 | 8,39 | 12,45 |

| Коэффициент автономии | П1/ВБ | >0,5 | 0,89 | 0,98 |

| 3. Другие показатели финансового состояния | ||||

| Коэффициент покрытия баланса | (А2+А3)/П3 | >1,0 | 2,12 | 2,45 |

| Коэффициент инвестирования | П1/А1 | >1,0 | 1,04 | 1,0 |

Условные обозначения:

А1- первый раздел актива; П1- первый раздел пассива;

А2- второй раздел актива; П2- второй раздел пассива;

А3- третий раздел актива; П3- третий раздел пассива;

ДС- денежные средства; КФВ- краткосрочные фин. вложения;

ВБ- валюта баланса.

В ходе анализа проверяют не только соответствие коэффициентов нормативам, но и изучают их динамику, то есть их рост или снижение за определенный период.

Как видно из таблицы все коэффициенты платежеспособности не соответствуют нормативам, кроме коэффициента покрытия. Это свидетельствует о том, что заемщик не в состоянии быстро реализовать активы для погашения задолженности. Следует иметь в виду, что чаще всего именно эта причина приводит заемщиков в банк.

Однако показатели финансового состояния фирмы «Х» свидетельствуют об устойчивом положении предприятия с четкой тенденцией к ее улучшению.

Дальнейшие коэффициенты соответствуют норме.

Таким образом, кредитоспособность заемщика можно классифицировать классом «В» - финансовая деятельность удовлетворительная и наблюдается тенденция к ухудшению на протяжении короткого периода времени.

Кредитную историю заемщика, которая является вторым фактором, определяющим вид кредита, можно считать хорошей, так как пролонгаций кредита не проводилось, просрочки по ссуде не допускались о чем свидетельствуют данные таблицы 20.

Таблица 20

Методика определения вида кредита в зависимости от кредитной истории и класса кредитоспособности заемщика

| Класс кредитоспосбнос-ти | Кредитная история | ||

| Хорошая | слабая | Неудовлетво-рительная. | |

| А | стандартный | Под контролем | Субстандарт-ный |

| Б | под контролем | субстандартный | Сомнительный |

| В | Субстандарт-ный | сомнительный | Безнадежный |

| Г | Сомнительный | безнадежный | безнадежный |

| Д | Безнадежный | безнадежный | безнадежный |

Согласно таблице, кредит, выданный фирме «Х», является сомнительным.

В банке формируются два вида резервов: общий и специальный. Общий резерв формируют по стандартным ссудам, специальный - по кредитам под контролем, субстандартным, сомнительным, безнадежным. Резерв должен формироваться ежеквартально за счет прибыли прошлого года.

Для определения общей суммы резерва воспользуемся данными качества кредитного портфеля ОАО «Импэксбанк»» на 1.01.03г. отраженными в таблице 21.

Таблица 21

Расчет фонда страхования кредитного риска в ОАО «Импэксбанк»

| Виды ссуд | Сумма кредитов | Сумма залога ТМЦ | Сумма, на которую начисляют Резерв | % отчислений | Расчет-ная сумма резерва | Факт. сумма резерва |

| стандартные | 527,2 | 659,0 | 197,7 | 2 | 4,0 | х |

| под контролем | 12,2 | 15,3 | 4,6 | 5 | 0,2 | х |

| Субстандарт ные | 8,3 | 10,4 | 3,1 | 20 | 0,6 | х |

| сомнительные | 2,5 | 3,4 | 0,8 | 50 | 0,4 | х |

| безнадежные | –– | –– | –– | 100 | –– | х |

| Итого | х | х | Х | х | 5,2 | 3,5 |

На основании расчета можно сделать вывод, что фактически сформированного резерва недостаточно для страхования кредитного риска. Это может негативно отразиться на деятельности банка. Теоретически рассчитанная сумма резерва составляет 5,2 млн.р., из которой 4 млн.р. приходится на общий резерв, а 1,2 млн.р. - в специальный. По состоянию на 1.01.03 г. было фактически зарезервировано 3,5 млн.р. Таким образом, необходимо дополнительно зарезервировать 1,7 млн.р.

Помимо собственно банковских методов страхования кредитного риска, подобные услуги предоставляются страховыми организациями, а также образовавшимися в последние годы независимыми страховыми компаниями. Объектами подобного страхования могут выступать коммерческий и банковский кредит, обязательства и поручительства по кредиту, долгосрочные инвестиции и т.д.; страхователями - как кредиторы, так и заемщики. В любом случае наличие страхового полиса не может рассматриваться банком в качестве полноценного залога или обеспечения кредита, поскольку при нарушении страхователем условий соответствующего договора (не перечислении оговоренных страховых платежей, сообщении недостоверных сведений о факторах страхового риска и т.д.) страховое возмещение по данному документу выплачиваться не будет. Кроме того, не подлежат страхованию кредиты, по которым на день заключения договора страхования имеется просроченная задолженность.

При страховании кредитной сделки для заключения договора страхования страхователь представляет:

-копию кредитного договора;

-документы, подтверждающие обеспеченность кредита;

-документы, необходимые для оценки страховщиком степени собственного риска.

По договору страхования риска непогашения кредитов страховщик выплачивает страхователю возмещение в размере 50-90% суммы непогашенного заемщиком кредита и процентов по нему. Конкретный предел ответственности страховщика и срок наступления его ответственности устанавливаются в договоре страхования. При наступлении страхового случая оговоренный процент ответственности страховщика умножается на всю сумму задолженности (включая проценты за пользование кредитом), подлежащей возврату по условиям кредитного договора. После выплаты страхователю страхового возмещения, последний уступает страховщику право требовать возмещения причиненных должником убытков в пределах выплаченного возмещения. Размер тарифной ставки при заключении договора страхования определяется путем умножения основной ставки, зависящей от срока предоставления кредита, на поправочный коэффициент, устанавливаемый в зависимости от кредитоспособности заемщика (например от 0,2 до 5,0). Таблица основных ставок может выглядеть следующим образом (см. таблицу 22).

Таблица 22

Размеры тарифных ставок страховой суммы

| Срок возврата кредита | Ставка от страховой суммы в % |

| До 3 месяцев | 1,0 |

| До 6 месяцев | 1,2 |

| До 9 месяцев | 1,4 |

| До 12 месяцев | 1,6 |

| Свыше 12 месяцев | 1,8 |

После заключения договора страхования страховщик может осуществить перестрахование, т.е. передать часть своей ответственности на согласованных условиях другим страховщикам. Цель подобной операции - диверсификация риска страховой компании, защита от крупных страховых случаев и обеспечение устойчивости страховых операций. С кредитным тесно связан инфляционный риск- риск обесценения сумм, уплачиваемых заемщиком при погашении долга. Методом его страхования служит индексация, при которой в кредитном договоре оговаривается, что сумма платежа зависит от изменения определенного индекса, например индекса цен, а также заключение возобновляемых (револьверных) займов на короткий срок с правом их возобновления и пересмотра уровня ставки.

Похожие работы

... рост (с 0,2 до 0,3%), сохраняется на достаточно низком уровне. ГЛАВА 3. СОВЕРШЕНСТВОВАНИЕ УПРАВЛЕНИЯ КРЕДИТНЫМ РИСКОМ В СБЕРЕГАТЕЛЬНОМ БАНКЕ РФ 3.1 Обеспечение возврата банковских ссуд Банковское законодательство Российской Федерации предусматривает, что выдача кредита коммерческими банками должна производиться под различные формы обеспечения кредита, которые выступают в качестве вторичных ...

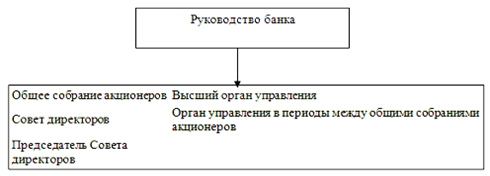

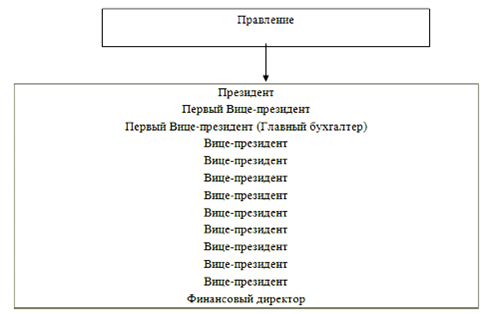

... отдельных показателей и весовые коэффициенты групп показателей должны периодически корректироваться экспертами. Только в этом случае возможна правильная оценка кредитоспособности заемщика и индивидуального кредитного риска банка. 2 УПРАВЛЕНИЕ КРЕДИТНЫМ РИСКОМ (НА ПРИМЕРЕ БАНКА “СЕВЕРНАЯ КАЗНА” ОАО) 2.1 Общая характеристика Банка “Северная казна” ОАО Банк «Северная казна» ОАО основан 09 ...

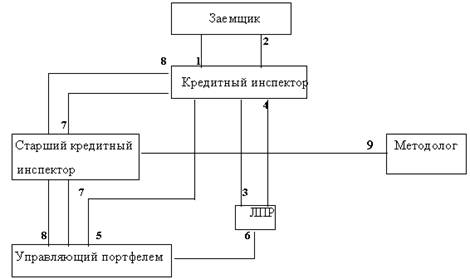

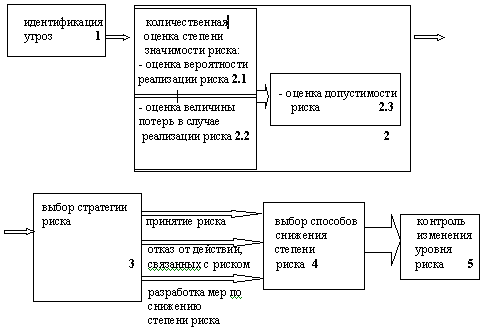

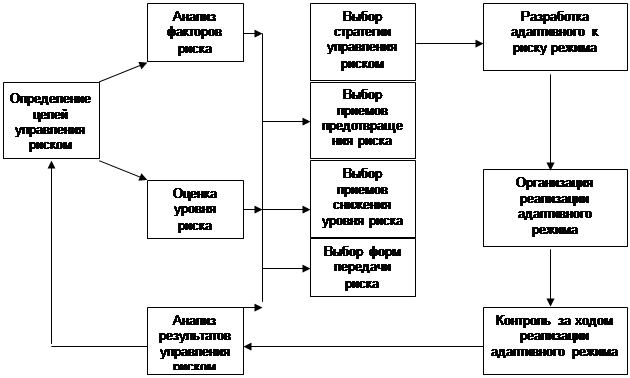

... системы управления кредитным риском лежит в правильной оценке и контроле индивидуальных отношений с заемщиком, а также в осторожном и осмотрительном подходе управлению кредитным портфелем. 1.2 Организация процесса управления кредитным риском в коммерческом банке Управление можно определить как одну из стратегий, используемую при осуществлении деятельности в условиях риска. Управление риском ...

... настоящей дипломной работе на примере работы одного из ведущих коммерческих банков Украины (далее Банк) будет представлена система управления кредитным риском и наиболее эффективные способы его минимизации. 1.4. Сущность и содержание риск-менеджмента Управление и риск – взаимосвязанные компоненты. Если говорить о теории управления риском, то здесь необходимо отметить, что, как и любая ...

0 комментариев