Навигация

Пути совершенствования банковского кредитования промышленного сектора экономики

3.2 Пути совершенствования банковского кредитования промышленного сектора экономики

Банки, несмотря на кризис, последовательно и целенаправленно становятся полноценными финансовыми посредниками, перераспределяющими средства в промышленный сектор экономики. Но это становление происходит на фоне ряда нерешенных проблем, к которым относятся: во-первых, недостаточная капитализация; во-вторых, преобладание «коротких» и неустойчивых пассивов (пассивы срочностью свыше 1 года составляют примерно 15% валюты баланса коммерческих банков, тогда как удельный вес активов с аналогичными сроками приближается к 35%. Такая несоразмерность усиливает риски кредитования и потери ликвидности); в-третьих, высокий уровень кредитного риска. Решение проблем недостаточности уровня капитализации и преобладания «коротких» и неустойчивых пассивов во многом зависит от законодательной и исполнительной власти. Введение в Гражданский кодекс РФ положения, которое бы предусматривало невозможность досрочного изъятия срочного банковского вклада, – одно из направлений решения проблемы дефицита долгосрочных ресурсов.

Требуются законодательные решения о внеочередности платежей в счет погашения кредита заемщиком, испытывающим финансовые затруднения. Погашение банковских ссуд практически в последнюю очередь замедляет оборачиваемость ресурсов банков, требует поиска различных форм обхода очередности платежей. Очевидно, что своевременное погашение ссуд позволит предприятиям привлекать больше заемных средств и тем самым оздоровить свое финансовое положение в целом.

Нужна поправка в Налоговый кодекс, освобождающая банки и акционеров от налога на прибыль, если она направляется на увеличение уставного капитала банка. Заслуживает изучения вопрос о введении льготных ставок налогообложения прибыли банков в части доходов, полученных от кредитования реального сектора экономики. Повысить уровень капитализации российских коммерческих банков возможно за счет привлечения ряда дополнительных источников. Прежде всего, это использование средств институциональных инвесторов. Целесообразно внести изменения в действующее законодательство, которые бы позволили банкам осуществлять управление активами инвестиционных фондов, паевых инвестиционных фондов и негосударственных пенсионных фондов.

В сложившейся модели российского рынка ценных бумаг коммерческие банки стали его основными участниками (эмитенты, инвесторы, представители инфраструктуры рынка) и накопили большой опыт. Их искусственное отстранение от этой работы негативно повлияет на конкурентный отбор и качество предоставления услуг в области управления активами вышеназванных фондов. Повысить уровень капитализации можно путем расширения возможностей выпуска банками среднесрочных ценных бумаг и их размещения как на внутреннем, так и на внешнем рынках.

Еще один источник повышения капитализации российских коммерческих банков – остатки средств на счетах региональных бюджетов. Как известно, в соответствии с Бюджетным кодексом РФ контроль за использованием и распоряжением бюджетными средствами возлагается на Федеральное казначейство и региональные казначейства субъектов Федерации. Такая практика, несомненно, соответствует мировому опыту. Следует, однако, отметить, что в ряде стран кредитные организации также не исключаются из этого процесса. Например, в США коммерческие банки могут осуществлять функцию агента по расчетно-кассовому обслуживанию бюджета в доходной части. К сожалению, практика нецелевого использования рядом коммерческих банков бюджетных средств, а также банкротства многих из них дискредитировали идею привлечения кредитных организаций к обслуживанию бюджетных счетов. В то же время накопленный за последние годы опыт работы Казначейства показывает, что оно еще не в полной мере готово выполнять возложенные на него функции, в том числе и задачу эффективного контроля за использованием бюджетных средств. Кроме того, при полном переводе счетов из коммерческих банков в Банк России нерешенными остаются вопросы кредитования кассовых разрывов при исполнении бюджета, осуществления различного рода государственных и региональных программ, получения дополнительных доходов в бюджет за счет платы за остатки на счетах.

Представляется, что на региональном уровне указанные задачи могут и должны решаться в рамках эффективного взаимодействия Казначейства и коммерческих банков. Для осуществления этого в масштабах бюджета отдельного региона объективно существуют не только экономические предпосылки, но и правовые возможности. Обслуживание банками региональных бюджетов недотационных регионов соответствует принципу разграничения полномочий между федеральным центром и субъектами РФ. Для расширения объемов кредитования предприятий реального сектора экономики необходимо решить проблему существенных кредитных рисков.

Недостаточная платежеспособность предприятий – фактор, определяющий высокий уровень рисков при кредитовании. Кроме того, зачастую предприятия ведут «двойную» бухгалтерию, что не позволяет банку правильно оценить их финансовое положение и рассчитать уровень кредитного риска. Плюс техническое оснащение значительной части промышленных предприятий тормозит производство конкурентоспособной продукции, реализация которой позволит вернуть выданную ссуду. Ужесточение конкуренции на кредитном рынке приводит к снижению некоторыми банками своих требований к заемщику, что негативно сказывается на качестве кредитного портфеля. По оценкам специалистов, от 20 до 60% кредитов могут стать «плохими». Если не предусмотреть возможность неблагоприятного развития событий и не заложить это в стратегию банка и продолжать кредитную политику, исходя из ожидания отличной конъюнктуры, качество портфеля может долгое время снижаться, не искажая формальные показатели надежности.

Большую роль играет методическая и нормативная база организации кредитного процесса. Ситуация такова, что каждый коммерческий банк, исходя из своего опыта, вырабатывает подходы и систему кредитования. И это несмотря на то, что хотя есть непреложные общие организационные основы, отражающие международный и отечественный опыт, которые помогли бы банкам существенно упорядочить кредитные отношения с клиентом и улучшить возвратность ссуд. В зарубежных банках основным фактором создания эффективной системы управления кредитным риском стало развитие единой культуры кредитования путем внедрения стандартных инструкций для инициирования, анализа, принятия решения и мониторинга отдельных кредитов.

В настоящее время большинство коммерческих банков ограничиваются наличием кредитного отдела, деятельность которого сводится к заключению и исполнению кредитных договоров. Нужно, что бы кредитный отел решал задачи стратегического планирования, методического и инструктивного обеспечения, анализа и контроля за выполнением условий кредитной сделки. Это повысит уровень организации кредитной работы во многих банках.

Следует определить степень компетенции работников на каждом уровне иерархической структуры банка, предоставив им определенные права и строго контролируя ответственность каждого работника. Такое разделение кредитных полномочий в коммерческих банках повысит эффективность работы их кредитных подразделений. Необходимо наладить качественное информационно-аналитическое обеспечение. Самая совершенная методика анализа заемщика или оценка риска не даст надежных результатов, если исходная информация недостаточно полная или ненадежная.

Современная российская практика кредитования клиентов показала, что наилучший способ оценки кредитоспособности можно определить только исходя из специфических условий каждой сделки. Каждый российский коммерческий банк в рамках своей кредитной политики должен разрабатывать собственную методику анализа кредитоспособности клиентов и по мере изменения условий функционирования, рыночной конъюнктуры и приоритетов кредитной политики вносить необходимые коррективы. Как уже упоминалось кредитные работники зачастую уделяют слишком много внимания анализу обеспечения. Однако решение о выдаче ссуды должно базироваться на анализе сути финансируемого мероприятия, а не только на привлекательности обеспечения. Вопрос об обеспечении должен решаться уже после того, как кредитная сделка признана приемлемой с точки зрения риска и возврата средств в результате осуществления кредитного проекта.

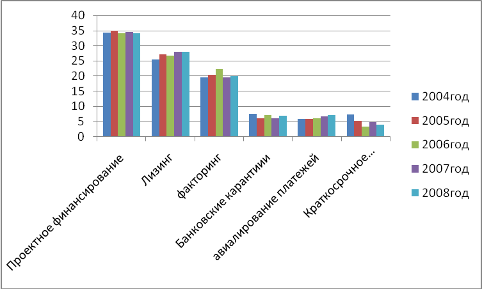

В российских условиях необходимо применять современные финансовые инструменты, в частности: комплексные финансовые операции, позволяющие снизить реальную ставку процента за кредит (она должна быть доступна для заемщика и выгодна кредитору) путем оптимальной комбинации имеющихся в распоряжении банка финансовых продуктов. Чем доступнее ресурс, тем выше спрос на него, и тем более полно может быть использован имеющийся кредитно-инвестиционный потенциал; новые перспективные виды кредитных операций (овердрафт, лизинг, факторинг, форфейтинг и др.).

Подводя итоги вышесказанного, можно подчеркнуть: развитие кредитных отношений коммерческих банков с промышленным сектором экономики зависит как от государственной политики, так и от работы и усилий коммерческих банков и предприятий-заемщиков. В числе важнейших мероприятий, способствующих развитию данных отношений, необходимо выделить три: создание совершенной законодательной базы организации кредитования предприятий коммерческими банками; повышение уровня капитализации и создание долгосрочной ресурсной базы коммерческих банков; снижение кредитных рисков.

Заключение

Для решения проблем, связанных с нехваткой финансовых ресурсов предприятия могут привлекать различные виды займов. Эффективное использование займов позволяет расширить масштабы деятельности, повысить рентабельность собственного капитала, а в конечном итоге — и стоимость фирмы.

Процедура предоставления кредитов во всех банках примерно одинакова — представители служб банка (кредитного, юридического отделов, службы безопасности) рассматривают поданные документы и составляют свои заключения. Если они положительны, вопрос о предоставлении займа выносится на рассмотрение кредитного комитета банка. После одобрения кредитного комитета с предприятием заключается кредитный договор.

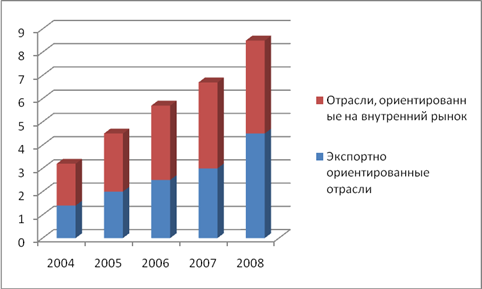

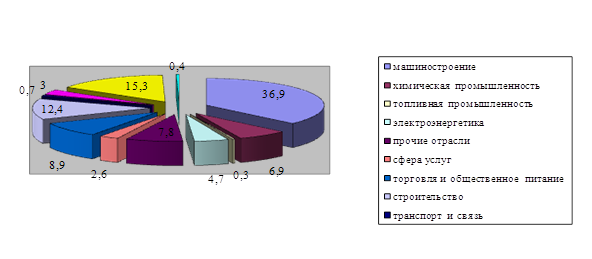

В настоящее время кредитование реального сектора является основной операцией российских банков. Вместе с тем отечественные химические предприятия испытывают устойчивый дефицит кредитных ресурсов, в особенности для финансирования инвестиций. В качестве основных причин, сдерживающих рост инвестиционного кредитования, аналитики и эксперты отмечают острый дефицит краткосрочных заемных ресурсов (под оборот), невозможность удовлетворения инвестиционных потребностей крупных заемщиков из-за низкой капитализации и слабой ресурсной базы коммерческих банков, а также высокий уровень риска долгосрочных кредитов.

Развитие кредитных отношений коммерческих банков с химическими и нефтехимическими предприятиями зависит как от государственной политики, так и от работы и усилий коммерческих банков и предприятий-заемщиков. В числе важнейших мероприятий, способствующих развитию данных отношений, необходимо выделить три: создание совершенной законодательной базы организации кредитования предприятий коммерческими банками; повышение уровня капитализации и создание долгосрочной ресурсной базы коммерческих банков; снижение кредитных рисков.

Приступая к реализации проекта, любая компания пытается определить стратегию привлечения инвестиций. Конечно, на первый взгляд, представляется наилучшим решением привлечь зарубежного инвестора или прямой кредит зарубежного банка. Однако при более пристальном рассмотрения этого вопроса становится очевидным, что этот путь приемлем в основном для крупнейших российских корпораций.

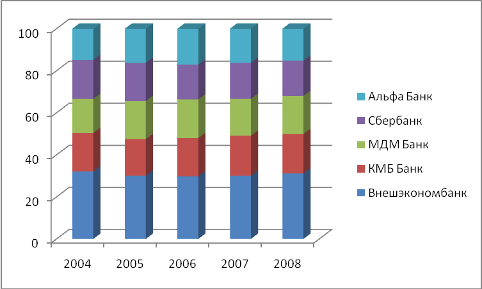

Однако необходимо учитывать, что в новых условиях усиливающихся кризисных явлений, инвестиционную деятельность с участием зарубежной компании в качестве генерального подрядчика проекта за счет зарубежных кредитов могут позволить себе только успешные российские компании, в меньшей мере подверженные влиянию кризиса и способные привлечь в свой проект в качестве партнера ведущий российский банк (Сберегательный Банк, ВЭБ или ВТБ), полные или частичные гарантии которых могут быть приняты зарубежным банком-кредитором.

Заемное финансирование за счет банковских кредитов в Российской Федерации имеет следующие преимущества:

- гибкость условий предоставления (в договоре можно предусмотреть специфические требования как заемщика, так и кредитора), а также возможность их пересмотра при необходимости;

- сравнительно небольшие затраты времени и средств на привлечение (от двух недель до двух месяцев);

- конфиденциальность сделки, отсутствие строгих требований к раскрытию информации о бизнесе и др.

К недостаткам кредитного финансирования в Российской Федерации относятся:

1) низкая капитализация и преобладание коротких пассивов у коммерческих банков, а также жесткие требования Центрального банка Российской Федерации к формированию резервов под возможные неплатежи, делающие невозможным получение значительных объемов средств на долгосрочной основе (более 90% российских банков неспособны выдать кредит свыше 10 млн. долл. США).

Для решения вопроса необходим общественный договор государства с банками: государство оказывает помощь (только живым банкам и на приемлемых и желаемых условиях: длинные деньги, с невысокой процентной ставкой, с использованием всего арсенала возможностей — от депозитов ЦБ и Минфина до выкупа хороших активов, которые можно использовать одновременно) и принудительно доводит лимиты кредитования жизнеобеспечивающих отраслей и населения, а банки берут добровольное обязательство быть инструментом проведения государственной политики, осознанно неся риски в период турбулентности.

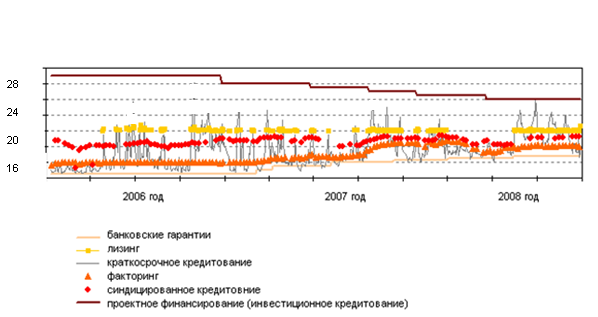

2) высокие процентные ставки (15—28%), обусловленные инфляцией, а также значительными макро- и микроэкономическими рисками;

Для решения этой проблемы руководителям предприятий следует обратить внимание на различные возможности для получения более дешевых кредитов. К таковым, в частности, относятся залоговые займы (под акции, недвижимость), которые даже сейчас позволяют получать ресурсы под 12–16% годовых.

Так же в российских условиях необходимо применять современные финансовые инструменты, в частности: комплексные финансовые операции, позволяющие снизить реальную ставку процента за кредит (она должна быть доступна для заемщика и выгодна кредитору) путем оптимальной комбинации имеющихся в распоряжении банка финансовых продуктов. Чем доступнее ресурс, тем выше спрос на него, и тем более полно может быть использован имеющийся кредитно-инвестиционный потенциал; новые перспективные виды кредитных операций (овердрафт, лизинг, факторинг, форфейтинг и др.).

3) требования к залогу (более 100% от объема кредита) и требование дополнительного обеспечения под обесценивающиеся залоги (ценные бумаги, дешевеющая недвижимость и пр.).

Руководителям следует обратиться к нетрадиционным формам обеспечения, например, к экспортной выручке. При наличии долгосрочных контрактов риск требований дополнительного обеспечения становится более прогнозируемым и менее вероятным.

4) низкая рентабельность, кредитоспособность и неудовлетворительное финансовое состояние многих предприятий и др.

В сложившейся ситуации наиболее действенным механизмом государственной поддержки предприятий может служить освобождение от обязанности уплаты отдельных налогов и сборов на определенный период.

Принципиально важным становится реализация мер по стимулированию спроса на продукцию предприятий химического сектора с помощью госзаказа (реализация крупных инфраструктурных проектов и выкуп товаров в госрезерв) и экспорта.

Таким образом, перечисленный комплекс мер позволит нормализовать кредитные взаимоотношения, сложившееся между банковским и реальным секторами экономики, что снизить последствия от мирового финансового кризиса.

Несомненными достоинствами при получении кредита в иностранном банке для химических предприятий является:

- низкие процентные ставки (предлагаемая большинством зарубежных банков процентная ставка по кредиту базируется на существующих в Европе рыночных нормах (LIBOR, EURIBOR) и составляет не более 6-7% сроком на 5 и более лет);

- возможность получения кредита до 100 % от экспортного контракта;

- наличие большого количества кредитных ресурсов у зарубежных банков, в отличие от российских, позволяет предприятию реализовать широкомасштабные инвестиционные проекты.

Очевидно, что кредит в зарубежном банке имеет неоспоримое преимущество перед отечественным. Российские компании заняли в прошедшем году за рубежом почти 100 миллиардов долларов.

А после того как на мировых финансовых рынках разыгрался кризис, многие российские банки стали ужесточать условия. Ведь прежде чем выдать кредит, банк сам должен эти средства где-то получить. Центробанк дает деньги максимум на 14 дней под 6 процентов годовых. Это очень «короткие» деньги, а предприятиям нужны длинные кредиты.

Проблема еще и в том, что у наших банков даже при стабильной ситуации ограничен доступ к заемным ресурсам не только у себя в стране, но и на мировом финансовом рынке. По классификации мировых рейтинговых агентств разница в позициях у российских и зарубежных банков колоссальная. А она, в свою очередь, зависит от кредитного рейтинга страны: в течение последних нескольких лет его повышали для России несколько раз, но до уровня высокоразвитых стран Европы нам пока далеко.

Таким образом, иностранные банки могут достать деньги на рынке значительно проще и по более низким ставкам. Мощные иностранные банки без труда теснят россиян с рынка корпоративного кредитования. Если возникает крупный проект и появляется иностранный банк, наши кредитные организации даже не вступают в конкуренцию. Они все больше уходят в сегмент розничного потребительского кредитования, а банки, специализирующиеся на выдаче кредитов предприятиям, постепенно исчезают.

Выход из этой ситуации может быть один - помочь российским банкам с повышением капитализации особенно в условиях экономического кризиса. Долгосрочные ресурсы есть у бюджета создаваемого Банка развития. В капитал Банка развития государство вносит 250 миллиардов рублей, а он может участвовать в повышении капитализации российских банков. Кроме того, надо вовлекать в банковский оборот пенсионные деньги, шире использовать механизм рефинансирования банков со стороны ЦБ. Причем отладить долгосрочное рефинансирование, в том числе под залог кредитных портфелей. И только когда у банков появятся ресурсы, они смогут более активно кредитовать промышленные предприятия.

Список использованных источников

1. Аганбегян, А.Г. Кризис: беда и шанс для России. / А.Г. Аганбегян – М.: АСТ. – 2009. – 285 с.

2. Белоглазова, Г.Н. Кредиты и вклады. выбираем лучшие условия / Г.Н. Белоглазова. – М.: Эксмо. – 2008. – 304 с.

3. Банковское дело: Функции коммерческих банков; Международные расчеты; Кредиты и инвестиции /Под ред. Г.Н.Белоглазовой, Л.П.Кроливецкой. – СПб.: Питер, 2008. – 240 с.

4. Быкова Е.В. Инвестиции, инновации и профессионалы / Е.В.Быкова // Ежедневные новости. Подмосковье, - 2009. - № 77 – с. 11 – 12.

5. Викулин А.Ю. Тосунян Г.А. Комментарий к Федеральному Закону «О страховании вкладов физических лиц в банках Российской Федерации» /А.Ю. Викулин, Г.А.Тосунян. М.: Юристъ, - 2006. – 285 с.

6. Геращенко В.В. Россия и деньги. Что нас ждет? / В.В. Геращенко – М.: Астрель: Русь-Олимп, 2009. – 224 с.

7. Главацкий В.Б., Мишарин Ю.В. Моделирование финансовых взаимоотношений и финансовых потоков промышленного сектора региона. / В.Б. Главацкий, Ю.В. Мишарин. – Пермь: Изд-во НИИУМС, 2007. – 212 с.

8. Драгунов В.В. Особенности получения иностранного кредита/ Драгунов В.В.// Финансовый директор. -2006. - №10. – с.19-24.

9. Егорова Н.Е., Смулова А.М Предприятия и банки: взаимодействие, экономический анализ, моделирование. / Н.Е.Егорова, А.М. Смулова, - М.: Дело, - 2006. - 456 с.

10. Егорова Н.Е., Смулов А.М. Потенциал российских банков - основной источник финансовых ресурсов для подъема реального сектора экономики / Егорова Н.Е., Смулов А.М., // Менеджмент в России и за рубежом. – 2006. - №5. – с.28-32

11. Евтюхина Е.Н. 10 миллионов в кредит: реальные ставки и условия банков./ Е.Н. Евтюхина // Банковское обозрение для бизнеса. - 2009. - №1/3. – с.8 – 12.

12. Ересько А.Л. Корпоративное управление в банковском секторе России / А.Л. Ересько // Доклады и сообщения VII международной научной конференции. «Законодательство и правоприменение в Российской Федерации». - М.: РГГУ, - 2007. – с.291-295

13. Збинякова Е.А., Косолапов И.Н. Пути повышения эффективности взаимодействия банка и промышленного предприятия. / Е.А. Збинякова, И.Н. Косолапов, - Орел: Издательство Орловского государственного технического университета, - 2007. – 96 с.

14. Ивантер.А.Е. Мы – там, они – здесь/ А.Е. Ивантер// Эксперт. - 2006. - № 1. - с. 14-15

15. Ивантер.А.Е. Мы – там, они – здесь/ А.Е. Ивантер// Эксперт. - 2006. - № 2. - с. 14-15

16. Кукол Е. За морем процент слаще //Российская газета. – 2007. - №4480. – с.12 - 14

17. Логвинова Н.В. Бум промышленного кредитования откладывается до лучших времен. / Н.В. Логвинова// Банковское обозрение для бизнеса - 2009. - №2. – с.8 – 12.

18. Мартиросян А.Р. Роль банковской составляющей в обеспечении партнерства с производственными структурами./ А.Р. Мартиросян// Современные аспекты экономики. – М., 2007. - № 1. – с.31 – 35.

19. Мартиросян А.Р. Особенности и формы взаимодействия промышленных предприятий и банков как субъектов рыночной экономики./ А.Р. Мартиросян // Современные аспекты экономики. – М., 2007. - № 3. – с.26-34.

20. Мартиросян А.Р. Государственные меры воздействия на активизацию участия банковского сектора в финансировании реального сектора экономики./ А.Р. Мартиросян // Вестник Российской экономической академии имени Г.В. Плеханова. – М., 2007. - № 3 – с. 10-13.

21. Мехряков В.Д. Об изменении концепции банковского сектора России. Банковское дело. - 2006г. - .№10. - С. 12-14

22. Перегибы кредитных линий / С.В. Дементьева, А.Б. Дорофеева // Коммерсант. – 2008. - №2. – с.12 – 14.

23. Пыткин А.Н., Главацкий В.Б. Особенности финансовой экономики промышленного сектора региона. /А.Н.Пыткин, В.Б.Главацкий. – Пермь: Изд-во НИИУМС, 2006. – 208 с.

24. Сергеев М.Т. Банковский сектор провоцирует новый спад. / М.Т Сергеев// Независимая Газета. – 2009. - №6. – с.18 – 19.

25. Слепов В.А. Финансовая политика компании / В.А. Слепов – М.: Экономистъ, 2008. – 283 с.

26. Солнцев О.Г. Российская банковская система: смена модели развития / О.Г. Солнцев // Проблемы прогнозирования. – 2001. – № 2. – С. 41 – 65.

27. Сухов П.В. Катализатор прогресса. / П.В.Сухов// Энергия успеха. – 2006. - № 2. - с. 15-17.

28. www.klerk.ru

29. rcc.ru

30. zakon-kredit.info

31. www.elitarium.ru

32. www.toptrening.ru

33. www.rg.ru

34. www.rosbalt.ru

35. www.vtb.ru

36. www.vtbmagazine.ru

37. www.cbonds.info.ru

38. www.sbrf.ru

39. simplecredit.ru

Приложение А

Таблица 1 - Условия для получения кредита в крупнейших российских банка

| Банк | Цель кредитования/Кредитный продукт | Обеспечение | Ставка | Дополнительные условия |

| Абсолютбанк | Нет данных | Товары в обороте, торговое и производственное оборудование, автотранспорт, недвижимость | 20–28% в рублях 15–20% в долларах и евро | Бизнес предприятия устойчиво работает не менее 24 месяцев |

| Альфа-Банк | Овердрафт на 10 млн рублей предоставляется клиенту, у которого среднемесячный оборот средств в Альфа-Банке около 40 млн рублей | При оценке залога на данный момент банк использует более высокий дисконт, чтобы лучше обеспечить свои кредиты | От 20 до 25% в рублях | Перевод оборотов на счета в Альфа-Банк всегда был требованием банка. В среднем доля банка в обороте компании должна примерно соответствовать его доле в кредитном портфеле предприятия |

| Бинбанк | Предпочтение отдается кредитам на пополнение оборотных средств и обновление оборудования | В зависимости от уровня ликвидности обеспечения базовая ставка может быть увеличена | Минимум 23% годовых в рублях | Наличие расчетного счета и проведение оборотов является обязательным условием кредита |

| Внешторгбанк | В зависимости от структуры сделки в рамках долгосрочного кредитования Банк может предоставить кредит, кредитную линию, открыть непокрытый аккредитив, овердрафт, займ в драгоценных металлах, | 1) залог недвижимости, основных средств клиента, товарно-материальных запасов; 2) залог ликвидных ценных бумаг российских и иностранных эмитентов; 3) гарантии надежных банков или платежеспособных предприятий; 4) долговые обязательства контрагентов Заемщика. Сумма обеспечения должна покрывать размер основного долга по кредиту, причитающихся Банку процентов, а также возможные расходы Банка, связанные с принудительной реализацией залога | стандартные ставки, базисные (минимальные) ставки, индивидуальные ставки (для отдельно взятых клиентов) с учетом платы за риск и дополнительной доходности от предоставления клиентам других услуг Банка. |

Продолжение таблицы 1

| Банк | Цель кредитования/Кредитный продукт | Обеспечение | Ставка | Дополнительные условия |

| Инвестторгбанк | На обновление оборудования На оборотные средства Инвестиционный кредит | При залоге недвижимости Оборудование Товары в обороте | 21% в рублях 22% 23% 22% 25% | Наличие расчетного счета в банке |

| Московский кредитный банк | Кредит под инкассируемую выручку Стандартный кредит | Нет данных | 19% в рублях 21% в рублях 14% в валюте | Открытие расчетного счета в банке является обязательным условием для предоставления расчетных кредитных продуктов |

| Москоммерцбанк | Залоговый кредит | Обязательным является залог недвижимости, при этом доля недвижимости в структуре залога должна составлять не менее 80% | 21–23% в долларах овердрафт — от 21% в рублях | В случае комплексного обслуживания клиенты могут претендовать на более выгодные условия |

| Пробизнесбанк | Ставка не отличается при различных видах целевого использования | В зависимости от вида обеспечения ставка может колебаться не более чем на 1% | 20% годовых в долларах или евро | В большинстве случаев необходим перевод расчетных счетов в банк |

| Промсвязьбанк | Овердрафт | При залоге недвижимости. В зависимости от других видов залога ставка может быть увеличена на 1–2 % | От 19% в рублях От 22,5% в рублях | Нет данных |

| Росбанк | Процентная ставка не зависит от целевого использования заемщиком кредитных средств | Характеристики и размер залога на величину процентной ставки не влияют | 19,5% в рублях | Требование об открытии расчетного в Росбанке счет является обязательным условием при кредитовании. Клиент, получивший кредит, получает льготы по РКО и обслуживается по специальному тарифному плану «Заемщик» |

Продолжение таблицы 1

| Банк | Цель кредитования/Кредитный продукт | Обеспечение | Ставка | Дополнительные условия |

| Сбербанк | 1) пополнение оборотных средств; 2) приобретение движимого и недвижимого имущества, нематериальных активов; 3) покрытие расходов по капитальному ремонту, техническому перевооружению (модернизации); 4) проведение научно-исследовательских и опытно-конструкторских, предпроектных и проектных работ; 5) расширение и консолидация бизнеса; 6) кредитование операций лизинга; 7) погашение задолженности перед третьими кредиторами (рефинансирование кредитов); 8) формирование покрытия по аккредитивам. 9) овердрафтное кредитование; 10) кредитование операций с аккредитивной формой расчетов; 11) кредиты под залог объектов коммерческой недвижимости.. | 1) залог права (требования) по контракту, 2) залог имущества не на полную сумму обязательств заемщика, 3) поручительство комиссионера (ФГУП «Рособоронэкспорт»/VIP-заемщика Сбербанка России), в зависимости от условий контракта/финансового состояния Заемщика/заказчика по контракту. | Ставка Сбербанка соответствует среднерыночному уровню ставок и определяется в зависимости от каждого конкретного случая | Сбербанк приветствует перевод оборотов по расчетным счетам на обслуживание, но решение о кредитовании принимается в зависимости от комплекса факторов |

| «Финам» | Для клиентов, имеющих ценные бумаги на брокерском счету «Финама» Для прочих клиентов Ставка не зависит от цели кредита | Банк выдает кредиты только под залог недвижимости и ценных бумаг | 14% в рублях 16–20% в рублях | Открытие расчетного счета не является необходимостью, но клиент может рассчитывать на условия максимального благоприятствования при наличии счета в банке |

Приложение Б

Таблица 2 - Условия для получения кредита в большинстве зарубежных банков

| Виды кредитов | Цель финансирования | Срок кредитования | Требования и дополнительные условия | Процентная ставка |

| Кредит на предэкспортное финансирование | позволяет производителю страны, банк которой предоставляет кредит или экспортеру финансировать затраты, связанные с реализацией поставок для иностранного покупателя (импортера) Финансирование покрывает следующие затраты: закупка оборудования, сырья и других компонентов для экспортного производства закупка материалов накладные расходы личные затраты, то есть заработная плата, социальные и медицинские расходы, страхование инвестиционные затраты в связи с расширением производства | Краткосрочный кредит до 2 лет; долгосрочный – более 2 лет | Для того чтобы получить кредит необходимо наличие следующих условий: 1. Импортер должен быть юридическим лицом, резидентом стран СНГ и действовать на рынке не менее 3 лет (предоплата 15%). В случае обращения за кредитом вновь созданной компании, предоплата по экспортному контракту будет составлять не менее 30%. 2. Проект должен быть направлен на строительство производственных мощностей промышленного предприятия, закупку техники или оборудования из страны ОЕСD. | Основан на на рыночной процентной ставке (LIBOR, EURIBOR, CIRR и т.д.) и составляет не более 6-7% сроком на 5 и более лет. Ставка CIRR на февраль 2009 г - 4,39%. Текущее значение ставки Libor для кредитов на 1 месяц (месячная ставка) 5.3451 %, годовая ставка Libor (для кредитов на 1 год) 5.7660 % Текущее значение ставки Libor USD для кредитов |

| Кредит поставщика | позволяет экспортеру страны, банк которой предоставляет кредит финансировать поставку или отгрузку товаров и/или услуг | 3. Импортер должен заключить Контракт (проект Контракта) с компанией-экспортером на приобретение средств производства и относящихся к ним строительных работ и услуг с выполнением функций генерального поставщика/подрядчика по инвестиционому проекту. 4. Импортер должен предоставить обеспечение, достаточное для выдачи кредита (требования к обеспечению – стандартные для проектного финансирования). | на 1 месяц (месячная ставка) - 5.35 %, годовая ставка Libor USD (для кредитов на 1 год) - 5.1169 %, ставка Libor USD на 6 месяцев - 5.2931 % | |

| Кредит покупателя | позволяет производителю страны, банк которой предоставляет кредит, или экспортеру финансировать затраты, связанные с реализацией сложных и крупномасштабных поставок иностранным импортерам | |||

| Непрямой кредит покупателя | позволяет реализацию более сложных и крупномасштабных поставок фирм страны, банк которой предоставляет кредит, иностранным импортерам | |||

| Инвестиционный кредит | покупка компании или существенной доли в ее капитали с использованием заемных средств («leverage buyout takeover») |

Похожие работы

... среды, включающей в себя самые различные аспекты: экономические условия хозяйствования, наличие платежеспособного спроса потребителей, экономическую (финансово-кредитную) политику правительства и принимаемые им решения, законодательные акты по контролю за деятельностью предприятия; систему ценностей в обществе; технику, технологию т. д. Для менеджера особую значимость имеют уровень, динамика и ...

... нефинансового сектора все в большей степени определяется доступностью для них источников внешнего финансирования (для получения кредитов и займов). 3. ПУТИ СОВЕРШЕНСТВОВАНИЯ КРЕДИТОВАНИЯ КОРПОРАТИВНЫХ КЛИЕНТОВ В РФ Одним из наиболее широко обсуждаемых сегодня в экономической теории вопросов является вопрос об отсутствии взаимодействия промышленного и банковского секторов российской экономики ...

... по материалам акционерного общества|товарищества| закрытого типа – Гуляйпольского сырзавода. В данной главе будут охарактеризованы организационно-правовые аспекты создания ЗАО «Гуляйпольский сырзавод», а именно на примере различных документов данного предприятия. Предприятие занимается переработкой молока и производство сыра (масло сливочное, масло сливочное жирностью до 85 %, сыр сычужный и ...

... ); - межбанковские ссуды - одна из наиболее распространенных форм хозяйственного взаимодействия кредитных организаций. Текущая ставка по межбанковским кредитам является важнейшим фактором, определяющим учетную политику конкретного коммерческого банка по остальным видам выдаваемых им ссуд. 1.2 Методы кредитования юридических лиц Методы кредитования - это способы выдачи и погашения кредита ...

0 комментариев