Навигация

Прочие документы по запросу Банка

7. Прочие документы по запросу Банка

При кредитовании Сбербанком промышленных химических предприятий предпочтение отдаётся тем, кто ориентирован на экспорт своей продукции, имеет понятный и прозрачный бизнес, прочный баланс и умеренную степень долговой нагрузки. Банк предоставляет кредиты на краткосрочные цели, сроком до полутора лет, но также рассматривает инвестиционные проекты, кредиты под которые даются на срок до семи лет (доля собственных средств предприятия должна при этом составлять не менее 30 процентов) /4/.

Сбербанк России с 29 апреля по 6 мая 2009 года выдал корпоративным клиентам кредиты с учетом сделок по рефинансированию на сумму 61,4 млрд рублей, из них 50,8 млрд рублей выданы территориальными банками для финансирования региональных промышленных предприятий.

Крупнейшие кредиты были выданы ОАО «АК «Транснефть» - на сумму 3,1 млрд рублей; ОАО «Компания Арнест» – на сумму 210 млн рублей; ОАО «Акрон» – на сумму 159 млн рублей; ОАО «ЛВЗ Хабаровский» – на сумму 150 млн рублей; ЗАО «Корпорация ГриНН» – на сумму 144 млн рублей /28/.

В феврале 2009 года, компания ОАО «Акрон» подписала со Сбербанком соглашение об открытии кредитной линии в размере 128 млн долларов сроком на три года. Эти кредитные ресурсы компания планирует направить на финансирование основной деятельности производителя минеральных удобрений ОАО «Акрон».

Химический холдинг «Акрон» объединяет производителей минеральных удобрений и продуктов органического синтеза: ОАО «Акрон» (Великий Новгород), ОАО «Дорогобуж» (Дорогобуж, Смоленская область), а также химическую акционерную компанию «Хунжи-Акрон» (провинция Шаньдун, Китай). Компания производит свыше 40 наименований химической продукции с объемом годового производства около 4 млн тонн. По оценкам компании, доля холдинга на внутреннем рынке по объемам производства азотных удобрений составляет 14%, фосфатных удобрений - 11%.

Выручка «Акрон» по РСБУ в рамках консолидированной отчетности по итогам работы в 2008 году увеличилась на 46% по сравнению с 2007 годом - до 45 млрд 105 млн руб. Чистая прибыль отчетного периода составила 771 млн руб. При этом уровень чистой прибыли без учета переоценки финансовых вложений вырос на 83% и составил 10 млрд 332 млн руб. против 5 млрд 651 млн руб. годом ранее /32/.

25 мая 2009 года Совет директоров тольяттинского предприятия ОАО «Куйбышевазот» одобрил две крупные сделки по получению кредитов в Сбербанке. Совокупный объем заимствований составит 1,5 миллиарда рублей /36/.

АО "КуйбышевАзот" является одним из ведущих предприятий российской химической промышленности.

Предприятие осуществляет свою деятельность по двум основным направлениям:

- капролактам и продукты его переработки (полиамид-6, высокопрочные технические нити, кордная ткань, инженерные пластики);

- аммиак и азотные удобрения.

Кроме того «КуйбышевАзот» производит технологические газы, обеспечивающие потребности основных бизнес-направлений, и вместе с тем являющиеся самостоятельными товарными продуктами.

Полный ассортимент продукции насчитывает более 20 наименований.

"КуйбышевАзот" сегодня:

- входит в десятку крупнейших мировых производителей и занимает первое место в СНГ по выработке капролактама

- финансово стабильная компания с кредитным рейтингом "А+" по национальной шкале ("АК&М-РАСО")

- лидер в производстве полиамида-6 в России, СНГ и Восточной Европе

- единственное предприятие в России, которое выпускает высоковязкий полиамид, высокопрочную техническую нить и кордную ткань на её основе /26/.

Деньги, выделяемые «Сбербанком» пойдут на пополнение оборотных средств «КуйбышевАзота».

Согласно условиям первой сделки, «Сбербанк» откроет возобновляемую кредитную линию «КуйбышевАзоту» лимитом более 500 миллионов рублей. Срок кредитования составит 12 месяцев. Процентная ставка по кредиту будет переменной. Ее размер будет зависеть от суммы ежемесячных поступлений выручки «КуйбышевАзота» на счета, открытые в Сбербанке. При совокупном ежемесячном поступлении выручки, в российских рублях до 500 тысяч рублей процентная ставка составит 18%; свыше этой суммы – 17,5%.

В залог предприятие предоставит банку оборудование двух своих цехов: цеха разделения воздуха «КуйбышевАзота» балансовой стоимостью 10 миллионов 784 тысячи 391 рубль (залоговая стоимость составит 538 миллионов 912 тысяч 500); оборудование технологической линии по производству капролактама балансовой стоимостью 156 тысяч 614 рубля (залоговая стоимость 72 миллиона 963 тысячи 839,24 рубля).

Лимит второго кредита составит один миллиард рублей. Заемные средства также пойдут на пополнение оборотных средств предприятия. Кредит, аналогично первому, будет предоставлен в рамках возобновляемой кредитной линии под залог оборудования, сроком на 12 месяцев. Процентная ставка по этому кредиту составит не более 18% годовых. В качестве залога «КуйбышевАзот» предоставит банку принадлежащее предприятию имущество, залоговая стоимость которого определена в размере не более 127% от суммы денежных обязательств.

Группа ВТБ, к которой и относится Внешторгбанк, является одной из ведущих российских финансовых групп с богатым опытом работы в России и странах СНГ, а также присутствием в17 странах мира. ВТБ предлагает широкий спектр корпоративных, розничных инвестиционных банковских услуг в России, некоторых других странах СНГ и ряде стран Западной Европы, Азии и Африки. В 2008 году был основан Инвестиционный бизнес ВТБ, осуществляющий свои операции из офисов в Москве, Лондоне и Сингапуре.

В начале 2009 года группа ВТБ в соответствии с рекомендациями правительства РФ продолжила наращивать объемы ресурсов, выделяемых для поддержки российской экономики /26/.

ВТБ – один из лидеров национального банковского сектора. Банк занимает прочные конкурентные позиции во всех сегментах рынка банковских услуг. Главный акционер ВТБ с долей в 77,5% – Правительство РФ.

В мае 2007 года банком ВТБ было проведено IPO. Среди российских и международных инвесторов было размещено 22,5% акций ВТБ. IPO ВТБ стало крупнейшим публичным размещением акций в мире в 2007 году, так как общий объем средств, привлеченных в рамках дополнительных эмиссий акций, составил около $8 млрд. Кроме того, это самое «народное IPO» в России за всю историю национального фондового рынка. По его итогам акционерами ВТБ стали более 120 тыс. россиян.

Акции ВТБ обращаются на ММВБ, РТС, а также на Лондонской фондовой бирже в форме глобальных депозитарных расписок. По итогам размещения акций рыночная капитализация ВТБ превысила $35,5 млрд. Размер уставного капитала ВТБ составляет 67,2 млрд рублей.

На 1 января 2009 года размер собственных средств ВТБ составил 397 млрд рублей, объем активов – 2551 млрд рублей.

По итогам 2007 года ВТБ занял 60 место в списке крупнейших банков мира журнала The Banker.

Привлеченные средства Банка увеличились на 138 млрд. руб. до 2 293 млрд. руб. Основным направлением размещения ресурсов были операции кредитования юридических лиц.

Чистая прибыль за 1 квартал 2009 года составила 2 млрд. руб. (за 4 квартал 2008 года – 19,4 млрд. руб.). Сокращение прибыли в отчетном квартале было в основном обусловлено возросшими отчислениями в резервы на возможные потери по ссудам, объем которых к 1 апреля достиг 2,9% корпоративного кредитного портфеля (против 2% на 1 января 2009 года).

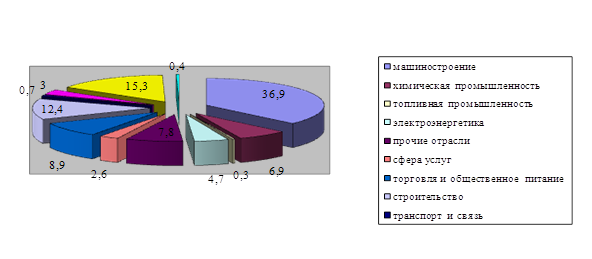

Основную часть операционных доходов Банка в 1 квартале 2009 года составляли процентные доходы по кредитам корпоративным клиентам ведущих отраслей российской промышленности (топливно-энергетического комплекса, машиностроения, строительства, металлургии, химии, транспорта, связи и коммуникаций) в общей сумме 47 млрд. руб. (за 4 квартал прошлого года - 34,8 млрд. руб.) /38/.

ВТБ – один из ведущих кредиторов российской экономики. Размер корпоративного кредитного портфеля банка на 1 января 2009 года превысил 1470 млрд рублей. Кредитные вложения в предприятия строительной отрасли, машиностроения и торговли, а также топливно-энергетического комплекса занимают наибольший удельный вес.

По мнению международных рейтинговых агентств Moody`s Investors Service, Standard & Poor`s и Fitch у ВТБ наивысший для российских банков рейтинг. Российские рейтинговые агентства традиционно относят ВТБ к высшей группе надежности.

Диверсифицируя свою деятельность, группа ВТБ постоянно расширяет круг проводимых на российском рынке операций и предоставляет клиентам широкий комплекс услуг, принятых в международной банковской практике.

ВТБ по-прежнему занимает одно из ведущих мест среди российских банков в сфере проведения операций с драгоценными металлами. В апреле 1998 г. ВТБ получил первым из коммерческих банков генеральные лицензии на экспорт аффинированного золота и серебра. Банк ВТБ, который экспортировал золото только по поручениям Правительства РФ, получил дополнительную возможность реализовывать на международных рынках собственный металл, закупаемый им на внутреннем рынке, а также золото российских клиентов по их поручениям.

В рамках сотрудничества с российскими золотодобывающими предприятиями ВТБ осуществляет кредитование. Цель – подготовить компании к сезону добычи. При этом через свои филиалы ВТБ стремится обслуживать золотодобывающие предприятия на местах их расположения. Филиалы ВТБ находятся в таких важнейших центрах золотодобывающих регионов, как Магадан, Хабаровск, Благовещенск, Красноярск и некоторых других.

Банк ВТБ – активный участник как международного, так и внутреннего валютного рынка России. ВТБ проводит операции со всеми видами государственных и корпоративных ценных бумаг и является одним из крупнейших клиентских депозитариев в России.

ВТБ предоставляет корпоративным клиентам кратко-, средне- и долгосрочные кредиты и кредитные линии в рублях и иностранной валюте. Непременное условие предоставления кредитных ресурсов - наличие у клиента счетов и положительной кредитной истории в Банке (в случае если заемщик ранее кредитовался), а также положительный результат анализа проекта, предоставленного клиентом.

Основываясь на принципах установления долгосрочного взаимовыгодного сотрудничества, улучшения качества клиентского обслуживания и защиты интересов клиентуры, ВТБ предоставляет своим клиентам широкий комплекс услуг по кредитованию, позволяющий в полной мере удовлетворять потребности клиентов в заемных средствах для финансирования их текущей и инвестиционной деятельности, включая экспортно-импортные операции.

ВТБ работает по принципу постоянного контакта с заемщиками с целью обеспечения высокого качества и быстроты их обслуживания с учетом индивидуальных запросов.

Крупным корпоративным клиентам назначаются персональные менеджеры для оказания необходимых консультационных и экспертных услуг, обеспечения максимальной оперативности рассмотрения потребностей в кредитных продуктах ВТБ, а также для организации и сопровождения кредитных сделок с клиентами. По мере необходимости создаются рабочие группы по проработке проектов для обеспечения высокого качества и быстроты проведения кредитных операций с клиентами, согласно их индивидуальным запросам.

В зависимости от месторасположения клиента ВТБ активно применяет выдачу и последующий контроль кредита путем использования широкой филиальной сети Банка. Кроме того, с целью обеспечения максимальной оперативности рассмотрения потребностей клиентов, зарекомендовавших себя надежными партнерами, ВТБ может устанавливать значительные по размеру лимиты на совершение кредитных операций, стандартизирующие и значительно ускоряющие предоставление им заемных средств и расширяющие направления их банковского обслуживания.

В зависимости от потребностей клиента ВТБ предоставляет краткосрочные кредиты до 1 года, среднесрочные кредиты от 1 до 2 лет и долгосрочные кредиты свыше 2 лет в рублях и иностранной валюте.

Максимальная сумма кредитования (лимит кредитования) определяется с учетом потребностей клиента и на основании оценки его кредитоспособности и правоспособности, кредитной истории в Банке, специфики кредитуемого проекта и т.д. Непременным условием предоставления кредитных ресурсов является наличие у клиента счетов во ВТБ и положительной кредитной истории в Банке (в случае если заемщик ранее кредитовался), а также положительный результат анализа проекта, предоставленного клиентом.

В качестве обеспечения по краткосрочным кредитам до 1 года Банком принимается:

- залог недвижимости, основных средств клиента, товарно-материальных запасов, имущественных прав;

- залог ликвидных ценных бумаг российских и иностранных эмитентов;

- гарантии (поручительства) надежных банков или платежеспособных предприятий;

- долговые обязательства контрагентов Заемщика и другие активы.

Сумма обеспечения должна покрывать размер основного долга по кредиту, причитающихся Банку процентов, а также возможные расходы Банка, связанные с принудительной реализацией залога.

Если у компании есть потребности в финансировании приобретения оборудования, транспортных средств, строительной и самоходной техники, реконструкции, расширении мощностей, Банк ВТБ предлагает новый продукт – долгосрочное кредитование сроком до 7 лет.

В зависимости от структуры сделки в рамках долгосрочного кредитования Банк может предоставить кредит, кредитную линию, открыть непокрытый аккредитив.

Максимальная сумма лимита кредитования определяется на основании оценки кредитоспособности клиента и его правоспособности, кредитной истории в Банке, специфики кредитуемого проекта и т.д., с учетом потребности клиента в финансировании проекта.

В качестве обеспечения по кредитам на срок до 7 лет Банком принимается залог имущества, в том числе объекты недвижимости и основные средства (техника и оборудование), возможны иные формы обеспечения. При этом сумма обеспечения должна покрывать размер основного долга по кредиту, процентов, а также возможные расходы Банка, связанные с принудительной реализацией залога.

С целью оперативного удовлетворения неотложных краткосрочных потребностей клиента в денежных средствах ВТБ осуществляет кредитование клиентов в форме овердрафта. При этом Банк предоставляет клиенту возможность проводить платежи, получать наличные деньги с банковского счета при отсутствии или недостаточном на нем собственных средств.

В зависимости от потребностей клиента ВТБ осуществляет кредитование в форме овердрафта по расчетному счету в рублях и иностранной валюте.

Целью овердрафта является оперативное удовлетворение неотложных краткосрочных потребностей клиента в денежных средствах при отсутствии последних на расчетном (текущем) счете клиента, возникающих в силу временного разрыва в обороте средств, проходящих по его счетам. При этом Банк принимает на себя обязательство предоставлять клиенту возможность проводить платежи и получать наличные денежные средства на цели, предусмотренные действующими нормативными актами, с его банковского счета при отсутствии или недостаточности на нем собственных денежных средств.

В зависимости от потребностей клиента ОАО Банк ВТБ предоставляет кредитные линии в рублях и иностранной валюте.

Максимальная сумма лимита кредитования (лимит выдачи, лимит задолженности и их сочетание) определяется с учетом потребностей клиента и на основании оценки его кредитоспособности и правоспособности, кредитной истории в Банке, специфики кредитуемого проекта и т.д. Непременным условием предоставления кредитных ресурсов является наличие у клиента счетов в ВТБ и положительной кредитной истории в Банке (в случае если заемщик ранее кредитовался), а также положительный результат анализа проекта, предоставленного клиентом.

В зависимости от потребностей клиента кредитные линии могут быть с лимитом выдачи или с лимитом задолженности. Кредит, предоставленный по кредитной линии, используется единовременно в полной сумме или частями в зависимости от условий её предоставления

В качестве обеспечения по кредитным линиям Банком принимается:

- залог недвижимости, основных средств клиента, товарно-материальных запасов, имущественных прав;

- залог ликвидных ценных бумаг российских и иностранных эмитентов;

- гарантии (поручительства) надежных банков или платежеспособных предприятий;

- долговые обязательства контрагентов Заемщика, и другие активы.

Сумма обеспечения должна покрывать размер основного долга по кредиту, причитающихся Банку процентов, а также возможные расходы Банка, связанные с принудительной реализацией залога.

Кроме того, промышленным потребителям на цели производства продукции ВТБ предоставляет займ в драгоценных металлах. Займы в металлах могут предоставляться заёмщику в наличной и безналичной формах.

Процентная политика Банка ВТБ является, наряду с тарифной политикой, частью ценовой политики Банка и направлена на обеспечение:

- устойчивого уровня рентабельности продуктов Банка, несущих процентные доходы и расходы;

- эффективного управления привлеченными и собственными ресурсами Банка;

- последовательного развития бизнеса Банка.

Процентная политика Банка ВТБ предусматривает установление стандартных ставок привлечения ресурсов и базисных (минимальных) ставок кредитования, а также индивидуальных ставок (для отдельно взятых клиентов) с учетом платы за риск и дополнительной доходности от предоставления клиентам других услуг Банка.

Базисные ставки кредитования корпоративных клиентов устанавливаются в трех валютах - рублях, долларах США и Евро и зависят от сроков размещения средств, а также от категории заемщиков, к которым можно отнести корпоративного клиента в соответствии с действующей в Банке процедурой. По кредитам в иностранной валюте сроком 181 - 365 дней устанавливаются как фиксированные, так и плавающие (привязанные к форвардным ставкам LIBOR) базисные процентные ставки. По кредитам в иностранной валюте сроком свыше 365 дней устанавливаются плавающие базисные процентные ставки.

В 2005 году банк ВТБ внедрил новую модель обслуживания региональных предприятий с объемом годовой выручки от 90 млн до 3 млрд рублей.

Филиалам Банка делегированы особые полномочия по кредитованию, а также возможности по предоставлению клиентам широкого спектра продуктов и услуг Банка, включая проведение сложно-структурированных сделок.

Преимущества модели обслуживания для бизнеса.

1. За компанией закрепляется клиентский менеджер, который будет заниматься всеми вопросами обслуживания и при необходимости привлекать к ее проектам сотрудников различных отделов ВТБ, например, специалистов по кредитным операциям, ценным бумагам, операциям по размещению денежных средств и операциям на финансовом рынке, международным расчетам и торговому финансированию.

2. Компании становятся доступны «сложные» продукты группы ВТБ, которыми, как правило, пользуются исключительно крупные компании, например: страхование валютных рисков, рублевые аккредитивы, использование линий торгового финансирования поставок техники и оборудования, лизинговые операции.

Похожие работы

... среды, включающей в себя самые различные аспекты: экономические условия хозяйствования, наличие платежеспособного спроса потребителей, экономическую (финансово-кредитную) политику правительства и принимаемые им решения, законодательные акты по контролю за деятельностью предприятия; систему ценностей в обществе; технику, технологию т. д. Для менеджера особую значимость имеют уровень, динамика и ...

... нефинансового сектора все в большей степени определяется доступностью для них источников внешнего финансирования (для получения кредитов и займов). 3. ПУТИ СОВЕРШЕНСТВОВАНИЯ КРЕДИТОВАНИЯ КОРПОРАТИВНЫХ КЛИЕНТОВ В РФ Одним из наиболее широко обсуждаемых сегодня в экономической теории вопросов является вопрос об отсутствии взаимодействия промышленного и банковского секторов российской экономики ...

... по материалам акционерного общества|товарищества| закрытого типа – Гуляйпольского сырзавода. В данной главе будут охарактеризованы организационно-правовые аспекты создания ЗАО «Гуляйпольский сырзавод», а именно на примере различных документов данного предприятия. Предприятие занимается переработкой молока и производство сыра (масло сливочное, масло сливочное жирностью до 85 %, сыр сычужный и ...

... ); - межбанковские ссуды - одна из наиболее распространенных форм хозяйственного взаимодействия кредитных организаций. Текущая ставка по межбанковским кредитам является важнейшим фактором, определяющим учетную политику конкретного коммерческого банка по остальным видам выдаваемых им ссуд. 1.2 Методы кредитования юридических лиц Методы кредитования - это способы выдачи и погашения кредита ...

0 комментариев