Навигация

Методология и организация краткосрочного кредитования субъектов хозяйствования

Тема: Методология и организация краткосрочного кредитования субъектов хозяйствования

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

1. МЕТОДОЛОГИЯ И СУЩНОСТНАЯ ХАРАКТЕРИСТИКА КРАТКОСРОЧНОГО КРЕДИТОВАНИЯ СУБЪЕКТОВ ХОЗЯЙСТВОВАНИЯ КОММЕРЧЕСКИМИ БАНКАМИ

1.1 Содержание кредитной политики банка

1.2 Этапы кредитования субъектов хозяйствования банками и их содержание

1.3 Формы и обеспечение обязательств по возврату кредита и начисленных процентов

2. АНАЛИЗ КРЕДИТНОГО ПОРТФЕЛЯ ОАО “БЕЛАГРОПРОМБАНК”

2.1 Оформление, порядок выдачи и погашение кредита

2.2 Анализ кредитного портфеля ОАО “Белагропромбанк”

3. НАПРАВЛЕНИЯ СОВЕРШЕНСТВОВАНИЯ КРЕДИТОВАНИЯ СУБЪЕКТОВ ХОЗЯЙСТВОВАНИЯ КОММЕРЧЕСКИМИ БАНКАМИ

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЯ

ВВЕДЕНИЕ

В мировой практике размещение денежных средств в форме кредита является основной активной операцией, проводимой банками. Это связано, прежде всего, с высокой прибыльностью такого рода операций.

Для банков Республики Беларусь, функционирующих в условиях неразвитости рынка корпоративных ценных бумаг, низкой привлекательности государственных ценных бумаг, размещение денежных средств в форме кредита является, по сути, единственным источником получения относительно высоких и стабильных доходов в виде процентов за кредит.

Вместе с тем, при реализации кредитной политики банки Республики Беларусь сталкиваются со значительными трудностями, обусловленными как комплексом внешних причин, так и внутренними факторами. В связи с этим кредитование связано со значительным риском, проявляющимся в возможных потерях и убытках для банков в случае невозврата кредитов и неуплаты процентов по ним. Таким образом, определяющее значение имеет эффективная организация кредитных отношений банка с кредитополучателями, в результате чего достигается основная цель банковской деятельности - получение прибыли при минимизации кредитных рисков. Вследствие вышеизложенного тема дипломной работы носит актуальный характер.

Целью исследования является изучение организации кредитных отношений и определение путей минимизации кредитного риска.

Задачи работы:

1) сформулировать положения, определяющие кредитную политику банка как стратегию и тактику банка в процессе кредитования юридических лиц;

2) раскрытие сущности кредитных отношений банка с юридическими лицами, их развитие;

3) проведение анализа кредитоспособности субъектов хозяйствования, используя систему коэффициентов и показателей, применяемых в реальной банковской практике;

4) проведение всестороннего анализа кредитного портфеля, в части кредитного портфеля банка по операциям с юридическими лицами;

5) раскрыть основные проблемы, возникающие у субъектов кредитных отношений, связанные с осуществлением кредитования банками Республики Беларусь;

6) разработать основы комплексного подхода в процессе управления рисками банка при кредитовании юридических лиц;

7) определить основные мероприятия минимизации кредитного риска при наличии проблемных кредитов.

Теоретическую основу проведенного исследования составили учебная и монографическая литература, материалы периодической печати, затрагивающие тему исследования. При написании практической части использованы законодательные и нормативно-правовые акты, а также практический материал ОАО ”Белагропромбанк”.

1 МЕТОДОЛОГИЯ И СУЩНОСТНАЯ ХАРАКТЕРИСТИКА КРАТКОСРОЧНОГО КРЕДИТОВАНИЯ СУБЪЕКТОВ ХОЗЯЙСТВОВАНИЯ КОММЕРЧЕСКИМИ БАНКАМИ

1.1 Содержание кредитной политики коммерческого банка

Прежде чем характеризовать кредитную политику банка, необходимо дать определение кредита вообще, которое характеризует исходные отношения соответствующих субъектов. Существуют различные определения данной категории. В западной экономической литературе под кредитом обычно понимают "...доверие, которым пользуется лицо, взявшее на себя обязательство будущего платежа, со стороны лица, имеющего право на этот платеж, -то есть доверие, которое заимодавец оказывает должнику" [20, с. 24]. Это определение дано в начале XX века известным немецким экономистом В. Лексисом.

Позднее в работах Ю.Е. Шенгера, В.И. Рыбина, О.И. Лаврушина, И.В. Лавчука и других авторов более подробно исследовались кредитные отношения, формировалось понимание кредита как экономической категории. "Кредит как экономическая категория - это, безусловно, абстракция, поскольку мы рассматриваем кредит в качестве общественного явления в целом безотносительно к особенностям и условиям, в которых совершается каждая конкретная кредитная сделка. Кредит становится категорией именно потому, что впитал в себя совокупность кредитных сделок, все общие черты, присущие отношениям между кредитором и заемщиком" [13, с. 12].

Все исторически сложившиеся понятия нельзя не учитывать при современном понимании и определении данной экономической категории. Таким образом, под кредитом будем понимать совокупность отношений, связанных с возвратным предоставлением ресурсов и погашением возникающих, в связи с этим, обязательств [19. с. 156-157]. Банковский кредит как один из его видов представляет совокупность отношений, возникающих в процессе формирования банком ресурсов и их размещения на условиях возвратности, срочности и платности.

Принцип возвратности отражает необходимость своевременного возврата полученных финансовых ресурсов после завершения их использования кредитополучателем. Принцип срочности означает, что кредит должен быть не просто возвращен, а возвращен в строго определенный срок. Нарушение указанного условия является для кредитодателя достаточным основанием для применения к кредитополучателю экономических санкций.

Возвратность и срочность кредитования обусловлена тем, что кредитными ресурсами банка являются временно свободные денежные средства предприятий, учреждений и населения.

Принцип платности предполагает не только прямой возврат заемщиком полученных от банка кредитных ресурсов, но и оплату права на их временное использование. Экономическая сущность платы за кредит (процента) выражается в фактическом распределении дополнительно полученной за счет его использования прибыли между заемщиком и кредитором. Платность кредита стимулирует кредитополучателя к его наиболее продуктивному использованию, а банку- кредитору обеспечивает покрытие затрат, связанных с уплатой процентов за привлеченные в депозиты средства, затрат по содержанию аппарата, а также обеспечивает получение прибыли.

Дополнительными принципами кредитования являются обеспеченность кредита, его целевой и дифференцированный характер [38,с.24].

Банковские кредитные операции подразделяются на две большие группы: пассивные, когда банк выступает в роли заемщика, привлекая средства клиентов; активные, когда банк выступает в роли кредитора, представляя средства клиентам. Именно активные кредитные операции и являются объектом изучения и исследования в данной работе.

Итак, дав общее определение кредита, остановимся подробнее на такой категории, как кредитная политика.

Кредитная политика — это политика, связанная с движением кредита.

Реально на практике банки проводят денежную, кредитную, процентную, валютную политику. То есть банковская политика, как обобщающее понятие, представляет совокупность элементов: депозитная политика; кредитная политика; политика в области организации расчетно-кассового обслуживания клиентов; процентная политика; валютная политика; политика по проведению отдельных банковских операций (консалтинговых, трастовых, фондовых, электронных и прочих).

Таким образом, являясь неотъемлемым элементом банковской политики в целом, кредитная политика коммерческого банка должна рассматриваться не изолированно, а с учетом влияния, взаимообусловленности всех элементов банковской политики.

В современной экономической литературе параллельно существуют две позиции относительно содержания кредитной политики коммерческого банка. Во-первых, кредитная политика на макроэкономическом уровне обычно понимается как банковская политика. Во-вторых, кредитная политика на микроэкономическом уровне рассматривается, как правило, как политика конкретного банка в области управления кредитным процессом (в узком смысле). Именно анализом кредитной политике в узком смысле мы и займемся в дальнейшем.

Кредитная политика на уровне конкретного банка выражается в виде его стратегии и тактики в области организации и осуществления кредитных операций и услуг с целью обеспечения надежности, рентабельности и ликвидности его функционирования. Под стратегией кредитной политики банка чаще всего понимают общее направление и способ использования кредитных ресурсов для достижения поставленных банком целей.

Тактика кредитной политики банка, как правило, отражает совокупность конкретных средств, приемов и методов достижения цели, образ действий или линию поведения. Стратегия и тактика тесно взаимосвязаны. Последняя выступает конкретным средством достижения целей первой. Следовательно, сочетание стратегического и тактического планирования в области кредитования является содержание кредитной политики и позволяет банкам избежать неудач в своей деятельности [5, с. 76].

Теперь остановимся подробнее на кредитной политике ОАО ”Белагропромбанк”, уделив особое внимание кредитованию клиентов - юридических лиц.

Кредитная политика ОАО “Белагропромбанк” разработана в соответствии с Основными направлениями денежно-кредитной политики Республики Беларусь на 2005 год, утвержденными Указом Президента Республики Беларусь от 10.09.2004 № 438, Концепцией развития банковской системы Республики Беларусь на 2001-2010 годы и локальными нормативными правовыми актами ОАО “Белагропромбанк”.

Кредитная политика банка определяет приоритетные направления вложений кредитных ресурсов с целью снижения рисков, обеспечения прибыльности и эффективности работы с учетом состояния экономики и потребностей рынка. Основными целями кредитной политики являются:

- выполнение параметров, определенных основными направлениями

- денежно-кредитной политики Республики Беларусь на 2006 год;

- снижение доли проблемных активов, подверженных кредитному

- риску, поддержание их доли на уровне, непревышающем 4,5 процента [32,

- с.7];

- обеспечение показателей ликвидности банка; достижение сбалансированности активов банка в стоимостном выражении и по срокам с пассивами банка;

- формирование качественного и доходного кредитного портфеля;

- оказание кредитной поддержки юридическим лицам с учетом их класса платежеспособности, определенного по рейтинговой оценке банка;

- совершенствование процесса управления и системы внутреннего контроля за уровнем кредитного риска и его ограничение;

- достижение стопроцентной собираемости доходов от проведения

кредитных операций и другие цели [12, с. 3].

Кредитная политика реализуется через совокупность процедур (нормативных правовых актов, локальных нормативных правовых актов банка), регулирующих осуществление кредитных операций, совершенствование процедур выдачи, мониторинга и работы с проблемными активами, а также через систему управления и внутреннего контроля за уровнем кредитного риска.

Следует обратить особое внимание на основные направления кредитной политики в текущем году.

Кредитные операции с юридическими лицами осуществляются банком в 2006 году в зависимости от класса платежеспособности по рейтинговой оценке банка, а также перспектив сотрудничества с клиентом.

Предпочтение отдается юридическим лицам, финансовое состояние которых соответствует первому - второму классу платежеспособности по рейтинговой оценке и относящимся к корпоративным клиентам первого -третьего класса.

Юридическим лицам, относящимся к третьему классу платежеспособности, выдача кредитов осуществляется с выработкой индивидуального режима кредитования, программы погашения кредитов, и наличия ликвидного обеспечения.

Оказание лизинговых услуг, осуществление факторинговых операций и выдача инвестиционных кредитов юридическому лицу, имеющему третий класс платежеспособности по рейтинговой оценке, производятся на основании решений кредитного комитета банка.

Кредитные операции с юридическими лицами, относящимися к четвертому классу платежеспособности по рейтинговой оценке, как правило, не осуществляются.

Особое внимание уделяется совместной работе всех служб банка, принимающих участие в процессе кредитования, направленной на создание и поддержание качественного и доходного кредитного портфеля.

В соответствии с классификацией активов, подверженных кредитному риску, по степени надежности банк формирует и использует специальный резерв на покрытие возможных убытков по активам банка, подверженным кредитному риску, в соответствии с законодательством Республики Беларусь и локальными нормативными правовыми актами. При этом специальный резерв на покрытие возможных убытков по активам Банка до конца 2006 года должен быть сформирован в полном размере.

Первоочередное направление кредитных ресурсов осуществляться на кредитование платежеспособных клиентов банка в рамках выполнения государственных программ, а также предприятиям производственной сферы, в том числе и малого бизнеса.

Основными направлениями инвестиционного кредитования являются в текущем году проекты по новому строительству, модернизации и техническому перевооружению производств и совершенствованию технологических процессов. Так, в соответствии с основными задачами банковской системы на 2006 год, такими объектами являются кредитование жилищного строительства в объеме 1,1 триллиона рублей, а также кредитование банками закупки сельскохозяйственной техники в объеме 0,81 триллиона рублей [32, с.7].

Банком продолжена работа по выдаче и сопровождению кредитов, выданных под гарантии Правительства Республики Беларусь,

Следует отметить, что в 2006 году кредитование предприятий под гарантии (поручительства) местных органов управления будет осуществляться только при отсутствии проблемной задолженности по кредитам и процентам, ранее выданным под гарантии (поручительства) этих органов управления, при наличии и достаточности источников средств местных бюджетов для погашения кредита и уплаты процентов за пользование им. При этом гарантии (поручительства) местных органов управления должны быть обеспечены залогом имущества гаранта (поручителя).

В 2006 году в целях комплексного обслуживания клиентов проводится работа по дальнейшему развитию такой операции банка, как финансирование под уступку денежного требования. Особенно, следует выделить то, что в первую очередь работа по активизации факторингового обслуживания проводится в отношении предприятий, производящих продукцию, пользующуюся широким спросом у конечного потребителя: товары народного потребления, продукты питания, медикаменты и др.

С целью снижения кредитного риска при проведении факторинговых операций осуществляется качественный анализ состава дебиторской задолженности клиента и платежеспособности дебитора с тем, чтобы исключить отвлечение кредитных средств на просроченную, сомнительную дебиторскую задолженность предприятия.

В 2006 году проводится взвешенная политика при рассмотрении проектов с использованием механизма финансовой аренды (лизинга).

Предпочтение отдается крупным капиталоемким проектам корпоративных клиентов, осуществляемых в рамках общегосударственных программ по импортозамещению, энерго- и ресурсозамещению, инвестированию в новые и наукоемкие технологии.

Кредитная политика банка направлена на организацию комплексного кредитного обслуживания корпоративных клиентов банка, продажу им полного спектра банковских услуг.

В заключении, следует отметить, что кредитная политика ОАО “Белагропромбанк”, рассмотренная в разрезе кредитования юридических лиц, разработана в рамках республиканской денежно-кредитной политики на 2005 год и предлагает широкий спектр услуг для клиентов банка, предусматривающих использование современных финансовых инструментов (факторинга, лизинга).

Похожие работы

... базы знаний, выбор и обоснование методов и форм проведения занятий, подготовка дидактических материалов для преподавания. 3.2. Цели обучения. Тема данной выпускной работы - «Анализ финансового состояния субъекта хозяйствования» - достаточно объемна по количеству материала и включает в себя несколько других тем, которые изучается к тому же разными дисциплинами с различной степенью углубленности. ...

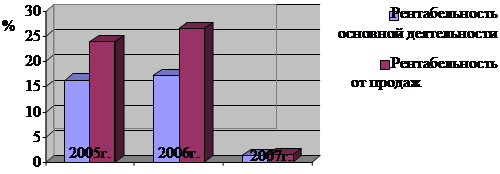

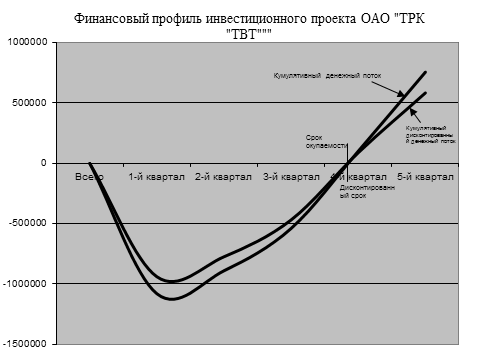

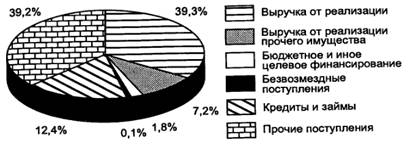

... все показатели рентабельности снизились в среднем на 93 %, период окупаемости собственного капитала снизился на 16,33 лет и составил 77,60 лет. 2.3 Анализ организации финансового планирования деятельности компании ОАО «ТРК «ТВТ» Финансовое планирование деятельности предприятия предопределяется спецификой предоставляемых на рынке Телерадиокомпания ОАО "ТРК "ТВТ" услуг: кабельное аналоговое и ...

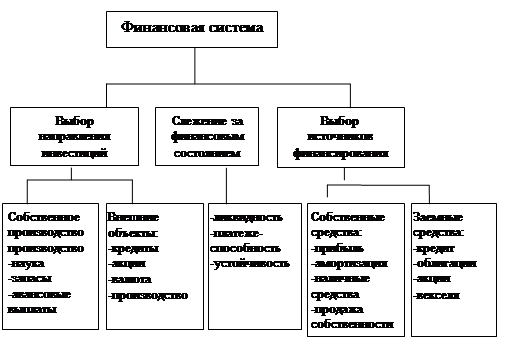

... , качества производимых товаров и оказываемых услуг, соответствия рабочих мест правилам техники безопасности, охраны труда и т.д. 1.2 Особенности организации и функционирования финансов коммерческих организаций Финансы коммерческих организаций - это система отношений, связанных с формированием и использованием финансовых ресурсов коммерческих организаций с целью обеспечения их деятельности и ...

... могут рассматриваться в локальных нормативных правовых актах банков по кредитованию? В локальных документах коммерческих банков детально могут быть рассмотрены вопросы по организации этапов кредитного процесса. Кредитный процесс включает в себе четыре этапа: - мониторинг финансово-хозяйственной деятельности кредитополучателя; - оформление и выдачу кредита; - контроль банка за использованием ...

0 комментариев