Навигация

Работа банка по оценке кредитоспособности потенциальных кредитополучателей

2.1.1 Работа банка по оценке кредитоспособности потенциальных кредитополучателей

В качестве элементов кредитоспособности главным образом можно рассматривать: правоспособность (дееспособность) потенциального кредитополучателя; организационная прочность предприятия и качество управления им; постановка бухгалтерского учета и отчетности; финансовая устойчивость (платежеспособность); наличие обеспечения по кредиту; способность кредитополучателя получать доход, достаточный для погашения кредита и процентов по нему[14, с. 50].

Финансовая диагностика позволяет ответить следующие вопросы:

1) какова степень кредитоспособности заемщика?

2) способно ли предприятие сохранить свою кредитоспособность?

3) какова "траектория развития" предприятия, каково его перспективное финансовое положение?

4) существует ли финансовый потенциал для поддержание кредитоспособности в течение периода кредитования?

Диагностика кредитоспособности предприятия органично вбирает в себя черты анализа, прогнозирования и готовит основу для принятия эффективного управленческого решения.

Для более четкого и правильного представления порядка оценки кредитоспособности потенциальных кредитополучателей, а также принятия соответствующих управленческих решений, ниже проведем комплексный анализ финансового состояния двух хозяйствующих субъектов, претендующих на получение кредита в отделении ОАО “ Белагропромбанк”.

Оценка кредитоспособности заемщика в филиале проводится рейтинговым способом определения надежности кредитополучателя.

Рейтинговая оценка в баллах выставляется в соответствии с уровнями показателей коэффициента финансовой независимости, коэффициента текущей ликвидности, коэффициента обеспеченности собственными оборотными средствами. Критерии оценки кредитополучателя в зависимости от полученных данных приведены в табл. П. 2.1 (см. приложение 2).

Кроме того, при определении кредитоспособности клиента анализируются и другие показатели деятельности предприятия, каждый из которых оценивается в баллах:

1) соблюдение соотношения темпа роста прибыли за отчетный период с темпами роста реализации и темпами роста активов (основного и оборотного капитала) предприятия;

2) формирование портфеля заказов на реализацию произведенной продукции;

3) доля неденежных форм расчетов в объеме реализованной продукции;

4) оптимизация запасов готовой продукции на складе;

5) стабильность денежных потоков;

6) размер дебиторской задолженности.

В зависимости от полученных значений итоговой рейтинговой оценки организация относится к одному из четырех классов платежеспособности. При величине итоговой рейтинговой оценки:

- от 50 до 75 баллов - 1 класс;

- от 76 до 125 баллов - 2 класс;

- от 126 до 175 баллов - 3 класс;-176 и более баллов - 4 класс.

Целью финансового анализа предприятия является определение рейтинговой оценки, необходимой для принятия решения о выдаче кредита. Полученные результаты анализа позволяют также определить условия кредитования, способ и размер обеспечения.

Задачами финансового анализа являются:

1) рассчитать показатели, являющиеся основой для определения

2) рейтинга хозяйствующих субъектов;

3) проанализировать хозяйственную деятельность предприятий,

4) определить перспективы банка при сотрудничестве с данным клиентом.

Нами был проведен последовательный анализ кредитоспособности следующих субъектов, обратившихся в филиал с целью получения кредита: ЗАО “ Копыльское” и КХ “Элита”, являющихся клиентами банка.

Закрытое акционерное общество обратилось в отделение ОАО “Белагропромбанк” г. Копыль с ходатайством (см. приложение 7) о выдаче краткосрочного кредита для оплаты за корма в сумме 370,0 млн.руб.

В обеспечение исполнения обязательств предприятие предлагает принять ремонтных свинок в количестве 2217 голов общим весом 137430 кг на сумму 481005,0 тыс.руб. числящиеся в достаточном количестве на СТФ д.Лешня.

Закрытое акционерное общество “Копыльское” (далее - Общество) зарегистрировано решением Минского облисполкома 18.09.2002г.№ 654, в ЕГР за № 600018624, создано в связи с переименованием закрытого межхозяйственного предприятия “Копыльское”, зарегистрированного 09.12.1996г. в Реестре общереспубликанской регистрации за № 1345.

Юридический адрес: д. Блевчицы, Копыльский район, 223930.

Форма собственности - частная. Учредителями Общества являются акционеры – юридические и физические лица. Доля государства отсутствует. Общество является юридическим лицом.

Общество имеет право продавать другим организациям, обменивать, сдавать в аренду, предоставлять бесплатно во временное пользование либо взаймы принадлежащее ему имущество, списывать его с баланса.

Исполнительным органом Общества является директор.

Уставный фонд первоначально был сформирован в размере 920 000 белорусских рублей. В соответствии с изменениями, уставный фонд предприятия составляет 57 937 000 рублей и формируется за счет не денежного вклада учредителя. Прибыль, остающаяся после уплаты налогов и других платежей в бюджет (чистая прибыль), остается в полном распоряжении учредителя.

Основным видом деятельности предприятия является производство свинины на промышленной основы.

Проведем финансовый анализ предприятия. Прежде всего, проанализируем денежные потоки по текущему счету клиента, представленные в табл.2.1.

Таблица 2.1 Анализ денежных потоков по текущему счету ЗАО”Копыльское”

| Период | Обороты по дебету, бел. | Обороты по кредиту, р. |

| Сентябрь 2005года | 63 096 585 | 64 926 430 |

| Октябрь 2005года | 41 538309 | 40 101 625 |

| Ноябрь 2005года | 61 643 043 | 60 680 028 |

| Итого | 160630581 | 165 708 083 |

Среднемесячные поступления по текущему счету в белорусских рублях за период с сентября - по ноябрь 2005г. составили 55236,028 белорусских рублей. В целом предприятие обладает постоянными денежными потоками.

Дебиторская и кредиторская задолженность в части расчетов с покупателями и поставщиками по состоянию на 1 ноября 2005года отсутствует.

Проанализируем динамику показателей финансово-экономического положения предприятия. Для анализа использована бухгалтерская отчетность по состоянию на 01.09.2005 года и на 01.11.2005 года. Структура актива и пассива предприятия представлены в табл. П.3.1 (см. приложение 3).

Анализ представленных в банк документов показал, что заявитель непогашенных кредитов не имеет. Кредитная задолженность в других банках отсутствует. Кредитная история положительная: дисциплина погашения хорошая - погашение основного долга и процентов производилась вовремя и в полном объеме.

Из табл. П.3.1 видно, что в целом наблюдается рост валюты баланса предприятия, в абсолютном выражении на 25644тыся белорусских рублей. Это связано с увеличением размера собственного капитала, вызванного внесением неденежного вклада учредителями в уставный фонд предприятия, что привело, в свою очередь, к увеличению внеоборотных активов предприятия. Темп роста собственного капитала при этом составил 170%.

В активе баланса отмечается снижение оборотных активов предприятия, в абсолютном выражении на 27986тысяч белорусских рублей. В основном это связано со снижением объема готовой продукции. По состоянию на 01.11.2005г. доля основных средств предприятия в валюте баланса составляет 56,8%.

В пассиве баланса за исследуемый период наблюдается увеличение источников собственных средств, в части нераспределенной прибыли, размер которой увеличился в абсолютном выражении на 16470тысяч белорусских рублей, также наблюдается снижение сальдо по разделу "Доходы и расходы", снижение обязательств по расчетам на 39315 тысяч белорусских рублей. Данная тенденция связана с погашением задолженности по кредитному договору с банком, а также со снижением кредиторской задолженности предприятия.

Для расчета рейтинга ЗАО “Копыльское”, а также определения его платежеспособности рассмотрим коэффициенты, представленные в табл.2.2.

Таблица 2.2 Показатели финансового состояния ЗАО “Копыльское”

| № п/п | Наименование показателей | По состоянию на | Норматив коэффициента | |

| 01.09.2005г. | 01.11.2005г | |||

| 1 | 2 | 3 | 4 | 5 |

| 1 | Коэффициент финансовой независимости (К1) | 0,66 | 0,88 | не менее 0,5 |

| 2 | Коэффициент текущей ликвидности (К2) | 1,67 | 3,11 | не менее 1 |

| 3 | Коэффициент обеспеченности собственными оборотными средствами (КЗ) | 0,4 | 0,7 | не менее 0, 1 0,85 |

| 4 | Коэффициент обеспеченности финансовых обязательств активами (К4) | 0,33 | 0,12 | |

| 5 | Коэффициент абсолютной ликвидности | 0,02 | 0,09 | 0,2-0,3 |

| 6 | Рентабельность активов | -- | ( 0,03 | >0 |

| 7 | Рентабельность собственного капитала | -- | 0,04 | >0 |

В результате произведенных расчетов можно сделать следующие выводы:

1) увеличение доли собственного капитала способствовало увеличению коэффициента финансовой независимости, что в свою очередь свидетельствует об усилении финансовой устойчивости заявителя, о его высокой кредитоспособности;

2) значение коэффициента текущей ликвидности выше нормативного

значения, что объясняется высоким удельным весом доходов будущих периодов в пассиве баланса;

3) ЗАО “Копыльское” участвует в формировании оборотных активов предприятия собственными средствами. Значение коэффициента обеспеченности предприятия собственными оборотными средствами по состоянию на 01.11.2005г.больше нормативного;

4) коэффициент обеспеченности финансовых обязательств активами

5) предприятия ниже нормативного значения, это связано с уменьшение кредиторской задолженности и погашением краткосрочных кредитов;

6) коэффициент абсолютной ликвидности также ниже нормативного

7) значения, но наблюдается тенденция к росту;

6) рост показателей рентабельности свидетельствует о финансовой устойчивости клиента, об осуществлении контроля за затратной частью баланса, о поддержании результативной маркетинговой политике и деловой активности предприятия.

В целом наблюдается тенденция роста значений рассчитанных показателей, что свидетельствует о финансовой устойчивости и эффективной работе предприятия, доходности различных направлений его деятельности.

Проанализируем результативность деятельности заявителя на основании данных табл.2.3.

Таблица 2.3 Финансовый анализ прибыли и убытков ЗАО “Копыльское”

| Показатели | На 01.11.2005г., тыс. бел. рублей. | Удельный вес в выручке |

| Выручка от реализации продукции, товаров, работ, услуг(за минусом НДС, акцизов и аналогичных обязательных платежей) | 91 073,0 | 100,0 |

| Себестоимость реализации товаров, работ, услуг | 82 954,0 | 91,1 |

| Управленческие расходы | 0,0 | 0,0 |

| Прибыль(убыток) от реализации | +8 119,0 | 8,9 |

| Прибыль (убыток) от операционных доходов и расходов | 0,0 | 0,0 |

| Прибыль(убыток) от внереализационных доходов и расходов | 0,0 | 0,0 |

| Прибыль(убыток) отчетного периода | +8 119,0 | 100,0 |

| Налог на прибыль и иные обязательные платежи | 0,0 | 0,0 |

| Нераспределенная прибыль (убыток) отчетного периода | +8119,0 | 100 |

Как показывают данные табл. 2.3., на отчетную дату положительный финансовый результат предприятия составил 8119 тысяч белорусских рублей, нераспределенная прибыль по итогам первого полугодия 2005года составила 16470 тысяч белорусских рублей, за период кредитования в филиале предприятие всегда работало с положительным финансовым результатом.

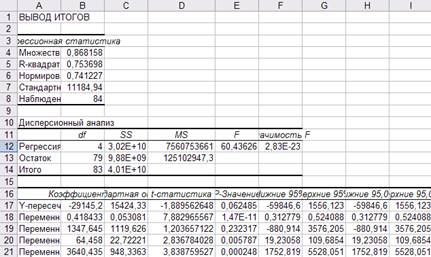

Произведем рейтинговую оценку ЗАО “Копыльское” на основании данных, полученных в результате проведенного анализа (табл. 2.4).

Таблица 2.4 Рейтинговая оценка ЗАО “Копыльское”

| Наименование коэффициента | Значение на | Оценка в баллах | ||

| 01.09.04 | 01.11.04 | 01.09.04 | 01.11.04 | |

| Коэффициент независимости | 0,66 | 0,88 | 10 | 10 |

| Коэффициент обеспеченности собственными оборотными средствами | 0,4 | 0,7 | 20 | 20 |

| Коэффициент текущей ликвидности | 1,67 | 3,11 | 20 | 20 |

| Рейтинговая оценка | 50 | 50 | ||

| Класс платежеспособности | 1 | 1 | ||

В результате проведенного анализа следует, что ЗАО“Копыльское”относится к первому классу платежеспособности, что свидетельствует о финансовой устойчивости предприятия и его высокой кредитоспособности. При этом следует отметить, что предприятие постоянно наращивает собственные оборотные средства. На основании вышеизложенного, на наш взгляд, предоставление кредита ЗАО“Копыльское” в размере 370000000 бел.руб. на покупку кормов можно считать возможным.

Для проведения сравнительного анализа, с целью более детального рассмотрения данного вопроса, нами проведен анализ кредитоспособности еще одного потенциального кредитополучателя, КХ “Элита-К”.

Хозяйство обратилось в отделение ОАО “Белагропромбанк” г. Копыль с ходатайством о выдаче краткосрочного кредита на получение кредита для выплаты заработной платы в сумме 22620,0 тыс.руб. со сроком возврата 28.02.2006г.

В обеспечение своевременного возврата и процентов за пользование им КХ “Элита-К” предполагает принять в залог семена лука-севка, находящиеся на складе хозяйства в д. Огородники общим весом 10,0 тонн на сумму 30,0млн.руб.

Крестьянское хозяйство “Элита-К” Копыльского района (далее – КХ) является самостоятельным комплексом, деятельность которого основана на личном труде учредителя КХ и наемных рабочих и специалистов.

КХ зарегистрировано отделением Минского облисполкома 11.11.2000г.№ 754, в ЕГР юридических лиц и индивидуальных предпринимателей - за № 600450714.

Юридический адрес: 223920 Минская область, Копыльский район, д.Огородники.

Форма собственности – частная. Учредителем КХ является Кругляков Анатолий Васильевич. КХ является юридическим лицом.

Отношения КХ с хозяйствующими субъектами строятся на основе договоров.

Уставный фонд предприятия, сформированный собственником за счет денежных средств, составляет 1650000 белорусских рублей.

КХ”Элита –К” является клиентом отделения с 2003 года. В ходе сотрудничества было заключено несколько кредитных договоров на аналогичные цели. В соответствии с кредитной историей, следует обратить внимание на то, что дисциплину погашения задолженности предприятия можно определить как удовлетворительную — у предприятия имелась просроченная задолженность, которая в основном носила краткосрочный характер. Проценты за пользование кредитами и основной долг уплачиваются в полном объеме с расчетного счета предприятия.

Проведем финансовый анализ предприятия.

Проанализируем поступления денежных средств на счета КХ “Элита – К” за сентябрь – ноябрь 2005 года (табл.2.5).

Таблица 2.5 Денежные потоки КХ “Элита – К”

| Период | Белорусских рублей | Долларов США | Российских рублей |

| Сентябрь | 3017493679 | 151489,92 | - |

| Октябрь | 2596511288 | 212308,35 | - |

| Ноябрь | 2 194 116339 | 159873,90 | 192 479,75 |

| Среднемесячные потоки | 2 602 707 102 | 174557,39 | 64 159,92 |

Движения по расчетным счетам за анализируемый период в целом регулярны, однако имеет место факт снижения оборотов в поступлениях на текущий счет в белорусских рублях.

По состоянию на 01.11.2005г.неоплаченных в срок документов нет.

Аналитическая оценка финансово-экономического положения предприятия производилась на основании данных его официальной бухгалтерской отчетности за 2005год, и отчетности по состоянию на 01.09.2005 и 01.11.2005г., которая приведена в виде структуры актива и пассива баланса предприятия (см. приложение 4).

Анализ структуры актива баланса показывает, что общий рост оборотов хозяйственной деятельности произошел в первую очередь за счет роста размера оборотных активов предприятия (в 1,5 раза), в частности готовой продукции (2,7 раз). Рост остатков готовой продукции характеризуют развитие хозяйственной деятельности предприятия, способствует расширению ассортимента закупаемых для реализации товаров. По состоянию на 01.11.2005. остаток дебиторской задолженности составляет 7537,1 млн. белорусских рублей, в том числе покупатели и заказчики - 7337,8 млн. белорусских рублей, рост которой по сравнению с началом года составил 1,2 раза. В связи с этим следует подчеркнуть, что у предприятия имеются факты неоплаты продукции с длительными сроками просрочки.

Наибольший удельный вес в этой категории задолженности занимают долги по кредитам, на зарплату и посевную. Наличие просроченной дебиторской задолженности отрицательно сказывается на результатах хозяйственной деятельности, заставляя предприятия пользоваться заемными средствами, в том числе и кредитами банка. Данный фактор в свою очередь также ухудшает финансовое положение предприятия.

Большой удельный вес в валюте баланса составляют основные средства - 20,5% на 01.09.2005 и 15% - на 01.11.2005 г., при этом в абсолютном измерении за анализируемый период их размер изменился незначительно. В их состав в основном входят: здание, складские помещения, торговое и торговое оборудование, что свидетельствует о наличии у предприятия собственной инфраструктуры.

Анализ структуры пассива баланса показывает, что наибольший удельный вес занимают расчеты (краткосрочные обязательства) - 75,4% на 01.11.2005г, при этом за анализируемый период произошло увеличение их в доле баланса на 8%, а темп роста составил 1,5.

В структуре этого показателя значительные величины занимают: кредиторская задолженность - 43,0%, кредиты банка составляют - 31,5%. По данным бухгалтерского баланса кредиторская задолженность по состоянию на 01.11.2005 года составила 8 700,2 млн. белорусских рублей. Наблюдается рост этого показателя в абсолютном выражении на 5489,2 млн. белорусских рублей.

Следует отметить, что за первое полугодие 200£ года была погашена значительная часть просроченной кредиторской задолженности прошлых лет. При этом следует отметить, что, несмотря на положительную динамику развития предприятия и наличия положительного финансового результата по балансу за 2005 год, финансовое состояние предприятия остается достаточно сложным.

Далее проведем расчет показателей финансового состояния.

Далее проведем расчет показателей финансового состояния КХ“Элита – К”(табл.2.6).

Таблица 2.6 Показатели финансового состояния КХ “Элита – К”

| № п/п | Наименование показателей | По состоянию на | Норматив коэффициента | |||

| 01.09.2004г. | 01.11.2004г | |||||

| 1 | Коэффициент финансовой независимости (К1) | 0,3 | 0,25 | не менее 0,5 | ||

| 2 | Коэффициент текущей Ликвидности (К2) | 1,14 | 1,10 | не менее 1 | ||

| 3 | Коэффициент обеспеченности собственными оборотными средствами (КЗ) | 0,12 | 0,08 | не менее 0, 1 | ||

| 4 | Коэффициент абсолютной ликвидности | 0,51 | 0,42 | 0,2 - 0,3 | ||

| 5 | Коэффициент абсолютной ликвидности | 0,51 | 0,42 | 0,2 - 0,3 | ||

| 6 | Рентабельность активов | 0 | 0,004 | >0 | ||

| 7 | Рентабельность собственного капитала | 0 | 0,02 | >0 | ||

В результате произведенных расчетов можно сделать следующие выводы:

1) коэффициент финансовой независимости ниже нормативного

уровня, что говорит об ограничении самостоятельности предприятия, при

этом за анализируемый период2005 года наблюдается его снижение;

2) значение коэффициента текущей ликвидности находится в пределах нормативного значения и свидетельствует, что предприятие на анализируемые даты имеет достаточно оборотных активов для своевременного погашения срочных обязательств предприятия;

3) коэффициент обеспеченности собственными оборотными средствами на 01.11.2005 г. приближен к его нормативному значению;

4) говоря о рентабельности, следует выделить тот факт, что предприятие не получало прибыль на 01.09.2005 г., ситуация несколько улучшилась на последнюю анализируемую дату.

В табл. 2.7 проведен финансовый анализ прибыли и убытков предприятия.

Таблица 2.7 Финансовый анализ прибыли и убытков КХ “Элита – К”

| Показатели | По состоянию на 01.11.2005г. | Доля в выручке от реализации , (%) |

| 1 | 2 | 3 |

| Выручка от реализации продукции, товаров, работ, услуг | 5226 ,0 | 100,0 |

| Себестоимость реализации товаров, работ, услуг | 4012 | 76,8 |

| Управленческие расходы | 574,5 | 11,0 |

| Прибыль (убыток) от реализации | 638,8 | 12,2 |

| Прибыль (убыток) от операционных доходов и расходов | — | -501,1 |

| Прибыль (убыток) от внереализационных доходов и расходов | — | -208,5 |

| Прибыль (убыток) отчетного периода | 78,9 | 100,0 |

| Налог на прибыль и иные обязательные | 46,1 | 58,4 |

| Нераспределенная прибыль (убыток) | 32,8 | 41,6 |

Анализ динамики доходов и затрат показывает, что результатом хозяйственной деятельности предприятия по состоянию на 01.11.2005 г. является балансовая прибыль в размере 78,9 миллионов белорусских рублей. Нераспределенная прибыль предприятия по балансу составляет 32,8 миллионов белорусских рублей.

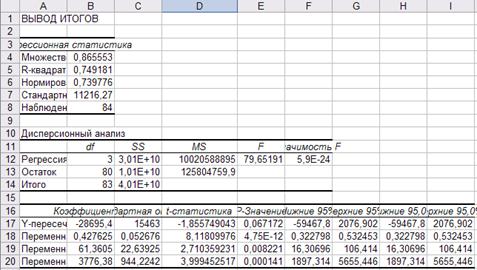

В завершении финансового анализа проведем рейтинговую оценку КХ“Элита – К”(табл.2.8).

Таблица 2.8 Рейтинговая оценка КХ “Элита – К”

| № п/п | Наименование коэффициента | Значение на | Оценка в баллах | ||

| 01.09.2005г. | 01.11.2005г. | 01.09.2005г. | 01.11.2005г. | ||

| 1 | Коэффициент независимости | 0,33 | 0,25 | 20 | 30 |

| 2 | Коэффициент обеспеченности собственными оборотными средствами | 0,12 | 0,08 | 40 | 60 |

| 3 | Коэффициент текущей ликвидности | 1,14 | 1,10 | 40 | 40 |

| 4 | Рейтинговая оценка | 100 | 130 | ||

| 4.1 | Прибыльность деятельности | 20 | 0 | ||

| 4.2 | Соотношение темпа роста балансовой прибыли с темпами роста реализации и темпами роста активов | 0 | 0 | ||

| 4.3 | Формирование портфеля заказов | 0 | 0 | ||

| 4.4 | Доля неденежных расчетов в объеме реализованной продукции | 0 | 0 | ||

| 4.5 | Оптимизация запасов готовой продукции | 0 | 0 | ||

| 4.6 | Стабильность денежных потоков | 0 | 0 | ||

| 4.7 | Размер дебиторской задолженности | 0 | 0 | ||

| 4.8 | Участие собственными средствами клиента в финансируемом проекте | 0 | 0 | ||

| 5 | Корректирующий балл (п.1.+п.2.+п.3.+п.4.+п.5.+п.6.+п.7.+п.8.) | 0 | 0 | ||

| 6 | Итоговая рейтинговая оценка | 120 | 130 | ||

| 7 | Класс платежеспособности | 2 | |||

В соответствии с полученными значениями, рейтинг КХ“Элита-К” за период с 01.09.2005г. по 01.11.2005г. снизился на один класс и относится ко 2 классу платежеспособности, что говорит о наличии кредитного риска, который может быть снижен путем оформления как высоколиквидного залога, так и другой формы дополнительного обеспечения на сумму кредита, процентов и риска банка, реализация которого позволит получить средства в размерах, необходимых для покрытия платежей по основной сумме долга и процентам.

На основании данных, отраженных в финансовой отчетности, следует, что КХ “Элита – К” обладает средним уровнем кредитоспособности, но низкой финансовой устойчивостью, однако имеет балансовую прибыль и способно рассчитываться по своим долгам при условии своевременных расчетов дебиторов за отгруженную продукцию и выполнении предоставленных прогнозов.

При принятии соответствующего управленческого решения следует учитывать то, что предприятие давно работает на рынке, имеет налаженные деловые связи с поставщиками и покупателями, а также хорошую деловую репутацию.

Следует отметить, что при принятии решения о выдаче или отказе в выдаче кредита работник кредитного отдела должен сопоставлять не только данные, полученные в результате расчетов соответствующих показателей, являющихся индикаторами платежеспособности и кредитоспособности клиента. Важное значение имеет учет таких факторов, как кредитная история, занимаемый сегмент на рынке, деловая репутация клиента. Так, несмотря на то, что ЗАО “Копыльское” является первоклассным клиентом филиала и, несомненно, деловые контакты с ним принесут банку прибыль, но она несравнима с теми перспективами, которые есть у банка при сотрудничестве c КХ “Элита – К”, даже если оно и относится к третьему классу платежеспособности все же является достаточно ликвидным предприятием. Такой вывод можно сделать в силу того, что клиент обладает постоянными денежными потоками по рублевым и валютным счетам, давно работает на рынке, имеет надежные деловые связи с поставщиками и покупателями, а также хорошую деловую репутацию.

Таким образом, анализ кредитоспособности позволяет определить финансовое состояние клиентов банка, сделать выводы о возможности предоставления денежных средств в форме кредита.

Похожие работы

... базы знаний, выбор и обоснование методов и форм проведения занятий, подготовка дидактических материалов для преподавания. 3.2. Цели обучения. Тема данной выпускной работы - «Анализ финансового состояния субъекта хозяйствования» - достаточно объемна по количеству материала и включает в себя несколько других тем, которые изучается к тому же разными дисциплинами с различной степенью углубленности. ...

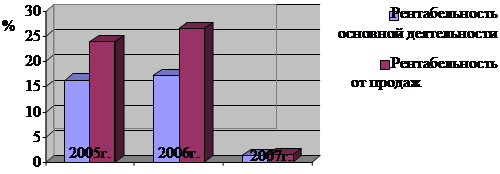

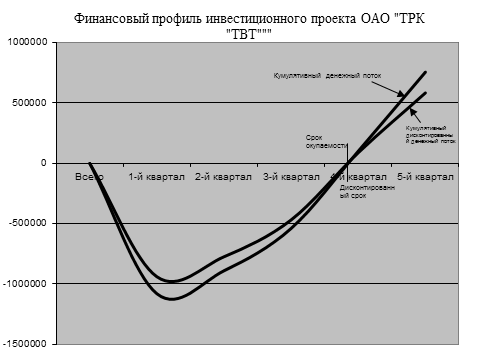

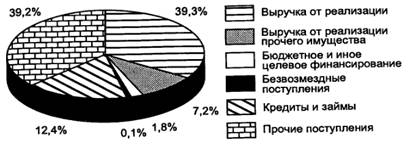

... все показатели рентабельности снизились в среднем на 93 %, период окупаемости собственного капитала снизился на 16,33 лет и составил 77,60 лет. 2.3 Анализ организации финансового планирования деятельности компании ОАО «ТРК «ТВТ» Финансовое планирование деятельности предприятия предопределяется спецификой предоставляемых на рынке Телерадиокомпания ОАО "ТРК "ТВТ" услуг: кабельное аналоговое и ...

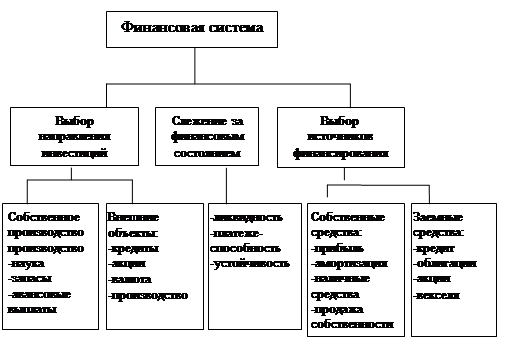

... , качества производимых товаров и оказываемых услуг, соответствия рабочих мест правилам техники безопасности, охраны труда и т.д. 1.2 Особенности организации и функционирования финансов коммерческих организаций Финансы коммерческих организаций - это система отношений, связанных с формированием и использованием финансовых ресурсов коммерческих организаций с целью обеспечения их деятельности и ...

... могут рассматриваться в локальных нормативных правовых актах банков по кредитованию? В локальных документах коммерческих банков детально могут быть рассмотрены вопросы по организации этапов кредитного процесса. Кредитный процесс включает в себе четыре этапа: - мониторинг финансово-хозяйственной деятельности кредитополучателя; - оформление и выдачу кредита; - контроль банка за использованием ...

0 комментариев