Навигация

Проблемы развития банковской системы РФ на современном этапе развития

3.2 Проблемы развития банковской системы РФ на современном этапе развития

Важную роль в формировании современного конкурентоспособного банковского сектора, соответствующего стратегическим интересам российской экономики, была призвана сыграть “Стратегия развития банковского сектора Российской Федерации на период до 2008 года”. Главным результатом ее реализации должно было стать повышение устойчивости и прозрачности национальной банковской системы.

В соответствии со Стратегией к 1 января 2009 г. отношение активов банковской системы к ВВП должно было составить 56 – 60%, капитала к ВВП – 7 – 8%, кредитов нефинансовым организациям к ВВП – 26 – 28%[23]. Предусмотренные в Стратегии целевые показатели были достигнуты уже к началу 2008 г., что говорит не столько об успехах российских банков, сколько о том, что установленные стратегией цели были занижены.

В течение всего периода реализации Стратегии темпы роста российских банковских активов были самыми высокими в Европе – 44,1% в 2006 и 2007 гг. Отношение активов к ВВП составило на конец 2007 г. 61,4%[24]. При этом у отечественного банковского сектора остается огромный нереализованный потенциал. Еще в 2006 г. отношение активов банковской системы к ВВП во Франции составило 250%, в Германии – около 300%, в Великобритании – 360%[25].

Отмечая важную положительную роль Стратегии, тем не менее, следует отметить, что не все поставленные в ней задачи были успешно реализованы. Это касается в первую очередь правового обеспечения банковской деятельности. Так, в рамках Стратегии планировалось создать условия функционирования кредитных организаций в соответствии с международными нормами. Но существующее финансовое законодательство во многом представляет собой тяжелое наследие финансовой системы советской эпохи и является одной из причин сегодняшних проблем банковского сектора.

Вместе с тем за время выполнения Стратегии были реализованы меры, направленные на укрепление прав физических лиц и на развитие конкурентной среды на рынке банковских услуг. В законодательном плане был также решен вопрос о достаточности капитала, что позволило устранить расхождения российского банковского законодательства с европейским в вопросах установления обязательных нормативов банковской деятельности. Была упрощена процедура формирования капитала кредитных организаций за счет нерезидентов, а также усовершенствована система допуска иностранного капитала на российский рынок банковских услуг.

Одно из приоритетных направлений деятельности Правительства Российской Федерации и Банка России в соответствии со Стратегией – создание условий для ведения банковского бизнеса в регионах. Неравномерность региональной концентрации активов кредитных организаций остается серьезной проблемой банковского сектора. Низкой остается динамика развития региональной филиальной сети кредитных организаций, что в значительной мере сдерживает экономический рост регионов.

Одной из мер для решения этой проблемы было принятие закона об отмене государственной пошлины и сбора за открытие филиала кредитной организации, а также обеспечение условий для расширения норм банковского обслуживания клиентов кредитных организаций вне места нахождения кредитной организации. Очевидно, что этих мер оказалось недостаточно для полноценного решения проблемы. Разрыв в обеспечении банковскими услугами Москвы и регионов, а также отсутствие долгосрочных ресурсов для развития региональных банков сыграли свою негативную роль.

Таким образом, с учетом недостаточного территориального и технологического развития финансовой инфраструктуры, сегодня ясно, что решение проблем и дальнейшее развитие банковского сектора требует комплексных мер и серьезной поддержки со стороны государства.

В целом развитие банковского сектора сопровождалось серьезными проблемами, из которых можно выделить две основные:

• рост зависимости отечественных банков от внешних источников финансирования – внешний долг банков на конец сентября 2008 г. (без участия в капитале) составил 198,2 млрд. дол.[26], т. е. порядка 20% пассивов национальной банковской системы;

• сохранение низкого уровня капитализации банков.

Ипотечный кризис 2007 г. в США затруднил доступ к международным финансовым ресурсам российским банкам, которые начали испытывать первые трудности с привлечением средств.

Катализатором кризиса российской финансовой системы стало обострение мирового финансового кризиса осенью 2008 г. В сентябре 2008 г. произошло одновременное краткосрочное ухудшение ряда факторов, включая падение цен на нефть, обострение политической ситуации вокруг Северного Кавказа, громкие банкротства американских банков. Все это привело к обострению ситуации в финансовой системе России: инвесторы начали массово покидать страну, переводя свои капиталы в финансовые центры США и Европы, произошел резкий обвал фондового рынка, фактически остановился рынок межбанковских кредитов, не выполнялись обязательства по сделкам РЕПО, обесценились залоги корпораций, предоставленные в ценных бумагах. Российские компании и банки фактически лишились доступа к мировым кредитным рынкам.

К счастью, эффективные и слаженные действия Правительства и Банка России позволили избежать серьезных проблем: удалось справиться с паникой, не допустить массовых банкротств, глобального оттока вкладов населения.

Тем не менее, ряд мер имел и оборотную сторону. Очевидно, что привилегированные условия предоставления помощи государственным банкам негативно повлияли на ситуацию в первые недели кризиса. Надо отдать должное монетарным властям: контрпродуктивная мера о выделении средств государственной поддержки только трем банкам с государственным участием была скорректирована в первую же неделю, и к аукционам Минфина России допустили 32 банка, а через пять недель была реализована дополнительная мера – беззалоговые аукционы, и доступ к ресурсам получили уже 116 банков.

Между тем общее состояние экономики страны продолжает оставаться сложным. Из-за кардинального снижения внешнего спроса на основные экспортные товары России резко уменьшилась доходная часть государственного бюджета, произошло сокращение денежной массы и соответствующее резкое снижение внутреннего спроса. Международные резервы сократились с рекордных 598,1 млрд. дол. на начало августа 2008 г. до 386,5 млрд. дол. к концу января 2009 г[27]. Продолжается рост инфляции. Кризис охватил не только финансовый сектор, но и всю экономику России.

Кредитная поддержка производства – центральная проблема[28] не только банковского сектора, но и всей экономики России. Кредитование реального сектора экономики, кредитование производства – сегодня крайне важная и актуальная проблема. Именно кредитование побуждает экономический рост, стимулирует увеличение массы товаров на рынке и, следовательно, приводит к снижению инфляции.

Необходимость расширения кредитования в условиях кризиса вызывается и рядом других обстоятельств. Во-первых, удельный вес кредита в общем финансовом обороте российских предприятий всегда был низок и особенно сейчас. Во-вторых, в условиях кризиса всегда есть дополнительная временная потребность в финансовых ресурсах, и кредит здесь – как спасательный круг, который помогает выйти из провала. Сегодня российская экономика страдает от недостатка кредита. Надо, очевидно, отказаться от тезиса, что появление денег на рынке неизбежно вызывает инфляцию. Вопрос в том, как эти деньги пустить в оборот. Представляется возможным развернуть кредитование как самый эффективный антиинфляционный путь развития, конечно, при грамотном управлении этими процессами.

Что сегодня происходит в стране в области кредитов. Реально оживления кредитования нет. Если исключить из объема кредитования валютные факторы, видно, что в январе текущего года корпоративные кредиты выросли незначительно – на 0,1%, а кредиты населению снизились примерно на 1%[29].

Другая проблема – это необходимость государственной поддержки кредитования. Вопрос заключается в том, чтобы определить, кого поддерживать, за счет каких источников, в каком порядке.

Как известно, утверждается, что внутренняя причина проблем развития экономики России – перегрев экономики в последние годы. Произошло элементарное нарушение логики в развитии экономики страны, ее отраслей, нарушение объективной истины в темпах и пропорциях экономического развития.

Во-первых, Россия развивалась как сырьевая страна, другие отрасли резко отставали. В результате, как известно, рост обеспечивали только цены на нефть и газ. И их неизбежное изменение привело к известным проблемам.

Во-вторых, были нарушены пропорции в росте строительного производства. В условиях дефицита жилья и отсутствия антимонопольного регулирования вздулись цены на строительные материалы, жилье и другие строительные объекты.

В-третьих, огромные денежные ресурсы (нефтедоллары) вместо направления в экономику и прежде всего в новые технологии вкладывались в зарубежные банки.

В-четвертых, искусственно сдерживалось расширение собственно финансово-банковской инфраструктуры.

На современном этапе несмотря на решение ряда серьезных проблем банки тем не менее пока не могут активно поддерживать производство, крайне мало предоставляют новых кредитов. Причиной такого поведения является наличие следующих факторов: высокий риск кредитования; отсутствие МБК; ожидание новой волны кризиса в банках; отсутствие длинных денег.

В таких условиях банки не могут рисковать по простой причине: велика как никогда ранее угроза невозврата кредита. Банки как бы замерли, практически не расширяют кредитование.

При всей актуальности рассмотренных выше вопросов наличие высоких ставок по кредитам – одна из самых острых проблем на современном этапе. Кредитные ставки для предприятий достигают 24–26%, а в ряде случаев и больше. Для того чтобы определить возможные пути снижения процентных ставок конечным потребителям, важно прежде всего выяснить причины существования таких высоких ставок.

Наиболее распространенная позиция по этому вопросу отражает прежде всего мнение Банка России – это наличие высокой инфляции в стране и невозможность предоставления кредитов для банков в системе рефинансирования ниже этой инфляции. Устанавливая высокую ставку по кредитам, Центральный банк Российской Федерации тем самым делает более дорогим рубль и защищает его от обесценивания, а также оттока валюты за рубеж. Есть и другие точки зрения.

Так Ассоциация российских банков попыталась отразить влияние факторов, определяющих процентную ставку, в виде следующей схемы.

Как видно из схемы, наибольшее влияние на величину процентной ставки оказывает система рисков при кредитовании (ее вес мы оценивается на уровне 40%).

Другим, крайне важным фактором, влияющим на цену кредита, является ставка рефинансирования Банка России. Это исходная величина, которая как бы дает пусковой импульс для определения конечной ставки кредитования реального сектора.

Однако это не всегда определяющий фактор, так как еще год-два назад, в спокойной ситуации, ставка кредитов была ниже ставки рефинансирования. Но если государство хотя бы незначительно стало снижать ставку рефинансирования – это было бы сигналом для поведения банков в конечной стадии кредитования.

Безусловно, надо иметь в виду влияние и других факторов. Особенно заметно воздействие на величину процентной ставки размеров процентов по депозитам населения. В сложившихся условиях банки вынуждены повышать конечную процентную ставку в зависимости от платы по депозитам (по рублевым депозитам этот процент составляет 12–15% и более).

В этой ситуации, естественно, главным направлением по снижению процентных ставок является снижение рисков по кредитам. В условиях кризиса решить эту проблему возможно установлением гарантий со стороны государства на предоставляемые банками кредиты.

Проблема просроченной задолженности или “плохих долгов”. В США доля "плохих" долгов постепенно уменьшается, а в России еще будет расти. Одной из мер по борьбе с ростом объема "плохих" долгов и необходимость рекапитализации банковской системы, российские власти готовы втрое увеличить долю государства при докапитализации банков: к каждому рублю, направляемому акционерами в капитал банка, государство будет добавлять еще три в виде субординированного кредита.

"Предлагается на новом этапе поддержки банковской системы увеличить эту пропорцию до одного к трем. То есть на каждый рубль акционеров государств о добавит еще три рубля в виде субординированного кредита"[30], - заявил премьер-министр РФ Владимир Путин.

Первый вариант поддержки - один к одному, когда на один рубль акционеров государство вкладывает один рубль , сохраняется для тех банков , которые не участвовал и в этих мероприятиях до сих пор.

Причем участие во второй стадии поддержки должно быть обусловлено участие м в первой . То есть во второй стадии будут участвовать только те, кто отметился на первом этапе работы.

Он напомнил, что в 2009 году на дополнительную капитализацию банков зарезервировано около 500 млрд. рублей . Это плюс к тем 757 млрд. рублей, которые уже предоставлены коммерческим банкам в виде так называемых субординированных кредитов.

Однако накачка деньгами банковской системы здесь едва ли поможет: как мы отмечали в предыдущем номере "Денег", российские банки, даже получив дополнительную ликвидность, не торопятся выдавать кредиты ненадежным в условиях кризиса заемщикам.

Российские власти готовы вернуться к идее покупки государством акций банков в массовом порядке, причем не только привилегированных. Как заявил на Всероссийском форуме промышленников и предпринимателей первый зампред ЦБ Алексей Улюкаев, в случае быстрого увеличения «плохих» активов оптимальной является схема вхождения государства в капитал банков: лучше, если это будут привилегированные акции, но возможен вариант и с покупкой обыкновенных акций.

“Если мы всерьез рассматриваем гипотезу быстрого увеличения «плохих» активов, необходимо подумать про капитал первого уровня: в связи с этим представляется оптимальной схема вхождения государства в капитал банков. Лучше, если это будут привилегированные акции, но возможна покупка и голосующих акций с трех- или пятилетним опционом для нынешних владельцев банков на обратный выкуп государственной доли»[31].

По словам г-на Улюкаева, такое решение является макроэкономически нейтральным, то есть не окажет негативного воздействия на уровень и динамику процентных ставок. Для банков такая мера означала бы гарантированную возможность покрытия убытков, которые возникают с плохим качеством существующих или новых кредитов и рефинансирования в ЦБ фактически без дисконта по всему спектру инструментов, добавил он.

15 апреля Банк России предложил банкам, испытывающим проблемы с избыточным объемом "плохих активов" на балансе, самостоятельно формировать портфель таких активов и сокращать их долю посредством выкупа специальных инструментов Банка России.

Также возможно одно из наилучших решений вопроса "плохих активов" - дать возможность банкам самим отделить качественные активы от некачественных, самостоятельно сформировать портфель "плохих активов" и, если величина активов потребует списания, проводить списание и докапитализацию за счет специальных инструментов".

Отметим, что так называемый "американским вариант" при котором будет создан отдельный банк "плохих активов", означает, что за счет средств налогоплательщиков мы будем списывать с баланса банков те активы, которые они считают плохими. При реализации этого метода возникают две существенных сложности: рост доли "плохих активов" и затруднение в их справедливой оценке. Если бы эти активы выкупались по рынку, было бы другое дело, но они покупаются не по рынку, что ведет к высокой коррупционной составляющей".

Таким образом, выделим основные проблемы современного банковского сектора:

- проблема просроченной задолженности или “плохих долгов”.

- слабая финансовой устойчивости кредитных организаций

- высокий уровень процентных ставок по кредитам

- кредитная поддержка производства

- слабо развитый филиальный и региональный региональный банковский сектор

- неравномерность региональной концентрации активов кредитных организаций

- низкая динамика развития региональной филиальной сети кредитных организаций

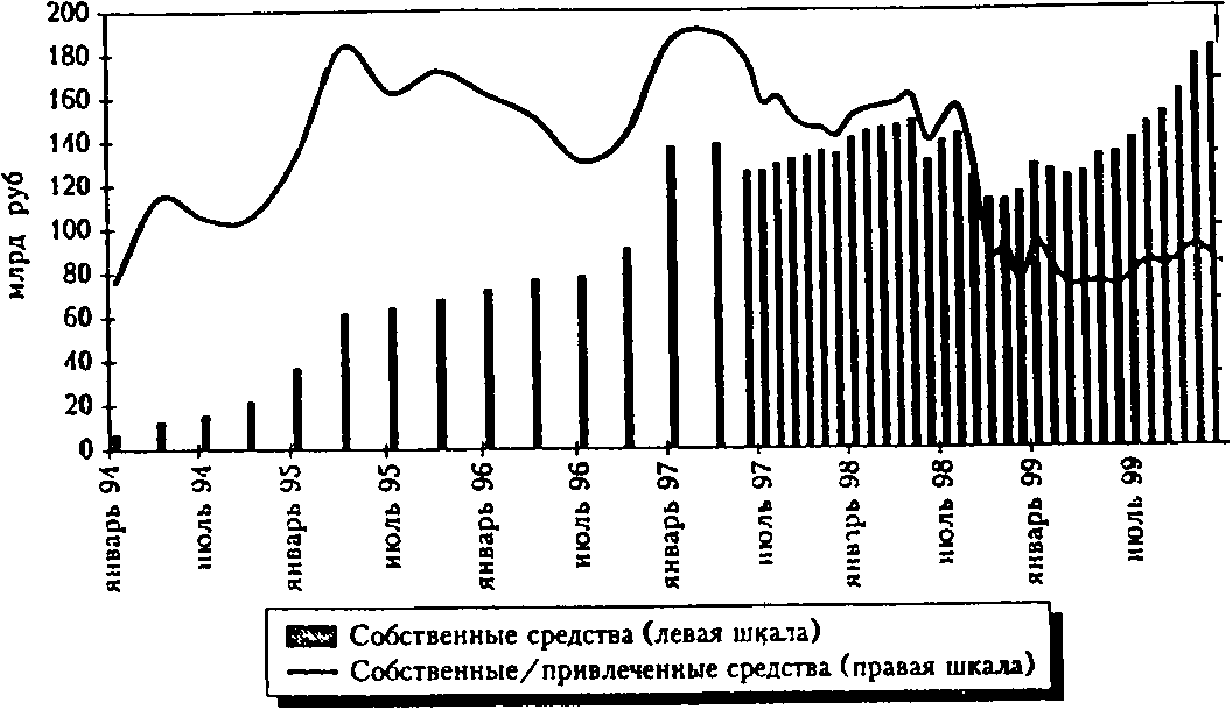

- рост зависимости отечественных банков от внешних источников финансирования

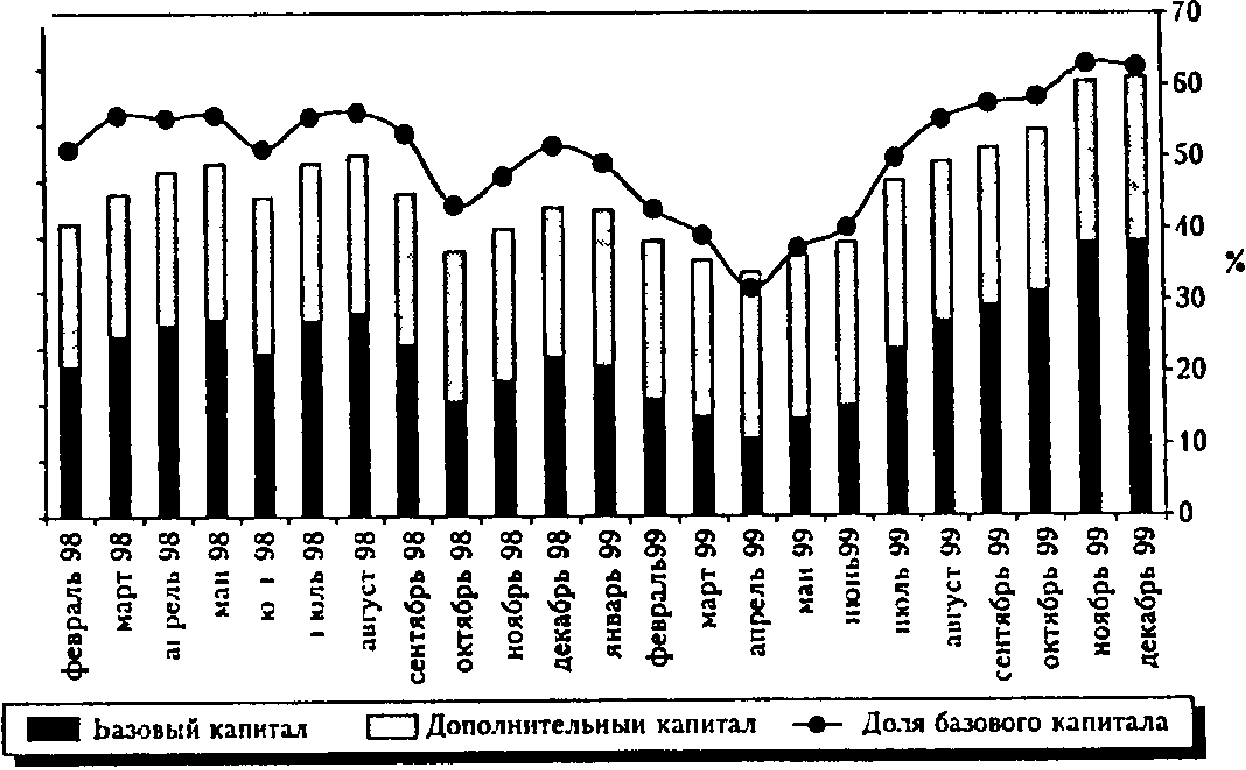

- сохранение низкого уровня капитализации банков

Похожие работы

... предприятий реального сектора, в том числе в форме гарантий при банковском кредитовании, создают условия для возобновления роста объемов банковских кредитов[4]. 3. Основные проблемы и пути развития банковской системы России 3.1 Проблемы банковской системы России Прошедший межбанковский кризис показал, что российская банковская система все еще слаба. Хотя о кризисе уже можно говорить в ...

... Российской Федерации во многом повторяют недостатки экономической модели страны в целом, хотя и имеют свои особенности. В целям для банковской системы России характерны высокая стоимость ресурсов и недостаточная доступность «длинных» пассивов. Итак, вот перечень основных проблем развития банковской системы страны: ► Низкая капитализация и, как следствие, ограниченные возможности банковской ...

... расходы. Эти операции зачастую совмещаются с рядом обязательств в пользу клиента, которые берет на себя банк (например, учет дебиторской задолженности, осуществление финансирования и т.п.). 2. Современная банковская система в РФ в условиях переходной экономики. Российские банки после кризиса 2.1. Современная банковская система Современная банковская система России представлена двумя уровнями. В ...

... зарубежья Инкомбанк осуществляет расчеты с Казахстаном, Украиной, Белоруссией, Молдовой, и другие государства. Переводные операции в банки-корреспонденты осуществляются в течение 1-2 банковских дней. ГЛАВА 4 ТЕНДЕНЦИИ РАЗВИТИЯ БАНКОВСКОЙ СИСТЕМЫ Известно, что банковская система России прошла сложный путь развития в рамках различных хозяйственных укладов. До революции и во времена НЭПа ...

0 комментариев