Навигация

Новые банковские продукты на российском рынке

1.3 Новые банковские продукты на российском рынке

Разработка банковского продукта является сложным многоступенчатым процессом для банковского учреждения, начиная от исследования рынка и предпочтений на текущий момент заканчивая непосредственной апробацией его на предприятии.

Любая инновация в банке, в том числе и непосредственная разработка банковского продукта, сопровождается совокупностью различных процессов.

Понятие «инновация» современная экономическая наука трактует как «конечный результат инновационной деятельности, получивший воплощение в виде нового или усовершенствованного продукта, внедренного на рынке, нового или усовершенствованного технологического процесса, используемого в практической деятельности, либо в новом подходе к социальным услугам». Применительно к названию параграфа, имеется в виду создание банковского продукта, обладающего более привлекательными потребительскими свойствами по сравнению с предлагавшимся ранее, либо качественно нового продукта, способного удовлетворить неохваченные ранее потребности его потенциального покупателя, либо использование более совершенной технологии создания того же банковского продукта.

Инновационная структура коммерческого банка для обеспечения конкурентоспособности должна отвечать следующим требованиям [42]:

- поддерживать постоянное появление, генерацию новых идей;

- анализировать текущую ситуацию на рынке банковских услуг и делать прогнозные оценки;

- отслеживать последние банковские разработки и прилагать соответствующие усилия для усиления позиций банка на рынке;

- способствовать проникновению нововведений в действующие организационные правила и процедуры;

- внедрять новые идеи и превращать их в часть каждодневной оперативной работы;

- расширять спектр банковских услуг, предоставлять новые банковские продукты;

- расширять клиентскую базу коммерческого банка.

Среди непременных свойств, присущих инновации, можно выделить следующие характеристики:

- новизна;

- удовлетворение рыночного спроса;

- коммерческая реализуемость.

Все вышеперечисленные признаки в полной мере отвечают понятию банковского продукта, однако в виду неоднозначности самого понятия инновационной деятельности банка, необходимо отдельно обосновать понятие «новизны» применительно к внедрению именно новых банковских продуктов:

- любой продукт, самостоятельно разработанный банком для удовлетворения потребностей клиентов и не имевший ранее аналогов на рынке, является новым;

- любой продукт, уже имеющийся в спектре услуг банка и используемый на одном из рынков, но выведенный на другой, также является новым;

- любой продукт, внедряемый банком на основе анализа рынка и оценки коммерческой реализуемости создания копии уже имеющегося на рынке продукта, является новым [42].

Вышеизложенное позволяет однозначно сделать вывод, что понятие «инновации» применимо ко всем нововведениям во всех сферах функционирования банка, обладающим определенным положительным экономическим или стратегическим эффектом, примером которого можно считать прирост клиентской базы банка, увеличение доли рынка, сокращение издержек на проведение какого-либо вида операций и т.п., или создающим условия для вышеперечисленного. Инновационный процесс, то есть процесс, связанный с созданием, освоением и распространением инноваций, охватывает все стороны деятельности банка: от разработки концепции или идеи до ее практической реализации.

За последние два года ведущими российскими банками были заявлены пять основных стратегий развития продаж:

- персональный менеджмент, или key account management;

- перекрестные продажи, или cross-sales;

- финансовый бутик (работа с состоятельными клиентами), или private-banking;

- финансовый супермаркет, или розничные продажи типовых услуг;

- отраслевая специализация [31].

Реализация любой из стратегий продаж предполагает не только создание нового подразделения в составе клиентской службы, но и перестройку большинства внутренних процессов банка и частичную смену персонала, не имеющего опыта работы в условиях новой модели бизнеса. Реорганизация бизнеса для претворения в жизнь новой стратегии занимает один-два года. В более сложное положение себя ставят банки, выбирающие сразу несколько стратегий или в течение короткого периода меняющие несколько стратегий.

Для понимания процесса выбора стратегии банком проследим этапы эволюции банка. На начальном этапе топ-менеджеры объединяются и создают банк, обслуживающий узкий круг привлеченных ими самими крупных клиентов. На этой стадии банк еще неосознанно развивает стратегию персонального менеджмента. Для первичной группы клиентов банк реализует необходимый набор услуг. Постепенно мощности банка разрастаются. Для их поддержки, реализуя стратегию персонального менеджмента, банк привлекает новых key account managers, а они, в свою очередь, новых крупных клиентов.

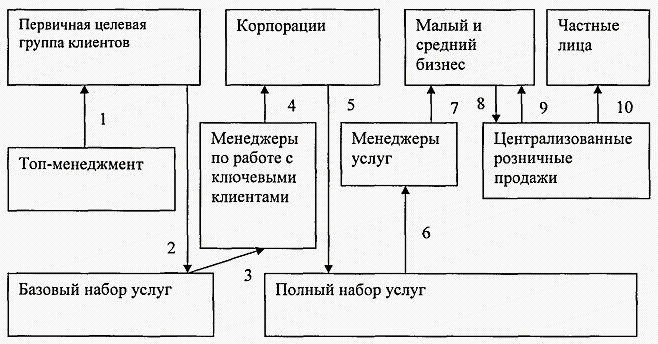

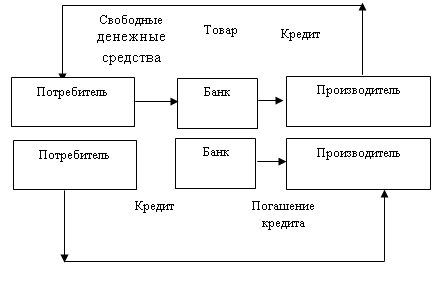

На рис. 1 представлен вероятный сценарий развития банка в отношении постепенного наращивания клиентской базы, начиная с определения первичной группы клиентов и базовым набором предоставляемых услуг и заканчивая полным спектром предоставляемых услуг и выходом на рынок работы с населением [31].

Рисунок 1 - Вероятный сценарий развития банка'

По мере роста числа привлеченных клиентов растут требования к ассортименту услуг банка, которые могут обеспечить только квалифицированные менеджеры услуг. Менеджеры услуг могут привлекать клиентов, в том числе небольшие бизнесы, но только каждый на свой вид услуг. Стратегия перекрестных продаж подразумевает ситуацию, когда каждое подразделение банка является монопродуктовым банком, на агентских началах продающим услуги других подразделений. Небольшие клиенты стремятся упростить отношения с банковским сообществом и воспользоваться услугами только одного банка.

На фоне этого разнокалиберная клиентская политика при перекрестных продажах способствует потере клиентов. Банк стремится ограничить самостоятельность менеджеров услуг, централизовав клиентскую политику, реализует стратегию финансового супермаркета, целью которого является предоставление клиентам всех присутствующих на рынке финансовых услуг, по ценам и качеству не уступающих среднерыночным параметрам. Стратегию финансового супермаркета выгодно использовать крупным банкам с широкой филиальной сетью и конкурентными розничными банковскими услугами.

Не связанные между собой типовые банковские услуги могут обеспечить существование лишь нескольким десяткам крупнейших банков. Остальные банки не могут выдержать конкурентных цен и вынуждены идти дальше, решать финансовые проблемы клиентов. На этом этапе возникает стратегия финансового бутика, если банк ориентируется на работу с состоятельными частными клиентами, или стратегия отраслевой специализации, если для банка приоритетной является корпоративная клиентура. Стратегии отраслевой специализации придерживаются те банки, первичная группа которых изначально имела отраслевую общность.

Роль информационных технологий в предоставлении банковских розничных продуктов и услугИнформационные технологии (ИТ) де-факто являются не только средствами автоматизации бизнес-процессов, но и стали интегрированной частью самих эти процессов. В настоящий момент основные банковские бизнес процессы в принципе не могут быть реализованы без использования ИТ. Например, в ритейловом банке ежедневно могут появляться десятки тысяч новых клиентов, а однократное начисление процентов может потребоваться по нескольким миллионам выданных кредитов [29].

Можно предположить, что в основе деятельности ИТ подразделения Банка лежат некоторые принципиальные положения. Причем, независимо от того, закреплены ли эти положения в официальных документах, или они являются не декларируемыми, но общепринятыми и разделяемыми на осознанном уровне всеми заинтересованными и взаимодействующими сторонами или они являются интуитивно понятными и зафиксированными в культуре сложившихся отношений, - неважно. В любом случае все эти принципы составляют содержательную часть реализуемой в банке ИТ стратегии. Даже отсутствие стратегии можно считать одной из возможных стратегий. Банковские информационные технологии на сегодняшний день являются самостоятельным направлением в сфере информационного бизнеса и включают в себя наряду с программным обеспечением, комплекс вопросов, касающихся информационного, аппратно-технического обеспечения банковских операций и телекоммуникаций.

Информационные технологии предоставляют возможность ведения автоматизированного учета всего спектра операций, осуществляемых банком. С приемлемой степенью скорости и надежности, получение всей бухгалтерской и финансовой отчетности. Они поддерживают управленческий учет и стратегическое планирование, предоставляют широкие возможности для контроля и анализа управленческой и учетной информации.

Несмотря на универсальность большинства российских банков с точки зрения спектра операций, практически невозможно найти два банка, похожих друг на друга своей организационной структурой, технологией предоставления клиентам услуг, структурой документооборота и т.д. Хотя экономический смысл банковских операций в любом случае остается неизменным, каждый коммерческий банк работает по своей сложившейся технологии. Она может быть не всегда оптимальной, характеризуется неоправданно высокими затратами, но тем не менее эта технология является «исторически сложившейся» для данного банка.

Проведение безналичного платежа включает в себя стадии подготовки платежного поручения, его передачи в обслуживающий банк, обработки в этом банке и списании суммы платежа со счета плательщика, маршрутизации платежного документа межбанковскими каналами связи в операционное подразделение Банка России, его проведение там по корреспондентским счетам банков плательщика и получателя, передача банкам выписок по их корсчетам в подтверждение платежа, зачисление денег на счет получателя, предоставление плательщику и получателю выписок по их счетам в подтверждение проведения платежа [29].

Очевидно ошибочное представление об издержках платежа, как об издержках на уровне только межбанковских процедур проведения платежа. Требование быстрого проведения последнего должно распространяться не только на межбанковские процедуры, но и на процедуры взаимодействия банк - клиент. Безналичные платежные системы в нашей стране не получат широкого распространения среди малых предприятий и состоятельных слоев населения, если они решат только проблемы электронной обработки и быстрого проведения межбанковских процедур,

Необходимы столь же эффективные и самое главное массово применяемые решения в части быстрой передачи платежных документов на уровне банк - клиент. Если говорить о проведении платежей в режиме реального времени, то именно о всех стадиях платежа - от его инициализации в процессе формирования плательщиком платежного документа до получения выписок получателем платежа.

Банком России уделяется много внимания совершенствованию межбанковской части процедур проведения платежа, и на этом уровне в ближайшем будущем ожидается внедрение системы валовых расчетов в режиме реального времени. Однако большинство предприятий по-прежнему работает с банками традиционным образом, предоставляя платежные поручения на бумажном носителе в процессе физического посещения банковского офиса. Система валовых расчетов в режиме реального времени Банка России, вероятно, не будет пользоваться массовой популярностью ввиду невозможности быстрого проведения платежей на всех стадиях. Если на общение с банком требуются часы, то большинству клиентов будет не очень важно быстрое проведение платежа между банками, они по-прежнему предпочтут наличные расчеты.

Коммерческие банки самостоятельно неспособны стимулировать массовое использование новых коммуникационных технологий, и по сей день взаимодействие с большинством клиентов строится на традиционных методах. Системы банк - клиент есть лишь у крупных предприятий с большим числом платежей, малые предприятия ввиду дороговизны этих систем практически их не используют. Интернет-банк работает у нескольких крупных банков, у большинства других под этим определением скрывается немного модернизированный банк-клиент, с теми же большими издержками в его использовании [44, с. 195].

Для снижения издержек платежа и доведения скорости его проведения до нескольких секунд, централизации всех клиентских счетов на уровне ГРКЦ Банка России представляется необходимым, чтобы платежи проводились одной простой проводкой со счета плательщика на счет получателя. Была доказана возможность применения данной схемы проведения платежа, ее выгодность для коммерческих банков. Однако залогом использования этой схемы будет полный перевод взаимодействия со всеми клиентами на электронные технологии с употреблением средств дистанционного доступа к банковскому счету.

К средствам дистанционного доступа к банковскому счету относятся:

- для оптовых платежных систем - это "толстый" банк-клиент, "тонкий" Интернет-банк, телебанк;

- РОS-терминалы и банкоматы в совокупности с пластиковой картой также считаются средствами дистанционного доступа в розничных карточных платежных системах;

- все перечисленные средства активно используются в экономически развитых странах, поэтому в их массовом внедрении нет ничего сложного. Можно рассуждать лишь о лучших перспективах того или иного средства, об их технологических особенностях и издержках использования. Например, наиболее перспективно выглядит применение для этих целей мобильного телефона, учитывая его микропроцессорные и защитные возможности, ожидания по обеспечению приемлемого доступа в Интернет [32].

У каждого средства дистанционной работы с банковским счетом есть свои преимущества и недостатки. Так телебанк с использованием мобильного телефона позволяет поддерживать связь с банком из любой точки, где есть зона покрытия или роуминга вашего оператора мобильной связи без дополнительных затрат на подключение простым и быстрым звонком в адрес банка. Мобильный телефон обладает небольшим экраном и клавиатурой, а также процессором и памятью, из-за чего он более функционален, чем обычная пластиковая карта. Однако визуальные возможности и возможности хранения и обработки информации мобильного телефона уступают возможностям компьютеров.

Для постоянной работы или сложных действий лучше использовать компьютер, подключенный через Интернет к сайту платежной системы. Такой Интернет-банкинг прост в установке, требует минимальных навыков, а потому имеет преимущества в массовом использовании перед системами банк-клиент. Банк-клиент, который "привязывается", к конкретному компьютеру клиента специалистами банка, представляет лучшую защиту электронного документооборота.

Наконец, пластиковая карта - самое массовое и дешевое средство дистанционного доступа. Однако она малоприменима, если будет немного банкоматов и торговых точек с РОS-терминалами. Установка этого оборудования, особенно банкоматов, требует больших затрат, банкоматы также требуют текущего обслуживания, заправки купюрами [32].

В категориях капиталовложений и функциональности очевидны преимущества систем Интернет-банкинга и телебанка.

Большинство физических лиц традиционно будет использовать пластиковые карточки, поскольку те позволяют экономить деньги и не требуют сложных услуг платежных систем. Высокооплачиваемые слои населения, технологически "продвинутые" предприниматели предпочтут иметь выбор между Интернет-банком и телебанком, а также иметь пластиковую карту, чтобы сообразно обстоятельствам использовать преимущества каждого из этих средств. Уровень доходов позволит им оплачивать эту мультидоступность банковского счета, особенно если она будет предлагаться банками в пакете и за счет массового внедрения за меньшие тарифы.

В качестве аналогии мультидоступности банковского счета можно привести пример выпуска нескольких пластиковых карт к одному банковскому счету. Только здесь, например, одна из этих карт примет вид sim-карты для мобильного телефона и будет легко помещаться в любой мобильный телефон, тем более что уже не редкость мобильные телефоны с двумя sim-картами. В случае потери пластиковой карточки и до получения новой вы можете совершать платежи и снимать наличные традиционным способом через операциониста вашего банка.

При необходимости совершить платеж на оптовом рынке или узнать остаток счета предпринимателю лучше воспользоваться мобильным телефоном. Если ему необходимо оплатить покупку в супермаркете или ресторане, для этого он будет использовать пластиковую карту. Когда следует совершить массу обязательных платежей, обработать выписку по счету и составить бухгалтерскую отчетность, проверить ситуацию на фондовом рынке и скорректировать свой портфель бумаг, предприниматель предпочтет Интернет-банкинг [44, с. 205].

Существуют решения по объединению РОS-терминалов и мобильных или радиотелефонов. Основой может быть сам РОS-терминал или когда к мобильному телефону предлагается специальная "насадка" для помещения пластиковой карты. Использование таких совмещенных устройств позволяет легко переносить средства дистанционного доступа в розничных системах, не быть привязанным к конкретному офису и традиционной линии связи. В нашей стране РОS-терминалы с мобильными телефонами используют службы доставки товаров, купленных через Интернет. Получается, что обеспечить прием платежа посредством пластиковой карты проще, чем пользоваться услугами систем электронных денег. Чтобы не затруднять клиента подходом к стойке и не забирать у него пластиковую карту, в ресторанах устанавливают РОS-терминалы с радиотелефонами.

С помощью мобильного телефона платеж осуществляется через оптовые платежные системы. Процедура проведения платежа оптовых систем, особенно если платеж будет совершаться со счета на счет в одном банковском учреждении, значительно проще, чем платеж в карточной системе. В оптовой системе платежный документ обрабатывается за один сеанс и движется от плательщика к получателю. В карточной системе сначала проходит авторизационная процедура, а затем платежная, в которой применяется требование платежа, более сложное в использовании, чем платежное поручение. Используя мобильный телефон для оплаты крупных покупок физических лиц, удастся сэкономить изрядное число транзакционных процедур. Необходимо лишь решить вопрос быстрого формирования платежной инструкции и ее передачи в платежную систему. В части инициализации платежа, очевидно, проще использовать пластиковую карту и РОS-терминал, которые собственно для этого и предназначены.

Таким образом, мобильный телефон выигрывает у пластиковой карты. Последняя будет использоваться в основном для получения наличных в банкоматах, в продовольственных магазинах или приверженцами традиционных технологий.

Таким образом, рассмотрев современное состояние отечественного рынка банковских услуг, следует отметить его адаптацию к международным условиям, динамичное развитие и достаточно полное законодательное обеспечение. Поэтому во второй части работы проведем анализ банковских продуктов и услуг ООО«Хоум Кредит энд Финанс Банк», предоставляемых на рынке Брянской области и г. Брянска, для оценки возможных недостатков и выявления перспектив развития банка.

Похожие работы

... правилам в соответствии с законодательством или банковскими правилами и обычаями. Банковский продукт - это материально оформленная часть банковской услуги. банк система продукт услуга 2. АНАЛИЗ РЫНКА БАНКОВСКИХ ПРОДУКТОВ И УСЛУГ НА МАТЕРИАЛАХ ОАО «ЛИПЕЦККОМБАНК» 2.1 Правовое положение и история развития деятельности ОАО «Липецккомбанк» Исследование рынка банковских продуктов и услуг ...

... элементом, который внесет свой позитивный вклад в развитие российской экономики, необходимо скорейшее формирование и реализация единой государственной политики по отношению к организации вексельного обращения. Состояние рынка банковских векселей в марте 1999 года. Неделя (с 22.03.99 по 26.03.99гг.) для рынка векселей инвестиционного характера характеризовалась продолжением медвежьего тренда. ...

... обработки - кредитные, дебетные, предварительной оплаты, электронного кошелька. Таким образом, автоматизация процесса предоставления банковских услуг способствует их совершенствованию, развитию, сокращает время на их осуществление. Рынок банковских услуг населению в Казахстане в перспективе значительно расширится, обогатится передовым опытом, в том числе зарубежным, пополнится новыми, ...

... потребителей; ü исследование конкурентов. В результате их применения банк выбирает целевой рынок для продвижения своего продукта, уровень взаимоотношений с клиентами и способы создания конкурентных преимуществ банковского продукта. Рассмотрим технологию проведения маркетинговых исследований. Это довольно неопределенное понятие. К ней можно отнести как методологические основы, так и ...

0 комментариев