Навигация

Анализ банковских продуктов и услуг ООО«Хоум Кредит энд Финанс Банк»

2. Анализ банковских продуктов и услуг ООО«Хоум Кредит энд Финанс Банк»

2.1 Организационно-экономическая характеристика ООО «Хоум Кредит энд Финанс Банк»

Общество с ограниченной ответственностью "Хоум Кредит энд Финанс Банк", ранее именовавшееся Инновационный банк "Технополис", было создано в июне 1990 года для обслуживания предприятий малого и среднего бизнеса и продвижения инновационных проектов в области микроэлектроники. С момента приобретения Банка чешской компанией Home Credit Finance a.s. в 2002 году основным направлением деятельности банка стало предоставление кредитов и финансовых услуг для физических лиц. Срок существования кредитной организации – банка с даты ее государственной регистрации 19 лет. Банк создан на неопределенный срок.

С самого начала своего развития корпоративный и розничный бизнес банка строился на предоставлении клиентам полного спектра конкурентоспособных высокотехнологичных банковских продуктов и услуг, включающих расчетно-кассовое обслуживание, валютообменные операции, операции с ценными бумагами, привлечение денежных средств в депозиты, консультационные и многие другие.

С апреля 2002 г. Банк входит в группу компаний Home Credit, которая работает на восточно-европейском рынке потребительского кредитования с 1997 года, и входит в международную группу компаний PPF - одну из крупнейших компаний Центральной и Восточной Европы. После вхождения Банка в международную группу компаний PPF приоритетным направлением бизнеса стало потребительское кредитование. В соответствии со своей стратегией Банк расширяет свою сферу деятельности путем перехода от монопродуктового банка к полноценному розничному банку с кредитным фокусом, посредством диверсификации продуктовой линейки и расширения дистрибьюторской сети на территории РФ.

Приоритетными направлениями деятельности Банка является предоставление кредитов и финансовых услуг физическим лицам в сегменте банковской розницы: на покупку потребительских товаров непосредственно в местах продаж, а также предоставление кредитов на основе пластиковых карт и кредитов наличными через сеть собственных офисов, а также через партнерскую сеть. Клиентами Банка могут стать жители России в возрасте от 18, имеющие стабильный источник дохода и постоянную прописку в одном из регионов страны, где Банк предоставляет свои услуги. Условия кредитования (размер первоначального взноса, срок кредита, процентная ставка и пр.) зависят от вида кредита, стоимости товаров, приобретаемых в кредит, кредитного продукта, категории риска товара/продавца/клиента.

Банк предоставляет потребительские кредиты (в основном на приобретение бытовой, аудио/видео техники, мебели, мобильных телефонов – свыше 50 категорий товаров.) через широкую сеть магазинов-партнеров в Российской Федерации (услуги банка доступны более чем в 1200 городах в 80 регионах РФ).

Банк предлагает своим клиентам с положительной кредитной историей доступ к новым продуктам и предложениям, используя прямую почтовую рассылку (direct mail) и телемаркетинговые кампании, что позволяет повысить эффективность взаимодействия банка с клиентами и увеличить прибыльность в среднесрочной и долгосрочной перспективах. В рамках этих мероприятий предлагаются такие продукты, как кредиты на основе пластиковых карт и кредиты наличными, которые стали предлагаться клиентам с 2006 года. В ноябре 2004 г. банк приступил к выпуску расчетных карт Maestro международной платежной системы MasterCard International. В ноябре 2008 Банк стал членом международной платежной системы VISA.

Одной из основных задач Банка является быть клиентоориентированным банком, который может предложить своим клиентам, как из числа существующих, так и из числа потенциальных потребителей, конкурентоспособные условия кредитования, которые смогут удовлетворить потребительские запросы, а также полный спектр банковских и финансовых услуг для построения долгосрочных отношений с клиентом. По состоянию на отчетный период общее количество клиентов, получивших кредит в Банке, составило более 16 млн. человек. Согласно исследованию Банка Usage & Attitude, посвященного изучению отношения потребителей к брендам банков и их продуктам, ООО « ХКФ Банк» входит в топ-5 банков по уровню знания бренда: этот показатель составил 72% от общего числа опрошенных. Основные продукты, предлагаемые банком для клиентов – товарные кредиты, кредитные карты, кредиты наличными.

С октября 2008 года Банк активно реализует свою стратегию перехода в полноценный розничный банк путем предложения клиентам новой линейки депозитных продуктов (вклады, дебетовые карты) через филиальную сеть..

Клиенты Банка могут вносить платежи в счет погашения задолженности по кредиту более чем в 40 000 пунктах приема платежей, благодаря сотрудничеству Банка с ФГУП «Почта России» и развитию собственной сети кредитно-кассовых офисов Банка. Для упрощения процедуры внесения платежей часть необходимой для погашения кредита информации содержится на бланках в закодированном виде, которые клиент получает сразу после предоставления Банком кредита.

В ООО «Хоум Кредит энд Финанс Банк» используется программа ИБС «SC-BANK NT». В основу ИБС «SC-BANK NT» положен модульный принцип построения системы, который позволяет гибко настраивать и адаптировать систему в текущую информационную среду банка и обеспечить интеграцию системы с программными комплексами других разработчиков. Таким образом, обеспечивается комплексная автоматизация всех основных бизнес-процессов банка. ИБС «SC-BANK NT» обеспечивает:

- Централизованное управление банком: ведение единой нормативно-справочной информации и единой картотеки клиентов банка;

- Автоматизацию основных бизнес-процессов работы с клиентами;

- Обслуживание документооборота;

- Ведение бухгалтерского и управленческого учета;

- Обслуживание кредитного и депозитного портфеля;

- Взаимодействие с платежными системами;

- Обработку операций казначейства;

- Мониторинг и управление банковскими рисками;

- Управление персоналом;

- Подготовку и формирование нормативной и управленческой аналитической отчетности;

- Ведение финансового планирования и бюджетирования банка.

Преимущества ИБС «SC-BANK NT» – гибкость и адаптируемость, функциональная насыщенность, высокий уровень информационной безопасности, аналитические возможности, удобство работы с интерфейсом – позволяют повысить конкурентоспособность банка, уменьшить банковские риски и снизить себестоимость банковских услуг.

В соответствии со специальным соглашением с корпорацией Oracle компания СофтКлуб имеет право на совместное льготное лицензирование ИБС «SC-BANK NT» с базовыми технологиями компании Oracle, а также оказание технической поддержки совместного пролицензированного программного обеспечения, что предоставляет банку дополнительные конкурентные преимущества по оптимизации финансовых издержек на построение современной, эффективной и надежной информационной среды.

Основа работы ООО «Хоум Кредит энд Финанс Банк» в России – принцип ответственного кредитования и прозрачности бизнеса. Благодаря передовым технологиям кредитования Банк предлагает клиентам простые и быстрые решения, объективные условия и стремится к взаимовыгодному партнерству. В банке принят Кодекс ответственного кредитования.

Успехи банка постоянно отмечаются профессиональными кругами. По итогам опроса Экспертного совета премии "Финансовый Олимп" ООО «Хоум Кредит энд Финанс Банк» был признан лучшим розничным банком в категории "Потенциал и перспектива". По итогам национально банковской премии банк получил награду в 2 номинациях: "За развитие банковских услуг в регионах России" и как "Информационно открытый банк".

В апреле 2008 года рамках 4-й ежегодной церемонии награждения премией "Финансовая элита России" Банк "Хоум Кредит" объявлен победителем в номинации "Банк года в сфере потребительского кредитования". ООО «Хоум Кредит энд Финанс Банк» является членом Ассоциации российских банков, Ассоциации региональных банков, Национальной валютной ассоциации, Национальной фондовой ассоциации и Московской международной валютной биржи.

Аудит банка по международным стандартам финансовой отчетности проводит компания KPMG. Аудит по российским стандартам финансовой отчетности проводит ООО "Финансовые и бухгалтерские консультанты".

Рассмотрим более подробно основные экономические показатели деятельности банка. Анализ динамики показателей за 2009 года по сравнению c данными за 2008 года, выявляет следующие существенные изменения:

- увеличение процентных доходов на 129%, связанное с отражением на балансе Банка портфеля кредитных карт при закрытии сделки по секьютиризации, а также с изменением учетной политики по сравнению с 2008 годом в части учета комиссий по кредитам физических лиц;

- внесение вклада в имущество Банка в размере 1 млрд. руб.;

- уменьшение комиссионных доходов, связанное с изменением учетной политики Банка по сравнению с 2008 годом в части учета комиссий по кредитам физических лиц;

- рост процентных расходов на 102%, обусловленный увеличением объемов и стоимости привлекаемых средств в связи с изменением рыночной конъюнктуры;

- рост доходов по операциям с иностранной валютой на 7,1 млрд. руб., полученный из-за реализованных курсовых разниц по операциям хеджирования;

- увеличение прочих операционных доходов, произошедшее в первую очередь за счет получения дохода от завершения в первом полугодии 2009 года сделки по секьюритизации части портфеля кредитных карт.

Так же можно отметить, что операционные расходы в 2009 г. сократились на 29% благодаря сокращению общебанковских расходов, связанных с оптимизацией бизнеса. Таким образом, чистая прибыль 2009 года по сравнению с 2008 г. увеличилась на 6,8 млрд. руб.

Из решений органов государственной власти, оказавших влияние на финансовый деятельность, следует отметить изменение требований к обязательным резервам, размещенным в ЦБ - их снижение позволило ООО "Хоум Кредит энд Финанс Банк" распоряжаться высвобожденными средствами, вкладывая их в основную деятельность, а также доступ к инструментам рефинансирования Банка России.

Таблица 1 - Ликвидность ООО "Хоум Кредит энд Финанс Банк", 2009 г.

| Условное обозначение норматива | Название норматива | Допустимое значение норматива | Фактическое значение норматива |

| H1 | Достаточности капитала | Min 10% (K>5 млн.евро) | 24.03 |

| Н2 | Мгновенной ликвидности | Min 15% | 257.76 |

| Н3 | Текущей ликвидности | Min 50% | 370.12 |

| Н4 | Долгосрочной ликвидности | Max 120% | 43.56 |

| Н5 | Общей ликвидности | Min 20% | отменен |

| Н6 | Максимальный размер риска на одного заемщика или группу связанных заемщиков | Max 25% | 19.21 |

| Н7 | Максимальный размер крупных кредитных рисков | Max 800% | 65.70 |

| H9.1 | Максимальный размер кредитов, банковских гарантий и поручительств, предоставленных акционерам | Max 50% | 7.79 |

| H10.1 | Совокупная величина риска по инсайдерам | Max 3% | 0.06 |

| H12 | Использование собственных средств для приобретения акций (долей) др. юр. лиц | Max 25% | 0 |

Ликвидность кредитной организации и достаточность капитала контролируется Банком России нормативами мгновенной и текущей ликвидности Н2, Н3, Н4 и нормативом достаточности капитала Н1 соответственно. По состоянию на 01.10.2009 г. норматив достаточности капитала составил 24,03%, что превышает больше, чем в 2 раза требуемый Центральным банком Российской Федерации минимальный уровень.

Размер собственных средств кредитной организации – эмитента на последнюю отчетную дату перед предоставлением поручительства составил в 2007 г: 8 706 653 тыс. руб. Размер стоимости чистых активов юридического лица, предоставившего поручительство, которым обеспечивается исполнение обязательств кредитной организации-эмитента по облигациям, на последнюю отчетную дату перед предоставлением поручительства составил стоимость чистых активов поручителя в 2007 году – 25 тыс. руб.

Размер стоимости чистых активов юридического лица, предоставляющего поручительство, на дату окончания 2009 г. - 26 тыс. руб. В течение 2009 г. ООО "ХКФ Банк" полностью соблюдал нормативы, характеризующие его ликвидность. Значение нормативов Н2 и Н3 равно 257,76% и 370,12% соответственно, что значительно выше минимально необходимых показателей, а значение норматива Н4 равно 43,56%, что в 4 раза ниже максимально допустимого значения в 120%.

В целом, стратегия деятельности ООО "Хоум Кредит энд Финанс Банк" направлена на достижение оптимального соотношения между ликвидностью, доходностью и рисками. В своей деятельности банк придерживается соблюдения всех пруденциальных норм, установленных Банком России.

В 2009 г. величина уставного капитала ООО "Хоум Кредит энд Финанс Банк" составляет 4173 млн. рублей, который полностью оплачен. Собственные средства банка по сравнению с 2008 г. увеличились на 5 315 201 тыс. руб. и составили 24 073 440 тыс. руб.

Основными источниками формирования собственного капитала в отчетный период является уставный капитал (17,3% собственных средств эмитента), дополнительный капитал (37,6%), нераспределенная прибыль предшествующих лет эмитента (44,2%).

Общая величина финансовых вложений в 2009 г.: 101 331 016 тыс. руб. (МБК, кредиты, ценные бумаги, вложения в уставные капиталы), в т.ч.:

- вложения в эмиссионные ценные бумаги: 18 075 131 тыс. руб.

- вложения в неэмиссионные ценные бумаги: 1 830 тыс. руб.

- иные финансовые вложения: 83 254 055 тыс. руб.

У Эмитента отсутствуют вложения в эмиссионные и неэмиссионные ценные бумаги, которые составляют 10 и более процентов всех его финансовых вложений. Информация о формировании резервов на возможные потери (в части вложения в ценные бумаги): величина резерва на начало и конец последнего завершенного финансового года перед датой окончания последнего отчетного квартала 1 830 тыс. руб.

Таким образом, общее финансовое положение ООО "Хоум Кредит энд Финанс Банк" можно охарактеризовать как устойчивое.

Основными факторами, оказавшими значительное влияние на результаты финансово-хозяйственной деятельности является способность банка активно реагировать на изменения рыночной ситуации и предпринимать оперативные меры по оптимизации бизнеса, сохранения качества активов за счет непрерывного усовершенствования процесса управления рисками и оптимизации параметров продуктов.

К факторам, влияющим на финансовый результат ООО "Хоум Кредит энд Финанс Банк", можно отнести:

- получение дохода (реализованные курсовые разницы) по операциям хеджирования, по сделкам с ценными бумагами

- получение дохода от завершения сделки по секьюритизации части портфеля кредитных карт

- внесение вклада в имущество Банка в размере 1 млрд. руб.

В таблице 2 представлены основные показатели финансово-хозяйственной деятельности дополнительного офиса банка в г. Брянске за 2006-2008 годы.

Таблица 2 - Основные показатели деятельности дополнительного офиса ООО "ХКФ Банк" в 2006-2008 гг., тыс. руб.

| Показатели | 2006 г. | 2007 г. | 2008 г. | Изменение 2008 к 2006 г. | |

| абсолютное, тыс. руб. | относительное, % | ||||

| Собственные средства | 10045870 | 10830174 | 20799741 | 10753871 | 207,05 |

| Денежные средства | 2524012 | 3068129 | 6841808 | 4317796 | 271,07 |

| Уставный капитал | 3405284 | 3405284 | 6803605 | 3398321 | 199,80 |

| Ссудная задолженность | 77640657 | 105106498 | 133949742 | 56309085 | 172,53 |

| Прибыль | 767591 | 2084091 | 1972831 | 1205240 | 257,02 |

| Средства кредитных организаций | 7771097 | 8604864 | 9920207 | 2149110 | 127,66 |

| Средства клиентов | 7250481 | 99455730 | 152251063 | 145000582 | 2099,88 |

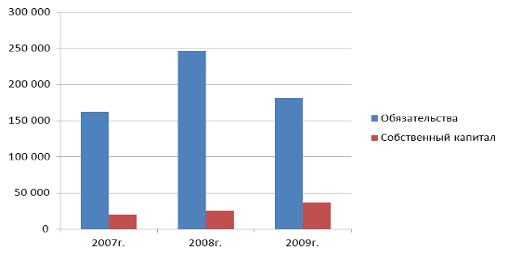

| Общая сумма обязательств | 103628664 | 124220522 | 179749336 | 76120672 | 173,46 |

| Общая величина имущества | 113752649 | 136356226 | 200613098 | 86860449 | 176,36 |

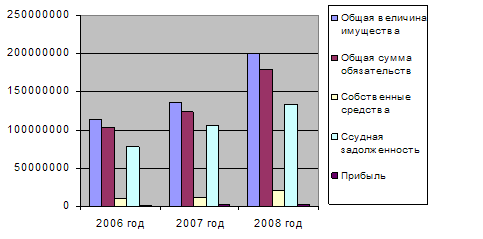

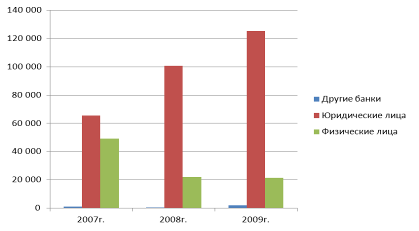

Для более наглядного представления представим данные в виде диаграммы (рисунок 1).

Рисунок 1 – Основные экономические показатели деятельности дополнительного офиса ООО "ХКФ Банк" в г. Брянске, 2006-2008 гг.

На основе данных публикуемой отчетности могут быть рассчитаны следующие относительные показатели (таблица 3).

Проанализировав полученные показатели, можно сделать выводы:

- коэффициент доли капитала (К1 = Собственные средства/Активы) в пассивах показывает, какая часть банковских капиталов принадлежит его собственникам. Очевидно, что чем больше значение этого коэффициента, тем более надежен банк и тем больше перспективы банка в развитии своей деятельности. В случае дополнительного офиса ООО "ХКФ Банк" в г. Брянске наблюдается рост этого показателя в последнем периоде по сравнению с предыдущим.

Таблица 3 - Относительные показатели деятельности дополнительного офиса ООО "ХКФ Банк" в г. Брянске, 2006-2008 гг.

| Показатели | 2006 г. | 2007 г. | 2008 г. | |

| Коэффициент доли капитала | К1 | 8,8% | 8,0% | 10,3% |

| Доля рисковых активов | К2 | 77% | 83% | 77% |

| Кредитная активность | К3 | 68% | 78% | 66% |

| Уровень мобилизации капитала | К4 | 58% | 40% | 65% |

| Доля резервов в активах банка | К5 | 6,1% | 2,3% | 2,2% |

| Коэффициент ликвидности | К6 | 29% | 19% | 26% |

| Коэффициент отношения капитала к уставному фонду | К7 | 2,9 | 3,2 | 3,0 |

| Рентабельность прибыли | К8 | 0,9% | 1,5% | 0,9% |

- высокая доля рисковых активов (К2 = (Ссуды+Лизинговые операции+Вложения в ценные бумаги)/Активы) наблюдается тенденция к снижению этого показателя. Однако, следует учитывать, что больший удельный вес активов составляет ссудная задолженность, что указывает на кредитную активность банка.

- в дополнительном офисе ООО "ХКФ Банк" в г. Брянске наблюдается высокая кредитная активность (К3 = Кредиты/Активы). Особенно велик этот показатель в 2006 г. - 78 %.

- в 2006-2008 гг. наблюдается высокий уровень мобилизации капитала (К4 = (ОС, НМА, МЗ + Чистые вложения в ценные бумаги, имеющиеся в наличии для продажи)/Собственные средства), что снижает возможности выполнения капиталом защитной и оборотной функций.

- показатель отношения резервов к активам (К5 = Резервы/Активы) характеризует качество портфеля активов: чем более рисковый портфель у банка, тем выше его значение. Исходя из полученных показателей, можно сказать, что качество портфеля активов дополнительного офиса ООО "ХКФ Банк" в г. Брянске улучшается.

- коэффициент покрытия ликвидными активами обязательств банка (К6 = Ликвидные активы/Обязательства) показывает способность банка ответить по своим обязательствам с помощью активов с короткими сроками реализации. Способность отвечать по своим обязательствам находится на допустимом уровне, хотя в 2007 г. этот показатель был низким - всего 19%.

- коэффициент отношения капитала к уставному фонду (К7 = Собственные средства/Уставный капитал) показывает зависимость собственных средств от уставного капитала банка. Высокий показатель этого коэффициента говорит о неликвидности банка с точки зрения владельцев, но в случае дополнительного офиса ООО "ХКФ Банк" в г. Брянске показатели низкие, что благоприятно для собственников банка.

- по данным публикуемой отчетности возможен расчет рентабельности (К8 = Прибыль/Активы) с некоторыми недостатками, но даже такой общий показатель способен охарактеризовать способность банка в условиях конкуренции на рынке банковских услуг получать прибыль. В дополнительном офисе ООО "ХКФ Банк" в г. Брянске наблюдается положительная рентабельность.

Аналитический баланс дополнительного офиса ООО "ХКФ Банк" в г. Брянске публикуется в открытой печати.

1. Денежные средства и ссудная задолженность. Средства банка в денежной форме в 2006 г. составили 2524012 тыс. руб., в 2007 г. - 3068129 тыс. руб. и 6841808 тыс. руб. в 2008 г., что составило 2,22%, 2,27%, 3,41% в составе пассивов соответственно по периодам. Чистая ссудная задолженность на 01.01.06 г. составила 77640657 тыс. руб., на 01.01.07 г. - 105106498 тыс. руб., на 01.01.08 - 133949742 тыс. руб. Видно, что в 2007 г. ссудная задолженность увеличилась на 26%, а в 2008 г. еще на 21%.

2. Собственные средства и их источники. Собственные средства дополнительного офиса ООО "ХКФ Банк" в г. Брянске составили 10045870 в 2006 г., 10830174 тыс. руб. в 2007 г. и 20799741 тыс. руб. в 2008 г. Удельный вес источников собственных средств в составе пассивов составил 8,83%, 8,01% и 10,3% соответственно. Уставный капитал в 2006-2007 гг. составлял 3405284 тыс. руб., а к 2009 г. увеличился до 6803605 тыс. руб. В 2008 г. уставный капитал увеличился на 49%. В составе собственных средств составил 33,8%, 31,4% и 32,7%.

Можно сделать вывод, что в балансе дополнительного офиса ООО "ХКФ Банк" в г. Брянске отражаются состояние собственных и привлеченных средств банка, а также их размещение в кредитные и другие активные операции. От периода к периоду наблюдается увеличение валюты баланса, что говорит о расширении деятельности банка рынке банковских услуг. Также во всех периодах дополнительный офис ООО "ХКФ Банк" в г. Брянске получал прибыль, что является главной целью деятельности любого коммерческого банка. По данным баланса осуществляется контроль за аккумулированием и размещением денежных ресурсов банка; состоянием кредитных, расчетных, кассовых и других банковских операций; правильностью отражения этих операций в бухгалтерском учете.

Рассмотрим в соответствии с темой выпускной квалификационной работы более подробно банковские продукты и услуги, предоставляемые дополнительным офисом ООО "ХКФ Банк" в г. Брянске.

Похожие работы

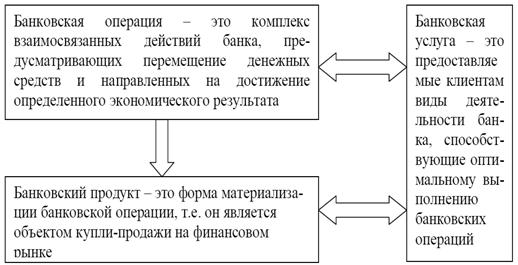

... правилам в соответствии с законодательством или банковскими правилами и обычаями. Банковский продукт - это материально оформленная часть банковской услуги. банк система продукт услуга 2. АНАЛИЗ РЫНКА БАНКОВСКИХ ПРОДУКТОВ И УСЛУГ НА МАТЕРИАЛАХ ОАО «ЛИПЕЦККОМБАНК» 2.1 Правовое положение и история развития деятельности ОАО «Липецккомбанк» Исследование рынка банковских продуктов и услуг ...

... элементом, который внесет свой позитивный вклад в развитие российской экономики, необходимо скорейшее формирование и реализация единой государственной политики по отношению к организации вексельного обращения. Состояние рынка банковских векселей в марте 1999 года. Неделя (с 22.03.99 по 26.03.99гг.) для рынка векселей инвестиционного характера характеризовалась продолжением медвежьего тренда. ...

... обработки - кредитные, дебетные, предварительной оплаты, электронного кошелька. Таким образом, автоматизация процесса предоставления банковских услуг способствует их совершенствованию, развитию, сокращает время на их осуществление. Рынок банковских услуг населению в Казахстане в перспективе значительно расширится, обогатится передовым опытом, в том числе зарубежным, пополнится новыми, ...

... потребителей; ü исследование конкурентов. В результате их применения банк выбирает целевой рынок для продвижения своего продукта, уровень взаимоотношений с клиентами и способы создания конкурентных преимуществ банковского продукта. Рассмотрим технологию проведения маркетинговых исследований. Это довольно неопределенное понятие. К ней можно отнести как методологические основы, так и ...

0 комментариев