Навигация

2.4 Учет капитала

Уставный (складочный) капитал – совокупность долей участников ООО «Страховая компания», зарегистрированная в учредительных документах. Размер доли участника общества определяется в процентах или в виде дроби и должен соответствовать соотношению номинальной стоимости доли участника и уставного капитала общества.

Вкладом в уставный капитал общества могут быть деньги, имущество, имущественные права. Денежная оценка имущества, вносимого в оплату долей при учреждении общества, производится по соглашению между участниками общества. В случае если номинальная стоимость доли участника, оплачиваемая неденежными средствами, превышает 200 базовых сумм, то оценка вносимого имущества осуществляется независимым оценщиком.

Увеличение или уменьшение уставного капитала осуществляется после внесения изменений в учредительные документы организации и перерегистрации в установленном порядке.

В соответствии с Законом «Об организации страхового дела в Российской Федерации», страховщики должны обладать полностью оплаченным уставным капиталом, размер которого должен быть не ниже установленного Законом минимального размера уставного капитала.

Изменение минимального размера уставного капитала страховщика допускается только федеральным законом не чаще одного раза в два года при обязательном установлении переходного периода.

Внесение в уставный капитал заемных средств и находящегося в залоге имущества не допускается.

Учет уставного капитала ведется на пассивном счете 80 «Уставный капитал». Аналитический учет по счету 80 ведется по учредителям организации.

| Д | Счет 80 «Уставный капитал» | К | |

| Уменьшение уставного капитала Списание уставного капитала при прекращении дальности организации | Сальдо – сумма, записанная в уставе организации и зарегистрированная в установленном порядке Увеличение уставного капитала Сальдо – сумма, записанная в уставе организации и зарегистрированная в установленном порядке | ||

Порядок учета уставного капитала ООО «Страховая компания»:

- зарегистрирован уставный капитал – Д 75 К 80;

- произведены вклады в уставный капитал участниками ООО:

a) денежными средствами – Д 51 К 75;

b) имуществом – Д 08, 10 К 75.

Увеличение уставного капитала в ООО допускается только после его полной оплаты следующими способами:

- за счет имущества общества – Д 75 К 80; Д 84 К 75;

- за счет дополнительных вкладов участников общества – Д 75 К 80; Д 08 К 10, 51;

- за счет вкладов третьих лиц, принимаемых в общество – Д 75 К 80; Д 08 К 10, 51.

Уменьшение уставного капитала в ООО производится в случаях, установленных законом и в инициативном порядке. Уменьшение уставного капитала в ООО осуществляется:

· путем уменьшения номинальной стоимости долей всех участников общества – Д 80 К 75; Д 75 К 84 (если ООО является убыточным и величина его чистых активов меньше уставного капитала); Д 75 К 50, 51 (если производится возврат средств участникам);

· путем погашения долей, принадлежащих обществу – Д 81 К 50, 51 (выкуп доли у участника); Д 80 К 81 (погашение выкупленной доли).

Резервный капитал организации образуют, если это предусмотрено законом или их уставом. Резервный капитал образуется за счет прибыли организации.

Резервный капитал общества предназначен для покрытия убытков, а также для погашения облигаций общества. Для иных целей он использоваться не может.

Для учета резервного капитала используется пассивный счет 82 «Резервный капитал».

| Д | Счет 82 «Резервный капитал» | К | |

| Использование резервного капитала | Сальдо – сумма резервного капитала на начало периода Увеличение резервного капитала Сальдо – сумма резервного капитала на конец периода | ||

Основные бухгалтерские проводки по учету резервного капитала приведены в Таблице 4.

Таблица 4.

Учет резервного капитала

| Содержание операции | Документ | Корреспондирующие счета | |

| Д | К | ||

| Отчислено от нераспределенной прибыли в резервный капитал | Расчет | 84 | 82 |

| Использован резервный капитал на погашение облигаций | Расчет | 82 | 84 |

| Погашен непокрытый убыток | Справка | 82 | 84 |

Добавочный капитал представляет собой прирост капитала организации, образовавшийся в результате переоценки внеоборотных активов. Учет добавочного капитала ведется на пассивном счете 83 «Добавочный капитал».

| Д | Счет 83 «Добавочный капитал» | К | |

| Увеличение амортизации ОС по результатам их доооценки Снижение первоначальной стоимости ОС по результатам их уценки в пределах предыдущей дооценки Направление средств добавочного капитала на увеличение уставного капитала | Сальдо – сумма добавочного капитала на начало периода Увеличение первоначальной стоимости ОС по результатам их доооценки Снижение амортизации ОС по результатам из уценки в пределах предыдущей дооценки Сальдо – сумма добавочного капитала на конец периода | ||

Суммы, отнесенные в кредит счета 83 «Добавочный капитал», как правило, не списываются. Уменьшение добавочного капитала производится в следующих случаях:

- направления средств добавочного капитала на увеличение уставного капитала;

- погашения сумм снижения стоимости внеоборотных активов, выявившихся по результатам переоценки, в пределах предыдущих дооценок;

- распределения добавочного капитала между участниками общества.

Основные бухгалтерские проводки по учету добавочного капитала приведены в Таблице 5.

Таблица 5.

Учет добавочного капитала

| Содержание операции | Документ | Корреспондирующие счета | |

| Д | К | ||

| 1 | 2 | 3 | 4 |

| По результатам переоценки: | Расчет | ||

| - увеличена балансовая стоимость ОС | 01 | 83 | |

| Дооценена амортизация ОС | 83 | 02 | |

| Снижена стоимость ОС, выявленная по результатам уценки, если в предыдущие отчетные периоды производилась их дооценка (в пределах дооценки): | Расчет | ||

| - первоначальная стоимость | 83 | 01 | |

| - амортизация | 02 | 83 | |

| Направлены средства добавочного капитала на увеличение уставного капитала | Решение участников общества | 83 | 80 |

| Распределена сумма добавочного капитала между участниками общества | Решение участников общества | 83 | 75 |

2.5Учет страховых резервов

В соответствии с Законом РФ «Об организации страхового дела в Российской Федерации» гарантией финансовой устойчивости страховщиков являются наличие у них страховых резервов, достаточных для исполнения обязательств по договорам страхования, сострахования, перестрахования.

Для обеспечения принятых страховых обязательств, ООО «Страховая компания» в порядке и на условиях, установленных нормативным правовым документами Федеральной службы страхового надзора, образует из полученных страховых взносов необходимые для предстоящих страховых выплат страховые резервы по имущественному страхованию и страхованию ответственности.

Страховые резервы, образуемые страховщиками, не подлежат изъятию в федеральный или иные бюджеты.

Состав назначение и порядок формирования страховых резервов, являющихся выраженной в денежной форме оценкой обязательств страховщика по обеспечению предстоящих страховых выплат по договорам страхования, относящимся к страхованию иному, чем страхование жизни, определяется Приказом МФ РФ от 11.06.2002 г. № 51н «Правила формирования страховых резервов по страхованию иному, чем страхование жизни». Данные правила действуют с 2003 г.

На основе утвержденных МФ РФ Правил в ООО «Страховая компания» разработали и утвердили собственное Положение о формировании страховых резервов по страхованию иному, чем страхование жизни (Приложение 4).

Страховые резервы рассчитываются на отчетную дату (конец отчетного периода) при составлении бухгалтерской отчетности на основании данных учета и отчетности. Для расчета страховых резервов рекомендуется использовать таблицы, приведенные в Правилах МФ РФ.

Расчет страховых резервов производится в рублях.

Страховщики также рассчитывают долю участия перестраховщиков в страховых резервах по страхованию иному, чем страхование жизни, одновременно с расчетом страховых. Резервов. Доля перестраховщиков в страховых резервах по страхованию иному, чем страхование жизни, определяется по каждому договору (группе договоров) в соответствии с условиями договора перестрахования.

Страховые резервы рассчитываются отдельно по учетным группам (Приложение 4).

Резерв незаработанной премии (РНП)

Характеристика резерва. Часть начисленной страховой премии (взносов) по договору, относящаяся к периоду действия договора, выходящему за пределы отчетного периода (незаработанная премия), предназначенная для исполнения обязательств по обеспечению предстоящих выплат, которые могут возникнуть в следующих отчетных периодах.

РНП формируется по всем действующим на отчетную дату договорам страхования. Для расчета величины незаработанной премии (резерва незаработанной премии) используется метод «pro rata temporis».

Резерв незаработанной премии по i-му договору j-учетной группы (РНПij) рассчитывается следующим образом:

РНПij = БСПij * (Дij – Сij) / Дij,

где БСПij – базовая страховая премия по каждому i-му договору, входящему в j-учетную группу; Дij – срок действия i-го договора в днях; Сij – число дней с момента вступления i-го договора в силу до отчетной даты.

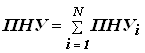

Общая величина РНП по договорам страхования j-учетной группы (РНПj) на отчетную дату:

![]()

Резерв заявленных, но неурегулированных убытков (РЗУ)

Резерв заявленных, но неурегулированных убытков (РЗУ) образуется страховщиком для обеспечения выполнения обязательств, включая расходы по урегулированию убытков, по договорам страхования, не исполненным или исполненным не полностью на отчетную дату, возникшим в связи со страховыми случаями, которые имели место в отчетном или предшествующих ему периодах и о факте наступления которых в установленном законом или договором страхования порядке заявлено страховщику.

Расчет резерва заявленных, но неурегулированных убытков производится отдельно по каждой учетной группе договоров.

Величина резерва заявленных, но неурегулированных убытков определяется путем суммирования резервов заявленных, но неурегулированных убытков, рассчитанных по всем учетным группам договоров.

Величина РЗУ соответствует сумме заявленных и неурегулированных убытков за отчетный период и за периоды, предшествующие отчетному, зарегистрированных в журнале учета убытков, увеличенной на сумму расходов по урегулированию убытка в размере 3% от суммы неурегулированных претензий. Таким образом:

РЗУ = ЗУну + 0,03 * ЗУну,

где ЗУну – сумма заявленных, но неурегулированных убытков по состоянию отчетного периода; 0,03 — коэффициент расходов по урегулированию убытка.

Резерв произошедших, но незаявленных убытков (РПНУ)

Резерв произошедших, но незаявленных убытков (РПНУ) предназначен для обеспечения выполнения страховщиком своих обязательств, включая расходы по урегулированию убытков, по договорам страхования, возникшим в связи с происшедшими страховыми случаями в течение отчетного периода, о факте наступления которых страховщику не было заявлено в установленном законом или договором страхования порядке на отчетную дату.

Для расчета резерва произошедших, но незаявленных убытков используется информация о произошедших убытках и об их оплате за определенный период времени.

По договорам, относящимся к учетным группам 1-11, рассматриваются данные не менее чем за 12 периодов наступления убытков (периодов оплаты (развития)), предшествующих отчетной дате, по договорам, относящимся к учетным группам 12-19, - не менее чем за 20 периодов, предшествующих отчетной дате.

При расчете РПНУ используются данные учета страховых премий и убытков, начиная с 01 января 2003 года.

Величина резерва произошедших, но незаявленных убытков (РПНУ) равна:

РПНУ = 1,03 * ПНУ,

где ПНУ – величина произошедших, но незаявленных убытков; 1,03 * ПНУ – величина произошедших, но незаявленных убытков, увеличенных на сумму расходов по их урегулированию в размере 3%.

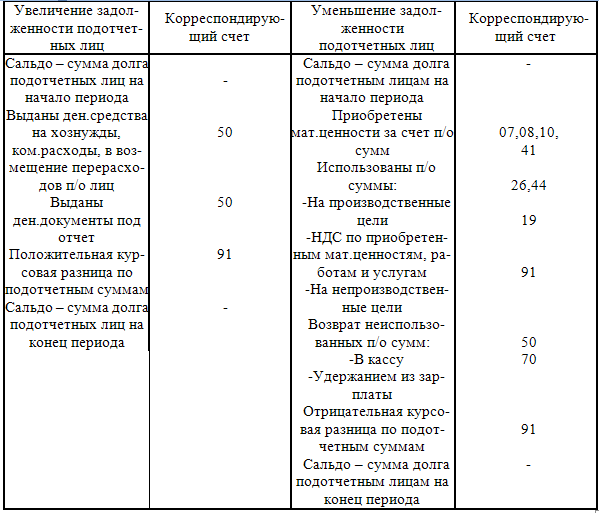

Величина произошедших, но незаявленных убытков (ПНУ) по учетной группе определяется как сумма величин произошедших, но незаявленных убытков, для каждого из рассматриваемых периодов наступления убытков:

где ПНУi. – величина произошедших, но незаявленных убытков для i-го периода наступления убытков, i = 1, ..., N.

Для каждого из периодов наступления убытков суммарная величина произошедших, но незаявленных убытков ПНУi определяется:

![]()

![]()

где Ri – величина произошедших, но неоплаченных на отчетную дату убытков; ЗНУ – величина заявленных, но неурегулированных на отчетную дату убытков, по страховым случаям, произошедшим в i-м периоде наступления убытков (берется из журнала регистрации убытков).

Стабилизационный резерв (СР)

Стабилизационный резерв является оценкой обязательств страховщика, связанных с осуществлением будущих страховых выплат в случае образования отрицательного финансового результата от проведения страховых операций в результате действия факторов, не зависящих от воли страховщика, или в случае превышения коэффициента состоявшихся убытков над его средним значением.

Коэффициент состоявшихся убытков рассчитывается как отношение суммы произведенных в отчетном периоде страховых выплат по страховым случаям, произошедшим в этом периоде, резерва заявленных, но неурегулированных убытков, и резерва произошедших, но незаявленных убытков, рассчитанных по убыткам, произошедшим в этом периоде, к величине заработанной страховой премии за этот же период.

Стабилизационный резерв формируется по следующим видам страхования:

· страхование средств водного транспорта (7 группа);

· страхование предпринимательских (финансовых) рисков (12 группа);

· страхование гражданской ответственности перевозчика (14 группа).

Сумма расходов на ведение дела, относящаяся к каждому из поименованных видов страхования, определяется пропорционально начисленной страховой брутто-премии по каждому виду к начисленной страховой брутто-премии по всем лицензированным видам страхования.

Стабилизационный резерв по учетным группам договоров страхования 7, 12 и 14 по j-й учетной группе (СРj) рассчитывается:

СРj = max { min [ ПСРj ; СРнj + ΔСРj ] ; 0},

где ПСРj – предельный размер стабилизационного резерва по j-й учетной группе; СРнj – стабилизационный резерв по по j-й учетной группе на начало периода; ΔСРj – изменение стабилизационного резерва по j-й учетной группе. Предельный размер стабилизационного резерва по j-й учетной группе (ПСРj) определяется следующим образом:

- по учетным группам 7 и 14:

ПСРj = 2,5 * max { СБПjk – ППjk };

- по учетной группе 12:

ПСРj = 1,5 * max { СБПjk – ППjk },

где СБПjk – страховая брутто-премия по j-й учетной группе в k-м году; ППjk – сумма перестраховочной премии, переданной по договорам перестрахования по j-й учетной группе k-м году; k – число периодов (лет), за которые рассматриваются данные при расчете резерва (последние 10 лет или имеющееся количество лет).

Для учета страховых резервов используется счет 95, к которому открываются субсчета 95.1 «Страховой резерв», 95.2 «Доля перестраховщика в резерве», 95.3 «Изменение резерва». Учет ведется по видам резервов.

Счет 95.1 «Страховой резерв» открывается отдельно по видам резервов: РНП, РЗУ, РПНУ и СР. Структура счета 95.1 (РНП, РЗУ, РПНУ, СР):

| Д | Счет 95.1/5/9/13 (РНП, РЗУ, РПНУ, СР) | К | |

| Списание РНП (РЗУ, РПНУ, СР) предыдущего отчетного периода | Сальдо – сумма РНП (РЗУ, РПНУ, СР) на начало периода Начисление РНП (РЗУ, РПНУ, СР) за отчетный период Сальдо – сумма РНП (РЗУ, РПНУ, СР) на конец периода | ||

Счет 95.2 «Доля перестраховщика в резерве» ведется по видам резервов: РНП, РЗУ, РПНУ и СР. Структура счета 95.2 (РНП, РЗУ, РПНУ, СР):

| Д | Счет 95.2/6/10/15 (РНП, РЗУ, РПНУ, СР) | К | |

| Сальдо – доля перестраховщика в РНП (РЗУ, РПНУ, СР) на начало периода Начисление доли перестраховщика в РНП (РЗУ, РПНУ, СР) отчетного периода Сальдо – доля перестраховщика в РНП (РЗУ, РПНУ, СР) на конец периода | Списание доли перестраховщика в РНП (РЗУ, РПНУ, СР) предыдущего отчетного периода | ||

Счет 95.3 «Изменение резерва» ведется по видам резервов: РНП, РЗУ, РПНУ и СР. Структура счета 95.3 (РНП, РЗУ, РПНУ, СР):

| Д | Счет 95.3/7/11/14 (РНП, РЗУ, РПНУ, СР) | К | |

| 1. Начисление РНП (РЗУ, РПНУ, СР) отчетного периода (по расчету) 2. Списание доли перестраховщика в РНП (РЗУ, РПНУ, СР) предыдущего отчетного периода Списание кредитового сальдо, если (3+4)>(1+2) | 3. Списание РНП (РЗУ, РПНУ, СР) предыдущего отчетного периода 4. Начисление доли перестраховщика в РНП (РЗУ, РПНУ, СР) отчетного периода Списание дебетового сальдо, если (3+4)<(1+2) | ||

Изменение РНП (Ирнп) на счете 95.3 рассчитывается следующим образом:

Ирнп = РНПотч – ДРНПотч – РНПпред + ДРНПпред,

где РНПотч, РНПпред – РНП соответственно отчетного и предыдущего периодов; ДРНПотч, ДРНПпред – доля перестраховщика в РНП соответственно отчетного и предыдущего периодов.

Аналогичным образом определяется изменение РЗУ (Ирзу), РПНУ (Ирпну), СР (Иср).

Рассмотрим порядок отражения в бухгалтерском учете операций по формированию страховых резервов в IV квартале 2008 г. (по состоянию на 31.12.2008г.). Сумма начисленного резерва за предыдущий отчетный период по состоянию на 31.12.2008г. превышает сумму резерва начисленного по состоянию на 30.09.2008г.). Данные для учета приведены в Таблице 6.

Отражаем в учете бухгалтерские проводки по учету резерва незаработанной премии:

· начислен резерв незаработанной премии по состоянию на 31.12.2008 г. – 2 500 000 руб.:

Д 95.3 РНП К 95.1 РНП – 2 500 000 руб.;

· начислена доля перестраховщиков в резерве незаработанной премии по состоянию на 31.12.2008 г. (в соответствии с Законом «Об организации страхового дела в РФ» размер доли перестраховщиков в страховых резервах по договору перестрахования должен соответствовать передаваемым страховым обязательствам) в сумме 900 000 руб.:

Д 95.2 РНП К 95.3 РНП – 900 000 руб.;

Таблица 6.

Исходные данные для учета резервов

| Показатель | РНП | РЗУ | РПНУ | СР |

| Сумма резерва на 30.09.2008г. (сальдо на счетах 95.1) | 2 000000 | 1 500000 | 1 800000 | 1 200000 |

| Доля перестраховщика в резерве на 30.09.2008г. (сальдо на счетах 95.2) | 800 000 | 500 000 | 900 000 | 600 000 |

| Сумма резерва, начисленного на 31.12.2008г. | 2 500000 | 2 000000 | 2 300000 | 1 500000 |

| Доля перестраховщика в резерве на 31.12.2008г. | 900 000 | 800 000 | 1100000 | 800 000 |

| Изменение резерва | +400000 | +200000 | +300000 | +100000 |

| Сумма резерва на 31.12.2008г. (сальдо на счетах 95.1) | 2 500000 | 2 000000 | 2 300000 | 1 500000 |

| Доля перестраховщика в резерве на 31.12.2008г. (сальдо на счетах 95.2) | 900 000 | 800 000 | 1 100000 | 800 000 |

· списана сумма резерва незаработанной премии по состоянию на 30.09.2008 г. в сумме 2 000 000 руб.:

Д 95.1 РНП К 95.3 РНП – 2 000 000 руб.;

· списана доля перестраховщика в РНП по состоянию на 30.09.2008 г. в сумме 800 000 руб.:

Д 95.3 РНП К 95.2 РНП – 800 000 руб.;

· списывается на финансовый результат изменение резерва незаработанной премии (2 500 000 – 900 000 – 2 000 000 + 800 000 = +400 000 руб.):

Д 99 К 95РНП – 400 000 руб.

Отражаем в учете бухгалтерские проводки по учету резерва заявленных, но неурегулированных убытков:

· начислен резерв заявленных, но неурегулированных убытков по состоянию на 31.12.2008 г. – 2 000 000 руб.:

Д 95.3 РЗУ К 95.1 РЗУ – 2 000 000 руб.;

· начислена доля перестраховщиков в резерве заявленных, но неурегулированных убытков по состоянию на 31.12.2008г. в сумме 800 000 руб.:

Д 95.2 РЗУ К 95.3 РЗУ – 800 000 руб.;

· списана сумма резерва заявленных, но неурегулированных убытков по состоянию на 30.09.2008 г. в сумме 1 500 000 руб.:

Д 95.1 РЗУ К 95.3 РЗУ – 1 500 000 руб.;

· списана доля перестраховщика в РЗУ по состоянию на 30.09.2008г. в сумме 500 000 руб.:

Д 95.3 РЗУ К 95.2 РЗУ – 500 000 руб.;

· списывается на финансовый результат изменение резерва заявленных, но неурегулированных убытков (2 000 000 – 800 000 – 1 500 000 + 500 000 = +200 000 руб.): Д 99 К 95.3 РЗУ – 200 000 руб.

Отражаем в учете бухгалтерские проводки по учету резерва произошедших, но незаявленных убытков:

· начислен резерв произошедших, но незаявленных убытков по состоянию на 31.12.2008 г. – 2 300 000 руб.:

Д 95.3 РПНУ К 95.1 РПНУ – 2 300 000 руб.;

· начислена доля перестраховщиков в резерве произошедших, но незаявленных убытков по состоянию на 31.12.2008г. в сумме 1 100 000 руб.:

Д 95.2 РПНУ К 95.3 РПНУ – 1 100 000 руб.;

· списана сумма резерва произошедших, но незаявленных убытков по состоянию на 30.09.2008г. в сумме 1 800 000 руб.:

Д 95.1 РПНУ К 95.3 РПНУ- 1 800 000 руб.;

· списана доля перестраховщика в резерве произошедших, но незаявленных убытков по состоянию на 30.09.2008г. в сумме 900 000 руб.:

Д 95.3 РПНУ К 95.2 РПНУ – 900 000 руб.;

· списывается на финансовый результат изменение резерва произошедших, но незаявленных убытков (2 300 000 – 1 100 000 — 1 800 000 + 900 000 = + 300 000 руб.):

Д 99 К 95.3 РПНУ – 300 000 руб.

Отражаем в учете бухгалтерские проводки по учету стабилизационного резерва:

· начислен стабилизационный резерв по состоянию на 31.12.2008г. – 1 500 000 руб.:

Д 95.3 СР К 95.1 СР – 1 500 000 руб.;

· начислена доля перестраховщика в стабилизационном резерве по состоянию на 31.12.2008г. в сумме 800 000 руб.:

Д 95.2 СР К 95.3 СР – 800 000 руб.;

· списана сумма стабилизационного резерва по состоянию на 30.09.2008г. в сумме 1 200 000 руб.:

Д 95.1 СР К 95.3 СР – 1 200 000 руб.;

· списана доля перестраховщика в стабилизационном резерве по состоянию на 30.09.2008г. в сумме 600 000 руб.:

Д 95.3 СР К 95.2 СР – 600 000 руб.;

· списывается на финансовый результат изменение стабилизационного резерва (1 500 000 – 800 000 – 1 200 000 + 600 000 = + 100 000 руб.):

Д 99 К 95.3 СР – 100 000 руб.

Размещение страховых резервов производится в соответствии с Правилами размещения страховщиками средств страховых резервов, утвержденными приказом МФ РФ от 08.08.2005 г. № 100н.

Под размещением страховых резервов понимаются активы, принимаемые в покрытие (обеспечение) страховых резервов. Активы, принимаемые в покрытие страховых резервов, должны удовлетворять условиям диверсификации, возвратности, прибыльности и ликвидности.

Активы, принимаемые в покрытие страховых резервов, не могут служить предметом залога или источником уплаты кредитору денежных средств по обязательствам гаранта (поручителя).

Для покрытия страховых резервов принимаются следующие виды активов:

1) федеральные государственные ценные бумаги и ценные бумаги, обязательства по которым гарантированы Российской Федерацией;

2) государственные ценные бумаги субъектов Российской Федерации;

3) муниципальные ценные бумаги;

4) акции;

5) векселя организаций, включая векселя банков;

6) жилищные сертификаты;

7) инвестиционные паи паевых инвестиционных фондов;

8) вклады (депозиты) в банках, в том числе удостоверенные депозитными сертификатами;

9) сертификаты долевого участия в общих фондах банковского управления;

10) недвижимое имущество;

11) доля перестраховщиков в страховых резервах;

12) дебиторская задолженность страхователей, перестраховщиков и страховых агентов;

13) денежная наличность;

14) денежные средства в валюте Российской Федерации на счетах в банках;

15) денежные средства в иностранной валюте на счетах в банках;

16) слитки золота, серебра, платины и палладия, а также памятные монеты Российской Федерации из драгоценных металлов;

17) ипотечные ценные бумаги;

18) займы страхователям по договорам страхования жизни.

2.6Учет расчетов по кредитам и займам

Учет кредитов и займов и затрат по их обслуживанию ведется в соответствии с Положением по бухгалтерскому учету «Учет расходов по кредитам и займам» ПБУ 15/2008.

Порядок кредитования, оформления кредитов и их погашения регулируется правилами банков и кредитными договорами. По кредитному договору банк или иная кредитная организация (кредитор) обязуется поставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее (п. 1 ст. 819 ГК РФ).

Кредиты банка в зависимости от срока кредитования делятся на краткосрочные (до одного года) и долгосрочные (свыше одного года).

В соответствии с установленной в ООО «Страховая компания» учетной политикой заемщик может переводить долгосрочную задолженность в краткосрочную, если срок погашения долгосрочной задолженности стал равен 365 дням.

Затраты, связанные с получением кредитов, включают в себя:

· проценты по кредитам;

· дополнительные затраты по кредитам (юридические и консультационные услуги; копировально-множительные работы; оплата налогов и сборов, в соответствии с законом; экспертизы; услуги связи; другие затраты);

· курсовые и суммовые разницы по процентам, начисляемым по кредитам выраженным в иностранной валюте или в условных денежных единицах.

Плата за кредит взимается по ставкам, сложившимся на денежном рынке по краткосрочным кредитам и на рынке капиталов – по долгосрочным кредитам.

При начислении и взыскании процентов за пользование кредитом в расчет принимается фактическое количество календарных дней в месяце и году. Проценты начисляются в размере и в сроки, предусмотренные договором. Начисление и взыскание процентов авансом в момент выдачи кредита не допускается.

Затраты на обслуживание кредитов банка включаются в состав операционных расходов и отражаются по дебету счета 91 «Прочие доходы и расходы» и кредиту счета 66 «Расчеты по краткосрочным кредитам и займам» и счета 67 «Расчеты по долгосрочным кредитам и займам» в зависимости от видов и сроков кредитов и займов.

При использовании полученных кредитов для предварительной оплаты, выдачи авансов и задатков, связанных с приобретением материально-производственных запасов (выполнением работ, оказанием услуг) начисляемые Обществом проценты за использованные таким образом заемные средства относятся на увеличение дебиторской задолженности (дебет счетов 60 «Расчеты с поставщиками и подрядчиками» и 76 «Расчеты с разными дебиторами и кредиторами» и кредит счетов 66 «Расчеты по краткосрочным кредитам и займам» и 67 «Расчеты по долгосрочным кредитам и займам»). При поступлении в Общество МПЗ (выполнении работ, оказании услуг) стоимость последних увеличивается на сумму начисленной дебиторской задолженности. Дальнейшее начисление процентов за полученные кредиты и займы осуществляются в общем порядке, т.е. включаются в состав операционных расходов.

В случае использования части полученных средств, кредитов не по прямому назначению, а на долгосрочные и/или краткосрочные финансовые вложения, доход от таких вложений направляется на уменьшение затрат по обслуживанию полученных кредитов.

Кредиты банка учитываются на пассивных счетах 66 «Расчеты по краткосрочным кредитам и займам» и 67 «Расчеты по долгосрочным кредитам и займам»:

Учет расчетов с банками по операциям учета (дисконта) векселей ведется на субсчетах к счетам 66 и 67.

Аналитический учет краткосрочных и долгосрочных кредитов ведется по видам кредитов, банкам, предоставившим их, и отдельным кредитам. Аналитический учет дисконтированных векселей ведется по банкам, векселедателям и отдельным векселям.

| Д | Счет 66, 67 «Расчеты по краткосрочным кредитам и займам», «Расчеты по долгосрочным кредитам и займам» | К | |

| Сумма погашенной задолженности по кредитам банка Оплата процентов за кредит | Сальдо – остаток задолженности по кредитам на начало периода Кредиты банка полученные Проценты, начисленные по кредитам банка Сальдо – остаток задолженности по кредитам на конец периода | ||

2.7Бухгалтерский управленческий учет в ООО «Страховая компания»

В процессе осуществления страховой деятельности ООО «Страховая компания» осуществляет расходы на ведение страховых операций. В состав расходов включаются все обоснованные и документально подтвержденные фактически произведенные затраты.

К расходам, связанным с оказанием страховых услуг, относятся следующие:

¨ расходы, непосредственно связанные с оказанием страховых услуг, обусловленные технологией и организацией страхового дела;

¨ затраты по обслуживанию процесса оказания страховых услуг: по обеспечению предприятия материалами, приспособлениями, инвентарем, хозяйственными принадлежностями и другими средствами и предметами труда, по поддержанию основных средств и иного имущества в рабочем состоянии (затраты на технический осмотр и уход, на проведение всех видов ремонта) и пр.;

¨ затраты по обеспечению процесса управления страховой организацией в целом и представительствами организации;

¨ затраты по обеспечению санитарно-бытового и лечебно-профилактического обслуживания работников в соответствии с требованиями охраны труда, по поддержанию чистоты и порядка в организации;

¨ затраты по обеспечению соответствующих требований охраны труда;

¨ затраты по обеспечению пожарной безопасности, охраны имущества и других специальных требований, предусмотренных правилами технической эксплуатации организаций, надзора и контроля за их деятельностью;

¨ расходы на гражданскую оборону в соответствии с законодательством Российской Федерации;

¨ затраты по транспортировке работников к месту работы и обратно в направлениях, не обслуживаемых пассажирским транспортом общего пользования: затраты по оплате специальных маршрутов наземного городского пассажирского транспорта общего пользования (кроме такси) сверх сумм, определенных исходя из действующих тарифов на соответствующие виды транспорта;

¨ денежные выплаты, связанные с гарантиями, обеспечивающими осуществление предоставленных работникам прав в области социально-трудовых отношений, а также установленными компенсациями в целях возмещения работникам затрат, связанных с исполнением ими трудовых или иных предусмотренных законодательством Российской Федерации обязанностей (при направлении в служебные командировки; при совмещении работы с обучением; оплата ежегодных основных и дополнительных отпусков, денежная компенсация за часть неиспользованного отпуска и пр.);

¨ отчисления на социальное страхование, пенсионное обеспечение, обязательное медицинское страхование, подлежащие перечислению в соответствии с законодательством по суммам оплаты труда (выплат), включаемых в состав затрат по оказанию страховых услуг;

¨ расходы, связанные с продажей страховых услуг, рекламой, включая участие в выставках, ярмарках и другие аналогичные затраты;

¨ амортизационные отчисления по основным средствам, нематериальным активам, используемым для целей оказания страховых услуг, исчисляемые в соответствии с установленным порядком;

¨ расходы, связанные с платой за полученное во временное владение (временное владение и пользование) имущество, используемое для целей оказания страховых услуг (арендная плата);

¨ платежи (страховые взносы), осуществляемые в соответствии с договорами страхования или законодательством Российской Федерации (по обязательному страхованию имущества организации, гражданской ответственности, жизни и здоровья работников и пр.);

¨ налоги, сборы, платежи и другие обязательные отчисления, производимые в соответствии с установленным законодательством порядке;

¨ вознаграждения за полученные услуги страхового агента и (или) страхового брокера;

¨ расходы по оплате организациям или отдельным физическим лицам оказанных ими услуг, связанных со страховой деятельностью, в том числе:

- услуг актуариев;

- медицинского обследования при заключении договоров страхования жизни и здоровья;

- услуг специалистов (в том числе экспертов, сюрвейеров, аварийных комиссаров, юристов), привлекаемых для оценки страхового риска, определения страховой стоимости имущества и размера страховой выплаты, оценки последствий страховых случаев, урегулирования страховых выплат;

- услуг по изготовлению страховых свидетельств (полисов), бланков строгой отчетности, квитанций и иных подобных документов;

- услуг организаций за выполнение ими письменных поручений работников по перечислению страховых взносов из заработной платы путем безналичных расчетов;

¨ другие расходы, непосредственно связанные со страховой деятельностью.

Затраты на ведение страховых операций учитываются по элементам и статьям затрат.

Расходы по обычным видам деятельности группируются по следующим элементам:

Ø материальные затраты;

Ø затраты на оплату труда;

Ø отчисления на социальные нужды;

Ø амортизация;

Ø прочие затраты.

Элемент представляет собой простейший, однородный вид затрат, показывающий что израсходовано организацией независимо от назначения затрат.

В составе материальных затрат отражается стоимость материалов, топлива и энергии всех видов, запасных частей, работ и услуг производственного характера, выполненных сторонними организациями. Стоимость материальных затрат формируется по цене приобретения материальных ресурсов с налогом на добавленную стоимость.

В составе расходов на оплату труда отражаются основная и дополнительная заработная плата, оплата работ по договорам подряда.

В составе отчислений на социальные нужды отражаются единый социальный налог, страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, страховые взносы на обязательное пенсионное страхование по установленным тарифам от расходов на оплату труда (кроме тех видов оплат, на которые страховые взносы не начисляются).

В составе амортизации отражается амортизация основных средств и нематериальных активов.

В составе прочих расходов отражаются: налоги, сборы, платежи (включая по обязательным видам страхования), отчисления в резервы, затраты на командировки, подъемные, плата сторонним организациям за пожарную и сторожевую охрану, за подготовку и переподготовку кадров, оплата услуг связи, вычислительных центров, плата за аренду в случае аренды отдельных объектов основных средств (или их отдельных частей) и другие.

Для целей управления организуется учет расходов по статьям затрат. Статьи затрат показывают не только что израсходовано, но и на какие цели произведены затраты. Постатейный учет используется для определения расходов по отдельным видам страхования. Перечень конкретных статей затрат в соответствии с ПБУ 10/99 устанавливается организацией самостоятельно.

В зависимости от назначения расходы подразделяются на:

- основные расходы;

- расходы по обслуживанию и управлению страховой организацией (накладные);

По способу включения в расходы по определенным видам страхования:

- прямые затраты;

- косвенные затраты.

Прямые затраты, как правило, основные, элементные (материалы, заработная плата), относятся в расходы определенных видов страхования на основании первичных документов. Косвенные расходы, комплексные (общие для видов страхования) локализуются, т.е. учитываются сначала общей суммой, а в конце месяца распределяются по видам страхования и включаются в состав расходов по видам страхования.

Для учета расходов на ведение дела используются активные счета 26 «Общехозяйственные расходы», 97 «Расходы будущих периодов» и пассивный счет 96 «Резервы предстоящих расходов».

Структура счета 26:

| Д | Счет 26 «Общехозяйственные расходы» | К | |

| Фактические расходы на ведение страховых операций за отчетный период | Списание фактических расходов на ведение страховых операций на финансовый результат | ||

Счет 26 калькуляционный, на нем исчисляются фактические затраты на ведение страховых операций.

Счет 26 в соответствии с законом и указаниями по составлению отчета о прибылях и убытках делится на следующие субсчета:

· расходы по ведению страховых операций по видам страхования иным, чем страхование жизни (26 ин);

· управленческие расходы на ведение дела страховой компании (26 упр).

На субсчете 26 ин в составе расходов по ведению страховых операций отражаются расходы, связанные с заключением договоров страхования и перестрахования, а также прочие расходы, связанные с ведением операций по страхованию и перестрахованию.

В составе расходов по заключению договоров страхования отражаются:

¨ вознаграждения страховым агентам за заключение договоров страхования;

¨ затраты на оплату труда работников страховой организации, занятых оформлением документации по заключению договоров страхования, и связанные с ними отчисления на социальные нужды;

¨ амортизационные отчисления по основным средствам и иному имуществу, используемому при осуществлении операций по заключению договоров страхования;

¨ затраты на ремонт основных средств и иного имущества, используемого при осуществлении операций по заключению договоров страхования;

¨ прочие расходы, возникающие в процессе заключения договоров страхования.

В составе прочих расходов по ведению страховых операций отражаются:

¨ затраты на оплату труда работников страховой организации, занятых оформлением и осуществлением страховых выплат и ведением договоров перестрахования, и связанные с ними отчисления на социальные нужды;

¨ амортизационные отчисления по основным средствам, используемым при оформлении и осуществлении страховых выплат и ведении договоров перестрахования;

¨ затраты на ремонт основных средств и иного имущества, используемого при осуществлении операций, связанных со страховыми выплатами и ведением договоров перестрахования;

¨ прочие расходы, возникающие в процессе осуществления страховых выплат и ведения договоров перестрахования, в том числе расходы, связанные с оплатой экспертных услуг, а также расходы перестраховщика, связанные с выплатой вознаграждения и тантьем по договорам перестрахования.

На субсчете 26упр учитываются расходы по обслуживанию и управлению компанией, т. е. расходы по управлению страховой организацией, не связанные непосредственно с операциями страхования и перестрахования (заключением договоров страхования, оформлением необходимых документов по договорам страхования, осуществлением страховых выплат). В частности, к таким расходам относятся: управленческие расходы; представительские расходы; затраты по добровольному страхованию своих работников и имущества в соответствии с действующим законодательством; расходы по содержанию общехозяйственного персонала; амортизационные отчисления и расходы на ремонт основных средств управленческого и общехозяйственного назначения; арендная плата за помещения общехозяйственного назначения; расходы по оплате информационных, аудиторских, консультационных и т. п. услуг; другие аналогичные по назначению управленческие расходы.

Для контроля за уровнем общехозяйственных расходов страховая компания составляет смету этих затрат в разрезе статей. Аналитический учет по счету 26упр ведется по статьям общехозяйственных расходов в специальной ведомости.

Расходы, произведенные в отчетном периоде (месяце), но относящиеся к другим отчетным периодам, учитываются на счете 97 и списываются с него ежемесячно в доле, относящейся к отчетному периоду (месяцу).

Структура счета 97:

| Д | Счет 97 «Расходы будущих периодов» | К | |

| Сальдо – сумма производственных расходов на начало периода Фактические расходов за отчетный период Сальдо – сумма производственных расходов на конец периода | Сумма списанных расходов, относящихся к отчетному периоду | ||

Счет 97 является отчетно-распределительным. Учтенные на этом счете расходы по неравномерно производимому в течение года ремонту основных средств, оказанные страховой организации услуги по рекламе, платежи за полученные лицензии на право деятельности, разовые платежи по лицензионным договорам за полученное право пользования нематериальными активами, приобретенные пакеты прикладных программ для персональных компьютеров, страховые взносы по вступившим в силу договорам страхования и другие ежемесячно списываются по назначению (в расходы на ведение страховых операций, на прочие доходы и расходы) в доле, относящейся к отчетному периоду.

В целях равномерного включения предстоящих расходов в расходы на ведение дела отчетного периода страховая организация может создавать резервы на предстоящую оплату отпусков работников; выплату ежегодного вознаграждения за выслугу лет; выплату вознаграждений по итогам работы за год; покрытие иных непредвиденных затрат и другие цели, предусмотренные законодательством РФ, нормативными правовыми актами Минфина РФ.

Резерв на ремонт основных средств в ООО «Страховая компания» не создается.

Правильность образования и использования сумм того или иного резерва периодически проверяется по данным смет и расчетов. В конце отчетного года проводится обязательная инвентаризация созданных резервов. Путем специальных расчетов проверяется правильность остатка резервов, числящихся на конец отчетного года.

В случае выявления отклонений производится корректировка переходящих резервов

Учет созданных резервов ведется на пассивном счете 96 «Резерв предстоящих расходов». Аналитический учет по счету 96 ведется по отдельным резервам.

| Д | Счет 96 «Резерв предстоящих расходов» | К | |

| Использование резерва в течение отчетного периода | Сальдо – сумма неиспользованного резерва на начало периода Образование резерва (его увеличение) в отчетном периоде Сальдо – сумма неиспользованного резерва на конец периода | ||

Основные бухгалтерские проводки по учету расходов на ведение дела приведены в Таблице 7.

Таблица 7.

Учет расходов на ведение дела

| Содержание операции | Документ | Корреспондирующие счета | |

| Д | К | ||

| 1 | 2 | 3 | 4 |

| Начислено комиссионное вознаграждение страховым агентам | Счета, акты, расчеты | 26ин | 77.7 |

| Начислено за изготовление страховых свидетельств | Счета, акты, выписка из р/сч | 26ин | 60 |

| Начислено организациям за оказанные ими услуги по страховой деятельности (выдача справок, статистических данных, заключений и т.п.) | Платежные документы | 26ин | 60 |

| Начислено за услуги физических лиц, привлекаемых для работ по страховым операциям (экспертов, сюрвейеров, аварийных комиссаров, юристов, адвокатов и т.п.) | Расчет | 26ин | 70 |

| Начислены отчисления на социальные нужды по заработной плате физических лиц, привлеченных для работ по страховой деятельности | Расчет | 26ин | 69 |

| Начислено за услуги по рекламе | Счета, акты | 26ин | 60 |

| Начислены заработная плата за обработку заявлений на страхование и отчисления на социальное нужды по данной заработной плате | Расчеты | 26ин | 70, 69 |

| Начислена амортизация ОС | Расчет | 26упр | 02 |

| Начислена амортизация НМА | Расчет | 26упр | 05 |

| Списана стоимость материалов, израсходованных на страховую деятельность, ее обслуживание и управление | Лимитно-заборные карты | 26упр | 10 |

| Начислена арендная плата за помещения | Расчет | 26упр | 76 |

| Начислена заработная плата работникам страховой организации | 26упр | 70 | |

| Произведены отчисления на социальные нужды по заработной плате работников страховой организации: | Расчет | ||

| - в фонд социального страхования | 26упр | 69.1 | |

| - в федеральный бюджет | 26упр | 69фб | |

| - в пенсионный фонд | 69фб | 69.2 | |

| - на медицинское страхование | 26упр | 69.3 | |

| Списаны расходы на ведение страховых операций: командировочные расходы | Авансовый отчет | 26упр | 71 |

| Начислено за информационные, консультационные, аудиторские услуги | Платежное поручение | 26упр | 60 |

| Начислено за коммунальные услуги (электроэнергия, вода) | Платежные документы, выписка из р/сч | 26упр | 60 |

| Списаны расходы будущих периодов в части, относящейся к отчетному периоду | Расчет | 26упр | 97 |

| Произведены отчисления в резерв на оплату отпусков | Расчет | 26упр | 96.1 |

| Списаны расходы на ведение страховых операций на финансовые результаты: | Справка | ||

| - по иным видам страхования, кроме жизни | 99 | 26ин | |

| - управленческие расходы | 99 | 26упр | |

Учет прочих доходов и расходов регламентируется ПБУ 9/99 «Доходы организации», ПБУ 10/99 «Расходы организации» и приказом Минфина РФ от 08.12.2003г. №113н «О формах бухгалтерской отчетности страховых организаций и отчетности, представляемой в порядке надзора».

Учет прочих доходов и расходов (доходов и расходов по инвестициям, операционных и внереализационных) отчетного периода, кроме чрезвычайных доходов и расходов, ведется на счете 91 «Прочие доходы и расходы» по субсчетам: 91.1 «Прочие доходы», 91.2 «Прочие расходы», 91.9 «Сальдо прочих доходов и расходов».

В течение года записи по субсчетам счета 91 ведутся нарастающим итогом. По кредиту субсчета 91.1 отражаются прочие доходы по их видам: Д 50, 52, 58, 60, 76, 77 и др. К 91.1; по дебету субсчета 91.2 в течение года отражаются расходы по их видам: Д 91.2 К 02, 05, 10, 58, 60, 76 и др.

Структура этого счета имеет вид:

| Д | Счет 91 «Прочие доходы и расходы» | К | |

| Отражение суммы прочих расходов: - расходов по инвестициям; - операционных; - внераелизационных. Списание на финансовый результат разницы между доходами и расходами, в случае, если сумма доходов больше суммы расходов | Отражение суммы прочих доходов: - доходов по инвестициям; - операционных; - внераелизационных. Списание на финансовый результат разницы между доходами и расходами, в случае, если сумма расходов больше суммы доходов | ||

По окончании месяца расчетным путем на счете 91 определяется финансовый результат как разница между суммой полученных прочих доходов и произведенных прочих расходов. Финансовый результат ежемесячно списывается с субсчета 91.9 «Сальдо прочих доходов и расходов» на счет 99 «Прибыли и убытки»:

· Д 91.9 К 99 – прибыль;

· Д 99 К 91.9 – убыток.

Таким образом, в течение года субсчета 91.1, 91.2 счета 91 на отчетную дату имеют сальдо, а синтетический счет 91 – сальдо не имеет.

По окончании отчетного года субсчета 91.1, 91.2 и 91.9 закрываются заключительными проводками:

· Д 91.1 К 91.9 – прочие доходы;

· Д 91.9 К 91.2 – прочие расходы.

Счет 91.2, в соответствии с указаниями по составлению отчета о прибылях и делится на следующие субсчета:

¨ расходы по инвестициям, кроме инвестиций по страхованию жизни (91.2ин);

¨ операционные расходы, кроме связанных с инвестициями (91.2оп);

¨ внереализационные расходы (91.2 внер).

На субсчете 91.2 ин отражаются:

- учетная стоимость проданных ценных бумаг, приобретенных за счет средств страховых резервов по видам страхования иным, чем страхование жизни, и других средств;

- разница между оценкой финансовых вложений по текущей рыночной стоимости на отчетную дату и предыдущей оценкой финансовых вложений, приобретенных за счет средств страховых резервов по видам страхования иным, чем страхование жизни, и других средств;

- остаточная стоимость проданной (выбывшей) недвижимости, приобретенной за счет средств страховых резервов по видам страхования, иным, чем страхование жизни, и других средств страхования;

- расходы по управлению инвестициями средств страховых резервов по видам страхования иным, чем страхование жизни, и других средств;

- другие расходы.

На субсчете 91.2оп отражаются:

- причитающиеся в соответствии с договорами к уплате проценты по облигациям, за предоставление страховой организации в пользование денежных средств (кредитов, займов), по задолженности перед перестраховщиками по депо премий;

- отрицательный результат от операций по обязательному медицинскому страхованию;

- расходы, связанные с оказанием услуг страхового агента, сюрвейера, аварийного комиссара, по рассмотрению требований потерпевших о страховых выплатах и их осуществлению;

- расходы по суброгации;

- остаточная стоимость проданных (выбывших) основных средств и прочих активов (кроме приобретенных за счет средств страховых резервов);

- налоги и сборы;

- расходы по операциям, связанным с получением прочих доходов;

- прочие операционные расходы.

На субсчете 91.2 внер отражаются:

- отрицательные курсовые разницы по валютным счетам и по операциям в иностранной валюте;

- убытки от списания дебиторской задолженности, признанной безнадежной к взысканию из-за несостоятельности дебитора или истекшим сроком исковой давности;

- убытки от списания долгов по недостачам и хищениям, по которым возвращены исполнительные документы с утвержденным судом актом о несостоятельности ответчика, а также по недостачам и хищениям, списанным по прочим причинам; судебные издержки и арбитражные сборы;

- присужденные или признанные штрафы, пени, неустойки за нарушение договоров, а также по возмещению причиненных убытков;

- убытки прошлых лет, выявленные в отчетном году;

- убытки от списания недостач материальных ценностей, выявленных при инвентаризации;

- сумма резерва под обесценение вложений в ценные бумаги;

- сумма резерва под снижение стоимости материалов;

- сумма сомнительных долгов по расчетам с другими организациями и гражданами за материальные ценности, работы, услуги;

- прочие внереализационные расходы.

Основные бухгалтерские проводки по учету прочих расходов приведены в Таблице 8.

Таблица 8.

Учет прочих расходов

| Содержание операции | Документ | Корреспондирующие счета | |

| Д | К | ||

| 1 | 2 | 3 | 4 |

| Отражены расходы, связанные с участием в уставных капиталах других организаций | Справка | 91.2 | 02, 05, 51 |

| Отражена остаточная стоимость проданных (выбывших) основных средств, нематериальных активов, прочих активов | Справка | 91.2 | 01, 04, 10 |

| Отражены расходы, связанные с продажей, выбытием и прочим списанием основных средств | Справка | 91.2 | 10, 70, 69, 60 |

| Отражены суммы начисленных процентов на депо премий, по рискам, переданным в перестрахование | Расчет | 91.2 | 77.4 |

| Отражены расходы, связанные с оказанием услуг страхового агента, сюрвейера, аварийного комиссара, по рассмотрению требований потерпевших о страховых выплатах и их осуществлению | Акты выполненных работ | 91.2 | 77.2 |

| Начислены расходы по суброгации | Документы о затратах | 91.2 | 10, 70, 69, 60 и др. |

| Начислены суммы налогов, уплачиваемых по законодательству за счет финансовых результатов | Расчет | 91.2 | 68 |

| Начислены проценты по кредитам и займам | Расчет | 91.2 | 66, 67 |

| Начислены штрафы, пени, неустойки за нарушение условий договоров, уплаченные или признанные к уплате | Справка | 91.2 | 76 |

| Списана безнадежная дебиторская задолженность | Акты | 91.2 | 76.2, 71, 75, 76 и др. |

| Отражены убытки прошлых лет, признанные в отчетном году | Справка | 91.2 | 02, 05, 69, 70 и др. |

| Списаны отрицательные курсовые разницы | Справки | 91.2 | 52, 60, 76 и др. |

| Начислены расходы на судебные издержки, арбитражные сборы | Документы суда | 91.2 | 76 |

| Отражены недостачи, выявленные по результатам инвентаризации | Акт инвентариза-ции | 91.2 | 94 |

| Списан убыток по прочим доходам и расходам на счет прибылей и убытков | Справка | 99 | 91.9 |

Похожие работы

... ; - упрощение баланса за счет укрупнения статей и исключения статей, не являющихся исключительно информативными для государственных органов; - упрощение налогообложения. Организация бухгалтерского учета предприятии малого бизнеса начинается с формирования учетной политики, составления рабочего плана счетов, определения формы бухгалтерскою учета и состава применяемых форм первичных учетных ...

... Учет расчетов с учредителями (участниками) в рамках группы взаимосвязанных организаций, о деятельности которых составляется сводная бухгалтерская отчетность, ведется на счете 75 обособленно. 2. Организация бухгалтерского учета внутренних расчетов ООО "ЭПК-Аудит" 2.1 Технико – экономическая характеристика предприятия Аудиторско-консалтинговая фирма ООО "ЭПК-Аудит" основана в непростом ...

... в торговом обороте. Основными процессами в оптовой торговле являются приобретение и реализация оптовых партий товаров. Инвентаризация на предприятиях оптовой торговли – процесс трудоемкий и объемный по времени. Поэтому проведение ее должно быть тщательно подготовлено. Особенности бухгалтерского учета товарных операций в оптовой торговли были рассмотрены на примере ООО «БРАВО». ООО «БРАВО» ...

... рукой информацию, учитывающую все требования действующего законодательства. Итак, при формировании и отражении информации об обязательствах предприятия в составе отчетности, необходимо соблюсти общие требования, предусмотренные Положением по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, Положением по бухгалтерскому учету «Бухгалтерская отчетность организации» ...

0 комментариев