Навигация

Анализ основных финансовых показателей деятельности

2.2 Анализ основных финансовых показателей деятельности

В современных экономических условиях деятельность каждого хозяйствующего субъекта является предметом внимания обширного круга участников рыночных отношений (организаций и лиц), заинтересованных в результатах его функционирования. На основании доступной им отчетно-учетной информации указанные лица стремятся оценить финансовое положение предприятия. Основным инструментом для этого служит финансовый анализ, при помощи которого можно объективно оценить внутренние и внешние отношения анализируемого объекта: охарактеризовать его платежеспособность, эффективность и доходность деятельности, перспективы развития, а затем по его результатам принять обоснованные решения.

Финансовый анализ представляет собой процесс, основанный на изучении данных о финансовом состоянии предприятия и результатах его деятельности в прошлом с целью оценки будущих условий и результатов деятельности. Таким образом, главной задачей финансового анализа является снижение неизбежной неопределенности, связанной с принятием экономических решений, ориентированных в будущее.

Финансовый анализ дает возможность оценить:

имущественное состояние предприятия;

степень предпринимательского риска, в частности возможность погашения обязательств перед третьими лицами;

достаточность капитала для текущей деятельности и долгосрочных инвестиций;

потребность в дополнительных источниках финансирования;

способность к наращению капитала;

рациональность привлечения заемных средств;

обоснованность политики распределения и использования прибыли;

целесообразность выбора инвестиций и др.

В широком смысле финансовый анализ может использоваться: как инструмент обоснования краткосрочных и долгосрочных экономических решений; целесообразности инвестиций; как средство оценки мастерства и качеств управления; как способ прогнозирования будущих результатов.

Стремясь решить конкретные вопросы и получить квалифицированную оценку финансового положения, руководители предприятий все чаще начинают прибегать к помощи финансового анализа. При этом они, как правило, уже не довольствуются констатацией величины показателей отчетности, а рассчитывают получить конкретное заключение о достаточности платежных средств, нормальных соотношениях собственного и заемного капитала, скорости оборота капитала и причинах ее изменения, типах финансирования тех или иных видов деятельности.

Привлечение к расчету финансовых показателей данных внутреннего учета дает возможность повысить «качество» оценки и составить объективное заключение о финансовом положении предприятия. При этом расчетом показателей процедура финансового анализа не исчерпывается. Это лишь один из начальных этапов.

Следующим обязательным этапом является сравнение результатов со значениями, полученными в более ранние периоды. По динамике показателей устанавливаются их более или менее нормальные значения применительно к условиям деятельности данного предприятия. Эти нормальные значения показателей должны быть хорошо известны лицам, в чьи обязанности входит управление финансами.

Обобщающим показателем деятельности любого предприятия является соотношение прибыли и вложенного капитала (в практике финансового анализа данный показатель получил название рентабельности вложения капитала, или просто рентабельности капитала). Если рентабельность вложений капитала в анализируемом периоде оказалась ниже ее нормального для данного предприятия значения, то в числе основных причин этого могут быть выделены недостаточная прибыль при сложившемся объеме реализации, замедление скорости оборота средств и др. Это в свою очередь должно побудить к пересмотру ценовой политики и др.

При длительном обороте товарно-материальных ценностей требуется оценка целесообразности политики формирования запасов и изыскание возможности устранить их излишки. Это обусловливает необходимость выявления тех видов материальных ценностей, которые замедляют оборачиваемость средств, помещаемых в запасы.

Таким образом, результаты финансового анализа позволяют выявить уязвимые места, требующие особого внимания. Нередко оказывается достаточным обнаружить эти места, чтобы разработать мероприятия по их ликвидации.

Ознакомимся с отчетными документами ООО «МПС системы» (прил. 3, 4) и проведем анализ финансового состояния предприятия.

В табл. 2.1, приведенной ниже, предоставлена структура имущества организации и источников его формирования. Из нее можно сделать вывод, что соотношение основных качественных групп активов организации на последний день анализируемого периода характеризуются значительной долей (99%) текущих активов и незначительным процентом иммобилизованных средств. Активы организации в январе — июле 2006 г. уменьшились на 357 тыс. руб. (на 26,8%). Несмотря на уменьшение активов, собственный капитал увеличился на 23,2%, что, в целом, свидетельствует о положительной динамике имущественного положения организации.

Таблица 2.1.

Структура имущества организации и источников его формирования

| Показатель | Значение показателя | Изменение | ||||

| на начало периода | на конец периода | Абсолютное отклонение, тыс. руб. | Темп роста, % | |||

| в тыс. руб. | в % к валюте баланса | в тыс. руб. | в % к валюте баланса | |||

| Актив | ||||||

| 1. Иммобилизованные средства | 14 | 1,1 | 10 | 1 | -4 | -28,6 |

| 2. Оборотные активы, всего | 1319 | 98,9 | 966 | 99 | -353 | -26,8 |

| в том числе: | 1210 | 90,8 | 915 | 93,8 | -295 | -24,4 |

| в том числе: | 1196 | 89,7 | 902 | 92,4 | -294 | -24,6 |

| затраты в незавершенном производстве (издержках обращения) и расходах будущих периодов; | 14 | 1,1 | 13 | 1,3 | -1 | -7,1 |

| НДС по приобретенным ценностям | 2 | 0,2 | – | – | -2 | -100 |

| ликвидные активы, всего | 107 | 8 | 51 | 5,2 | -56 | -52,3 |

| из них: | 1 | 0,1 | 7 | 0,7 | +6 | +7 |

| - дебиторская задолженность (срок платежа по которой не более года); | 106 | 8 | 44 | 4,5 | -62 | -58,5 |

| Пассив | ||||||

| 1. Собственный капитал | -1023 | -76,7 | -786 | -80,5 | +237 | +23,2 |

| 2. Привлеченный капитал | 2356 | 176,7 | 1762 | 180,5 | -594 | -25,2 |

| Валюта баланса | 1333 | 100 | 976 | 100 | -357 | -26,8 |

Снижение величины активов организации связано, главным образом, со снижением следующих позиций актива баланса (в скобках указана доля изменения данной статьи в общей сумме всех отрицательно изменившихся статей):

1) запасы: сырье, материалы и другие аналогичные ценности — 294 тыс. р. (81%);

2) дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) — 62 тыс. р. (17,1%).

Одновременно, в пассиве баланса наибольшее снижение наблюдается по строкам:

1) кредиторская задолженность: прочие кредиторы — 942 тыс. р. (92,2%);

2) кредиторская задолженность: задолженность по налогам и сборам — 56 тыс. р. (5,5%).

Среди положительно изменившихся статей баланса можно выделить «Денежные средства» в активе и «Кредиторская задолженность: поставщики и подрядчики» в пассиве (+6 тыс. р. и +316 тыс. р. соответственно).

В табл. 2.2. приведена оценка стоимости чистых активов организации.

Таблица 2.2.

Оценка стоимости чистых активов организации

| Показатель | Значение показателя | Изменение | ||||

| на начало периода | на конец периода | тыс. руб. | ± % | |||

| в тыс. руб. | в % к валюте баланса | в тыс. руб. | в % к валюте баланса | |||

| 1. Чистые активы | -1023 | -76,7 | -786 | -80,5 | +237 | +23,2 |

| 2. Уставный капитал | 10 | 0,8 | 10 | 1 | – | – |

| 3. Превышение чистых активов над уставным капиталом | -1033 | -77,5 | -796 | -81,6 | +237 | +22,9 |

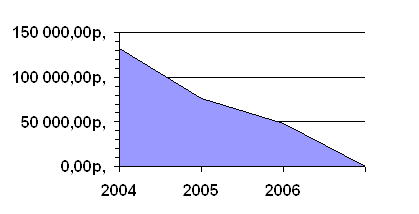

Чистые активы организации на начало июля 2006 г. меньше уставного капитала в 78,6 раза. Такое соотношение отрицательно характеризует финансовое положение ООО «МПС системы» и не удовлетворяет требованиям нормативных актов к величине чистых организации. В случае, если по истечению двух лет с момента регистрации общества с ограниченной ответственностью стоимость его чистых активов оказывается меньше уставного капитала, общество обязано уменьшить свой уставный капитал (ст. 90 Гражданского кодекса Российской Федерации). При этом необходимо отметить увеличение чистых активов на 23,2% за рассматриваемый период. На конец отчетного периода не соблюдается базовое законодательное требование к величине чистых активов. Тем не менее, сохранение имевшей место тенденции способно в будущем вывести чистые активы предприятия на удовлетворительный уровень.

Далее рассмотрим табл. 2.3, в которой отражается определение неудовлетворительной структуры баланса.

Таблица 2.3.

Определение неудовлетворительной структуры баланса

| Показатель | Значение показателя | Изменение | Нормативное значение | Соответствие фактического значения нормативному на конец периода | |

| на начало отчетного периода | на конец отчетного периода | ||||

| 1. Коэффициент текущей ликвидности | 0,56 | 0,55 | -0,01 | не менее 2 | не соответствует |

| 2. Коэффициент обеспеченности собственными средствами | -0,79 | -0,82 | -0,03 | не менее 0,1 | не соответствует |

| 3. Коэффициент восстановления платежеспособности | x | 0,27 | x | не менее 1 | не соответствует |

Расчеты показателей выполнены по методике Федерального управления по делам о несостоятельности (банкротстве).

Выводы по рассмотренной таблице следующие: оба коэффициента на последний день июня 2006 г. оказались меньше нормативно установленного значения, в качестве третьего показателя рассчитан коэффициент восстановления платежеспособности. Данный коэффициент служит для оценки перспективы восстановления организацией нормальной структуры баланса (платежеспособности) в течение полугода при сохранении имевшей место в анализируемом периоде тенденции изменения текущей ликвидности и обеспеченности собственными средствами. Значение коэффициента восстановления платежеспособности (0,27) указывает на отсутствие в ближайшее время реальной возможности восстановить нормальную платежеспособность. При этом необходимо отметить, что данные показатели неудовлетворительной структуры баланса являются достаточно строгими, поэтому выводы на их основе следует делать лишь в совокупности с другими показателями финансового положения организации.

В табл. 2.4. приведены данные по анализу финансовой устойчивости организации.

Таблица 2.4.

Анализ финансовой устойчивости ООО «МПС системы»

| Показатель собственных оборотных средств (СОС) | На начало отчетного периода | На конец отчетного периода | ||

| Значение показателя | Излишек (недостаток) | Значение показателя | Излишек (недостаток) | |

| СОС1 (рассчитан без учета долгосрочных и краткосрочных пассивов) | -1037 | -2247 | -796 | -1711 |

| СОС2 (рассчитан с учетом долгосрочных пассивов) | -1037 | -2247 | -796 | -1711 |

| СОС3 (рассчитан с учетом и долгосрочных и краткосрочных пассивов) | +1319 | +109 | +966 | +51 |

Излишек (недостаток) собственных оборотных средств рассчитывается как разница между собственными оборотными средствами и величиной запасов и затрат.

Поскольку из трех вариантов расчета показателей покрытия запасов и затрат собственными оборотными средствами положительное значение имеет только рассчитанный по последнему варианту СОС3, финансовое положение организации можно охарактеризовать как неустойчивое. Несмотря на неудовлетворительную финансовую устойчивость, следует отметить, что два из трех показателей покрытия собственными оборотными средствами запасов и затрат в течение анализируемого периода улучшили свои значения.

Далее рассмотрим анализ прочих показателей финансовой устойчивости организации (табл. 2.5.).

Коэффициент автономии организации по итогам первого полугодия 2006 г. составил -0,81%. Полученное значение показывает, что ООО «МПС системы» не имеет собственного капитала и полностью зависит от кредиторов.

Таблица 2.5.

Анализ прочих показателей финансовой устойчивости организации

| Показатель | Значение показателя | Изменение показателя | Описание показателя и его нормативное значение | |

| на начало отчетного периода | на конец отчетного периода | |||

| 1. Коэффициент автономии | -0,77 | -0,81 | -0,04 | Отношение собственного капитала к общей сумме капитала. |

| 2. Финансовый леверидж | -0,43 | -0,45 | -0,01 | Отношение собственного капитала к заемному. Оптимальное значение: 1. |

| 3. Коэффициент покрытия инвестиций | -0,77 | -0,81 | -0,04 | Отношение собственного капитала и долгосрочных обязательств к общей сумме капитала. |

| 4. Коэффициент маневренности собственного капитала | 1,01 | 1,01 | -0,01 | Отношение собственных оборотных средств к источникам собственных и долгосрочных заемных средств. Отношение должно быть, как минимум, положительное. |

| 5. Коэффициент мобильности оборотных средств | 0,99 | 0,99 | +0,01 | Отношение оборотных средств к стоимости всего имущества. |

| 6. Коэффициент обеспеченности материальных запасов | -0,86 | -0,87 | -0,01 | Отношение собственных оборотных средств к величине материально-производственных запасов. |

| 7. Коэффициент обеспеченности текущих активов | -0,79 | -0,82 | -0,04 | Отношение собственных оборотных средств к текущим активам. |

| 8. Коэффициент краткосрочной задолженности | 1 | 1 | – | Отношение краткосрочной задолженности к сумме общей задолженности. |

Значение коэффициента покрытия инвестиций на конец периода составило -0,81, что значительно ниже общепринятого в мировой практике значения.

Коэффициент маневренности собственного капитала показывает, какая часть собственных средств организации находится в мобильной форме, позволяющей относительно свободно маневрировать этими средствами. Значение коэффициента маневренности собственного капитала на последний день анализируемого периода составило 1,01. Считается, что хорошая устойчивость организации характеризуется значением коэффициента 0,5—0,6. Однако на практике норматив для этого показателя не определен, поскольку сильно зависит от сферы деятельности организации.

Итоговое значение коэффициента обеспеченности материально-производственных запасов собственными оборотными средствами (-0,87) показывает, что материально-производственные запасы фактически приобретены за счет заемных средств, поскольку у ООО «МПС системы» предназначенные для этого собственные оборотные средства отсутствуют.

Коэффициент краткосрочной задолженности ООО «МПС системы» показывает на отсутствие долгосрочной задолженности при 100% краткосрочной

Далее рассмотрим табл. 2.6, в которой приведен расчет коэффициентов ликвидности.

Таблица 2.6.

Расчет коэффициентов ликвидности

| Показатель ликвидности | Значение показателя | Изменение показателя | Расчет, рекомендованное значение | |

| на начало отчетного периода, тыс. руб. | на конец отчетного периода, тыс. руб. | |||

| 1. Коэффициент текущей (общей) ликвидности | 0,56 | 0,55 | -0,01 | Отношение текущих активов к краткосрочным обязательствам. Рекомендуемое значение: >2,0 |

| 2. Коэффициент быстрой (промежуточной) ликвидности | 0,05 | 0,03 | -0,02 | Отношение ликвидных активов к краткосрочным обязательствам. Рекомендуемое значение: >1,0 |

| 3. Коэффициент абсолютной ликвидности | 0,01 | 0,01 | +0,01 | Отношение высоколиквидных активов к краткосрочным обязательствам. Рекомендуемое значение: >0,2 |

На последний день анализируемого периода значение коэффициента текущей ликвидности (0,55) не соответствует норме. При этом нужно обратить внимание на имевшее место в течение анализируемого периода негативное изменение — коэффициент текущей ликвидности снизился на –0,01. Значение коэффициента быстрой ликвидности (0,03) также оказалось ниже допустимого. Это означает, что у ООО «МПС системы» недостаточно активов, которые можно в сжатые сроки перевести в денежные средства, чтобы погасить краткосрочную кредиторскую задолженность. Третий из коэффициентов, характеризующий способность организации погасить всю или часть краткосрочной задолженности за счет денежных средств и краткосрочных финансовых вложений, имеет значение (-0,01) ниже допустимого предела (0,2). При этом с начала периода коэффициент абсолютной ликвидности практически не изменился.

Как видно из «Отчета о прибылях и убытках», за полугодие 2006 г. организация получила прибыль от продаж в размере 201 тыс. р., что равняется 7,6% от выручки. В прошлом периоде, наоборот, имел место убыток в сумме 13 тыс. р.

По сравнению с прошлым периодом в текущем году увеличилась как выручка от продаж, так и расходы по обычным видам деятельности (на 2504 и 2290 тыс. р. соответственно). Причем в процентном отношении изменение выручки (+1841,2%) опережает изменение расходов (+1536,9%).

Изучая расходы по обычным видам деятельности, следует отметить, что организация как в прошлом году учитывала общехозяйственные расходы в качестве условно-постоянных, относясь их по итогам отчетного периода на счет реализации. Это и обусловило отсутствие данного показателя за отчетный период в форме № 2.

Убыток от прочих операций в течение рассматриваемого периода составил 6 тыс. р., что на 7 тыс. р. меньше, чем сальдо прочих доходов-расходов за аналогичный период прошлого года. При этом величина убытка от прочих операций составляет 3% от абсолютной величины прибыли от продаж за анализируемый период.

Основные финансовые результаты деятельности ООО «МПС системы» в течение рассматриваемого периода приведены в табл. 2.7.

Анализ показателя чистой прибыли по данным формы № 2 во взаимосвязи с изменением показателя «Нераспределенная прибыль (непокрытый убыток)» формы № 1 позволяет сделать вывод, что в 2006 г. организация погашала убытки прошлых лет либо отражала прибыль, не связанную с результатом от продаж и прочих операций в сумме 90 тыс. р.

Таблица 2.7.

Основные финансовые результаты деятельности ООО «МПС системы»

| Показатель | Значение показателя, тыс. руб. | Изменение показателя | ||

| За отчетный | За аналогичный | тыс. руб. | ± % | |

| 1. Выручка от продажи товаров, продукции, работ, услуг | 2640 | 136 | +2504 | +19,4 раза |

| 2. Расходы по обычным видам деятельности | 2439 | 149 | +2290 | +16,4 раза |

| 3. Прибыль (убыток) от продаж (1-2) | 201 | -13 | +214 | +17,5 раза |

| 4. Прочие доходы | – | – | – | – |

| 5. Прочие расходы | 6 | -1 | +7 | +8 раз |

| 6. Прибыль (убыток) от прочих операций (4-5) | -6 | 1 | -7 | -6 раз |

| 7. Прибыль до уплаты процентов и налогов | 195 | -12 | +207 | +18,3 раза |

| 8. Изменение налоговых активов и обязательств, налог на прибыль | -48 | – | -48 | – |

| 9. Чистая прибыль (убыток) отчетного периода (3+6+8) | 147 | -12 | +159 | +14,3 раза |

Судя по отсутствию в бухгалтерской отчетности данных об отложенных налоговых активах и обязательствах, организация не применяет ПБУ 18/02 «Учет расчетов по налогу на прибыль», что допустимо для субъектов малого предпринимательства.

Ниже приведена табл. 2.8, в которой даются показатели анализа рентабельности.

Все три показателя рентабельности за отчетный период, приведенные в таблице, имеют положительные значения, поскольку организацией получена как прибыль от продаж, так и в целом прибыль от финансово-хозяйственной деятельности.

Таблица 2.8.

Анализ рентабельности

| Показатели рентабельности | Значения показателя (в копейках) | Изменение, | |

| за отчетный период 2006 г. | за аналогичный | ||

| 1. Величина прибыли от продаж на каждый рубль, вложенный в производство и реализацию продукции (работ, услуг) | 8,2 | -8,7 | +16,9 |

| 2. Величина прибыли от продаж в каждом рубле выручки от реализации (рентабельность продаж) | 7,6 | -9,6 | +17,2 |

| 3. Величина прибыли до налогообложения на рубль всех расходов организации | 6 | -8,1 | +14,1 |

Рентабельность продаж в отчетном периоде составила 7,6%. Более того, имеет место рост рентабельности продаж по сравнению с аналогичным периодом 2005 г. (+17,2%).

Показатель рентабельности, рассчитанный как отношение прибыли до налогообложения к совокупным расходам организации, составил 6%. Это значит, что с каждого рубля, израсходованного в течение первого полугодия в рамках финансово-хозяйственной деятельности ООО «МПС системы», было получено 6 коп. прибыли. За аналогичный период 2005 г., напротив, был получен убыток. Таким образом, прирост показателя составил 14,1 коп. с рубля совокупных затрат.

Рентабельность использования вложенного в предпринимательскую деятельность капитала представлена в табл. 2.9.

Таблица 2.9. Рентабельность использования вложенного в предпринимательскую деятельность

| Показатель рентабельности | Значение показателя в отчетном периоде, % | Расчет показателя |

| Рентабельность производственных фондов | 18,7 | Отношение прибыли от продаж к среднегодовой стоимости основных средств и материально-производственных запасов |

| Рентабельность активов (ROA) | 12,7 | Отношение чистой прибыли к среднегодовой стоимости активов |

| Рентабельность собственного капитала (ROE) | – | Отношение чистой прибыли к среднегодовой величине собственного капитала |

В данном случае показатель рентабельности собственного капитала рассчитан не был, поскольку у организации фактически отсутствовал собственный капитал. За анализируемый период каждый рубль, вложенный организацией в основные фонды и материально-производственные запасы, обеспечил прибыль от продаж в размере 0,19 руб.

Далее в табл. 2.10 рассчитаны показатели оборачиваемости ряда активов, характеризующие скорость возврата авансированных на осуществление предпринимательской деятельности денежных средств, а также показатель оборачиваемости кредиторской задолженности при расчетах с поставщиками и подрядчиками.

Таблица 2.10.

| Показатель оборачиваемости | Значения показателя | Продолжительность |

| Оборачиваемость активов (отношение выручки к среднегодовой стоимости активов) | 2,3 | 79 |

| Оборачиваемость собственного капитала (отношение выручки к среднегодовой величине собственного капитала) | – | – |

| Оборачиваемость дебиторской задолженности (отношение выручки к среднегодовой величине дебиторской задолженности) | 35,2 | 5 |

| Оборачиваемость задолженности за реализованную продукцию (работы, услуги) (отношение выручки к среднегодовой задолженности за реализованную продукцию) | -17 | -11 |

| Оборачиваемость задолженности перед поставщиками и подрядчиками (отношение выручки к среднегодовой кредиторской задолженности перед поставщиками и подрядчиками) | 15,5 | 12 |

| Оборачиваемость материально-производственных запасов (отношение выручки к среднегодовой стоимости МПЗ) | 2,5 | 72 |

В соответствии с результатами расчетов, за 79 календарных дней организация получает выручку, равную сумме всех имеющихся активов. При этом требуется 72 дня, чтобы получить выручку равную среднегодовому остатку материально-производственных запасов.

По результатам проведенного анализа выделены и сгруппированы по качественному признаку основные показатели финансового положения (по состоянию на последний день первого полугодия 2006 г.) и результатов деятельности ООО «МПС системы» за анализируемый период, которые приведены ниже. При этом учтено не только текущее значение показателей, но и их динамика.

Среди показателей, исключительно хорошо характеризующих финансовое положение и результаты деятельности ООО «МПС системы», можно выделить такие:

— положительная динамика изменения собственного капитала организации притом, что активы ООО «МПС системы» уменьшились на 357 тыс. р. (на 26,8%);

— за отчетный период получена прибыль от продаж (201 тыс. р.), причем наблюдалась положительная динамика по сравнению с прошлым периодом (+214 тыс. р.);

— чистая прибыль составила 147 тыс. р. (+159 тыс. р. по сравнению с аналогичным периодом 2005 г.);

— положительная динамика рентабельности продаж (+17,2 процентных пункта от рентабельности –9,6% за аналогичный период 2005 г.);

— положительная динамика прибыли до налогообложения на рубль всех расходов организации (+14,1 коп. к –8,1 коп. с рубля затрат за аналогичный период 2005 г.);

— итоговая прибыль составляет значительный процент от совокупной стоимости активов организации (12,7%).

С позитивной стороны финансовое положение организации характеризуют следующие показатели:

— коэффициент маневренности собственного капитала имеет удовлетворительное значение (1,01);

— не в полной мере соблюдается нормальное соотношение активов по степени ликвидности и обязательств по сроку погашения.

Среди показателей, неудовлетворительно характеризующих финансовое положение организации, можно выделить такие:

— чистые активы меньше уставного капитала, при этом за период имело место увеличение чистых активов;

— неустойчивое финансовое положение по величине собственных оборотных средств.

Показатели финансового положения организации, имеющие критические значения:

— оба показателя, характеризующие платежеспособность (коэффициенты текущей ликвидности и обеспеченности собственными средствами), имеют неудовлетворительное значение;

— полная зависимость организации от заемного капитала (отрицательная величина собственного капитала);

— коэффициент покрытия инвестиций значительно ниже нормы (доля собственного капитала и долгосрочных обязательств в общей сумме капитала ООО «МПС системы» составляет лишь –81% при критическом пороге 75%);

— коэффициент обеспеченности материальных запасов имеет отрицательное значение (-0,87) из-за фактического отсутствия у организации собственных оборотных средств;

— значительно ниже нормативного значения коэффициент текущей (общей) ликвидности;

— коэффициент быстрой (промежуточный) ликвидности существенно ниже нормативного значения;

— коэффициент абсолютной ликвидности существенно ниже нормы.

На последний день анализируемого периода финансовое положение ООО «МПС системы» можно охарактеризовать как неудовлетворительное. Средний балл, рассчитанный с учетом важности ключевых показателей по шкале от –2 (критическое значение) до +2 (идеальное значение), составил -1,12. Это значит, что в среднем, значения показателей положения организации не укладывается в нормативные. При этом за рассматриваемый период, судя по состоянию и динамике показателей прибыли и рентабельности, организация получила отличные финансовые результаты.

Похожие работы

... выбывающих товаров производится одним из возможных методов: 1) по себестоимости каждой единицы; 2) по средней себестоимости; 3) методом ФИФО; 4) методом ЛИФО. Рассмотрим на конкретном примере порядок отражения в бухгалтерском учете реализации товаров на предприятии оптовой торговли. Пример 1. Организация приобрела партию товара стоимостью 180 тыс. руб. (в том числе НДС 30 тыс. руб.). В ...

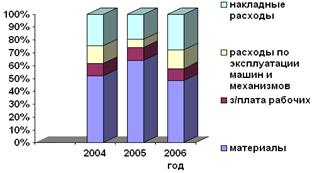

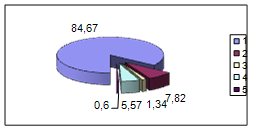

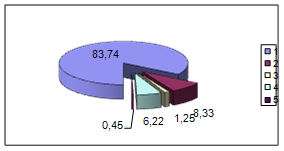

... – четкое определение состава производственных затрат. Объектом исследования данной дипломной работы является Строительно-монтажный поезд № 334 филиал ОАО «Кавтрансстрой». Предметом исследования является организация учета затрат в Строительно-монтажном поезде №334 ф-л ОАО «Кавтрансстрой» на выполнение строительных работ. Задачи дипломной работы: - осветить нормативно правовую базу ...

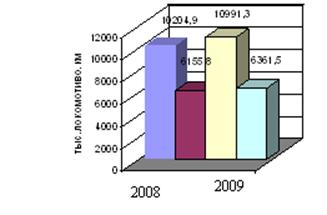

... с Филиалом. Финансирование Локомотивного депо осуществляется Филиалом в соответствии с утвержденными планами, сметами, платежными балансами в порядке, установленном ОАО «РЖД». При экономии фактических затрат Локомотивное депо получает дополнительное мотивационное финансирование, величина которого определяется Филиалом. Доходы от подсобно-вспомогательной деятельности Локомотивного депо, ...

... в его кассу» Как считает М.А. Булатов (Теория бухгалтерского учета: Учебное пособие.- М.: Издательство «Экзамен», 2003) «Основными задачами ведения бухгалтерского учета кассовых операций предприятий являются: • обеспечение сохранности денежных средств (материальная ответственность, условия хранения, проведение ревизий); • своевременное и точное оформление первичных документов и регистрация их в ...

0 комментариев