Навигация

5. Петухова М.К.

за январь: (9040-400) *13%=1123,2 руб.

за февраль: (9920-400) *13%=1237,6 руб.

Согласно п.28 ст.217 НК РФ материальная помощь в пределах 4000 руб. НДФЛ не облагается.

-за март: 10000*13%=1300 руб.

НДФЛ, подлежащий уплате в бюджет составит:

1123,2+1237,6+1300 = 3660,8 руб.

6. Кравцова Е.З.

Согласно ст.212 при получении дохода в виде материальной выгоды, налоговая база определяется как превышение суммы процентов за пользование заемными средствами, исчисленной исходя из трех четвертых действующей ставки рефинансирования, установленной ЦБ РФ на дату получения таких средств, над суммой процентов, исчисленной исходя из условий договора.

МВ = (3/4*13% - 0%) *15000*90/365 = 369,9 руб.

- за январь: (6780-400-2*600) *13% = 673,4 руб.

369,9*35% = 129,5 руб.

за февраль: (7440-400-2*600) * 13%=759,2 руб.

за март: (7500-2*600) * 13%=819 руб.

НДФЛ, подлежащий уплате в бюджет составит:

673,4+129,5+759,2+819=2381,1 руб.

7. Петров А.Т.

Будем считать, что возмещение стоимости приобретенных медикаментов в марте производилось за счет средств, оставшихся после уплаты налога на прибыль. Указанные расходы освобождаются от НДФЛ согласно ст.218

за январь: (5085-500) * 13%=596,05 руб.

за февраль: (5580-500) * 13%=660,4 руб.

за март: (5625-500) * 13%=666,25 руб.

НДФЛ, подлежащий уплате в бюджет составит:

596,05+660,4+666,25=1922,7 руб.

8. Антонова Ю.Ю.

за январь (3390-5000-400) * 13%=0руб.

Согласно п.8 ст.217 суммы единовременной материальной помощи работникам в связи со смертью членов их семьи, освобождаются от НДФЛ.

-за февраль (3720-400) *13%=431,6руб.

за март (3750-400) *13%=435,5руб.

НДФЛ, подлежащий уплате в бюджет составит:

431,6+435,5=867,1руб

9. Комаров Т.Р.

за январь (4859-400-2*600) *13%=423,67руб.

за февраль (5332-400-2*600+4500-4000) *13%=550,16руб.

Согласно ст.218 вдовам (вдовцам), одиноким родителям, опекунам или попечителям приемным родителям налоговый вычет в сумме 600руб. на ребенка производится в двойного размере.

- за март(5375-400-1200) *13%=490,75руб.

НДФЛ, подлежащий уплате в бюджет составит:

423,67+810,16=490,75руб

10. Доронина Т.Н. Согласно п.28 ст.217 НК РФ.

за январь (3955-400) * 13%=462,15руб.

за февраль (4340-400) * 13%=512,2руб.

за март (4375-400) *13%=516,75руб.

НДФЛ, подлежащий уплате в бюджет составит:

462,15+512,2+516,75+3562=5131,1 руб.

Определим суммы налоговых платежей к уплате за 1 квартал 2006 г. по налогу на имущество.

Стоимость налогооблагаемого имущества на:

1 января – 755,8 тыс. руб.

1 февраля – 770,9 тыс. руб.

1 марта – 794,1 тыс. руб.

Остаточная стоимость основных средств на 1 апреля:

1436-397,8-28,7 = 1009,5 тыс. руб.

Среднегодовая стоимость имущества предприятия составит:

(755,8+770,9+794,1+1009,5) /(3+1) =832,6 тыс. руб.

Сумма авансового платежа налога на имущество к уплате в бюджет за

1 кв.:

832,6*2,2%*1/4 = 4,6 тыс. руб.

Определим суммы налоговых платежей к уплате за 1 квартал 2006 г. по транспортному налогу.

На учете в организации числятся следующие виды транспортных средств:

- два грузовых автомобиля мощностью двигателя 180 л. с.

Транспортный налог составит: 2*180 л. с. *50 руб. * 3/12 = 4500 руб.

- грузовой автомобиль мощностью двигателя 130 л. с. до 1 марта.

Транспортный налог составит: 130 л. с. *40 руб. *2/12 = 866,7 руб.

- автобус мощностью двигателя 220 л. с.

Транспортный налог составит: 220 л. с. *100 руб. *3/12 = 5500 руб.

- автомобиль ВАЗ 2107 мощностью двигателя 85 л. с.

Транспортный налог составит:

85 л. с. *25 руб. *3/12 = 531,3 руб.

Сумма транспортного налога: 4500+866,7+5500+1225+531,3 = 12623 руб.

Определим земельный налог.

(800*411,03) *1,5% = 4,93 тыс. руб.

4,93*4= 1,23 тыс. руб. - сумма налога за квартал

На основании о наличии земельных участков проведем расчет земельного налога. Наше предприятие имеет в своей собственности 800 га земли, из них 90% занимает с/х угодия, в т. ч.80% пашни, оставшаяся часть занята пастбищами. В соответствии с постановлением правительства РБ от 25 июля 2005 г. № 150 "Об утверждении показателей государственной кадастровой оценки земель с/х назначения РБ" по уфимскому району кадастровая стоимость 1 га земли составляет 20052 руб., причем на категорию земель 1 группы – 20052 руб., кроме того ставка налога на земли с/х назначения составляет 0,1% от кадастровой стоимости 1 га земли.

∑ Налога по с/х угодиям = 1/4 * (720*20052*0,001) = 3609,36 руб.

∑ Налога по прочим землям:

1/4 * (144*20052*0,001) = 721,87 руб.

Общая сумма налога:

3609,36 + 721,87 = 4331,23 руб.

Определим суммы налоговых платежей к уплате за 1 квартал по налогу на прибыль.

Объектом налогообложения по налогу на прибыль организаций признается прибыль, полученная налогоплательщиком. Прибылью признается полученные доходы, уменьшенные на величину произведенных расходов.

1. Внереализационные доходы:

Кредиторская задолженность, по которой истек срок исковой давности - 5,5тыс. руб.

Доходы от реализации:

- Отгружена собственная продукция покупателям – 1950,2 тыс. руб.

НДС – 297,5 тыс. руб.

- Начислена амортизация на производственные основные средства – 32,5 тыс. руб.

НДС – 4,9 тыс. руб.

- Реализованы списанные основные средства – 52,3 тыс. руб.

НДС – 7,9 тыс. руб.

1950,2-297,5+32,5-4,9+52,3-7,9=1724,7 тыс. руб.

Доходы всего:

1724,7+5,5=1730,2 тыс. руб.

2. материальные расходы:

- Отпущены в производство

сырье – 127,8 тыс. руб.

материалы – 76,7 тыс. руб.

полуфабрикаты – 95,8 тыс. руб.

ГСМ – 14 тыс. руб.

Инструменты и инвентарь стоимостью до 10000руб. – 45,8 тыс. руб.

- Счета коммунального хозяйства – 13,3 тыс. руб. (без НДС)

- Транспортные услуги сторонних организаций – 2,5 тыс. руб. (без НДС)

- Потери продукции – 6,8 тыс. руб.

Материальные расходы = 127,8+76,7+95,8+14+45,8+13,3+2,5+6,8=382,7 тыс. руб.

Расходы на оплату труда:

- Заработная плата персоналу, занятому в основном производстве–540 тыс. руб.

- Заработная плата управленческому персоналу – 227,3 тыс. руб.

- Выдана в счет натуральной оплаты труда собственная продукция–27 тыс. руб. (без НДС);

Расходы на оплату труда = 540+227,3+22,9=790,2 тыс. руб.

Расходы на амортизацию:

- амортизация на производственные основные средства – 32,5 тыс. руб.

- амортизация на непроизводственные основные средства – 9,8 тыс. руб.

32,5+9,8=42,3 тыс. руб.

Прочие расходы:

- представительские расходы – 22,9 тыс. руб. (без НДС)

- командировочные расходы – 6,8 тыс. руб. (без НДС)

Прочие расходы = 22,9+6,8+199,5+4,6+12,6=246,4 тыс. руб.

Внереализационные расходы:

- штрафы, пени за невыполнение обязательств перед бюджетом – 12,3 тыс. руб.

- штрафы пени, уплаченные за невыполнение договорных обязательств – 12,4 тыс. руб.

12,3+12,4=24,7 тыс. руб.

Расходы всего:

382,7+790,2+42,3+246,4+24,7=1486,3 тыс. руб.

Налоговая база по налогу на прибыль:

1730,2-1486,3=303,9 тыс. руб.

Сумма налога составит:

303,9*24%=72,94 тыс. руб.

Объектом обложения на данном предприятии являются реализация товаров, в т. ч. и безвозмездная передача, реализация списанных основных средств с учетом акцизов за вычетом данного налога (в соответствии со ст.146 НК). Налоговая база при реализации товаров равна стоимости эти товаров (п.1,2 ст.154 НК). Ставка налога-18% (п. з. ст.164 ПК). НДС= Налоговая база* Ставка налога (ст.166 НК).

Рассчитаем НДС в ООО " Новый мир" и представим в таблицах начисленной и подлежащий вычету.

Таблица 2.1. НДС, начисленный в ООО "Новый мир"

| Содержание операции | Сумма, руб. | Ставки, % | НДС начисленный, руб. |

|

| 1. Реализация готовой продукции | 1560 200 | 18 | 237 997 |

|

| 2. Реализация списанных основных средств | 52 300 | 18 | 7978 |

|

| 3. Безвозмездно переданная готовая продукция дет. саду | 5900 | 18 | 900 |

|

| 4. Выдана в счет натур. оплаты собственная продукция | 27000 | 18 | 4119 |

|

| 5. Авансы, полученные от покупателей | 156000 | 18 | 23796 |

|

| 6. Представительские расходы | 27 | 18 | 22,9 |

|

| 7. Командировочные расходы | 8 | 18 | 6,9 |

|

| ИТОГО | 274816,8 |

| ||

| Таблица 2.2. НДС, подлежащий вычету | ||||

| Содержание операции | Сумма, руб. | Ставки, % | НДС, подлежащий вычету, руб. |

|

| 1. Оприходованы объекты ОС | 70800 | 18 | 10800 |

|

| 2. Оприходованы НМЛ | 12500 | 18 | 1906 |

|

| 3. Оприходованы МПЗ | 460100 | 18 | 70184 |

|

| 4. Приняты счета коммунальных хозяйств | 15700 | 18 | 2394 |

|

| 5. Приняты счета транспортных средств | 2900 | 18 | 442 |

|

| ИТОГО | 85726 |

| ||

Таким образом, НДС, который необходимо уплатить ООО "Новый мир" можно вычислить следующим образом.

Согласно таблицам 1 и 2 и ст.173 НК НДС, подлежащий взносу в бюджет, находится как

274816,8 руб. - 85726 руб. = 189090,8 руб.

Структура налоговых обязательств будет иметь следующий вид.

Таблица 2.3. Структура налоговых обязательств

| Вид налогового обязательства | тыс. руб. | % |

| налоги, возмещаемые через цену продукции | 189,09 | 39,61 |

| в т. ч. НДС | 189,09 | 39,61 |

| налоги, возмещаемые через себестоимость продукции | 210,8 | 44,16 |

| в т. ч. транспортный налог | 12,62 | 2,64 |

| в т. ч. ЕСН | 199,99 | 41,89 |

| налоги, отнесенные на финансовые результаты | 4,6 | 0,96 |

| в т. ч. налог на имущество | 4,6 | 0,96 |

| налоги, возмещаемые за счет чистой прибыли | 72,94 | 15,28 |

| в т. ч. налог на прибыль | 72,94 | 15,28 |

| Налоговые издержки всего, тыс. руб. | 477,4 | 100 |

Налогоплательщик вправе уменьшить ЕСН, начисленный в федеральный бюджет, на сумму налогового вычета (п.2 ст.243 НК РФ). В качестве такого вычета служит сумма страховых взносов на обязательное пенсионное страхование, начисленных за тот же период в соответствии с Федеральным законом от 15.12. 2001 № 167-ФЗ. Сумма ЕСН, которая подлежит уплате в федеральный бюджет, начисляется по ставкам, предусмотренным статьей 241 НК РФ. Сумма страховых взносов в ПФР рассчитывается по тарифам, установленным в статье 22 Федерального закона от 15.12. 2001 № 167-ФЗ с учетом переходных положений, содержащихся в статье 33 этого закона.

Суммы ЕСН и страховых взносов на обязательное пенсионное страхование ежемесячно определяются по каждому работнику отдельно. Для этого предназначена Индивидуальная карточка (Приложение 3) учета сумм начисленных выплат и иных вознаграждений, сумм начисленного единого социального налога, страховых взносов на обязательное пенсионное страхование (налогового вычета).

Организации - плательщики ЕСН на практике применяют один из двух возможных способов учета пенсионных взносов. Каждый из них имеет свои преимущества и недостатки.

Взносы в ПФР уменьшают "федеральную" часть ЕСН. При этом способе учета отражаются такие бухгалтерские записи.

Сумма ЕСН в части федерального бюджета, начисленная по полной налоговой ставке (без учета налогового вычета), отражается по кредиту счета 69 (или 68) субсчет "Расчеты по ЕСН с федеральным бюджетом" в корреспонденции со счетами учета затрат (издержек обращения).

Сумма страховых пенсионных взносов начисляется на счете 69 (или 68) внутренней проводкой: по кредиту - на субсчете "Расчеты по пенсионному обеспечению", по дебету - на субсчете "Расчеты по ЕСН с федеральным бюджетом".

В результате происходит уменьшение "федеральной" части ЕСН, начисленной по полной налоговой ставке, указанной в статье 241 НК РФ, на сумму начисленных взносов на обязательное пенсионное страхование. Уплате в федеральный бюджет подлежит та часть налога, которая сформирована в виде кредитового сальдо по счету 69 (или 68) субсчет "Расчеты по ЕСН с федеральным бюджетом". Страховые взносы перечисляются в ПФР в сумме, начисленной по кредиту счета 69 (или 68) субсчет "Расчеты по пенсионному обеспечению".

В данном случае страховые пенсионные взносы не включаются в себестоимость продукции (работ, услуг), а отражаются как налоговый вычет по ЕСН. Но такой вариант бухучета не ведет к искажению себестоимости, поскольку вместо страховых взносов в ПФР на затраты списывается полная сумма ЕСН (без учета налогового вычета).

Страховые взносы в ПФР начисляются на счетах учета затрат.д.анный способ можно назвать традиционным, поскольку именно он применялся до введения единого социального налога. При этом способе в состав затрат (издержек обращения) включаются обе суммы - и "федеральная" часть ЕСН (за минусом налогового вычета), и страховые взносы в Пенсионный фонд.

Поэтому сначала бухгалтер должен рассчитать сумму ЕСН, подлежащую уплате в федеральный бюджет, с учетом налогового вычета. Расчет производится в индивидуальных карточках по каждому работнику отдельно.

После этого бухгалтер отражает сумму ЕСН к уплате в федеральный бюджет (за минусом налогового вычета) по кредиту счета 69 (или 68) субсчет "Расчеты по ЕСН с федеральным бюджетом" в корреспонденции со счетами учета затрат (издержек обращения).

Определим суммы налоговых платежей к уплате за 1 квартал по единому социальному налогу.

ЕСН начисленный на оплату труда персонала, занятого в основном производстве:

540*26% = 140,4 тыс. руб.

Отчисления в федеральный бюджет составят:

540*20% = 108 тыс. руб.

Отчисления в фонд социального страхования:

540*2,9% = 15,66 тыс. руб.

Отчисления в Федеральный фонд обязательного медицинского страхования:

540*1,1% = 5,94 тыс. руб.

Отчисления территориальный фонд обязательного медицинского страхования:

540*2% = 10,8 тыс. руб.

Страховые взносы составят – 140,4 тыс. руб.

ЕСН начисленный на оплату труда управленческого персонала:

Похожие работы

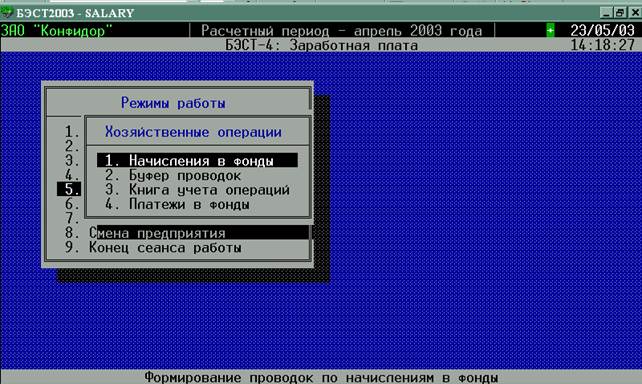

... – хозяйственной деятельности ЗАО «Конфидор» отражает и порядок ведения учета расчетов по ЕСН (см. Приложение 17). Исходя из аудиторского заключения видно, что главным недостатком в организации учета и налогообложения расчетов по ЕСН является не своевременность перечисления платежей по ЕСН. Это можно объяснить недостатком оборотных денежных средств у предприятия. 3. Проблемы и ...

... социальными фондами. Эта функция принадлежит государству и полностью им контролируется. Налогоплательщики поэтому не могут нести ответственности за правильность исчисления, полноту и своевременность распределения единого социального налога между фондами, а только лишь за правильность исчисления, полноту и своевременность уплаты самого налога. Указанная проблема возникла по той причине, что глава ...

... страховых взносов на обязательное пенсионное страхование (авансовых платежей по страховым взносам) представляются налогоплательщиком в налоговый орган одновременно с представлением расчетов и (или) налоговой декларации по налогу. 10.Социальная защита населения. 10.1.Взносы в Пенсионный фонд РФ. Одним из компонентов социальной защиты населения выступают взносы в Пенсионный фонд ...

... предпринимателям. Однако, по нашему мнению, выплаты физических лиц по договорам гражданско-правового характера, предметом которых является выполнение работ, оказание услуг, осуществляемые в пользу индивидуальных предпринимателей не должны облагаться единым социальным налогом. Иначе, возникнет двойное налогообложение, поскольку индивидуальные предприниматели самостоятельно уплачивают единый ...

0 комментариев