Навигация

Коэффициент покрытия (общей ликвидности)

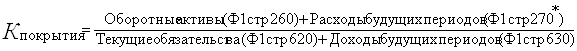

1. Коэффициент покрытия (общей ликвидности).

Данный коэффициент показывает, в какой степени имеющиеся оборотные активы достаточны для удовлетворения текущих обязательств:

* – расходы будущих периодов, списанные в течение двенадцати месяцев с даты баланса

На начало периода: ![]()

На конец периода: ![]()

Логика, стоящая за расчётом данного коэффициента, заключается в том, что оборотные активы должны быть полностью переведены в денежные средства в течение одного года, а текущие обязательства также необходимо оплатить в течение года.

На основании произведённых расчётов можно сделать вывод о том, что на начало анализируемого периода на 1 гривну текущих обязательств приходится 6 гривен текущих активов, а на конец периода – 9,6 гривен. Согласно общепринятым стандартам, считается, что этот коэффициент должен находиться в пределах от 1до 2. Превышение краткосрочных средств над обязательствами более чем в 2 и более раз (как в данном случае) считается нежелательным, поскольку может свидетельствовать о нарушении структуры капитала. Однако необходимо учитывать то, что Часов-Ярское РУ является структурным подразделением объединения, поэтому нарушение структуры капитала не является негативным фактором для предприятия. Значение коэффициента покрытия на конец отчётного периода увеличился на 3,6, что свидетельствует о наличии у предприятия значительных объёмов свободных средств.

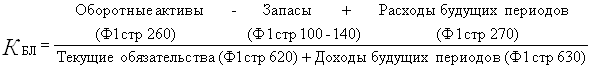

2. Коэффициент быстрой ликвидности.

Коэффициент быстрой ликвидности считается более жестким тестом на ликвидность, так как при его расчёте не берётся во внимание наименее ликвидная часть оборотных активов – запасы:

На начало периода: ![]()

На конец периода: ![]()

На основании полученных в ходе расчётов данных можно сделать вывод о том, что на начало и конец исследуемого периода на 1 гривну текущих обязательств приходится 5,72грн. и 9,1грн. наиболее ликвидных текущих активов. Высокие значения данного коэффициента напрямую связаны со спецификой функционирования, а также с ростом дебиторской задолженности, что свидетельствует о финансовых проблемах предприятия.

3. Коэффициент абсолютной ликвидности

Представленный коэффициент показывает, какая часть текущих (краткосрочных) обязательств может быть при необходимости погашена немедленно:

![]()

На начало периода: ![]()

На конец периода: ![]()

Произведённые расчёты показали, что на начало анализируемого периода 0,013 гривны текущих активов может быть погашена немедленно, на конец периода – 0,008 гривны. Оптимальным значением данного коэффициента признаётся значение на уровне 0,2 – 0,35. Расчётное значение коэффициента абсолютной ликвидности намного ниже оптимального уровня, что свидетельствует о недостаточности денежных средств у предприятия для мгновенного погашения, в случае необходимости, своих текущих обязательств.

2.2. Оценка финансовой устойчивости Часов-Ярского РУ ГПП "Укрпромводчермет"

Одна из важнейших характеристик финансового состояния предприятия – стабильность его деятельности с позиции долгосрочной перспективы. Она связана прежде всего с общей финансовой структурой предприятия, степенью его зависимости от кредиторов и инвесторов. Для оценки финансовой устойчивости предприятия необходимо проанализировать взаимосвязь между активом и пассивом баланса, то есть проследить направление использования средств. Коэффициенты, используемые для анализа долгосрочной платежеспособности предприятия:

1. Коэффициент концентрации собственного капитала.

Коэффициент концентрации собственного капитала характеризует долю собственных средств предприятия (собственного капитала) в общей сумме средств, вложенных в имущество предприятия и характеризует возможность предприятия выполнить свои внешние обязательства за счет использования собственных средств. Чем выше значение данного коэффициента, тем финансово устойчивее, стабильнее и более независимо от внешних кредиторов предприятие. Установлено, что общая сумма задолженности не должна превышать сумму собственных источников финансирования, то есть общая сумма капитала должна быть хотя бы на половину сформирована за счёт собственных средств:

![]()

На начало периода: ![]()

На конец периода: ![]()

Коэффициент концентрации собственного капитала показывает, что на 1 гривну общей суммы средств, вложенных в имущество предприятия, на начало и конец периода приходится соответственно 0,92 грн. и 0,95 грн. собственных средств. Повышение значения коэффициента на конец анализируемого периода на 0,03, свидетельствует об усилении финансовой устойчивости предприятия, его стабильности и независимости от инвесторов.

Похожие работы

... существующих методов аудита или их комбинации, процедур получения аудиторских доказательств, а также методов рациональной организации аудиторской деятельности. Значимость аудиторских процедур в процессе проведения аудита трудно переоценить. Именно поэтому обязательные из них приводятся в международных стандартах аудита (отечественные стандарты этого пока не предусматривают) и составляют ...

... счетам 50 "Касса", 51 "Расчетный счет" за 1 квартал 2008 г., выписки банка и первичные учетные документы за 1 квартал 2008 г. 2. МЕТОДИКА ПРОВЕДЕНИЯ АУДИТА ДЕНЕЖНЫХ СРЕДСТВ 2.1 Аудит операций по учету денежных средств в кассе Аудиторская проверка кассовых операций была организована в такой последовательности: 1. инвентаризация кассы и обследование условий хранения денежных ...

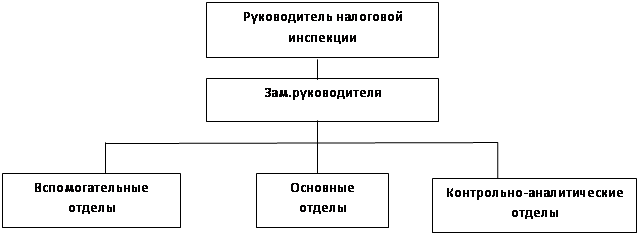

... проверки налоговой отчетности, оформление ее результатов. Проведение камеральной налоговой проверки, обоснованности применения налогоплательщиком налоговой ставки 0 % и налоговых вычетов по НДС. 3 Организация и методика проведения работ по налоговым проверкам 3.1 Организация работ Организация любых работ включает расчетные показатели рабочего процесса: Объем работ в соответствующих ...

... . Это обусловлено наличием субъектов малого и среднего бизнеса, развитием внешнеэкономической деятельности, привлечением иностранного капитала. Глава 2. Методика проведения внутреннего аудита на предприятии 2.1 Правовая база проведения внутреннего аудита на предприятии В Республике Казахстан созданы правовые основы аудиторской деятельности, принят закон «Об аудиторской деятельности» 20 ...

0 комментариев