Навигация

Коэффициент концентрации заемного капитала

2. Коэффициент концентрации заемного капитала.

Данный коэффициент является дополнением к предыдущему коэффициенту - их сумма равна 1 (или 100%). Коэффициент характеризует долю заемных средств в общей сумме средств, вложенных в имущество предприятия:

![]()

На начало периода: ![]()

На конец периода: ![]()

Данный коэффициент определяет долю заёмных средств в общей сумме средств, вложенных в имущество предприятия, поэтому он показывает, что на 1 гривну общей суммы средств, вложенных в имущество предприятия, на начало и конец периода приходится соответственно 0,08 грн. и 0,05 грн. заёмных средств. Следует отметить, что снижение данного коэффициента в динамике на 0,03 свидетельствуют о том, что собственники полностью финансируют своё предприятие.

3. Соотношение заемного и собственного капитала.

Соотношение заемного и собственного капитала дает наиболее общую оценку финансовой устойчивости предприятия:

![]()

На начало периода: ![]()

На конец периода: ![]()

Этот коэффициент даёт наиболее общую оценку финансовой устойчивости предприятия. Он показывает, сколько единиц привлечённых средств приходится на каждую единицу собственных. На основании произведённых расчётов можно сделать вывод о том, что на начало анализируемого периода 0,08 грн., на конец – 0,05 грн. привлечённых средств приходится на 1 гривну собственных средств, вложенных в имущество предприятия. Снижение показателя в динамике на 0,03 единицы свидетельствует о снижении зависимости предприятия от внешних кредиторов, то есть об увеличении финансовой устойчивости предприятия.

3. Оценка и анализ результативности финансово-хозяйственной деятельности Часов-Ярского РУ ГПП "Укрпромводчермет" 3.1. Оценка деловой активности Часов-Ярского РУ ГПП "Укрпромводчермет"

В контексте анализа финансово-хозяйственной деятельности предприятия деловая активность означает текущую производственную и коммерческую деятельность предприятия. Она проявляется в динамичности развития предприятия, достижении поставленных целей, эффективном использовании экономического потенциала, расширении рынков сбыта. Количественная оценка и анализ деловой активности предприятия могут быть осуществлены по двум направлениям: степени выполнения плана по основным показателям и уровню эффективности использования ресурсов предприятия.

Для оценки уровня эффективности использования ресурсов предприятия используют различные показатели оборачиваемости, которые имеют большое значение для оценки финансового положения предприятия, поскольку скорость оборота средств оказывает непосредственное влияние на платежеспособность предприятия. Наиболее часто используемые показатели деловой активности:

1. Коэффициент оборачиваемости запасов.

Для характеристики эффективности управления запасами используются коэффициент оборачиваемости запасов и показатель длительности оборота

![]()

![]() - среднее количество дней, необходимых для одного

- среднее количество дней, необходимых для одного

оборота запасов в течение периода

На начало периода:

![]()

![]() дн.

дн.

На конец периода:

![]()

![]() дн.

дн.

Коэффициент оборачиваемости запасов определяет количество оборотов, которое совершили за год запасы, то есть сколько раз они перенесли свою стоимость на готовую продукцию. В анализируемом периоде запасы совершили за год 9 оборотов и среднее количество времени, необходимого для одного оборота запасов в течение календарного года, составляет 39 дней, в прошедшем периоде запасы совершили за год 10 оборотов и среднее количество времени, необходимого для одного оборота запасов в течение календарного года, составило 35 дней.

В соответствии с произведёнными расчётами данный коэффициент на конец отчётного периода уменьшился на 1,3 и, следовательно, период времени, в течение которого запасы превращаются в реализованные товары, увеличился на 4 дня. Это негативное изменение произошло за счёт появления в структуре оборотных активов в размере 172,8 тыс. грн. нереализованной продукции.

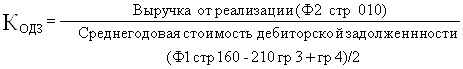

2 Коэффициент оборачиваемости дебиторской задолженности

- среднее количество дней возвращения дебиторской задолженности

- среднее количество дней возвращения дебиторской задолженности

На начало периода: ![]()

![]()

На конец периода: ![]()

![]()

По этому коэффициенту судят, сколько раз в среднем в течение отчётного периода дебиторская задолженность превращается в денежные средства. На конец отчётного периода данный коэффициент снизился на 0,14, что свидетельствует о недополучении предприятием своих средств за реализованную продукцию от дебиторов. Снижение коэффициента произошло из-за увеличения резерва сомнительных долгов на 65,5 тыс. грн., что подразумевает переход части дебиторской задолженности в категорию просроченной, нарушение договорных обязательств, платёжной дисциплины и т.д. В целом в течение анализируемого периода наблюдается увеличение на 68 дней продолжительности погашения кредита, взятого кредиторами.

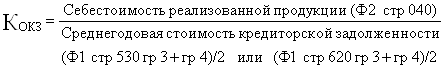

3. Коэффициент оборачиваемости кредиторской задолженности.

![]() - среднее количество дней для оплаты счетов кредиторов

- среднее количество дней для оплаты счетов кредиторов

На начало периода: ![]()

![]() дн.

дн.

На конец периода: ![]()

![]() дн.

дн.

Данный коэффициент дополняет предыдущий. Коэффициент оборачиваемости кредиторской задолженности показывает, сколько оборотов необходимо предприятию для оплаты имеющейся задолженности. На основании произведённых расчётов можно сделать вывод о том, что на начало отчётного периода предприятию для оплаты имеющейся задолженности необходимо было 6 оборотов, на конец – 7.

В течении анализируемого периода коэффициент оборачиваемости кредиторской задолженности увеличился на 0,5. Данное изменение говорит об ускорении оплаты предприятием имеющейся перед кредиторами задолженности. Сравнение коэффициентов оборачиваемости дебиторской и кредиторской задолженности позволило определить, что условия коммерческого кредитования, которыми районное управление пользуется у других предприятий намного хуже, чем условия кредитования, которые предприятие предоставляет другим предприятиям. Таким образом, Часов-Ярское РУ нарушает основной принцип успешности финансовой политики, так как допускает кредитование своих дебиторов на более выгодных условиях, чем условия на которых само получает кредиты.

3.2. Анализ рентабельности Часов-Ярского РУ ГПП "Укрпромводчермет"Рентабельность – это показатель, характеризующий экономическую эффективность, которая является относительным показателем, и соизмеряет полученный эффект с затратами или ресурсами, использованными для достижения этого эффекта. Существует множество коэффициентов рентабельности, использование каждого из которых зависит от характера оценки эффективности финансово-хозяйственной деятельности предприятия.

1. Рентабельность продаж (коэффициент "прибыль/продажи")

Он показывает, какую прибыль с одной гривны продажи получило предприятие:

Рентабельность Чистая прибыль

продаж = - --------------------------------------------------------------------

Чистый доход (выручка) от реализации продукции

На начало периода: Рп = 4042,8/19561,5 =0,21

На конец периода: Рп = 2777,6/18690,7 = 0,15

На начало анализируемого периода предприятие получило 0,21гривны прибыли с каждой грн продажи, а на конец периода – 0,15 грн.

2. Рентабельность активов (коэффициент ("прибыль/активы")

Данный коэффициент характеризует насколько эффективно предприятие использует свои активы для получения прибыли, т.е. показывает, какую прибыль приносит каждая грн, вложенная в активы предприятия:

Рентабельность

Чистая прибыль

активов = - ----------------------------------------------------------------------------

[Активы на начало периода + Активы на конец периода] /2

Ра = 18690,7/(60039,9 +62769,3) /2 = 18690,7/61404,6 = 0,3

Полученное в результате расчётов значение рентабельности активов показывает, что каждая гривна, вложенная в активы предприятия, приносит прибыль равную 30 коп.

3. Рентабельность капитала (коэффициент "прибыль/капитал")

Представленный коэффициент характеризует эффективность использования предприятием собственного капитала:

Рентабельность

Чистая прибыль

капитала = - ----------------------------------------------------------------------------

[Собст. кап-л на нач. периода + Собст. кап-л на кон. периода] /2

Рк =18690,7 /(55519,7+59607) /2 = 18690,7/57563,35 = 0,32

На основании произведённых расчётов можно сделать вывод о том, что каждая инвестированная в собственный капитал гривна приносит прибыль в размере 32 копеек.

4. Фондоотдача

Фондоотдача характеризует, насколько эффективно предприятие использует основные фонды. Увеличение фондоотдачи свидетельствует о повышении эффективности использования основных фондов. Этот показатель сравнивается со среднеотраслевыми показателями:

![]()

Кфондоот. =18690,7/(32741,7+32454) /2 = 18690,7/ 32597,85=0,57.

ЗАКЛЮЧЕНИЕ НЕЗАВИСИМОГО АУДИТОРА

Директору Часов-Ярского районного управления государственного производственного предприятия по внешнему централизованному водоснабжению "Укрпромводчермет" Корчевскому А.С.

Похожие работы

... существующих методов аудита или их комбинации, процедур получения аудиторских доказательств, а также методов рациональной организации аудиторской деятельности. Значимость аудиторских процедур в процессе проведения аудита трудно переоценить. Именно поэтому обязательные из них приводятся в международных стандартах аудита (отечественные стандарты этого пока не предусматривают) и составляют ...

... счетам 50 "Касса", 51 "Расчетный счет" за 1 квартал 2008 г., выписки банка и первичные учетные документы за 1 квартал 2008 г. 2. МЕТОДИКА ПРОВЕДЕНИЯ АУДИТА ДЕНЕЖНЫХ СРЕДСТВ 2.1 Аудит операций по учету денежных средств в кассе Аудиторская проверка кассовых операций была организована в такой последовательности: 1. инвентаризация кассы и обследование условий хранения денежных ...

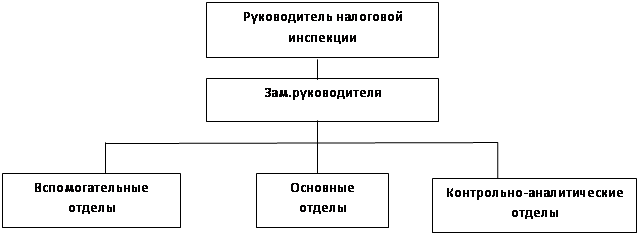

... проверки налоговой отчетности, оформление ее результатов. Проведение камеральной налоговой проверки, обоснованности применения налогоплательщиком налоговой ставки 0 % и налоговых вычетов по НДС. 3 Организация и методика проведения работ по налоговым проверкам 3.1 Организация работ Организация любых работ включает расчетные показатели рабочего процесса: Объем работ в соответствующих ...

... . Это обусловлено наличием субъектов малого и среднего бизнеса, развитием внешнеэкономической деятельности, привлечением иностранного капитала. Глава 2. Методика проведения внутреннего аудита на предприятии 2.1 Правовая база проведения внутреннего аудита на предприятии В Республике Казахстан созданы правовые основы аудиторской деятельности, принят закон «Об аудиторской деятельности» 20 ...

0 комментариев