Навигация

Дефинансирование – уменьшение кредиторской задолженности по поставкам продукции, товаров и услуг

1. Дефинансирование – уменьшение кредиторской задолженности по поставкам продукции, товаров и услуг

- уменьшение авансов полученных

2. Финансирование – увеличение кредиторской задолженности по поставкам продукции, товаров и услугам

- увеличение авансов полученных.

Наибольший же интерес в финансовом анализе представляет информация о возможности организации за счет чистого денежного потока по текущим операциям обеспечить будущие выплаты по основной деятельности, инвестиции в долгосрочные активы, выплату дивидендов собственникам.

Именно поэтому чистый денежный поток от текущей деятельности является одним из важнейших внутренних источников финансирования организации и составляющей всех «денежных» показателей.

Положительный чистый поток денежных средств в результате операционной (текущей) деятельности, характеризуя степень самофинансирования организации, является предпосылкой гарантии стабильности ее существования в долгосрочной перспективе[5].

В результате операционной (текущей) деятельности может быть получен и отрицательный чистый денежный поток по текущим операциям, т.е. чистый отток денежных средств. Он покрывается за счет сокращения инвестиционных вложений и/или источников внешнего финансирования.

Отдельное рассмотрение денежных потоков в инвестиционной области деятельности дает представление об инвестиционной политике, в том числе и о размере тех инвестиций, с помощью которых будут достигнуты будущие поступления денежных средств и их выплаты[6].

Изучение финансовой области позволяет не только проанализировать финансовую политику и возможности организации, но и ее состоятельность в выплате дивидендов. Следует помнить, что финансирование представляет собой сначала приток денежных средств, но в будущем (как в долгосрочной, так и в краткосрочной перспективе) – денежный отток.

Глава 2. Практическая оценка финансового состояния организации

2.1 Оценка имущества организации и источников его формированиях

Финансовое состояние предприятия характеризуется размещением и использованием средств (активов) и источниками их формирования (собственного капитала и обязательств, то есть пассивов). Эти сведения представлены в балансе предприятия.

Информация об имуществе предприятия нужна, прежде всего, руководителю самого предприятия для планирования деятельности при составлении Бизнес-плана и для принятия правильных управленческих решений по итогам года, а также коммерческим банкам, кредитующим предприятие, партнёрам. Для решения этого вопроса составим таблицы.

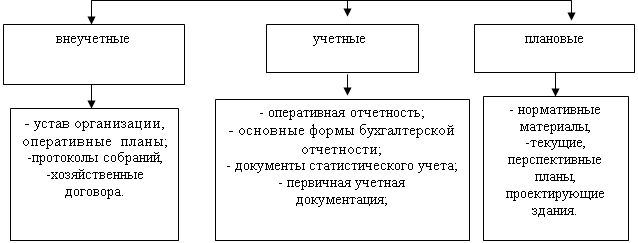

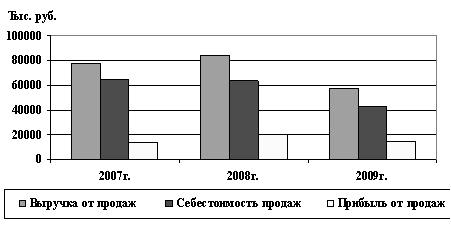

Основным источником аналитической информации является бухгалтерский баланс (форма №1), который представляет собой сгруппированные в определенном порядке и обобщенные сведения о величине средств предприятия в едином денежном измерителе на конкретный момент времени. Форма №1 приведена в приложении №1. Другим источником информации является «Отчет о прибылях и убытках» (форма №2). Из этой формы получаем сведения о выручке от реализации, себестоимости, балансовой и чистой прибыли и другие. Форма №2 приведена в приложении №2

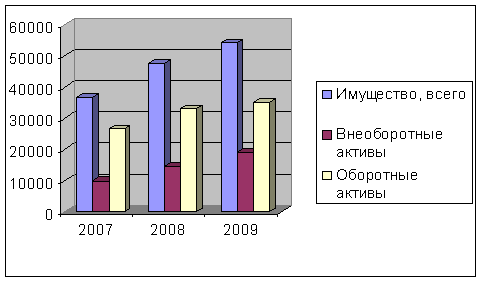

Для оценки и анализа имущественного потенциала МУПВ «Аптека №12 – Привокзальная Аптека №12 – Привокзальная» нами был составлен аналитический баланс представленный в таблице 2.1.

За исследуемый период объем ресурсов МУПВ «Аптека №12 – Привокзальная» увеличился на 1706 тыс.руб. или на 17,6%. В этом периоде стоимость внеоборотных активов снизилась на 89 тыс.руб. или на 2,5%, но при этом стоимость основных средств увеличилась на 1012 тыс.руб. или 55%.

Существенное увеличение стоимости основных средств обусловлено введением в эксплуатацию объектов незавершенного строительства на сумму 1637 тыс.руб.

За отчетный период сумма оборотных активов увеличилась на 1795 тыс.руб. или на 29%. Общая стоимость имущества в большей степени изменилась за счет увеличения стоимости мобильных активов.

При этом в отчетном периоде стоимость запасов снизилась на 959 тыс.руб. или на 20%, а сумма денежных средств возросла на 2423 тыс.руб. или на 461%. Сумма дебиторской задолженности в отчетном периоде увеличилась на 383 тыс.руб. или на 302%.

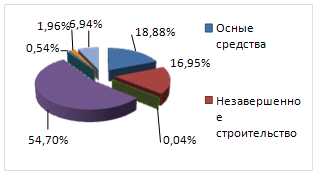

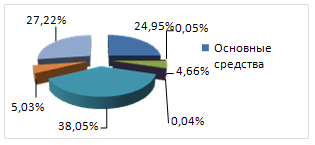

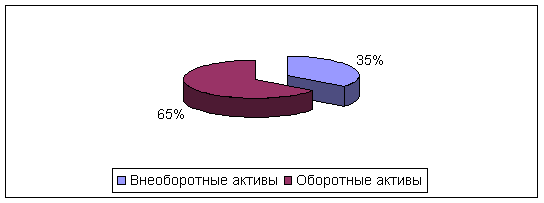

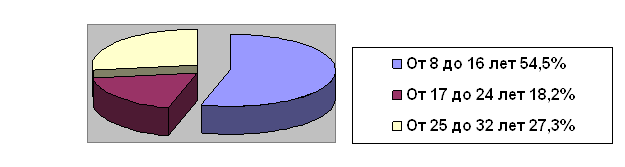

Структуру имущества организации МУПВ «Аптека №12 – Привокзальная» представим на рисунках 2 и 3.

Рис 2. Структура имущества МУПВ «Аптека №12 – Привокзальная» в 2008 году.

Рис 3. Структура имущества МУПВ «Аптека №12 – Привокзальная» в 2009 году.

Исходя из представленной на рисунках 2 и 3 структуры имущества организации можно сделать следующий вывод: структура активов предприятия за два отчетных периода остается преимущественно мобильной, т.е. в структуре имущества наибольшую долю занимают оборотные средства. В 2008 году эта доля составила 64%, а в 2009 году – 70%.

За исследуемый период отмечены следующие изменения в структуре оборотных средств: сумма запасов в отчетном периоде снизилась на 18% и составила 54% от общей суммы оборотных средств. На снижение доли запасов наибольшее влияние оказало снижение доли товаров для перепродажи от общей суммы оборотных средств на 18%. Сумма денежных средств увеличилась в 4,5 раза и составляет 39%; оставшиеся 7% составляет дебиторская задолженность.

Значительное увеличение доли денежных средств, а также параллельное снижение доли товаров для перепродажи в структуре оборотных активов говорит о том что предприятие, вероятно, собирается в ближайшее время осуществить расчеты с кредиторами и пополнить запас товаров для их последующей реализации.

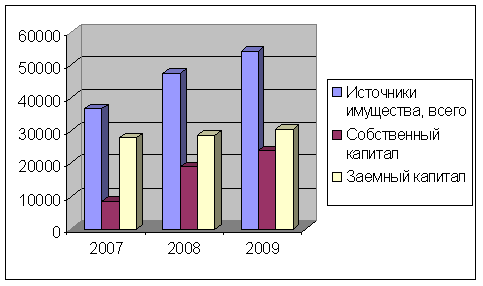

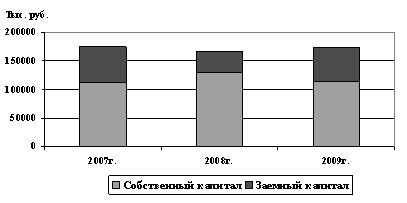

За анализируемый период сумма источников формирования имущества организации увеличилась на 1706 тыс.руб. или на 17,6%.

В анализируемом периоде имущество организации формировалось в большей степени за счет капитала собственников. Его доля в общей стоимости источников формирования ресурсов организации составляет 87% или 8406 тыс.руб. в 2008г, и 89% или 10716 тыс.руб. в 2009г.

В анализируемом периоде сумма долгосрочных обязательств осталась неизменной и составила 561 тыс.руб. Сумма кредиторской задолженности увеличилась на 246 тыс.руб. или на 61%, и составила 648 тыс.руб. Задолженность перед учредителями по выплате доходов в 2008г. Составила 289 тыс.руб. а к 2009 г. была полностью погашена.

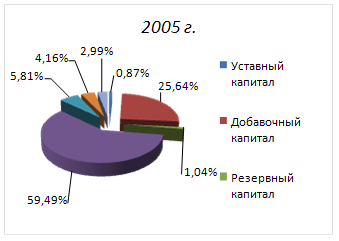

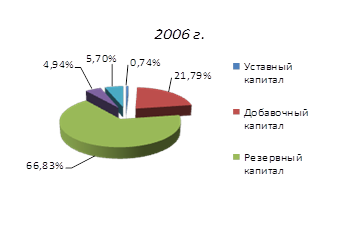

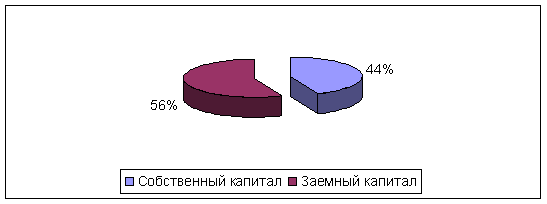

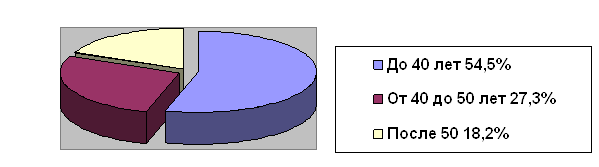

Структуру источников формирования имущества организации МУПВ «Аптека №12 – Привокзальная» представим на рисунке 4.

Исходя из представленной на рисунке 4 структуры источников формирования имущества организации можно сделать следующий вывод: на протяжении двух отчетных периодов структура источников не изменилась. В отчетном году как и в предыдущем имущество организации формируется за счет капитала собственников. Доля капитала собственников в общей сумме источников в отчетном периоде увеличилась на 2,4% и составила 89,4%.

Рис 4. Структура источников формирования имущества МУПВ «Аптека №12 – Привокзальная» в 2008-2009 году.

Общая доля всех обязательств в отчетном периоде составляет 10,6%, т.е организация формирует всего 10,6% своего имущества за счет привлеченных средств.

В анализируемом периоде предприятие направляет свои ресурсы в основном на формирование мобильных активов. Это обусловлено тем, что предприятие осуществляет деятельность по розничной торговле товарами.

Формирование оборотных активов происходит в основном за счет собственных средств, а также недостаток собственных средств компенсируется за счет привлечения долгосрочных и краткосрочных источников[7].

Похожие работы

... проблемы в платежеспособности и наличии у предприятия реального собственного капитала и собственных средств. Анализ динамики коэффициентов финансовой устойчивости позволяет сделать вывод, что финансовое состояние предприятия оценивается как неустойчивое. ГЛАВА 3. ПУТИ УЛУЧШЕНИЯ ФИНАНСОВОГО СОСТОЯНИЯ ОАО «РЕЧИЦАДРЕВ» 3.1 Улучшение финансового состояния предприятия за счет использования ...

... вес оборотных активов в общей сумме всех активов, % 69,4 64,8 Период оборачиваемости оборотных активов (дни) 82 122 Экономическая рентабельность активов, % 24,5 10,3 Для укрепления финансового состояния организации ЗАО "Железобетонспецстрой" рекомендуется уменьшить дебиторскую задолженность. Для этого следует провести ряд мероприятий: 1) сформировать систему кредитных условий на ...

... результатов деятельности предприятия ООО «АС-Авто». 4. Выбор и обоснование решения (проекта) по укреплению финансового состояния 4.1 Расчет потребности в ресурсах для реализации предлагаемых решений Для реализации предложенных в данном дипломе проекте по улучшению финансового состояния предприятия ООО «АС-Авто» не потребуется никаких дополнительных ресурсов, т.к. данные решения имеют ...

... - сведению к минимуму отрицательных последствий банкротства для обеих сторон, осуществлению всех необходимых процедур в цивилизованной форме. 2. Диагностика финансового состояния организации по критериям банкротства (несостоятельности) (на примере ООО "Стройпластмасс-Агропродукт") 2.1 Общая технико-экономическая характеристика организации Объектом исследования в данной дипломной работе ...

0 комментариев