Навигация

Оценка и анализ финансовой устойчивости компании

2.3 Оценка и анализ финансовой устойчивости компании

Залогом стабильности положения организации служит его финансовая устойчивость, т.е. такое состояние финансов, которое гарантирует ее постоянную платежеспособность. Такой хозяйствующий субъекта счет собственных средств покрывает вложенные в активы средства, не допускает неоправданной дебиторской и кредиторской задолженности и расплачивается в срок по своим обязательствам.

Финансовая устойчивость определяется превышением доходов над расходами, обеспечивает свободное маневрирование денежными средствами и бесперебойный процесс производства и реализации продукции. Финансовая устойчивость формируется в процессе всей производственно-хозяйственной деятельности организации и является главным компонентом ее общей устойчивости.

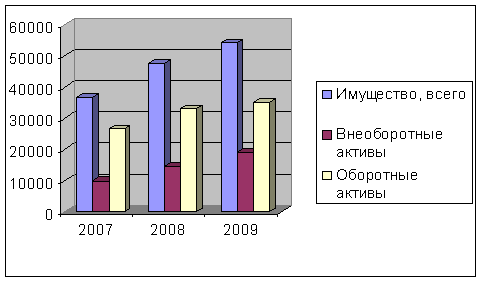

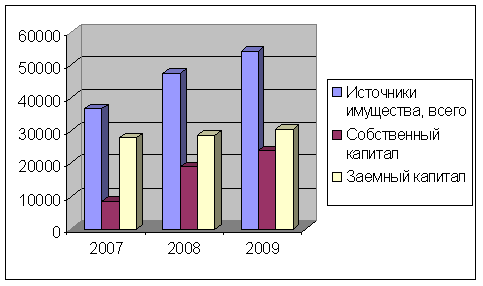

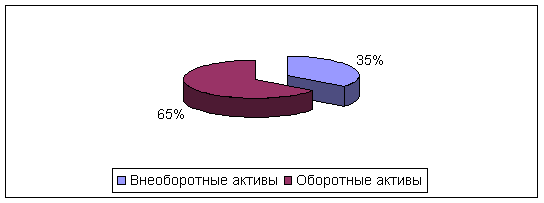

Финансовая устойчивость организации обеспечивает ее развитие на основе роста прибыли и капитала при сохранении платежеспособности и кредитоспособности в условиях допустимого уровня риска. Она базируется на оптимальном соотношении между отдельными видами активов(оборотными и внеоборотными активами) и источниками их финансирования(собственными или привлеченными средствами).

Обычно выделяют четыре типа финансовой устойчивости:

1. Абсолютная финансовая устойчивость. Встречается крайне редко, отвечает следующим условиям: +СОС; +СДИ; +ОИТ.

2. Нормальная независимость финансового состояния. Гарантирует платежеспособность: -СОС;+СДИ;+ОИТ.

3. Неустойчивое (предкризисное) финансовое состояние, при котором нарушается платежный баланс, но сохраняется возможность восстановления равновесия платежных средств и платежных обязательств путем привлечения временно свободных источников средств в оборот предприятия (резервного фонда, фонда накопления и потребления), кредитов банка на временное пополнение оборотных средств и др: - СОС; -СДИ; +ОИТ

4. Кризисное финансовое состояние (предприятие находится на грани банкротства), при котором предприятие полностью зависит от заемных источников финансирования. Собственного капитала и долго- и краткосрочных кредитов и займов не хватает для финансирования материальных оборотных средств, то есть пополнение запасов идет за счет средств, образующихся в результате замедления погашения кредиторской задолженности: - СОС; - СДИ; - ОИТ

Определение типа финансовой устойчивости МУПВ «Аптека №12 – Привокзальная» представлено в таблице 2.5.

По данным таблицы 2.5 видно что финансовая устойчивость анализируемого предприятия в 2009 году по сравнению с 2008 годом улучшилась, так как в 2008 году оно имело нормальную финансовую устойчивость(СОС< 0;СД> 0;ОИ> 0) недостаток собственных оборотных средств для покрытия запасов составил 341 тыс. руб., запасы были сформировались не только за счет собственных средств, но и частично за счет долгосрочных заемных источников.

В 2009 году предприятие имеет абсолютную финансовую устойчивость(СОС>0;СД>0;ОИ> 0) и полностью формирует свои запасы за счет собственных средств.

В отчетном году образовался значительный излишек собственных оборотных средств для покрытия запасов, сформированный в основном за счет денежных средств. Вероятно руководство предприятия еще не определилось куда оно направит свободные денежные средства, но скорее всего часть денежных средств пойдет на приобретение запасов. Также возможность незамедлительно погасить свои обязательства играет важную роль для поставщиков продукции, т.е. потенциальных кредиторов.

В качестве показателей финансовой устойчивости используют показатели, характеризующие степень обеспеченности запасов и затрат источниками их финансирования: коэффициент концентрации собственного капитала, коэффициент концентрации привлеченных средств, коэффициент финансовой независимости (зависимости) капитализированных источников, коэффициент финансового левериджа.

Таблица 2.5

Расчет показателей для определения типа финансовой устойчивости МУПВ «Аптека №12 – Привокзальная»

| Показатели | 2008 год | 2009 год |

| 1.Капитал и резервы | 8406 | 10155 |

| 2.Внеоборотные активы | 3464 | 3375 |

| 3.Оборотные активы | 6194 | 7989 |

| 4.Запасы | 5283 | 4324 |

| 5.Долгосрочные обязательства | 561 | 561 |

| 6.Краткосрочные обязательства | 691 | 648 |

| 7.Собственные оборотные средства | 4942 | 6780 |

| 8.Собственные и долгосрочные источники п.5+п.7 | 5503 | 7341 |

| 9.Общая величина источников п.8+п.6 | 6194 | 7989 |

| 10.Излишек (недостаток) собственных оборотных средств на покрытие запасов п.7-п.4 | -341 | +2456 |

| 11.Излишек (недостаток) собственных долгосрочных источников на покрытие запасов п.8-п4 | +220 | +3017 |

| 12.Излишек (недостаток) общих источников для покрытия запасов п.9-п.4 | +911 | +3665 |

| Тип финансовой устойчивости | Нормально устойчивая | Абсолютно устойчивая |

Расчет показателей финансовой устойчивости МУПВ « Аптека №12 – Привокзальная» показывает, что уровень финансовой устойчивости повышается.

Расчет и последующий анализ данных показателей представлен в таблице 2.6.

Таблица 2.6

Показатели финансовой устойчивости МУПВ «Аптека №12 – Привокзальная за 2008-2009г.

| Показатели | 2008 год | 2009 год | изменения |

| Собственные капитал, тыс. руб. | 8406 | 10155 | +1749 |

| Долгосрочные обязательства, тыс.руб | 561 | 561 | 0 |

| Краткосрочные обязательства, тыс. руб. | 691 | 648 | -43 |

| Валюта баланса, тыс.руб. | 9658 | 11364 | +1706 |

| Коэффициент концентрации собственного капитала (автономии) п.1/ п.4 | 0,87 | 0,89 | +0,02 |

| Коэффициент концентрации привлеченных средств (финансовой зависимости) (п.2+п.3)/4 | 0,13 | 0,11 | -0,02 |

| Коэффициент финансовой независимости капитализированных источников, п.1 /(п.1+ п.2) | 0,94 | 0,95 | +0,01 |

| Коэффициент финансовой зависимости капитализированных источников,п.2 /(п.1+п.2) | 0,06 | 0,05 | -0,01 |

| Коэффициент финансового ливереджа, (п.2+:п.3)/п.1 | 0,15 | 0,12 | -0,03 |

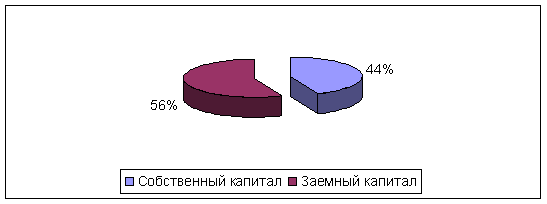

Так коэффициент автономии повысился на 0,02 и составил 0,89, т.е. имущество предприятия в 2009 году на 89% образовано за счет собственных средств, этот уровень достаточно высок и создает базу для дальнейшего развития предприятия и обеспечивает его финансовую независимость от кредиторов в дальнейшей перспективе.

Коэффициент концентрации привлеченных средств снизился на 0,02, что говорит о снижении зависимости предприятия от внешних кредиторов, эта зависимость невелика (11%) и не является острой проблемой для предприятия. Уровень коэффициента финансовой независимости капитализированных источников возрос по сравнению с 2008 годом и составил 0,95. Это говорит о том, что доля собственного капитала в капитализированных источниках составляет 95%. Коэффициент финансовой зависимости капитализированных источников соответственно снизился и составил 0,05, т.е. в 2009 году доля заемных средств в капитализированных источниках составила 5%.

Данные показатели свидетельствуют о том, что основной объем ресурсов предприятия принадлежит собственным средствам и предприятие практически не зависит от долгосрочных заемных средств(зависимость составляет 5%).

Уровень коэффициента финансового левериджа снизился на 0,03, что говорит об уменьшении финансового риска, т.е предприятие имеет возможность погашения долгосрочных займов и при этом доля заемных средств в капитале невелика, что обеспечивает высокий уровень долгосрочной платежеспособности.

Проанализировав рассчитанные показатели, мы пришли к выводу о том, что все показатели финансовой устойчивости имеют оптимальный уровень и прослеживается тенденция повышения уровня финансовой устойчивости организации, что делает ее привлекательной для деловых партнеров, прежде всего для поставщиков продукции.

2.4 Анализ финансовых результатов

Набор экономических показателей, характеризующих результативность деятельности организации, зависит от глубины исследования. По данным внешней отчетности можно проанализировать следующие показатели:

1. экономический эффект (прибыль);

2. показатели экономической эффективности (рентабельности);

3.показатели деловой активности.

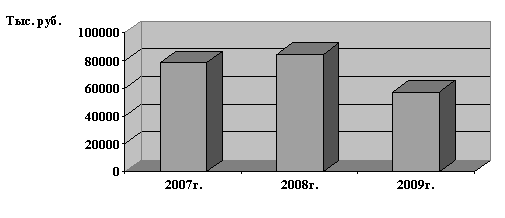

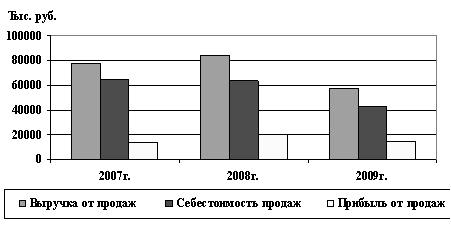

Главным экономическим показателем, характеризующим результативность деятельности организации является прибыль. Анализ динамики и структуры прибыли МУПВ «Аптека №12 – Привокзальная» представлена в таблице 2.7.

Выручка от продажи товаров в отчетном периоде выросла на 14,2%, что составило 9838 тыс.руб., при этом себестоимость проданных товаров выросла на 14,1%, что составило 7256 тыс.руб. Себестоимость проданных товаров на протяжении двух отчетных периодов занимает преимущественную долю в структуре выручки от продажи товаров, в 2008 г. – 74,5%, в 2009 г. – 74,4%.

Коммерческие расходы в анализируемом периоде увеличились на 19,3%, что составило 2469 тыс.руб., а их доля в выручке увеличилась на 0,8%, и составила 19,4%. Увеличение коммерческих расходов в свою очередь негативно отразилось на росте прибыли от продаж. Прибыль от продаж увеличилась на 2,4% или на 113 тыс.руб. Ее доля в структуре выручки снизилась на 0,7% и составила 6,2%. Прочие доходы в отчетном периоде увеличились на 76,2%, что составило 109 тыс.руб., а внереализационные расходы снизились на 10,5%, что составило -32 тыс.руб. Сумма налога на прибыль в анализируемом периоде увеличилась на 35%, что составило 12 тыс.руб.

Чистая прибыль в отчетном периоде увеличилась на 5,3%, или на 242 тыс.руб.

Таблица 2.7

Динамика и структура прибыли МУПВ «Аптека №12 – Привокзальная» за 2008-2009г.

| Показатели | В тыс. руб | Темп прироста, % (гр. 3/ гр.1 *100) | Структура, % | ||||

| Предыдущий год | Отчетный год | Отклонение | Предыду щий год | Отчетный год | Откло нение | ||

| А | 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Выручка от продажи товаров | 69024 | 78862 | 9838 | 14,2% | 100% | 100% | - |

| Себестоимость проданных товаров | 51454 | 58710 | 7256 | 14,1% | 74,5% | 74,4% | -0,1% |

| Валовая прибыль | 17570 | 20152 | 2582 | 14,7% | 25,45% | 25,5% | 0,05% |

| Коммерческие расходы | 12818 | 15287 | 2469 | 19,3% | 18,6% | 19,4% | 0,8% |

| Прибыль от продаж | 4752 | 4865 | 113 | 2,4% | 6,9% | 6,2% | -0,7% |

| Прочие доходы | 143 | 252 | 109 | 76,2% | 0,2% | 0,3% | 0,1% |

| Прочие расходы | 306 | 274 | -32 | -10,5% | 0,45% | 0,34% | -0,1% |

| Прибыль до налогообложения | 4589 | 4843 | 254 | 5,5% | 6,65% | 6,14% | -0,5% |

| Текущий налог на прибыль | 34 | 46 | 12 | 35,2% | 0,04% | 0,05% | 0,01% |

| Чистая прибыль | 4555 | 4797 | 242 | 5,3% | 6,6% | 6,1% | -0,5 |

Для более подробного исследования формирования чистой прибыли МУПВ «Аптека №12 – Привокзальная» проведем анализ влияния факторов на ее формирование.

При проведении факторного анализа необходимо учитывать влияние инфляции. По данным экономической службы исследуемой организации, цены на продукцию в отчетном периоде возросли по сравнению с базисным в среднем на 7%, тогда индекс цены составит 1,07.

Выручка от продажи продукции в отчетном году по сравнению с прошедшим периодом увеличилась за счет роста цены на 5159 тыс.руб.

∆Вкол-во товаров = В'-В0 = 73703 – 69024 = 4679 тыс. руб.

Рост количества реализуемых товаров привел к росту выручки на 4679 тыс.руб., а общий прирост выручки на 9838 тыс.руб. получился за счет повышения цен на 7%. В данном случае рост качественного и количественного факторов положительно повлияли на рост выручки от продажи товаров.

Расчет влияния фактора «Цена»

Для определения степени влияния изменения цены на изменение суммы прибыли от продажи необходимо сделать следующий расчет:

∆ПП(Ц) = (∆Вц * R0P)/100 = (5159 * 6,88)/100 = 355 тыс.руб.

Расчет влияния фактора «Количество проданной продукции»

Влияние на сумму прибыли от продажи (ПП) изменения количества проданных товаров можно рассчитать следующим образом:

∆ПП(К) = ([(В1-В0)-∆Вц ]* R0P)/100 = [(9838 – 5159)*6,88]/100 = 322 тыс.руб.

Где ∆ПП(К) – изменение прибыли от продажи под влиянием фактора «количество проданной продукции»;

В1 и В0 – выручка от продажи в отчетном и базисном периодах;

∆Вц – изменение выручки от продажи товаров под влиянием цены;

R0P – рентабельность продаж в базисном периоде.

Расчет влияния фактора «Себестоимость проданных товаров»

∆ПП(С) = [В1 * (УС1 – УС0)]/100 = 78862* (-0,1)/100 = - 77тыс.руб.

Где УС1 и УС0 – соответственно уровни себестоимости в отчетном и базисном периоде.

Расчет влияния фактора «Коммерческие расходы»

∆ПП(КР) = [В1 * (УКР1 – УКР0)]/100 = 78862* (0,8)/100 = 641тыс.руб.

Где УКР1 и УКР0 – соответственно уровни коммерческих расходов в отчетном и базисном периоде.

Влияние остальных факторов от прочей операционной и внереализационной деятельности можно определить используя метод балансовой увязки, факторная модель чистой прибыли аддитивного вида. Влияние фактора определяется по калонке 3 в таблице 2.7 (отклонения). Таким образом, можно обобщить влияние факторов, воздействующих на прибыль от продажи и, следовательно, на прибыль отчетного года. Влияние факторов на чистую прибыль отчетного периода представлена в таблице 2.8.

Таблица 2.8

Сводная таблица влияния факторов на чистую прибыль МУПВ «Аптека №12 – Привокзальная» за 2008-2009 г.

| Показатели - факторы | Сумма, тыс.руб. |

| Количество проданных товаров | +322 |

| Изменение цен на реализованные товары | +355 |

| Себестоимость проданных товаров | +77 |

| Коммерческие расходы | -641 |

| Прочие доходы | +109 |

| Прочие расходы | +32 |

| Налог на прибыль | -12 |

| Совокупное влияние факторов | +242 |

Факторы представленные в таблице 2.8 так же влияют на формирование валовой прибыль. Это обусловлено аддитивной факторной моделью чистой прибыли. Валовая прибыль в анализируемом периоде формировалась под влиянием следующих факторов: за счет увеличения объема продаж чистая прибыль в отчетном году по сравнению с базисным увеличилась на 322 тыс.руб; за счет увеличения цен на реализованные товары валовая прибыль увеличилась на 355 тыс.руб.; за счет увеличения себестоимости в отчетном периоде на 14%, а так же при снижении ее уровня по отношению к выручке от продажи на 0,1% прибыль увеличилась на 77 тыс.руб.;

Остальные факторы влияют на формирование чистой прибыли. Наибольшее отрицательное влияние на формирование чистой прибыли оказал рост коммерческих расходов на 19,3%. За счет влияния этого фактора величина прибыли снизилась на 641 тыс.руб, т.е. данный фактор перекрыл большую часть валовой прибыли сформированной под воздействием первых трех факторов.; внереализационные доходы и расходы оказали положительное влияние на формирование прибыли. За счет влияния этих факторов прибыль увеличилась на 141 тыс.руб.; Влияние увеличения суммы налога на прибыль уменьшило чистую прибыль на 12 тыс.руб.

Формирование положительного финансового результата в отчетном периоде в большей степени произошло за счет влияния факторов «прочие доходы и расходы».

Второй составляющей понятия «результативность» является прибыльность (рентабельность). Расчет и последующий анализ показателей прибыльности (рентабельности) представлен в таблице 2.9.

Анализ показателей прибыльности (рентабельности) показал, что в анализируемом периоде все показатели рентабельности снизились, за исключением валовой рентабельности, которая увеличилась на 0,1%. Данное увеличение обусловлено тем, что рост валовой прибыли в отчетном году опережает рост выручки. Наиболее значительно снизилась эффективность использования собственного капитала и капитала вложенного в деятельность организации на длительный срок. Снижение составило -7,44% и -6,38% соответственно.

Экономическая рентабельность снизилась на -6,4%, т.е. эффективность использования всего имущества снизилась на 6,4%. Остальные показатели снизились незначительно, менее 1%

Снижение показателей прибыльности (рентабельности) в анализируемом периоде обусловлено превышением темпов роста выручки от реализации товаров над темпами роста прибыли, в следствии значительного увеличения коммерческих расходов.

Деловая активность в финансовом аспекте проявляется прежде всего в скорости оборота средств. Расчет и последующий анализ показателей деловой активности МУПВ «Аптека №12 – Привокзальная» представлен в таблице 2.10.

Коэффициент ресурсоотдачи, показывает сколько рублей выручки было получено на 1 рубль ресурсов компании. Данные таблицы 2.6. показывают, что за исследуемый период этот показатель уменьшился на 0,38. Отрицательная динамика данного показателя говорит о снижении деловой активности организации

Коэффициент оборачиваемости мобильных средств уменьшился на 0,44, что свидетельствует о тенденции к затовариванию в организации. Эффективность использования основных средств в анализируемом периоде снизалась, об этом свидетельствует снижение коэффициента фондоотдачи на 1,36. При проведении анализа деловой активности необходимо обратить внимание на продолжительность операционного и финансового циклов.

ОЦ=ОЗ+ОДЗ, (2.3)

где ОЦ –операционный цикл, период полного оборота всей суммы оборотных активов, в процессе которого происходит смена отдельных ее видов;

ОЗ –период оборачиваемости производственных запасов;

ОДЗ –период погашения дебиторской задолженности.

ФЦ=ОЦ-ОКЗ, (2.4)

где ФЦ – финансовый цикл, период полного оборота денежных средств, инвестированных в оборотные активы, начиная с момента погашения кредиторской задолженности за полученные сырьё, материалы, и полуфабрикаты и заканчивая инкассацией дебиторской задолженности за поставленную продукцию.

ОКЗ – оборачиваемость кредиторской задолженности.

За исследуемый период деловая активность организации улучшилась. Следствием тех мероприятий, которые были предприняты менеджерами организации операционный цикл снизился на 3 дня, а финансовый цикл снизился на 4 дня. Длинна операционного цикла снизилась за счет снижения периода хранения запасов на 4 дня. Длинна финансового цикла снизилась так же за счет увеличения периода погашения кредиторской задолженности на 1 день.

Как в 2008, так и в 2009 году, в организации соблюдается соотношение между периодом оборота дебиторской и кредиторской задолженности, что позволяет организации быть платежеспособной в перспективе.

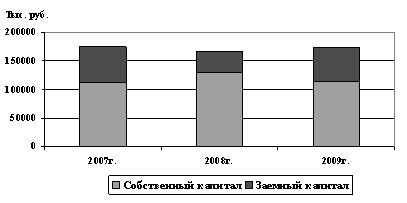

Анализ состава и динамики собственного капитала является одним из ключевых разделов анализа финансово-хозяйственной деятельности организации, в процессе проведения которой необходимо не только оценить динамику и структуру собственного капитала предприятия, но и определить факторы, влияющие на его уровень, а также оценить взаимосвязь и взаимозависимость указанных процессов в их воздействии на последующие перспективы предприятия. Капитал организации выступает в качестве источника финансирования финансово-хозяйственной деятельности. Величина совокупного капитала организации отражается в пассиве бухгалтерского баланса. Совокупный капитал состоит из собственного и заемного. Собственный капитал организации представляет собой стоимость активов, не обремененных обязательствами. Таким образом, анализ собственного капитала имеет следующие основные цели:

· Оценить динамику и структуру собственного капитала;

· Выявить основные источники его формирования и определить последствия их изменения для финансовой устойчивости организации;

· Установить способность организации к сохранению капитала;

· Оценить возможность наращивания капитала;

Заемный капитал организации определяется совокупной величиной ее обязательств перед другими юридическими и физическими лицами.

Величина заемных средств характеризует возможные будущие изъятия средств предприятия, связанные с ранее принятыми обязательствами.

Обязательства подлежат признанию в балансе в том случае, когда весьма высока вероятность того, что потребуется отказ от потенциального дохода или будущих экономических выгод; при этом величину обязательства можно достоверно измерить.

Обязательства могут быть признаны при следующих условиях:

· Ожидается отток ресурсов в связи с выполнением обязательств;

· Обязательства являются результатом прошлых лет или текущих событий;

· Есть уверенность в будущих потерях, связанных с имеющимися обязательствами;

· Обязательства могут быть достоверно измерены.

Первое условие является наиболее важным, поскольку оно определяет последствия признания обязательств для анализа платежеспособности; второе условие раскрывает причину возникновения обязательств, что имеет значение при прогнозировании денежных потоков; третье и четвертое – содержат требования надежности информации о величине обязательств.

Основные вопросы, которые должны быть решены при анализе обязательств:

· Полная величина обязательств, включая плату за пользование заемными средствами;

· Дата их образования и погашения;

· Условия обеспечения;

· Ограничения в использовании активов, которые они налагают на предприятие;

· Ограничения в действиях, в частности на выплату дивидендов.

К основным видам обязательств предприятия относятся следующие:

· Долгосрочные кредиты банков, полученные на срок более одного года;

· Долгосрочные займы – ссуды заимодавцев (кроме банков) на срок более года;

· Краткосрочные кредиты банков, находящихся как внутри страны, так и за рубежом, на срок не более одного года;

· Краткосрочные займы – ссуды заимодавцев (кроме банков), находящихся как внутри страны, так и за рубежом, на срок не более одного года;

· Кредиторская задолженность предприятия поставщикам и подрядчикам, образовавшаяся в результате разрыва между временем получения товарно-материальных ценностей (или потребления услуг) и датой их фактической оплаты;

· Задолженность по расчетам с бюджетом, возникшая вследствие разрыва между временем начисления и датой платежа;

· Обязательства предприятия перед своими работниками по оплате их труда;

· Задолженность органам социального страхования и обеспечения, образовавшаяся ввиду разрыва между временем возникновения обязательства и датой платежа;

· Отложенные налоговые обязательства;

· Задолженность прочим хозяйственным контрагентам

Заемные средства обычно классифицируют в зависимости от степени срочности их погашения и степени обеспеченности.

По степени срочности погашения обязательства подразделяют на долгосрочные и текущие. Средства, привлекаемые на долгосрочной основе, обычно направляют на приобретение активов длительного использования, тогда как текущие пассивы, как правило, являются источниками формирования оборотных средств.

Для оценки структуры обязательств весьма существенно их деление на необеспеченные и обеспеченные. Обеспеченные обязательства в случае ликвидации предприятия и объявлении конкурсного производства погашаются из конкурсной массы в приоритетном порядке (до удовлетворения требований прочих кредиторов).

Анализ обязательств предприятия требует оценки условий погашения заемных средств, возможности постоянного доступа к данному источнику финансирования, связанных с ними процентных платежей и других расходов по обслуживанию долга, а также условий, ограничивающих привлечение заемных средств (см. табл. 2.11, 2.12).

Особый интерес для анализа может представлять изучение динамики обязательств предприятия по нетоварным операциям: задолженность по оплате труда, по социальному страхованию и обеспечению, перед бюджетом. Значительный рост просроченной задолженности по данным статьям свидетельствует, как правило, о серьезных проблемах с текущей платежеспособностью. Анализ динамики и структуры заемных средств целесообразно начинать с выяснения роли долгосрочных и краткосрочных источников финансирования в деятельности организации. Наличие в составе источников ее имущества долгосрочных заемных средств – явление, как правило, положительное. Данные таблицы показывают, что в отчетном периоде предприятие привлекало финансовые ресурсы как из внутренних источников, так и из внешних. И в начале, и в конце отчетного периода основная доля финансовых ресурсов приходилась на собственные средства финансирования предприятия: 87,04% и 89,36% соответственно. Таким образом, в течение периода произошло небольшое изменение в сторону увеличения доли собственных средств в общей сумме источников финансирования на 2,32%.

Таблица 2.11

Анализ структуры и динамики основных источников финансирования МУПВ «Аптека №12 – Привокзальная» за 2009 год

| Источники средств финансирования | На начало периода | На конец периода | Отклонения | Темп роста (+,-)% | |||

| Сумма тыс.руб | Удельный вес, % | Сумма тыс.руб | Удельный вес % | Сумма тыс.руб | Удельный вес,% | ||

| СОБСТВЕННЫЕ СРЕДСТВА ФИНАНСИРОВАНИЯ | 8406 | 87,04 | 10155 | 89,36 | 1749 | 2,3 | 121 |

| Уставный капитал | 84 | 0,99 | 84 | 0,82 | - | - | - |

| Добавочный капитал | 2476 | 29,45 | 2476 | 24,38 | - | - | - |

| Резервный капитал | 100 | 1,18 | 7595 | 74,79 | 7495 | 72,6 | 7595 |

| Нераспределенная прибыль | 5746 | 68,35 | - | - | -5746 | - | - |

| ЗАЕМНЫЕ ИСТОЧНИКИ ФИНАНСИРОВАНИЯ | 1252 | 12,96 | 1209 | 10,64 | -43 | -2,4 | 93,8 |

| Долгосрочные обязательства | 561 | 44,8 | 561 | 46,4 | - | 1,6 | - |

| Краткосрочные займы и кредиты | - | - | - | - | |||

| Кредиторская задолженность | 402 | 32,1 | 648 | 53,59 | 246 | 28,5 | 161,2 |

| Задолженность пред участниками (учредителями) по выплате доходов | 289 | 23,08 | - | - | - | - | - |

| ИТОГО СРЕДСТВ ФИНАНСИРОВАНИЯ | 9658 | 100 | 11364 | 100 | 1706 | - | 117,7 |

Помимо собственных средств финансирования в отчетном периоде предприятие привлекало средства извне. Так, за счет займов и кредитов, привлеченных на долгосрочной и краткосрочной основах, и увеличения суммы кредиторской задолженности, предприятие получило финансовых ресурсов в начале периода на сумму 1252 тыс.руб., а к концу этот показатель снизился до 1209 тыс.руб. То есть произошло падение данного показателя на 43 тыс.руб. Доля заемных источников финансирования в общем объеме привлеченных ресурсов составляла в начале и конце отчетного периода 12,96% и 10, 64% соответственно (тенденция к снижению на 2,32%).

Итого в начале отчетного периода было привлечено средств финансирования в сумме 9658 тыс.руб., а в конце их объем увеличился до 11364 тыс.руб. Таким образом, предприятие имеет в распоряжении большой объем собственных средств для осуществления финансирования своей основной деятельности и нуждается в привлечении средств извне лишь в небольших объемах.

Таблица 2.12

Анализ движения собственного капитала (тыс. руб.) МУПВ «Аптека №12 – Привокзальная» за 2009 год

| Показатель | Уставный капитал | Добавочный капитал | Резервный капитал | Нераспределенная прибыль прошлых лет | Итого |

| Остаток на начало года | 84 | 2476 | 100 | 5746 | 8406 |

| Поступило | - | - | 7495 | - | 7495 |

| Использовано | - | - | - | 5746 | 5749 |

| Остаток на конец года | 84 | 2476 | 7595 | - | 10155 |

| Абсолютное отклонение остатка | 0 | 0 | 7495 | -5746 | 1749 |

Анализ изменения показателей собственного капитала предприятия за 2009 год показывает, что в отчетном периоде объем собственного капитала на предприятии изменялся за счет увеличения резервного капитала предприятия и за счет использования нераспределенной прибыли.

Объем резервного капитала, образованного в соответствии с учредительными документами, увеличился на 7495 тыс.руб. Это приращение могло произойти в том числе и за счет распределения нераспределенной прибыли прошлых лет в количестве 5746 тыс.руб. (см. таблицу 2.13).

Таким образом, объем собственного капитала, в результате притока и оттока денежных средств из него в отчетном периоде, вырос на 1749 тыс.руб.

Таблица 2.13

Анализ заемного капитала МУПВ «Аптека №12 – Привокзальная» за 2008-2009 год

| Показатели | 1 января прошедшего года | 1 января отчетного года | 31 декабря отчетного года | |||

| тыс.руб. | % | тыс.руб. | % | тыс.руб. | % | |

| 1. Долгосрочные обязательства | 561 | 66,15 | 561 | 44,8 | 561 | 46,4 |

| 1.1. Займы и кредиты | - | - | - | - | - | - |

| 1.2. Отложенные налоговые обязательства | - | - | - | - | - | - |

| 1.3. Прочие долгосрочные обязательства | 561 | 100 | 561 | 100 | 561 | 100 |

| 2. Краткосрочные обязательства | 287 | 33,85 | 691 | 55,2 | 648 | 53,6 |

| 2.1. Займы и кредиты | - | - | - | - | - | - |

| 2.2. Кредиторская задолженность | 185 | 64,45 | 402 | 58,17 | 648 | 100 |

| в том числе: | ||||||

| 2.2.1. Поставщики и подрядчики | 87 | 47,02 | 268 | 74,12 | 310 | 47,83 |

| 2.2.2 Задолженность перед персоналом организации | 58 | 31,35 | 132 | 32,83 | 178 | 27,46 |

| 2.2.3. Задолженность п/д государственными внебюджетными фондами | 3 | 01,62 | - | - | 7 | 01,08 |

| 2.2.4. Задолженность по налогам и сборам | 37 | 20 | - | - | 153 | 23,61 |

| 2.2.5. Прочие кредиторы | - | - | 2 | 0,49 | - | - |

| 2.3. Задолженность пред участниками (учредителями) по выплате доходов | 102 | 35,55 | 289 | 41,83 | - | - |

| 3. Итого заемный капитал | 848 | 100 | 1252 | 100 | 1209 | 100 |

Проведенный анализ заемного капитала предприятия за 2008-2009 года показывает, что основной объем заемных средств взят предприятием на долгосрочной основе (в предыдущем году): на долгосрочные обязательства приходится 66,15% от общего объема заемных средств на 1января 2008 года; на 1 января 2009 года этот показатель составил 44,8%; на конец отчетного периода − 46,4%. При этом величина долгосрочных обязательств в течение 2008-2009гг оставалась неизменной и составляла 561 тыс.руб.

Таким образом, в сравнении с 2008 годом заметна тенденция к значительному снижению привлечения средств на долгосрочной основе; однако в течение отчетного периода этот показатель немного вырос.

Ресурсы, носящие краткосрочный характер, на 1 января 2008 года составляли 33,85% в общем объеме обязательств. К 2009 му году данный показатель значительно вырос и составил на 1 января отчетного периода 55,2%, а к концу отчетного периода немного снизился до 53,6%.

В 2008 году почти половину от суммы кредиторской задолженности (185 тыс.руб.)занимала задолженность перед поставщиками и подрядчиками (47,02% или 87тыс.руб.); остальная часть распределилась между задолженностью перед персоналом организации (31,35% - 58тыс.руб.) и задолженностью по налогам и сборам (20% − 37тыс.руб.).

К началу 2009 года объем кредиторской задолженности значительно вырос и составил 402 тыс.руб. Задолженность по налогам и сборам была погашена, а вот задолженность перед поставщиками и подрядчиками и задолженность перед персоналом организации заметно возросла и составила соответственно 268 тыс.руб. и 132 тыс.руб. К концу отчетного периода эта задолженность опять возросла и составила 310тыс.руб. поставщикам и подрядчикам и 178 тыс.руб. персоналу организации. Задолженность по налогам и сборам в конце отчетного периода составила 153 тыс.руб.

Общая сумма краткосрочных обязательств к концу отчетного периода составила 648 тыс.руб. Аналогичный показатель на начало 2009 года составлял 691 тыс.руб., т.е. заметна тенденция к снижению.

Также в отчетном периоде была погашена задолженность перед учредителями по выплате доходов, которая к началу 2009 года составляла 41,83% от общей суммы кредиторской задолженности.

Таким образом, можно сделать вывод, что в отчетном периоде предприятие увеличило долю обязательств, носящих краткосрочный характер. Тем не менее, краткосрочные и долгосрочные обязательства имеют приблизительно равный объем.

Отчет о движении денежных средств – основной источник информации для анализа денежных потоков. Анализ отчета о движении денежных средств позволяет существенно углубить и скорректировать выводы относительно ликвидности и платежеспособности организации, ее будущего финансового потенциала.

Необходимой процедурой в процессе финансового анализа является расчет «денежных» показателей рентабельности: всего капитала и собственного капитала.

Рентабельность всего капитала = (ЧДПТ ×100)/стоимость всех активов (2.5)

Рентабельность собственного капитала = (ЧДПТ ×100)/Собственный капитал (2.6)

Показатель рентабельности собственного капитала показывает, сколько процентов собственного капитала сформировало предприятие за анализируемый период за счет чистого притока денежных средств от текущей деятельности.

МУПВ «Аптека №12 – Привокзальная» осуществляет лишь один вид деятельности – текущую (операционную). Это значит, что движение денежных средств осуществляется в разрезе только основной деятельности предприятия (см. таблицу 2.14).

Проведенный анализ денежных потоков за 2008-2009 года показывает, что и в отчетном и в предыдущем году предприятие сформировало положительный чистый денежный поток. В 2008 году этот показатель составил 318 тыс.руб., в 2009 году – 2422 тыс.руб. Чистый денежный поток формируется в результате притока и оттока денежных средств в течение отчетного периода. Так, в 2008 году объем поступивших денежных средств по текущей деятельности составил 69880 тыс.руб. Аналогичный показатель в 2009 году составил 79058 тыс.руб. Таким образом в отчетном периоде приток денежных средств увеличился на 9178 тыс.руб. (прирост на 13,13%).

Таблица 2.14

Состав и структура денежных потоков по видам деятельности МУПВ «Аптека №12 – Привокзальная» за 2008-2009 года

| Показатель | Сумма денежных средств, тыс. руб. | Темп роста, % | Удельный вес, % | ||||

| 2008г. | 2009г. | Отклонение (+/-) | 2008г. | 2009г. | Отклонение (+/-), п.п. | ||

| 1. Остаток денежных средств на начало года | 352 | 670 | 318 | 190,34 | x 1)0,51 | x 1)0,87 | 0,36 |

| 2. Поступление денежных средств – всего | 69880 | 79058 | 9178 | 113,13 | 100 | 100 | x |

| в том числе по видам деятельности: текущей | 69880 | 79058 | 9178 | 100 | 100 | 0 | |

| инвестиционной | - | - | - | - | - | - | |

| финансовой | - | - | - | - | - | - | |

| 3. Расходование денежных средств – всего | 69562 | 76636 | 7074 | 110,16 | 100 | 100 | x |

| в том числе по видам деятельности: текущей | 69562 | 76636 | 7074 | 100 | 100 | 0 | |

| инвестиционной | - | - | - | - | - | - | |

| финансовой | - | - | - | - | - | - | |

| 4. Остаток денежных средств на конец года | 670 | 3092 | 2422 | 461,49 | x 2)0,95 | x 2)3,91 | 2,96 |

| 5. Чистый денежный поток – всего | 318 | 2422 | 2104 | 761,63 | 100 | 100 | x |

| в том числе по видам деятельности: текущей | 318 | 2422 | 2104 | 100 | 100 | 0 | |

| инвестиционной | - | - | - | - | - | - | |

| финансовой | - | - | - | - | - | - | |

| 1) Можно рассчитать в % к показателю 3 | |||||||

| 2) Можно рассчитать в % к показателю 2 | |||||||

Так же в отчетном периоде наблюдался отток денежных средств. Он составил 76636 тыс.руб., что является приростом к показателю предыдущего года на 10,16%. Как в 2008, так и в 2009 годах приток денежных средств превышал их отток. Значит предприятие покрывает все текущие расходы за счет поступлений от основного вида деятельности.

За счет положительной разницы в объемах поступивших и выбывших денежных средств на предприятии на конец каждого из периодов наблюдался прирост остатка денежных средств: в 2008 году – 670 тыс.руб.; в 2009 году – 3092 тыс.руб. (прирост по отношению к 2008 году на 361,49%) (см. таблицу 2.15).

Таблица 2.15

Состав и структура притока денежных средств по источникам поступлений МУПВ «Аптека №12 – Привокзальная» за 2008-2009 года

| Показатель | Сумма поступивших денежных средств, тыс. руб. | Темп роста, % | Удельный вес, % | ||||

| 2008г. | 2009г. | Отклонение (+/-) | 2008г. | 2009г. | Отклонение (+/-), п.п. | ||

| По текущей деятельности – всего | 69880 | 79058 | 9178 | 113,13 | 100 | 100 | x |

| в том числе: средства, полученные от покупателей, заказчиков | 69640 | 78795 | 9335 | 113,43 | 99,39 | 99,66 | 0,27 |

| прочие поступления в ходе текущей деятельности | 420 | 263 | -157 | 62,6 | 0,61 | 0,33 | -0,28 |

| Итого поступлений денежных средств | 69880 | 79058 | 9178 | 113,13 | x | x | x |

Данные таблицы говорят о том, что подавляющая часть поступивших денежных средств была получена от покупателей и заказчиков в результате основной деятельности предприятия. Эти поступления составили 69640 тыс.руб. в 2008 году; в 2009 году – 78795 тыс.руб. Остальные поступления составили соответственно 420 тыс.руб. и 263 тыс.руб. Доля денежных средств, поступивших от покупателей и заказчиков в общем объеме поступивших денежных средств составила в 2008 году 99,39%; в 2009 году – 99,66%, т.е. наблюдается прирост на 0,27%. Итого в 2009 году на предприятие поступило денежных средств на 9178 тыс.руб. больше по сравнению с предыдущим периодом, и их объем составил 79058 тыс.руб. (см. таблицу 2.16).

Таблица 2.16

Состав и структура оттока денежных средств по направлениям их использования МУПВ «Аптека №12 – Привокзальная» за 2008-2009 года

| Показатель | Сумма использованных денежных средств, тыс. руб. | Темп роста, % | Удельный вес, % | ||||

| 2008г. | 2009г. | Отклонение (+/-) | 2008г. | 2009г. | Отклонение (+/-), п.п. | ||

| 1. По текущей деятельности – всего | 69562 | 76636 | 7074 | 110,16 | 100 | 100 | x |

| в том числе: на оплату приобретенных товаров, сырья, работ и услуг | 58229 | 57514 | -715 | 98,77 | 83,7 | 75,04 | -8,66 |

| оплату труда | 8322 | 7945 | -377 | 95,46 | 11,96 | 10,36 | -1,6 |

| выплату дивидендов, процентов | - | - | - | - | - | - | - |

| расчеты по налогам и сборам | 2759 | 2999 | 240 | 108,69 | 3,96 | 9,91 | -0,05 |

| прочие расходы | 252 | 8178 | 7926 | 3245,23 | 0,36 | 10,67 | 10,31 |

| Всего израсходовано денежных средств | 69562 | 76636 | 7074 | 110,16 | x | x | x |

Как уже говорилось выше, отток денежных средств на предприятии и в 2008 и в 2009 годах полностью покрывался за счет их притока по текущей деятельности. Основной объем расходования денежных средств приходился на оплату приобретенных товаров и материалов. Данный показатель в 2008 году составил 58229 тыс.руб., а в 2009 году – 57514 тыс.руб., т.е. тенденция к снижению на 1,23%. Оставшаяся часть израсходованных денежных средств приходится на выплату заработной платы и вознаграждений (в 2008 году – 8322 тыс.руб., в 2009 году – 7945 тыс.руб.) и расчеты по налогам и сборам (в 2008 году – 2759 тыс.руб., в 2009 году – 2999 тыс.руб.). Таким образом, наблюдается снижение расходов на оплату труда и на оплату приобретенных товаров: -4,54% и -1,23% к показателю предыдущего года. Наибольшую долю в общем объеме расходов занимают расходы на приобретение товаров – 83,7% и 75,04% в 2008 и 2009 годах соответственно. Данный факт не носит отрицательной оценки, т.к. специфика деятельности предприятия предполагает такой объем расходов именно по данной статье. Всего отток денежных средств на предприятии увеличился на 10,16% по сравнению с предыдущим и составил 76636 тыс.руб. Предприятие способно покрывать текущие расходы за счет притока денежных средств. При этом остается значительная часть «свободных» средств. Поэтому можно сказать, что осуществление текущей деятельности для предприятия не обременительно. (см. приложение 1).

Анализ движения денежных средств по текущей деятельности, проделанный косвенным методом, показал, что в отчетном периоде общая сумма факторов, положительно повлиявших на показатель чистого денежного потока, составила 3215 тыс.руб.. В предыдущем периоде сумма положительных факторов составляла 2837 тыс.руб.(увеличение на 378 тыс.руб.). Среди данных факторов в 2009 году наибольшую долю занимает увеличение величины собственного капитала на 1749 тыс.руб.. Это увеличение произошло за счет значительного увеличения суммы резервного капитала (на 7495 тыс.руб. и расходования нераспределенной прибыли в размере 5746 тыс.руб.). Остальная часть приходится на снижение/уменьшение показателей по статьям: запасы и затраты (на сумму 959 тыс.руб.); кредиторская задолженность (на сумму 246 тыс.руб.); амортизация основных средств (на сумму 209 тыс.руб.).

Все факторы, повлиявшие на величину чистого денежного потока, представлены в таблице 2.17.

Таблица 2.17

Влияние факторов на изменение чистого денежного потока (на основе косвенного метода) МУПВ «Аптека №12 – Привокзальная» за 2008-2009 года

| Показатель (фактор) | 2008г. (прошлый) тыс.руб | 2009г. (отчетный) тыс.руб. | отклонение (+, -) |

| 1 | 2 | 3 | 4 = 3 - 2 |

| Положительно повлиявшие факторы | |||

| Увеличение собственного капитала | 1406 | 1749 | 343 |

| Увеличение КЗ | 217 | 246 | 29 |

| Увеличение задолженности перед учредителями | 187 | - | -187 |

| Увеличение амортизации ОС | 382 | 209 | -173 |

| Снижение запасов и затрат | - | 959 | 959 |

| Уменьшение НДС по приоб-м ценнос-м | - | 52 | 52 |

| Уменьшение прочих оборотных активов | 645 | - | -645 |

| Общая сумма положительных факторов | 2837 | 3215 | 378 |

| Отрицательно повлиявшие факторы | |||

| Уменьшение задолженности перед учредителями | - | 289 | 289 |

| Увеличение внеоборотных активов | 109 | 1750 | 1641 |

| Увеличение запасов и затрат | 631 | - | -631 |

| Увеличение НДС по приоб-м ценнос-м | 52 | - | -52 |

| Увеличение дебиторской задолженности | 94 | 383 | 289 |

| Общая сумма отрицательных факторов | 886 | 2422 | 1536 |

В 2008 году основная доля положительных факторов пришлась на увеличение показателя нераспределенной прибыли прошлых лет. Данная сумма составила 1306 тыс.руб. Аналогично отчетному периоду в 2008 году произошло увеличение величины суммы амортизации основных средств на 382 тыс.руб; увеличение суммы кредиторской задолженности на 217 тыс.руб.. Так же в 2008 году увеличилась задолженность перед участниками (учредителями) по выплате доходов на сумму 187 тыс.руб., которая была погашена в 2009 году. Заметным фактором явилось уменьшение суммы прочих оборотных активов на сумму 645 тыс.руб.. В отчетном периоде этот показатель был приведен в норму.

Среди отрицательных факторов, повлиявших на показатель чистого денежного потока, в 2009 году большую роль сыграл рост величины внеоборотных активов на предприятии на 1750 тыс.руб. (основную долю среди которых занимает увеличение стоимости основных средств на 1220 тыс.руб. в связи с введением в действие новых объектов основных средств). В 2008 году увеличение величины данного показателя было незначительным и составляло 109 тыс.руб..

В сумме отрицательно повлиявших факторов в 2009 году так же выделяются: увеличение объема дебиторской задолженности (383 тыс.руб.); уменьшение задолженности перед учредителями (289 тыс.руб.). В предыдущем году основная доля в общей величине отрицательно повлиявших факторов принадлежала увеличению показателя по статье запасов и затрат на сумму 631 тыс.руб. В отчетном периоде эта величина была сведена к нулю. Таким образом общий объем отрицательно повлиявших факторов в 2008 году составил 886 тыс.руб., а в 2009 году – 2422 тыс.руб. (увеличился на 1536 тыс.руб.). Получается, что в 2008 году положительно повлиявших факторов было втрое больше чем отрицательных. В 2009 году этот разрыв значительно сократился за счет увеличения отрицательных факторов: сумма положительно повлиявших факторов в полтора раза больше отрицательных. Как уже говорилось выше, основным отрицательным фактором в данном случае явился факт введения в действие объектов основных средств. Т.е. отрицательный фактор носит временный характер.

Глава 3. Предложения по улучшению методики оценки финансового состояния организации

Похожие работы

... проблемы в платежеспособности и наличии у предприятия реального собственного капитала и собственных средств. Анализ динамики коэффициентов финансовой устойчивости позволяет сделать вывод, что финансовое состояние предприятия оценивается как неустойчивое. ГЛАВА 3. ПУТИ УЛУЧШЕНИЯ ФИНАНСОВОГО СОСТОЯНИЯ ОАО «РЕЧИЦАДРЕВ» 3.1 Улучшение финансового состояния предприятия за счет использования ...

... вес оборотных активов в общей сумме всех активов, % 69,4 64,8 Период оборачиваемости оборотных активов (дни) 82 122 Экономическая рентабельность активов, % 24,5 10,3 Для укрепления финансового состояния организации ЗАО "Железобетонспецстрой" рекомендуется уменьшить дебиторскую задолженность. Для этого следует провести ряд мероприятий: 1) сформировать систему кредитных условий на ...

... результатов деятельности предприятия ООО «АС-Авто». 4. Выбор и обоснование решения (проекта) по укреплению финансового состояния 4.1 Расчет потребности в ресурсах для реализации предлагаемых решений Для реализации предложенных в данном дипломе проекте по улучшению финансового состояния предприятия ООО «АС-Авто» не потребуется никаких дополнительных ресурсов, т.к. данные решения имеют ...

... - сведению к минимуму отрицательных последствий банкротства для обеих сторон, осуществлению всех необходимых процедур в цивилизованной форме. 2. Диагностика финансового состояния организации по критериям банкротства (несостоятельности) (на примере ООО "Стройпластмасс-Агропродукт") 2.1 Общая технико-экономическая характеристика организации Объектом исследования в данной дипломной работе ...

0 комментариев