Навигация

Анализ деловой активности

3. Анализ деловой активности.

В части оценки оборачиваемости используются следующие показатели (таблица 1.4).

Таблица 1.4

Оценка оборачиваемости

| Показатель | Формула для расчета |

| Оборачиваемость активов (TAT), раз |

|

| Оборачиваемость постоянных активов, раз | Оборачиваемость постоянных активов = 2 х Выручка от реализации : (Активы всего на начало года + Активы всего на конец года - (Текущие активы на начало года + Текущие активы на конец года)) |

| Оборачиваемость чистых активов, раз | Оборачиваемость чистых активов = 2 х Выручка от реализации : (Активы всего на начало года + Активы всего на конец года - ( Текущие обязательства на начало года + Текущие обязательства на конец года)) |

| Оборачиваемость рабочего капитала (NCT), раз |

|

| Оборачиваемость основных средств (FAT), раз |

|

| Оборачиваемость запасов (ST), раз |

|

| Оборачиваемость дебиторской задолженности, раз |

|

При подготовке графических отчетов по данным показателям можно порекомендовать использовать не сами значения показателей, а их базисные темпы прироста со знаком «минус», которые позволят более адекватно представить информацию о динамике оборачиваемости.

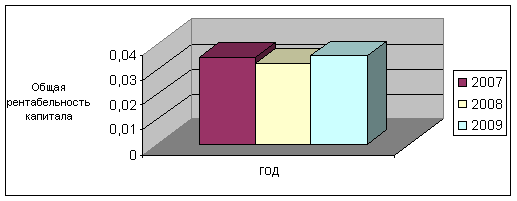

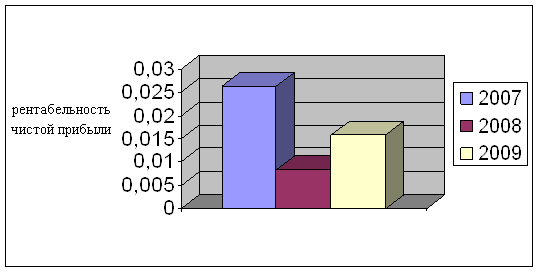

4. Анализ рентабельности

Анализ рентабельности базируется на значениях, представленных в таблице 1.5.

Таблица 1.5

Анализ рентабельности

| Показатель | Формула для расчета |

| Рентабельность продаж (ROS), % |

|

| Рентабельность собственного капитала (ROE), % |

|

| Рентабельность текущих активов (RCA), % |

|

| Рентабельность внеоборотных активов (RFA), % |

|

| Рентабельность активов (Рентабельность инвестиций) (ROI), % |

|

При анализе показателей рентабельности важно сравнить их значения до и после налогообложения, поскольку низкое значение показателя после налогообложения, зачастую, свидетельствует лишь о неправильно проводимой налоговой политике предприятия, а не о его неспособности зарабатывать деньги.

Исследователь Л. Б. Семионова пишет о том, что существует определенная проблема в применении систем финансовых коэффициентов, которые достаточно перегружены и во многом дублируют друг друга. Поэтому одной из распространенных практик является применение мультипликаторов – агрегированных показателей, полученных на базе показателей более низкого уровня. Для этих целей используются два типа мультипликаторов: стандартные, использующие апробированные рыночной практикой свертки показателей финансового состояния, субъективные, которые настраиваются для конкретного предприятия и позволяют учесть нюансы его хозяйственной деятельности, выпускаемой продукции, партнеров, потребителей [31, с. 81].

К стандартным мультипликаторам, достаточно распространенным в рыночной практике, относят модель фирмы «Дюпон», используемую для оценки факторов, влияющих на прибыльность компании. Для использования указанной модели необходимо ведение бухгалтерской отчетности в международном формате GAAP и бюджета по балансовому листу.

Уравнение Дюпона (также Модель Дюпона или Формула Дюпона) является модифицированным факторным анализом, позволяющим определить, за счёт каких факторов происходило изменение рентабельности. В основании факторной модели в виде древовидной структуры – показатель рентабельности собственного капитала (ROE), а признаки – характеризующие факторы производственной и финансовой деятельности предприятия. Проще говоря, факторы, влияющие на ROE, дробятся с целью выяснения: какие факторы в большей или меньшей степени влияют на рентабельность собственного капитала. Основные три фактора: операционная рентабельность (измеряется как норма прибыли), эффективность использования активов (измеряется как оборачиваемость активов), финансовый рычаг (измеряется как коэффициент капитализации).

Комплексное качественное оценивание – это способ содержательной интерпретации финансового состояния компании на основе использования дерева оценок, объединяющего отдельные финансовые показатели.

В основе метода комплексной оценки предприятия лежит построение дерева показателей (Приложение 1).

Проведение финансового анализа предлагается построить не по классической схеме (ликвидность, рентабельность, оборачиваемость), а в следующем порядке [17, с. 52]:

- Анализ имущества предприятия, включает анализ того, чем оно владеет: основной капитал и оборотный капитал, выраженные в денежной форме и отраженные в самостоятельном балансе предприятия.

- Анализ финансовой устойчивости, включающий горизонтальный и вертикальный анализ баланса, анализ ликвидности и вероятности банкротства.

Использование процедуры комплексной оценки и агрегирование результатов качественного анализа до самого высокого уровня иерархии показателей позволяет сформулировать итоговую характеристику финансового состояния предприятия, выраженную в краткой форме (зачастую одним словом, например, «отлично»). Если конечный показатель ухудшится, необходимо выявить причины отклонений, опускаясь на более низкие уровни дерева финансовых коэффициентов.

Похожие работы

... . Следовательно, финансовая устойчивость предприятия является результатом взаимодействия не только совокупности производственно-экономических факторов, но и всех элементов его финансовых отношений. По выше проведенному анализу финансовой устойчивости предприятия ОАО «Агрокомплекс» за 2004, 2005, 2006 года можно сделать вывод, что предприятие за весь анализируемый период финансово неустойчиво. В ...

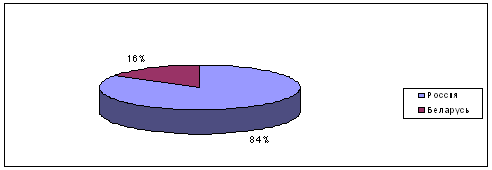

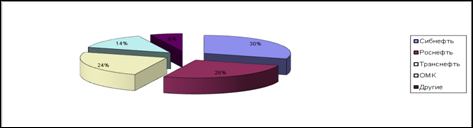

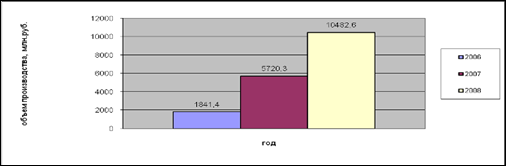

... направления будет способствовать обеспечению финансовой устойчивости в долгосрочной перспективе. 3.2 Выпуск новой продукции как один из факторов повышения финансовой устойчивости предприятия 3.2.1 Определение целевого рынка Продукция предприятия нацелена на сектор высоковольтного оборудования 6,10 и 35, 110 кВ. Основными потребителями являются предприятия энергосистемы РБ. В виду специфики ...

... = 10 дней – на начало года Ксдз==87,09 = 87 дней – на конец года Увеличение среднего срока инкассирования дебиторской задолженности с 10 дней до 87 дней, то есть на 77 дней говорит об ослаблении финансовой устойчивости. Коэффициент оборачиваемости дебиторской задолженности, количество раз в год: Кодз=, Кодз==38 – на начало года Кодз==4 – на конец года Одним из направлений управления ...

... значение величины запасов за отчетный период. – анализ финансовой устойчивости; – анализ источников формирования актива; – другие инструменты оценки эффективности. 2. Методика анализа финансовой устойчивости и платежеспособности ООО «РиЕл-строй» 2.1 Общая характеристика объекта исследования ООО «РиЕл-строй» было зарегистрировано постановлением №1575 от 28 октября 1995 г. главой ...

0 комментариев