Навигация

ОРГАНИЗАЦИОННО-МЕТОДИЧЕСКОЕ ОБЕСПЕЧЕНИЕ БУХГАЛТЕРСКОГО УЧЕТА ТОВАРНЫХ ОПЕРАЦИЙ В ООО «БРВ – КРАСНОДАР»

3. ОРГАНИЗАЦИОННО-МЕТОДИЧЕСКОЕ ОБЕСПЕЧЕНИЕ БУХГАЛТЕРСКОГО УЧЕТА ТОВАРНЫХ ОПЕРАЦИЙ В ООО «БРВ – КРАСНОДАР»

3.1 Учет поступления товаров

Движение товара от поставщика к потребителю оформляется товаросопроводительными документами, предусмотренными условиями договора поставки товаров и правилами перевозки грузов: товарной накладной, товарно-транспортной накладной и другими. Товарная накладная (форма № ТОРГ-12, утвержденная постановлением Госкомстата России от 25.12.98 № 132) может выступать как приходным, так и расходным товарным документом (прил. 3). Товарная накладная выписывается материально ответственным лицом при оформлении отпуска товаров со склада, а также при принятии товаров на склад.

В накладной указывается номер и дата составления, наименование поставщика и покупателя, наименование и краткое описание товара, его количество и цена, общая сумма поставки (с учетом налога на добавленную стоимость).

Товарная накладная составляется в двух или более экземплярах, подписывается материально ответственными лицами, сдавшими и принявшими товар, и заверяется круглыми печатями организаций поставщика и получателя. Один экземпляр товарной накладной передается принимающей организации, у которой является основанием для оприходования этих ценностей, остальные остаются в организации, сдающей товарно-материальные ценности, и являются основанием для их списания.

Если материально ответственное лицо организации-покупателя получает товары вне своего склада, то необходимым документом является доверенность (формы М-2 или М-2а, утвержденные постановлением Госкомстата России от 30.10.97 № 71а), которая подтверждает право материально ответственного лица на получение товара. Порядок оформления доверенностей и получения по ним товаров определяется Методическими указаниями по бухгалтерскому учету материально-производственных запасов, утвержденной Минфином РФ от 28.01.01 № 119н [7].

Порядок и сроки приемки товаров покупателем по количеству, качеству, комплектности и ее документальное оформление определяются Гражданским кодексом РФ и условиями договора поставки.

Если товар находится в ненарушенной таре, то приемка может проводиться по количеству мест, массе брутто или по количеству товарных единиц и маркировке на таре. Если не проводится проверка фактического наличия товара в таре, то необходимо сделать отметку об этом в сопроводительном документе.

При нарушении правил приема и сроков торговые организации лишаются возможности предъявления претензий поставщикам или транспортным организациям при недостаче или снижении качества товаров.

В случае несоответствия фактического наличия товаров или отклонения по качеству, установленному в договоре, или данным, указанным в сопроводительных документах, составляется акт об установленном расхождении по количеству и качеству при приемке товарно-материальных ценностей (форма № ТОРГ-2, утвержденная постановлением Госкомстата России от 25.12.98 № 132), который является основанием для предъявления претензий поставщику. Акт составляется комиссией, в состав которой входит материально ответственные лица торговой организации и представитель поставщика. Возможно составление акта в одностороннем порядке при согласии поставщика или его отсутствии. В сопроводительных документах делается отметка о составлении акта.

Возврат товара поставщику при обнаружении брака в процессе реализации товара, при несоответствии товара стандарту или согласованному образцу по качеству, некомплектности товаров осуществляется путем оформления расходной накладной. Условия возврата товара поставщику оговариваются в договоре поставки.

Учет первичных документов по приходу товаров материально ответственным лицам ведется в Реестре документов по поступлению товаров, который содержат название приходного документа, его дату и номер, дату регистрации документа, сведения о поступивших товарах.

Поступающие товары приходуются в день окончания их приемки по фактическому количеству и сумме. Первичные учетные документы по движению товаров на складах организации сдаются в установленные сроки в бухгалтерскую службу, которая проверяет первичные учетные документы с точки зрения правильности их оформления и законности совершенных операций.

При совершении операций по реализации товаров поставщик составляет счета-фактуры (прил. 4, 5) по налогу на добавленную стоимость (ст. 169 НК РФ) [8]. Порядок составления счетов-фактур определяется Правилами ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость, утвержденными Постановлением Правительства РФ от 02.12.2000 № 914 с последующими изменениями [9].

Счета-фактуры составляются при совершении операций по реализации товаров (работ, услуг) как облагаемых НДС, так и не облагаемых. При отгрузке товаров, не облагаемых налогом на добавленную стоимость, в счете-фактуре сумма налога не указывается и делается надпись «Без налога (НДС)».

В соответствии с Планом счетов наличие и движение товаров, являющихся собственностью оптовых и розничных торговых предприятий, учитывают на счете 41 «Товары».

На счете 41 учитывают также покупную тару и тару собственного производства, кроме инвентарной, служащей для производственных и хозяйственных нужд и учитываемой на счете 01 «Основные средства».

К счету 41 открыты субсчета:

41.1 «Товары на складах»

41.2 «Товары в розничной торговле»

41.3 «Тара под товаром и порожняя»

41.4 «Покупные изделия»

41.5 «Переданные в переработку»

На субсчете 41.1 учитываются наличие и движение товарных запасов, находящихся на оптовых и распределительных базах, складах; на субсчете 41.2 — наличие и движение товаров, находящихся на предприятиях розничной торговли, на этом же субсчете отражаются наличие и движение стеклянной посуды (бутылок, банок и др.) на предприятиях розничной торговли; на субсчете 41.3 — наличие и движение тары, как находящейся под товаром, так и свободной, за исключением стеклянной посуды на предприятиях розничной торговли; на субсчете 41.4 — организации, осуществляющие промышленную и иную производственную деятельность учитывают наличие и движение товаров (применительно к порядку, предусмотренному для учета производственных запасов); на субсчете 41.5 — предназначен для учета товаров, переданных для переработки другим организациям.

В соответствии с Планом счетов бухгалтерского учета аналитический учет товаров ведется по каждой торговой единице, а внутри ее — по материально ответственным лицам, наименованиям (сортам, партиям, кипам). По отдельным видам товаров аналитический учет осуществляется по каждой единице товара. Материально ответственные лица (заведующие складами, заведующие секциями склада, кладовщики или другие работники предприятия) ведут учет товаров на складе (их поступления, движения внутри склада и выбытия за пределы склада), в натуральном исчислении. Наряду с натуральным учетом на практике возможно одновременное использование и стоимостного учета.

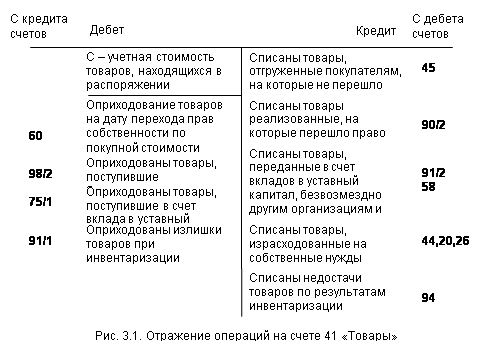

Отражение операций по учету товаров на счете 41 «Товары» проиллюстрировано на рисунке 3.1.

Организация учета товаров на складе зависит от разных факторов: способа хранения, объема хранимых товаров и их ассортимента, применяемой вычислительной техники.

Способам хранения товаров является партионный способ. Он предполагает хранение поступающих на склад предприятия товаров по партиям. Под партией понимается совокупность товаров, поступающих по одному транспортному документу.

В составе партии могут быть разные по наименованиям и сортам товары. При этом способе хранения партионный учет товаров на складе осуществляется в партионных картах, выписываемых на каждую партию материально ответственными лицами в двух экземплярах и регистрируемых в партионных книгах. Один экземпляр партионной карты остается на складе, а второй — передается в бухгалтерию. Основными реквизитами этой карты являются: дата открытия партионной карты; номер и наименование приходного товарного документа; наименование, артикул, сорт товара; количество или масса; дата выбытия товара; количество или масса выбывшего товара; номер расходного документа; дата закрытия партионной карты. Партионная карта закрывается при условии полного выбытия товаров по конкретной партии. Материально ответственное лицо, закрыв карту, передает ее в бухгалтерию для проверки.

Суммы НДС по приобретенным товарам отражаются:

Дебет 19 «Налог на добавленную стоимость по приобретенным ценностям»

Кредит 60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами»

Чтобы отнести сумму НДС по приобретенным товарам в дебет счета 19, сумма налога на добавленную стоимость должна быть выделена отдельной строкой в первичных учетных документах (счетах, счетах-фактурах, накладных и т.п.), а на их основании и в расчетных документах (поручениях, требованиях-поручениях, реестрах чеков и реестрах на получение средств с аккредитива и т.п.). В этом случае суммы НДС у оптовых организаций по поступившим и оприходованным товарам, приобретенным для перепродажи, принимаются к зачету после их фактической оплаты поставщикам независимо от факта реализации этих товаров.

В бухгалтерском учете при этом делаются следующие записи:

Оприходованы товары на сумму, в том числе НДС:

Дебет 41 «Товары»

Кредит 60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами»

Отражена сумма НДС:

Дебет 19 «Налог на добавленную стоимость по приобретенным ценностям»

Кредит 60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами»

Оплачен счет поставщика товаров, включая НДС:

Дебет 60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами»

Кредит 51 «Касса»

Зачет НДС после оплаты товаров:

Дебет 68 «Расчеты по налогам и сборам»

Кредит 19 «Налог на добавленную стоимость по приобретенным ценностям»

В соответствии с постановлением Правительства РФ от 01.12.00 г. № 914 [9] непременным условием для возмещения НДС из бюджета является наличие счета-фактуры, поступившего от поставщика, оформленного и зарегистрированного в книге покупок в соответствии с требованиями постановления.

В случае, когда в первичных учетных документах, подтверждающих стоимость приобретенных товаров, сумма налога на добавленную стоимость не выделена отдельной строкой либо отсутствует счет-фактура с выделенной в нем суммой НДС или же он не зарегистрирован в установленном порядке, начисление ее расчетным путем не производится. При этом приобретенные товары приходуются на счет 41 «Товары» по полной стоимости приобретения. Также не принимаются у покупателя к зачету суммы налога на добавленную стоимость, а товары приходуются на счете 41 «Товары» по полной стоимости покупки при приобретении товаров на предприятиях розничной торговли, у населения, а также у предпринимателей без образования юридического лица, поскольку индивидуальные частные предприниматели не являются плательщиками налога па добавленную стоимость.

Если товары приобретаются у предприятия-изготовителя или другой оптовой организации за наличный расчет (при этом должен соблюдаться предельный размер расчета наличными), то при наличии приходного кассового ордера и накладной на отпуск товаров, с указанием суммы НДС отдельной строкой, а также счета-фактуры, составленного и зарегистрированного в установленном порядке, налог на добавленную стоимость отражается по счету 19 и относится на расчеты с бюджетом в общеустановленном порядке.

При осуществлении организацией розничной торговли учитывают приобретаемые товары на счете 41 «Товары» по полной стоимости приобретения, включая налог на добавленную стоимость, уплаченный поставщикам этих товаров.

В бухгалтерском учете делаются следующие проводки:

оприходованы товары от поставщика:

Дебет 41 «Товары»

Кредит 60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами» — на полную стоимость товаров, включая НДС;

оплачен счет поставщика товаров:

Дебет 60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами»

Кредит 51 «Касса» — на сумму счета, включая НДС.

0 комментариев