Навигация

Пути повышения эффективности использования денежных средств

3.2 Пути повышения эффективности использования денежных средств

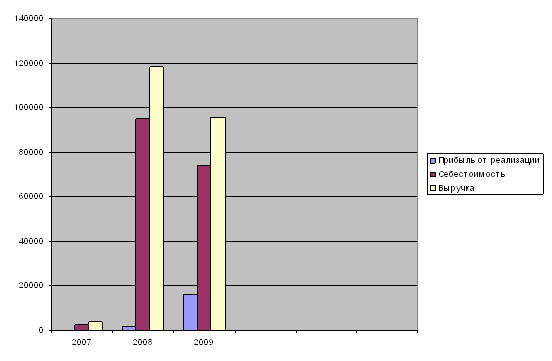

Финансовое состояние анализируемого предприятия НП ЗАО «Электромаш» неоднозначно. С одной стороны увеличивается объем реализации, рентабельность (в 2007 году по сравнению с 2006 г), масштабы деятельности предприятия возрастают, при этом показатели оборачиваемости и деловой активности не на высоком уровне, а также величина чистой прибыли за рассматриваемые периоды имеет отрицательное значение. Организация все больше ощущает недостаток собственных оборотных средств. В качестве дальнейшего улучшения финансового состояния анализируемой организации нужно сократить практику наращивания кредиторской задолженности. В этой связи рассмотрим предложения по увеличению эффективности использования оборотных средств.

Как показывают данные анализа основной проблемой деятельности НП ЗАО «Электромаш» является увеличение эффективности использования оборотного капитала, в пассивах организации преобладает кредиторская задолженность.

Таким образом, налицо агрессивная политика управления активами и пассивами, которая, предполагает высокий уровень оборотных активов, и, следовательно, низкую их оборачиваемость и соответственно преобладание краткосрочных пассивов. Такая политика должна обеспечивать достаточный уровень ликвидности, но как показывают результаты анализа, такая политика не достаточно эффективна в отношении ЗАО «Электромаш», так как уровень ликвидности организации имеет тенденцию к снижению и имеет значение ниже нормативного, что повышает риск банкротства организации.

В результате делаем вывод, что необходимо проводить умеренную политику управления, снижая уровень краткосрочных пассивов за счет погашения кредиторской задолженности и одновременного погашения дебиторской задолженности. Таким образом, будет снижен уровень риска организации и соответственно повышена его ликвидность.

Чтобы коэффициенты ликвидности соответствовали нормативным требованиям, необходимо иметь структуру оборотных активов организации, представленной в табл. 3.1.

Таблица 3.1

Структура оборотных средств, %

| Оборотные активы | Оптимальная структура | Структура 2006 г. | Структура 2007 г. | Структура 2008 г. |

| Запасы | 66,7 | 68,06 | 78,91 | 81,33 |

| Дебиторская задолженность | 26,7 | 31,27 | 19,54 | 18,19 |

| Денежные средства и краткосрочные финансовые вложения | 6,6 | 0,67 | 1,55 | 0,48 |

Проведенный анализ ликвидности показывает, что организации необходимо стабилизировать ликвидность баланса в соответствии с нормативными значениями, так как от этого зависят инвестиционные вливания капитала.

Величина денежных средств за анализируемые периоды времени намного ниже оптимального значения, что в свою очередь влияет на возможность погашения кредиторской задолженности. Также величина запасов превышает оптимальную, что отрицательно сказывается в виде затоваривания складов материалами, сырьем и готовой продукцией.

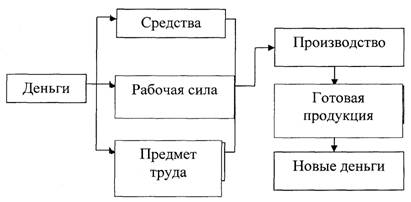

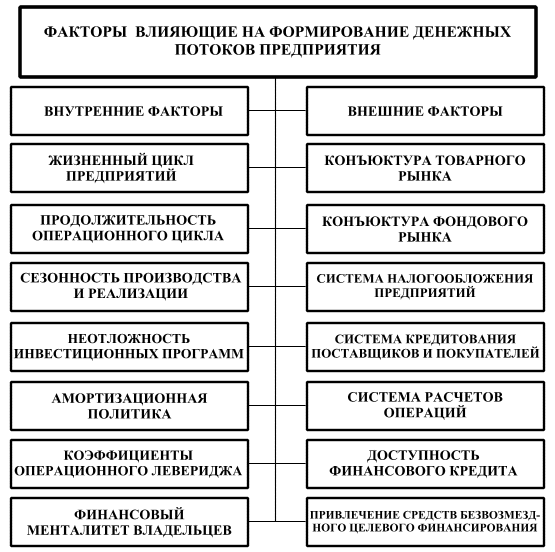

Основная задача менеджмента любой компании - эффективное управление имеющимися в его распоряжении ограниченными ресурсами - применительно к управлению денежными средствами в краткосрочном аспекте решается путем манипулирования рядом параметров, определяющих длительность финансового цикла. Финансовый цикл для предприятия - это период времени, который начинается с момента поставки сырья, материалов и комплектующих или получения поставщиками аванса за их поставку и заканчивается моментом получения предприятием оплаты за продукцию, отгруженную заказчикам. При грамотном управлении финансовым циклом можно существенно повлиять на потребности предприятия в оборотных средствах и скорость их оборота, что не только скажется на эффективности бизнеса, но и на потребности компании в рабочем капитале.

Основные пути повышения скорости оборота денежных средств и сокращения финансового цикла:

Столь необходимые предприятию денежные средства могут быть высвобождены, в частности, путем изменения длительности, ресурсоемкости и других параметров производственного цикла (т.е. способа или технологии осуществления основной деятельности). При этом необходимо рассматривать вопросы целесообразности смены технологии, которые без дополнительных инвестиций невозможно будет реализовать. Но, учитывая текущее финансовое состояние предприятия, необходимо отметить сложность реализации этого пути, т.к. привлечение дополнительных средств в виде полученных займов и кредитов можно отметить как нецелесообразное.

Увеличить приток денежных средств можно также, увеличив объем продаж.

Следует рассмотреть возможности ускорения оборачиваемости запасов. Их наличие определяется стремлением компании снизить риск более серьезных потерь, могущих возникнуть в результате остановки основной деятельности, возникновения неудовлетворенного спроса и т.п., чем от несения дополнительных издержек, уровень которых определяется объемом этих запасов. Но, при этом, следует руководствоваться результатами проведенного анализа эффективности использования денежных средств, в части определенного соотношения групп запасов, снижения их величины до нормативного значения.

Сокращение запасов возможно за счет более эффективной организации процессов функционирования предприятия. Одним из традиционных путей улучшения ситуации с запасами (в том числе и «запасами» денежных средств) дающих большой эффект, является налаживание более тесных партнерских взаимоотношений с другими организациями. При этом для принятия взвешенных решений относительно запасов необходимо анализировать ситуацию не только в рамках самой компании, но и в рамках всей этой цепочки, и проводить с другими ее участниками активную работу, в том числе, касающуюся дебиторской и кредиторской задолженностей и способов взаиморасчетов.

Повлиять на длительность финансового цикла и эффективность своих операций компания также может, применяя те или иные средства платежа и схемы для расчетов с поставщиками, потребителями и т.д. При этом важными являются ее взаимоотношения не только с другими участниками производственно-сбытовой цепочки, но и с банками, поскольку при этом существует возможность выбора тех или иных финансовых инструментов и оптимизации их параметров (процентов, скорости прохождения платежей и т.д.). Соответственно, правильный выбор этих инструментов можно осуществить только после всесторонних расчетов и сравнения различных схем их использования.

Реализуя все перечисленные мероприятия, необходимо придерживаться следующих основных принципов управления денежными средствами:

совокупный денежный поток должен стремиться к некоторой положительной величине («страховому запасу»), которая определяется уровнем риска, приемлемым с точки зрения данного предприятия;

должна быть обеспечена реализация как можно большего объема продукции путем установления разумных цен на нее;

необходимо максимально ускорить оборачиваемость всех видов запасов при обеспечении их бездефицитности как средства защиты от падения объемов продаж продукции;

деньги с дебиторов должны собираться как можно быстрее (при этом, однако, следует избегать чрезмерного давления на них, так как это может вызвать падение объемов продаж);

следует добиваться разумных сроков выплаты кредиторской задолженности без ущерба для дальнейшей деятельности компании, а также скидок у поставщиков сырья и комплектующих.

для ускорения этого процесса следует использовать разумные (экономически оправданные) скидки на продукцию и услуги;

Одним из основных критериев правильности управленческих решений является положительность совокупного потока денежных средств в любой момент времени. Основные возможные направления деятельности компании по ликвидации дефицита денежных средств представлены в табл. 3.2.

Таблица 3.2

Основные направления деятельности по ликвидации дефицита денежных средств предприятия

| Меры | Направления деятельности | |

| Увеличение притока денежных средств | Уменьшение оттока денежных средств | |

| Краткосрочные | Продажа или сдача в аренду внеоборотных активов. Рационализация ассортимента продукции. Реструктуризация дебиторской задолженности, управление ею. Использование механизма частичной или полной предоплаты за отпускаемую продукцию. Использование внешних источников краткосрочного финансирования. Разработка системы скидок для покупателей. | Сокращение всех видов затрат. Отсрочка платежей по обязательствам. Использование скидок, предоставляемых поставщиками. Пересмотр инвестиционных программ. Налоговое планирование. Переход к вексельным расчетам и взаимозачетам. |

| Долгосрочные | Дополнительная эмиссия акций или эмиссия облигаций. Поиск стратегических партнеров и инвесторов. Реструктуризация компании. | Заключение долгосрочных контрактов с поставщиками сырья, материалов и комплектующих, предусматривающих скидки, отсрочки платежей и другие льготы. Налоговое планирование. |

В целом же организация бухгалтерского учета в ЗАО «Электромаш» велась в соответствии с требованиями законодательства ПМР и всех законодательных и нормативных актов. Рекомендации, сформулированные по результатам выполненной работы, должны обеспечить значительное улучшение организации бухгалтерского учета в организации, избежать различных штрафных санкций, что во многом способствует улучшению финансового состояния.

Обобщая информацию раскрытую в третьей главе можно сделать следующие выводы:

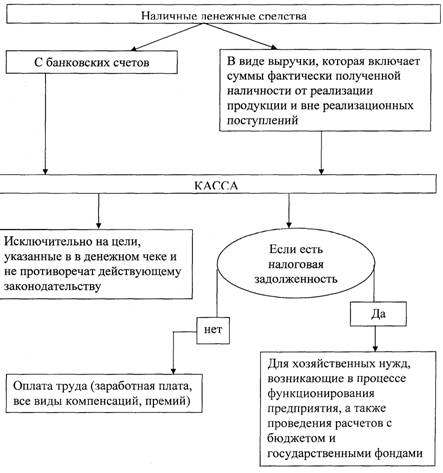

для совершенствования учета денежных средств, необходимо совершенствовать организацию документооборота на предприятии ЗАО «Элетромаш»;

необходимо обеспечить своевременное и правильное документирование операций по движению денежных средств и расчетов;

в качестве дальнейшего улучшения финансового состояния анализируемой организации нужно сократить практику наращивания кредиторской задолженности;

величина денежных средств за анализируемые периоды времени намного ниже оптимального значения, что в свою очередь влияет на возможность погашения кредиторской задолженности.

Заключение

Изучив вышеизложенный материал, можно убедиться в том, что тема, которой посвящена данная дипломная работа, действительно является достаточно актуальной в современных условиях. Помимо этого данная проблема обладает высокой степенью важности и значимости. Данная работа посвящена вопросам учета, анализа и аудита денежных средств.

В ходе дипломного проектирования были выполнены поставленные перед исследованием задачи, а именно:

рассмотрены особенности организации учета денежных средств на предприятии, организации аудита денежных средств;

проведен анализа движения денежных потоков, их сбалансированности. Уделено внимание значению анализа денежных средств, приведена методика анализа, исследованы показатели экономической эффективности денежных средств.

разработаны, на основе полученных результатов исследования, рекомендации по совершенствованию учета и эффективному управлению денежными средствами.

Для управления финансово - хозяйственной деятельностью предприятий необходимо иметь полную, достоверную и своевременную информацию о его финансовом положении, финансовых результатах деятельности, платежеспособности, эффективности функционирования и т.п.

Результаты анализа финансовых результатов предприятия должны быть согласованы с общей оценкой финансового состояния предприятия, которое в большей мере зависит не от размеров прибыли, а от способности предприятия своевременно погашать свои долги, т. е. от ликвидности активов. Последняя зависит от реального денежного оборота предприятия, сопровождающегося потоком денежных платежей и расчетов, проходящих через расчетный и др. счета предприятия. Поэтому желаемая эффективность хозяйственной деятельности, устойчивое финансовое состояние будут достигнуты лишь при достаточном и согласованном контроле за движением прибыли, оборотного капитала и денежных средств.

В дипломной работе был проведен анализ денежных средств НП ЗАО «Электромаш» двумя методами: прямым и косвенным.

По результатам анализа движения денежных потоков, проведенного прямым методом можно сделать вывод, что платежеспособность предприятия в 2007 году по сравнению с 2006 годом улучшилась: в данном периоде получен приток денежных средств в размере 244873 руб., что на 205740 руб. больше, чем в предыдущем году. Это увеличение было вызвано поступлением денежных средств от текущей и финансовой деятельности, в результате инвестиционной деятельности предприятие получило отток денежных средств. В 2008 году по сравнению с 2007 годом платежеспособность предприятия значительно снизилась на 512631 руб. и составила отток средств в размере 267758 руб.

Проведенный анализ движения денежных средств косвенным методом позволил сделать следующие выводы: основной причиной расхождения полученного чистого финансового результата и чистого потока денежных средств явилось увеличение величины запасов (в 2007 году по сравнению с 2006 – на 1378129 руб.), повлекшее отток денежных средств. Дополнительный приток денежных средств в рамках текущей деятельности был обеспечен за счет увеличения кредиторской задолженности (в 2008 году по сравнению с 2007 годом на 3468657 руб.).

Анализ продолжительности финансового цикла показал следующее: в 2007 году продолжительность финансового цикла составила 241,02 дня, т.е. произошло уменьшение по сравнению с данными 2006 года на 7,31 дня. При этом за счет снижения продолжительности операционного цикла продолжительность финансового цикла уменьшилась на 0,64 дня, а за счет увеличения продолжительности оборачиваемости кредиторской задолженности продолжительность финансового цикла уменьшилась на 6,67 дня.

В 2008 году продолжительность финансового цикла составила 256,47 дня, т.е. произошло увеличение по сравнению с данными 2007 года на 15,46 дня. При этом за счет увеличения продолжительности операционного цикла продолжительность финансового цикла увеличилась на 44,39 дня, а за счет увеличения продолжительности оборачиваемости кредиторской задолженности продолжительность финансового цикла уменьшилась на 28,93 дня.

Сокращение ПФЦ в 2007 году рассматривается как положительная тенденция, то есть чем меньше ПФЦ, тем денежные средства меньше находятся «замороженными» в различных активах, что способствует ускорению их оборачиваемости и тем самым возможности получения дополнительного дохода.

Анализ платежеспособности предприятия на основе показателей ликвидности показал, что в 2006 г. величина коэффициента абсолютной ликвидности составила 0,02, в 2007 и 2008 гг. – 0,03, и 0,01 соответственно, что существенно ниже нормативного значения (0,2 – 0,25). Следовательно, в 2008 году только 1% текущие обязательств предприятия покрывается наиболее ликвидными активами.

Величина коэффициента промежуточной ликвидности в 2006 г. составила 0,74, а в 2007 и 2008 гг. его значение было меньше нормативного (0,7 – 0,8): 0,38 и 0,31 соответственно, что является недостаточным, так как большую часть ликвидных средств составляет дебиторская задолженность, часть которой трудно своевременно взыскать.

Значение коэффициента текущей ликвидности в 2006 г. составило 2,31, в 2007 и 2008 его величина была меньше нормативного значения и составила соответственно1,80 и 1,67, при нормативном значении равном 2.

Таким образом, можно сделать вывод, что анализируемое предприятие обладает достаточными средствами, чтобы погасить свою краткосрочную задолженность за первые три месяца, а дальнейшая задолженность возможна к погашению в случае взыскания с дебиторов своевременной оплаты за отгруженную им продукцию

Список использованных источников

1. Закон Приднестровской Молдавской Республики № 1459 «О бухгалтерском учете и финансовой отчетности» от 14 июля 2004 года.

2. План счетов бухгалтерского учета финансово-хозяйственной деятельности организации и инструкция по его применению, утв. Приказом МЭ ПМР от 4 марта 2002 г. № 45.

3. План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкции по его применению, утвержденный приказом Министерства Финансов ПМР от 31 октября 2008 г. № 204

4. Постановление Правительства ПМР об утверждении «Порядка ведения кассовых операций в народном хозяйстве ПМР» от 30 апреля 1999 г.

5. Стандарт бухгалтерского учета № 21 «Учет активов и обязательств юридических лиц, стоимость которых выражена в иностранной валюте», разработанный Правительством ПМР №56 от 25.02.2000г.

6. Стандарт бухгалтерского учета № 7 (СБУ « 7) «Отчет о движении денежных средств» утвержденный приказом Министерства Финансов ПМР от 30 сентября 2008г. № 189.

7. Указ Президента ПМР «О применении контрольно-кассовых аппаратов (машин) при осуществлении денежных расчетов с населением».

8. Агеева Ю.Б., Агеева А.Б. Аудиторская проверка: практическое пособие для аудитора и бухгалтера - М.: Бератор-Пресс, 2003.

9. Адамс Р. Основы аудита. / Пер. с англ.; под ред. Я.В. Соколова. – М.: Аудит, ЮНИТИ, 2006.

10. Алборов Р.А. Аудит в организациях промышленности и торговли. - М.: Дело и Сервис, 2002. – 387 с.

11. Андреев В.Д. Практический аудит: Справочное пособие. - М.: Экономика, 2000. – 425 с.

12. Астахов В.П. Экспортные и импортные операции. - М.: Экспортное бюро, 2000. – 276 с.

13. Балабанов Н.Т. Валютные операции. - М.: Финансы и статистика, 2006. – 261 с.

14. Безруких П.С., Палий В.Ф. Бухгалтерский учет: Учебник. - М.: Финансы и статистика, 2001. – 654 с.

15. Бабченко Т.Н. Бухгалтерский учет внешнеэкономической деятельности. - М.: Главбух, 2003. – 329 с.

16. Варенников А., Шафронская Г. Система внутренних стандартов аудиторской организации. - М.: Экономика, 2005. – 217 с.

17. Вахрушина М.В. Бухгалтерский управленческий учет: Учебник для вузов. - М.: ИКФ (Омега – Л), 2002. – 481 с.

18. Вахрушина М.В. Внутрипроизводственный учет и отчетность. - М. АКДИ «Экономика и жизнь», 2000. – 376 с.

19. Долгов С.И. Предприятие на внешних рынках: Учебник. - М.: Внешнеторговое дело, 2006. – 554 с.

20. Ендовецкий Д.А. Международные стандарты аудиторской деятельности: Учебное пособие для студентов вузов. - М.: ЮНИТИ-ДАНА, 2006. – 216 с.

21. Ефимова О.В. Финансовый анализ. - М.: Бухгалтерский учет, 2002. – 439 с.

22. Ивашкевич В.Б. Практический аудит: Учебное пособие. - М.: Магистр, 2007. – 387 с.

23. Ивашкевич В.Б. Бухгалтерский учет в условиях совершенствования хозяйственного механизма. - М.: Финансы и статистика, 2005. – 391 с.

24. Ивашкевич В.Б. Бухгалтерский управленческий учет: Учебник для вузов. - М.: Юристь, 2003. – 494 с.

25. Каморджанова Е.А., Карташова И.В. Бухгалтерский финансовый учёт. - СПб.: Питер, 2002. – 459 с.

26. Камышанов П.И., Камышанов А.П. Бухгалтерский учет и аудит. - М.: ПРИОПР, 2001. – 670 с.

27. Карзаева Н.Н. Учет товарных операций. - М.: Финансы и статистика, 2000. – 252 с.

28. Козлова Е.П., Парашутин, Н.В., Бабченко Т.Н. Бухгалтерский учет в промышленности. - М.: Финансы и статистика, 2002. – 451 с.

29. Кондраков Н.П. Бухгалтерский учёт. - М.: Инфра-М, 2001. – 673 с.

30. Кондраков Н.П., Иванова М.А. Бухгалтерский управленческий учет: Учебное пособие. - М.: ИНФРА-М., 2005. – 340 с.

31. Ларионов А.Д. Бухгалтерский учет. - М.: Гроссбух, 1998. – 390 с.

32. Николаева О.Е. Управленческий учет: Учебное пособие. - М.: УРСС, 1997. – 379 с.

33. Подольский В.И. Аудит. - М.: ЮНИТИ, 2008. – 460 с.

34. Просветов Г.И. Анализ хозяйственной деятельности предприятия: Задачи и решения. - М.: Издательство РДЛ, 2005. – 597 с.

35. Просветов Г.И. Управленческий учет. - М.: РДЛ, 2006. – 459 с.

36. Романов А.Н. Компьютеризация аудиторской деятельности. - М.: Юнити, 2000. – 349 с.

37. Рейнбот П.И. Полный курс коммерческой бухгалтерии по простой и двойной системам. - М.: Финансы и кредит, 2000. – 175 с.

38. Ришар Ж. Аудит и анализ хозяйственной деятельности предприятия. - М.: ЮНИТИ, 2003. – 463 с.

39. Русак. Н.А., Русак В.А. Финансовый анализ субъекта хозяйствования. – Минск: Вышейшая школа. 2002. – 310 с.

40. Родионов В.М., Федотова М.А. Финансовая устойчивость предприятия в условиях инфляции. - М.: Перспектива, 2001. – 277 с.

41. Савицкая Г.В. Анализ хозяйственной деятельности. 3-е изд. доп. и перераб. – М.: Инфра-М, 2004. – 686 с.

42. Савицкая Г.В. Анализ хозяйственной деятельности предприятий АПК. - М.: ИНФРА-М, 2003. – 594 с.

43. Соколов Я.В., Соколов В.Я. История бухгалтерского учета. - М.: Финансы и статистика, 2006. – 305 с.

44. Степанюк Л.Н. Правовое регулирование предпринимательской деятельности. - М.: Бухгалтерский учет, 2003. - 284 с.

45. Тишков И.Е. Бухгалтерский учёт. – М.: Высшая школа, 2000. – 418 с.

46. Ткаченко Н.М. Финансовый учет на предприятиях Украины. – Киев: «А.С.К.», 2005. – 566 с.

47. Уткин В.Б. Информационные системы и технологии в экономике. - М.: Юнити-Дана, 2003. – 387 с.

48. Хвостик Т.В. Практикум по бухгалтерскому учету. - М.: ИНФРА-М, 2005. – 347 с.

49. Фридман П. Аудит, контроль затрат и финансовых результатов при анализе качества продукции. - М.: Аудит, 2003. – 490 с.

50. Шеремет А.Д. Анализ хозяйственной деятельности. – М.: Инфра-М, 2005. – 686 с.

51. Шеремет А.Д., Суйц В.П. Аудит. - М.: Инфра-М, 2002. – 484 с.

52. Шеремет А.Д., Сайфулин Р.С. Методика финансового анализа. - М.: ИНФРА-М, 2002. – 390 с.

53. Шеремет А.Д. Налоги и налогообложение предприятий. - М.: ИНФРА-М, 2005. – 280 с.

Похожие работы

... актуальность рассматриваемой темы, ее практическая необходимость, а также новизна материала определяет научную и практическую ценность. 3.3 Совершенствование учета и аудита организации денежных средств и расчетов на предприятии. ОАО «Уманское районное предприятие Сельхозтехника» составляет и сдаёт бухгалтерскую отчётность в соответствии с требованиями закона Украины «О бухгалтерском учёте и ...

... с денежными средствами является формирование мнения о достоверности бухгалтерской отчетности по разделу «Денежные средства» в соответствии применяемой методики учета денежных средств.2 Бухгалтерский учет денежных средств на примере МУЗ городская больница №1 –ОМС 2.1 Общая характеристика МУЗ городская больница №1 -ОМС МУЗ городская больница №1 –ОМС осуществляет свою деятельность с 1965 года, ...

... , с органами соцстраха систематически гл. бухгалтер, зам.гл. бухгалтера Проверка состояния учета расчетов по претензиям и возмещению материального ущерба, погашения этой задолженности систематически гл. бухгалтер, ревизионная комиссия 3. Аудит денежных средств в ОАО "Нива Рязани" 3.1 Теоретическая подготовка проведения аудита Аудиторская проверка операций с денежными средствами ...

... , в соответствии с | | | | |договором о кредите банка или займе смежного | | | | |предприятия | | 2. Аудиторская проверка движения денежных средств ООО «ТРАНС-СТРОЙ» 2.1 Аудит учетной политики ООО «ТРАНС-СТРОЙ» Бухгалтерский учет организации ведется по определенным правилам. Разработка учетной политики как системы методов и приемов ведения бухгалтерского учета обязательна для всех ...

0 комментариев