Навигация

Учет операций по расчетному счету

1.2 Учет операций по расчетному счету

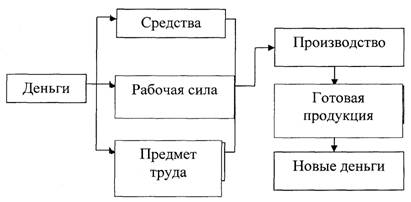

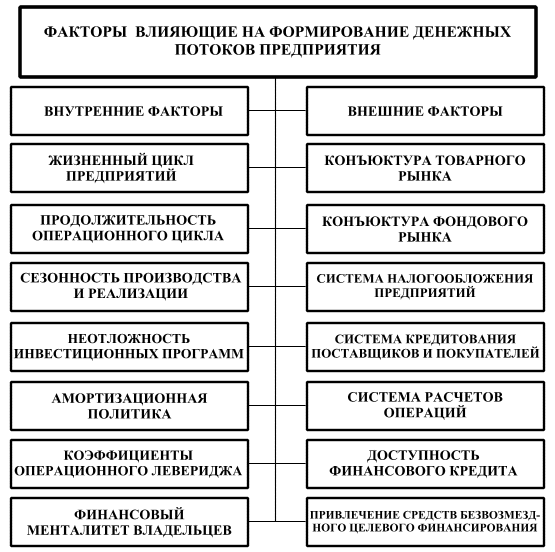

Денежные средства организации как собственные, так и заемные, за исключением переходящих остатков денег в кассе, организации обязаны хранить на счетах в банке. Подавляющее большинство поступлений причитающихся платежей и оплату расходов организация осуществляет безналичным путем через счета в банке. [18. С. 56]

Безналичные расчеты ведутся путем перечисления (перевода) денежных средств со счета плательщика на счет получателя с помощью различных банковских операций. Посредником в этих расчетах является банк.

Расчетный счет является основным счетом организации, через который проводятся все денежные операции без ограничения их перечня.

Организации могут иметь неограниченное количество рублевых расчетных (текущих) счетов, рассчитываться с бюджетом и производить другие расчеты с любого расчетного счета.

Для открытия расчетного счета организация должна представить в учреждение выбранного банка следующие документы:

заявление с просьбой об открытии расчетного счета установленного образца;

карточку с образцами подписей распорядителей средств и оттиском печати, заверенную нотариально;

нотариально заверенные копии устава организации, учредительного договора и регистрационного свидетельства юридического лица;

справку о постановке на налоговый учет организации в качестве налогоплательщика [19. С. 125].

Порядок совершения и оформления операций по расчетным счетам регулируется действующим законодательством. Расчеты в безналичном порядке могут производиться по товарным (оплата за продукцию, товары, работы или услуги) и нетоварным (коммунальные платежи, расчеты с бюджетом, фондами) операциям.

На расчетных счетах накапливаются свободные денежные средства, поступления за проданные товары, продукцию, выполненные работы и оказанные услуги, полученные кредиты банков, займы, поступившие средства целевого финансирования и другие поступления. С расчетных счетов производятся практически все платежи, включая платежи поставщикам за поставляемые материальные ресурсы, выполненные работы и оказанные услуги, расчеты с бюджетом и с внебюджетными фондами, погашение задолженности по полученным кредитам и ссудам, другие перечисления.

Списание денежных средств с расчетного счета может производиться только по распоряжению клиента. Без его согласия списание делается по решению суда или в случаях, установленных законом или предусмотренных договором между банком и клиентом. Возможно бесспорное списание со счета налоговыми органами сумм недоимок и пеней по налогам и сборам, а также таможенными органами - сумм платежей и пеней.

Списание средств с расчетного счета организации производится в порядке календарной очередности поступления расчетно-платежных документов. Но существуют некоторые приоритеты: в первую очередь списываются денежные средства по исполнительным документам, затем производится списание по платежным документам на перечисления платежей в бюджет и государственные внебюджетные фонды, после этого перечисляются средства для расчетов по оплате труда с лицами, работающими по трудовому договору (контракту) и по другим денежным требованиям [18, с. 58].

Движение средств на расчетном счете оформляется банковскими платежными документами. К таким документам относятся: объявления на взнос наличными, платежные поручения, платежные требования, платежные требования-поручения, чеки и аккредитивы, банковские пластиковые карточки. Объявлением о взносе наличными оформляется сдача наличных денег в кассу банка. Банк в подтверждение приема денег выдает клиенту квитанцию.

Наиболее часто при осуществлении безналичных расчетов используются платежные поручения, которые являются поручением организации обслуживающему ее банку о перечислении определенной суммы со своего счета на счет получателя средств.

Платежное требование представляет собой расчетный документ, содержащий требование к плательщику об уплате организации-получателю определенной суммы через банк. [37. С. 168]

Платежное требование-поручение представляет собой требование поставщика к покупателю заплатить стоимость поставленной по договору продукции (работ, услуг) на основании направленных в обслуживающий банк покупателя расчетных и отгрузочных документов.

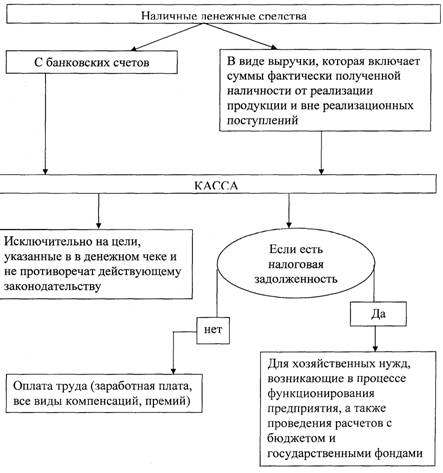

Чек используется организацией для получения наличных денег с расчетного счета; он выписывается в одном экземпляре на имя кассира или другого лица, которому доверяется получение денег. Бланк чека состоит из самого чека, корешка чека и контрольной марки. Все части имеют одинаковый номер; корешок чека остается в чековой книжке, чек отрезается и предъявляется в банк, а контрольная марка выдается банковским служащим представителю организации для получения денег в кассе банка.

Аккредитив представляет собой условное денежное обязательство банка, выдаваемое им по поручению клиента в пользу его контрагента по договору. Банк, открывший аккредитив, может произвести поставщику платеж (акцептовать или учесть переводной вексель) или предоставить полномочия другому банку производить такие платежи при условии представления им документов и выполнении условий, предусмотренных в аккредитиве. Аккредитив предназначен для расчетов только с одним поставщиком. Одновременно может быть открыто несколько аккредитивов.

Во всех платежных банковских документах кроме обязательных реквизитов указывается назначение платежа. Помарки и подчистки в платежных документах не допускаются.

В настоящее время широко используются для оформления расчетных отношений между организациями векселя, которые частично заменяют деньги в расчетах. Вексель может быть использован не только в расчетах, но и при оформлении товарных кредитов, в качестве залога для получения кредита или займа, как средство обеспечения обязательств третьего лица и пр. Вексель представляет собой письменное безусловное долговое денежное обязательство строго установленной формы, выданное одной стороной (векселедателем) другой стороне (векселедержателю) и дающее его владельцу право по окончании срока обязательства (или досрочно) требовать с должника указанной в векселе денежной суммы.

В соответствии с Планом счетов бухгалтерского учета финансово-хозяйственной деятельности предприятий и Инструкцией по его применению для обобщения информации о наличии и движении денежных средств на расчетном счете организации используется балансовый счет 51 «Расчетные счета». Сальдо счета 51 указывает на наличие свободных денег на расчетных счетах организации на начало и конец месяц; оборот по дебету характеризует суммы, поступившие на расчетные счета, а по кредиту – суммы, перечисленные со счетов. Учет движения денежных средств на счете 51 может быть организован с использованием субсчетов.

Операции, записываемые по кредиту счета 51, отражаются в журнале-ордере № 2. Обороты по дебету записываются в разных журналах-ордерах и в ведомости № 2.

Организация периодически (ежедневно или в другие установленные банком сроки) получает от банка выписку из расчетного счета, т.е. перечень произведенных им за отчетный период операций. К выписке банка прилагаются документы, полученные от других предприятий и организаций, на основании которых зачислены или списаны средства, а также документы, выписанные предприятием.

Выписка из расчетного счета – второй экземпляр лицевого счета организации, открытого ему банком. Сохраняя денежные средства организаций, банк считает себя должником организации (его кредиторская задолженность) поэтому остатки средств и поступления на расчетный счет записывает по кредиту расчетного счета, а уменьшение своего долга (списания, выдача наличными) – по дебету. Обрабатывая выписки, бухгалтер должен помнить об этой особенности и записывать зачисленные суммы и остаток по дебету расчетного счета. А списания – по кредиту.

После получения выписки бухгалтер должен сделать следующее:

Сопоставить остаток средств на расчетном счете на конец дня последней выписки с остатком средств на начало дня следующей выписки.

Проверить приложенные к выписке оправдательные документы, полноту отражения информации в выписке и арифметические ошибки. Обо всех обнаруженных ошибках делается письменное сообщение банку. Приложенные к выписке документы обязательно погашаются специальным штампом банка.

Проставить суммы в банковской выписке – отметка на полях выписки номера соответствующего корреспондирующего счета. Порядок дальнейшей обработки банковской выписки зависит от частоты операций по расчетному счету в течение месяца. При малом количестве операций суммы записываются непосредственно в учетный регистр. Если выписки поступают ежедневно, то по счету 51 открывается оборотно-сальдовая ведомость. По окончании месяца в ней подводятся итоги и переносятся в учетный регистр счета 51 и одновременно в регистры корреспондирующих счетов.

В бухгалтерском учете операции связанные с движение денежных средств на расчетном счете оформляются следующими корреспонденциями:

Дт 51 «Расчетные счета» Кт 62 «Расчеты с покупателями и заказчиками» - на сумму поступления денежных средств в оплату проданной продукции, выполненных работ, предоставленных услуг;

Дт 51 «Расчетные счета» Кт 76 «Расчеты с разными дебиторами и кредиторами» - на сумму поступления денежных средств от дебиторов;

Дт 51 «Расчетные счета» Кт 79 «Внутрихозяйственные расчеты» - на сумму поступления денежных средств от подразделений организации;

Дт 51 «Расчетный счет» Кт 50 «Касса» - на сумму переданных на расчетный счет средств, превышающих лимит кассы и др.;

Дт 60 «Расчеты с поставщиками и подрядчиками», 76 «Прочие дебиторы и кредиторы» Кт 51 «Расчетные счета» - на сумму перечисленных денежных средств в погашение кредиторских задолженностей;

Дт 50 «Касса» Кт 51 «Расчетный счет» - на сумму поступивших наличных денежных средств с расчетного счета организации в кассу и др.

Наряду с расчетными счетами организации могут иметь счета для учета денежных средств целевого назначения, находящихся в аккредитивах, платежных чековых книжках и иных платежных документах (кроме векселей) и предназначенных для финансирования капитального строительства и других текущих расходов.

Учет данных средств ведется в порядке, аналогичном порядку отражения операций по расчетному счету, но на активном синтетическом счете 55 «Специальные счета в банках», который имеет несколько субсчетов, открываемых для учета движения отдельных платежных документов.

К счету 55 могут быть открыты следующие субсчета:

«Аккредитивы»;

«Чековые книжки» и др.

Особенность аккредитивной формы расчетов состоит в том, что оплату платежных документов производят по месту нахождения поставщика сразу после отгрузки им продукции.

Аккредитив – это условное денежное обязательство, принимаемое банком-эмитентом по поручению плательщика, произвести платежи в пользу получателя средств по предъявлении последним документов, соответствующих условиям аккредитива, или предоставить полномочия другому банку произвести такие платежи.

Аккредитив может быть выставлен за счет собственных средств и за счет банковского кредита.

Дт 55 «Специальные счета в банках», субсчет 1 «Аккредитивы» Кт 51 «Расчетный счет» - выставление аккредитива за счет собственных средств, списанных с расчетного счета;

Дт 55 «Специальные счета в банках», субсчет 1 «Аккредитивы» Кт 90 «Краткосрочные кредиты банков» или Дт 55 «Специальные счета в банках», субсчет 1 «Аккредитивы» Кт 94 «Краткосрочные займы» - выставление аккредитива за счет банковского кредита;

Дт 60 «Расчеты с поставщиками и подрядчиками» Кт 55 «Специальные счета в банках», субсчет 1 «Аккредитивы» - оплата счетов поставщиков с аккредитивного счета.

Остаток неиспользованного аккредитива возвращают организации-покупателю и зачисляют на расчетный счет, если аккредитив выставлен за счет собственных средств, или перечисляют в погашение задолженности по ссуде, если аккредитив выставлен за счет банковского кредита.

К недостаткам аккредитивной формы расчетов следует отнести замораживание средств покупателей на период действия аккредитива до его фактического использования, а также возможность задержки отгрузки продукции поставщиком до поступления аккредитива. Вместе с тем она гарантирует немедленную оплату счетов поставщиков и способствует соблюдению расчетно-платежной дисциплины.

Аналитический учет по субсчету 55-1 ведут по каждому выставленному аккредитиву.

Расчетный чек содержит письменное поручение владельца счета (чекодателя) обслуживающему его банку на перечисление указанной в чеке суммы денег с его счета на счет получателя средств (чекодержателя). Выдача чековой книжки владельцу расчетного счета осуществляется после предъявления заявления на чековую книжку. [15. С. 130]

При выдаче банком организации чековых книжек депонируются ее средства или кредиты банка. Депонированные средства списываются на основании выписки банка о погашении предъявленных ему чеков, которые были выданы организацией своим кредиторам. Оставшиеся неиспользованные чеки возвращаются в банк.

На субсчете 55-2 «Чековые книжки» учитывают движение средств, находящихся в чековых книжках. Порядок осуществления расчетов чеками регулируется банком.

Депонирование средств при выдаче чековых книжек у плательщика учитывается следующими корреспонденциями:

Дт 55 «Специальные счета в банках» субсчет 2 «Чековые книжки» Кт 51 «Расчетные счета» Кт 90 «Краткосрочные кредиты банков»;

Дт 55 «Специальные счета в банках» субсчет 2 «Чековые книжки» Кт 94 «Краткосрочные займы».

По мере оплаты задолженности чеками на счетах бухгалтерского учета производят следующие записи:

Дт 60 «Расчеты с поставщиками и подрядчиками» Кт 55 «Специальные счета в банках» субсчет 2 «Чековые книжки» – на суммы, использованных средств (на основе выписок банка).

Дт 51 «Расчетные счета» Кт 55 «Специальные счета в банках» субсчет 2 «Чековые книжки» - возврат оставшихся (неиспользованных) средств на тот счет в банке, с которого они были перечислены.

Аналитический учет по субсчету 55-2 ведут по каждой полученной чековой книжке.

Похожие работы

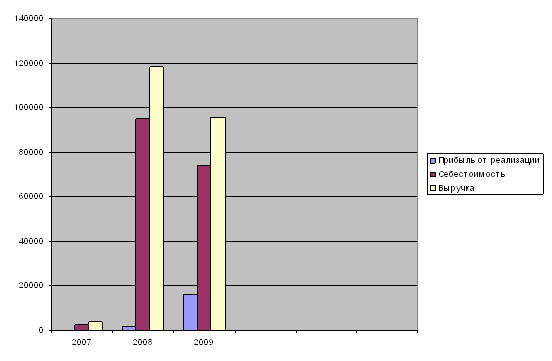

... актуальность рассматриваемой темы, ее практическая необходимость, а также новизна материала определяет научную и практическую ценность. 3.3 Совершенствование учета и аудита организации денежных средств и расчетов на предприятии. ОАО «Уманское районное предприятие Сельхозтехника» составляет и сдаёт бухгалтерскую отчётность в соответствии с требованиями закона Украины «О бухгалтерском учёте и ...

... с денежными средствами является формирование мнения о достоверности бухгалтерской отчетности по разделу «Денежные средства» в соответствии применяемой методики учета денежных средств.2 Бухгалтерский учет денежных средств на примере МУЗ городская больница №1 –ОМС 2.1 Общая характеристика МУЗ городская больница №1 -ОМС МУЗ городская больница №1 –ОМС осуществляет свою деятельность с 1965 года, ...

... , с органами соцстраха систематически гл. бухгалтер, зам.гл. бухгалтера Проверка состояния учета расчетов по претензиям и возмещению материального ущерба, погашения этой задолженности систематически гл. бухгалтер, ревизионная комиссия 3. Аудит денежных средств в ОАО "Нива Рязани" 3.1 Теоретическая подготовка проведения аудита Аудиторская проверка операций с денежными средствами ...

... , в соответствии с | | | | |договором о кредите банка или займе смежного | | | | |предприятия | | 2. Аудиторская проверка движения денежных средств ООО «ТРАНС-СТРОЙ» 2.1 Аудит учетной политики ООО «ТРАНС-СТРОЙ» Бухгалтерский учет организации ведется по определенным правилам. Разработка учетной политики как системы методов и приемов ведения бухгалтерского учета обязательна для всех ...

0 комментариев