Навигация

Безналичные расчеты с дебиторами и кредиторами

1.4 Безналичные расчеты с дебиторами и кредиторами

Расчеты с дебиторами и кредиторами могут производиться наличным (непосредственно в кассу организации) и безналичным путем.

Безналичные расчеты регулируются Положением о безналичных расчетах в РФ от 3 октября 2002 г. №2-П. Принятие этого Положения Центральным банком РФ в октябре 2002 года способствовало дальнейшему развитию экономических отношений, упрощению расчетов и корректировке правил, связанных с безналичными расчетами в соответствии с гражданским, финансовым и налоговым законодательством.

В Положении официально закреплено следующее. При осуществлении безналичных расчетов участники вправе самостоятельно определять их формы. При этом кредитные организации не имеют право вмешиваться в договорные отношения клиентов при выборе ими форм расчетов. Перечень расчетных документов, введенный Положением, полностью соответствует положениям ГК РФ о расчетах.

При осуществлении безналичных расчетов используются: платежные поручения, аккредитивы, чеки, платежные требования, инкассовые поручения.

Банк обязан принимать расчетные документы независимо от наличия денежных средств на счете плательщика. Оплата по ним осуществляется по мере поступления денежных средств на счет клиента как полностью, так и частично. Это упрощает документооборот для клиентов.

Платежные поручения – самая распространенная форма безналичных расчетов в РФ. Этим документов владелец счета дает распоряжение обслуживающему его банку перевести определенную сумму денежных средств на счет получателя этих средств. В Положение о безналичных расчетах оговаривается срок исполнения банками платежных поручений – предусмотренный законодательством или более короткий, если это установлено договором банковского счета. Платежными поручениями могут производиться перечисления денежных средств за поставленные товары, выполненные работы, оказанные услуги; перечисления денежных средств в целях возврата или размещения кредитов и уплаты процентов по ним; перечисление денежных средств в бюджеты всех уровней и во внебюджетные фонды; перечисление денежных средств в других целях, предусмотренных законодательством. При этой форме расчетов банк обязуется по поручению плательщика перевести определенную денежную сумму с его счета на счет указанного плательщиком лица в данном банке или в другом.

Аккредитив представляет собой условное денежное обязательство, принимаемое банком по поручению плательщика, произвести платежи в пользу получателя средств по предъявлении последним документов, соответствующим условиям аккредитива, или предоставить полномочия другому банку произвести такие платежи.

Аккредитив предназначен для расчетов с одним получателем средств. Условиями аккредитива может быть предусмотрен акцепт уполномоченного плательщиком лица. Получатель средств может отказаться от использования аккредитива до истечение срока его действия, если возможность такого отказа предусмотрена условиями аккредитива.

Порядок расчетов по аккредитиву устанавливается в основном договоре, в котором рекомендуется отражать наименование банка-эмитента, наименование банка, обслуживающего получателя средств, наименование получателя средств, сумма аккредитива, вид аккредитива, способ извещения получателя средств об открытии аккредитива, способ извещения плательщика о номере счета для депонирования средств открытого исполняющим банком, полный перечень и точная характеристика документов, представляемых получателем средств, сроки действия аккредитива, предоставления документов, подтверждающих поставку товаров, и требования к оформлению указанных документов, условия оплаты, ответственность за неисполнения. Платеж по аккредитиву производится в безналичном порядке путем перечисления суммы аккредитива на счет получателя средств.

Порядок и условия использования чеков в безналичных расчетах регулируется ГК РФ. В Положении функции и роль чека как формы расчетов выступают в ином качестве, чем в предыдущих правилах. Чек – ценная бумага, причем ничем не обусловленная. Чек оплачивается плательщиком за счет денежных средств чекодателя. Чекодатель (т.е. юридическое лицо) не вправе отозвать чек до истечения установленного срока для его предъявления к оплате.

Представление чека в банк, обслуживающий чекодержателя (юридическое лицо, в пользу которого выдан чек), для получения платежа считается предъявлением чека к оплате.

Плательщик по чеку обязан удостовериться всеми доступными ему способами в подлинности чека.

Расчеты по инкассо – банковская операция, посредством которой банк-эмитент по поручению и за счет средств клиента на основании расчетных документов осуществляет действия по получению от плательщика платежа.

Основу взаимоотношений участников расчетов по инкассо должны составлять договорные отношения, в силу которых у сторон появляются определенные права и конкретные обязательства. На банки возлагаются обязанности по получению денежных средств от плательщика т доставке их получателю, а также информированию получателя средств по его требованию о причинах неоплаты расчетных документов в оговоренные договором сроки. Для получателя эта услуга сопряжена с обязательством по уплате банку соответствующей суммы вознаграждения, размер которого оговаривается сторонами в договоре.

Инкассовые поручения применяются в случаях, когда бесспорный порядок взыскания денежных средств установлен законодательством, в том числе для взыскания денежных средств органами, выполняющими контрольные функции; для взыскания по исполнительным документам; в случаях, предусмотренных сторонами по основному договору, при условии предоставления банку, обслуживающему плательщика, права на списание денежных средств со счета плательщика без его распоряжения.

Инкассовые поручения на взыскание денежных средств со счетов, выставленные на основании исполнительных документов, принимаются банком взыскателя с приложением подлинника исполнительного документа либо его дубликата.

Банки не принимают к исполнению инкассовые поручения на списание денежных средств в бесспорном порядке, если прилагаемый к инкассовому поручению исполнительный документ предъявлен по истечении срока, установленного законодательством.

Платежное требование является расчетным документом, содержащим требование кредитора (получателя средств) по основному договору к должнику (плательщику) об уплате определенной денежной суммы через банк.

Платежные требования применяются при расчетах за поставленные товары, выполненные работы, оказанные услуги, а также в иных случаях, предусмотренных основным договором.

Расчеты посредством платежных требований могут осуществляться с предварительным акцептом и без акцепта плательщика. Без акцепта плательщика расчеты платежными требованиями осуществляются в установленных законодательством случаях, в предусмотренных сторонами по основному договору при условии предоставления банку, обслуживающему плательщика, права на списание денежных средств со счета плательщика без его распоряжения.

Срок для акцепта платежных требований определяется сторонами по основному договору. При этом срок для акцепта должен быть не менее пяти рабочих дней.

Похожие работы

... по исполнительным листам и суммы квартплаты 70 76-1 261340,00 Депонирована неполученная в срок заработная плата 70 76-2 - Получены в кассу предприятия суммы, внесенные поставщиками в зачет предъявленных им претензий 50 76-3 - 3.3 Аудит расчетных операций в УМТЭП ЗАТО г. Снежногорск В ходе планирования аудита расчетных операций в УМТЭП был составлен общий план аудита с указанием ...

... оплаты труда и отчислений на социальные нужды на счета издержек производства и обращения и на счета целевых источников (34., с.95). ГЛАВА 3 Аудит расчетов по заработной плате на примере Управления по образованию, культуре и молодежной политике 3.1 Методика аудиторской проверки расчетов по оплате труда Аудит осуществляется в соответствии с Федеральным законом (6) другими федеральными ...

... базе учитываются также прочие запасы и затраты, отражаемые по статье "Прочие запасы и затраты" раздела II актива баланса.2. Учет расчетов с бюджетом на ОАО «Зауральский домостроительный комбинат» В соответствии с Федеральным законом «О бухгалтерском учете» № 129-ФЗ от 21.11.96 г. ст.6 п.1 ответственность за организацию бухгалтерского учета в «Обществе» , соблюдение законодательства при выполнении ...

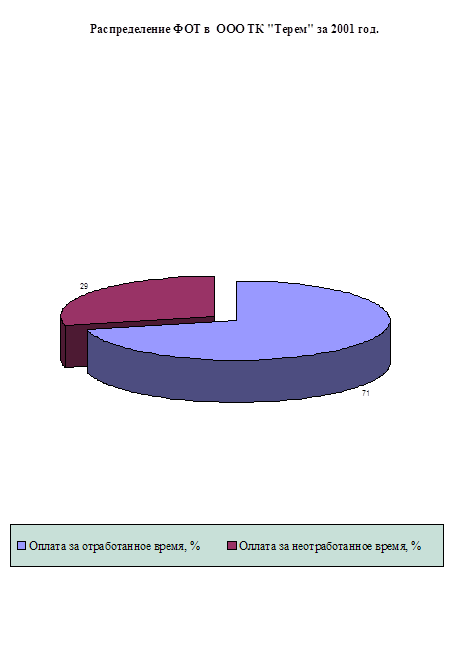

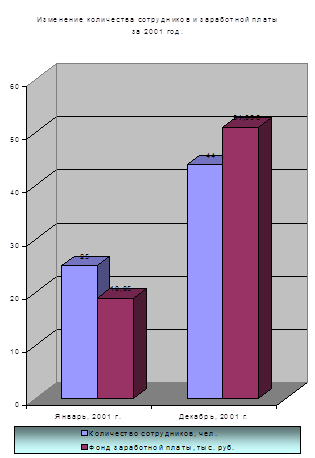

... в сумме 500 руб. и оплата путевок в летние оздоровительные лагеря детей работников организации сверх установленного лимита ФСС. 2.2.Синтетический и аналитический учет расходов на оплату труда Аналитический учет расчетов по оплате труда и начислению заработной платы осуществляется в ООО ТК “Терем” по следующим основным направлениям: - по каждому ра6отнику независимо от времени его работы ...

0 комментариев