Навигация

Правовое регулирование кредитных обязательств

1. Правовое регулирование кредитных обязательств

В главе 42 Гражданского кодекса РФ закреплены новые для ГК РФ правовые институты кредитного договора и договора товарного кредита.

Мнения современных исследователей относительно правовой природы кредитного договора полярно разделяются: одни считают, что кредитный договор является видом (разновидностью) договора займа[3], другие придерживаются позиции признания его самостоятельным видом гражданско-правового договора[4].

Представляется, что правовая природа и кредитного договора, и договора товарного кредита становится очевидной уже при рассмотрении законодательных определений этих договоров.

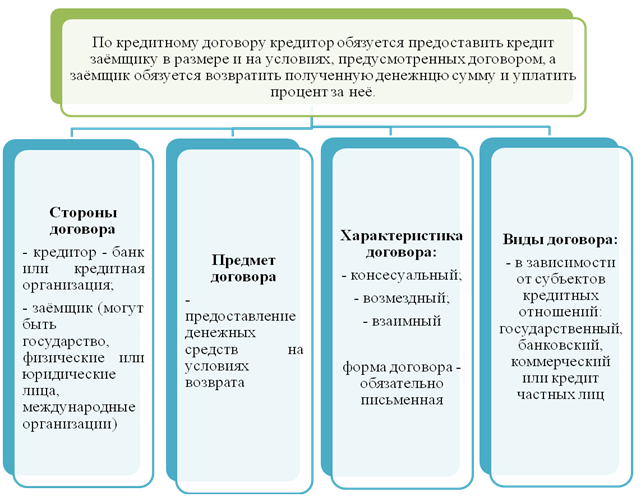

В соответствии со ст. 819 ГК РФ по кредитному договору банк или иная кредитная организация (кредитор) обязуются предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее.

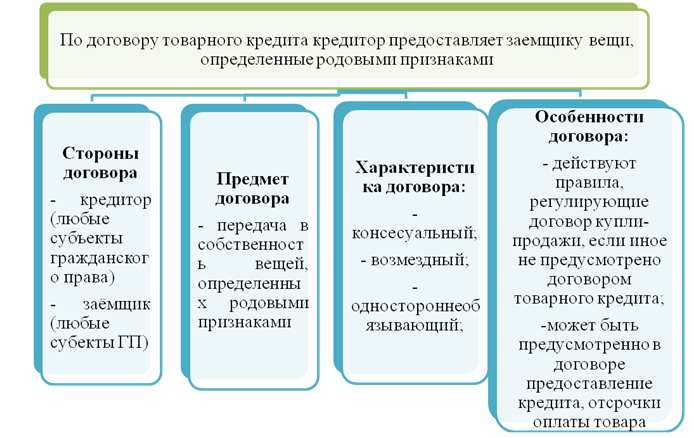

Согласно ст. 822 ГК РФ сторонами может быть заключен договор, предусматривающий обязанность одной стороны предоставить другой стороне вещи, определенные родовыми признаками (договор товарного кредита).

Думается, что данные договоры специально выделены законодателем в ГК РФ в качестве отдельных видов договора займа. Об этом свидетельствуют возможность субсидиарного применения норм ГК о займе к правоотношениям, вытекающим из кредитного договора и договора товарного кредита, а также то обстоятельство, что эти правовые конструкции объединены законодателем в одну главу Гражданского кодекса РФ, и ряд других признаков. При этом главным отличием этих договоров является признак консенсуального характера вытекающего из них обязательства. Данный признак объединяет эти договоры в группу консенсуальных договоров займа, при этом законодателем отдельно выделен консенсуальный договор денежного займа - кредитный договор и консенсуальный договор займа вещей, определенных родовыми признаками, - договор товарного кредита. Таким образом, в ГК РФ наряду с конструкцией договора займа, как реального в силу цивилистической традиции договора, закреплены и его консенсуальные разновидности. То есть кредитный договор и договор товарного кредита являются не чем иным, как отдельными видами договора займа, выделенными законодателем только по указанному признаку, которым одновременно обусловливаются и все иные особенности этих договоров.

Примером тому служат правила о праве кредитора (займодавца) отказаться от предоставления заемщику предусмотренного кредитным договором кредита в случае, если для него станет очевидно, что предоставленная заемщику сумма не будет возращена в срок, и противоположное ему правило о праве заемщика отказаться от получения кредита полностью или в части, установленные ст. 821 ГК РФ.

К этим нормам ст. 821 ГК РФ отсылает и ст. 822 ГК РФ, регулирующая отношения, возникающие из договора товарного кредита.

Р.И. Каримуллин, комментируя право кредитора на отказ от предоставления кредита, считает необходимым привязать его к наличию очевидных для любого "разумного и добросовестного" лица обстоятельств, указывающих на то, что в срок не будет возвращена предоставленная заемщику сумма кредита. При этом эти обстоятельства должны быть выявлены или должны наступить только после заключения кредитного договора[5].

Подобное невозможно в обычном займе, поскольку до передачи займодавцем объекта займа заемщику стороны не связаны какими-либо обязательствами.

Представляется, что, выделяя эти договоры, законодатель преследовал цель удовлетворить потребности прежде всего современного предпринимательского оборота, поскольку использование правовой конструкции реального договора займа не может обеспечить сегодняшний динамично развивающийся рынок.

Консенсуальный заем в виде денежного (банковского) и товарного кредитов полностью обеспечивает права заемщиков, лишенных прав требовать передачи займодавцем имущества в заем в обычном договоре займа. Получив права требования, заемщик получает и гарантию финансирования его бизнес-планов, что, в свою очередь, обеспечивает стабильность его предпринимательской деятельности и всего гражданского оборота в целом.

Консенсуальный характер кредитных договоров обусловливает также и ограничения субъектного состава этих договоров, установленные законом.

В кредитном договоре на стороне кредитора (займодавца) может выступать только банк или другая кредитная организация. Выдавая обычный заем, займодавец добровольно, в соответствии со своими возможностями и интересами (причем как с выгодой для себя, так и без) кредитует заемщика, передавая ему свои деньги в собственность, при этом не получая взамен ничего материального, а только обещание заемщика погасить возникший долг. Именно в таком виде договор займа сложился в цивилистической традиции.

Такое положение вещей видится не случайным. В ситуации консенсуального займа со свободным кругом лиц, управомоченных выступать займодавцами, возможно возникновение таких ситуаций, когда материальное положение займодавца с момента заключения договора до момента, когда наступит время передачи денег заемщику, настолько изменится, что выдача долга для займодавца станет крайне невыгодной, убыточной или даже невозможной. При этом наличие у заемщика прав требования к займодавцу негативно скажется на материальном положении последнего. На самом деле реальный характер обычного, бытового займа призван защитить права, как займодавца, так и заемщика. Заемщик со своей стороны заинтересован в своевременном и гарантированном получении займа, поскольку в случае возникновения ситуации, когда займодавец окажется по тем или иным причинам не в состоянии передать ему деньги в долг, он может понести прямые убытки в виде ответственности уже перед своими контрагентами либо элементарно потерять прибыль. В реальном договоре займа займодавец решает вопрос о выдаче или невыдаче займа только в настоящем времени, при этом он может трезво оценивать свое материальное положение и прочие обстоятельства, которые могут повлиять на его решение, в реальном времени. Такая конструкция договора займа способствует стабильности гражданского оборота.

Между тем рынок нуждается в перспективном кредитовании, то есть в консенсуальном денежном займе. Законодатель право заключать консенсуальный договор денежного займа (кредитный договор) на стороне займодавца предоставил только банкам или иным кредитным организациям. Это профессиональные участники финансового и инвестиционного рынка. Они обладают большими финансовыми средствами и ресурсами, за их финансовым состоянием, в свою очередь, призваны следить соответствующие контролирующие органы.

Банки и иные кредитные организации являются коммерческими организациями и в отношениях по выдаче кредита преследуют цель извлечения прибыли, то есть с их стороны он всегда носит предпринимательский характер.

Таким образом, как четко отмечает Л.Г. Ефимова, кредитный договор представляет собой коммерциализированную консенсуальную разновидность договора займа[6].

Кредитный договор в ГК РФ предусмотрен в качестве строго формального договора. Несоблюдение письменной формы влечет недействительность кредитного договора. Такой договор считается ничтожным (ст. 820 ГК РФ). Данный признак этого договора также видится зависимым от условия его консенсуальности. В реальном и одностороннем займе займодавец может обосновать наличие перед ним долга у заемщика и его объем любыми документами. При этом главным предметом доказывания является сам факт передачи объекта займа. В кредитном договоре такая ситуация невозможна ввиду того, что здесь у кредитора-займодавца также есть обязанность - передать заемщику деньги в долг, причем обязанности кредитора в кредитном договоре исполняются первыми. Здесь доказывание наличия такой обязанности возможно только на основании письменного договора, так как никакие иные доказательства не могут достоверно подтвердить факт возложения кредитором на себя этого обязательства, а также его объем.

Другой особенностью кредитного договора является его обязательная возмездность. Статья 819 ГК возлагает на заемщика две обязанности:

- возвратить полученную денежную сумму (то есть денежную сумму, равную полученной, а не ту же самую);

- уплатить проценты на нее.

Вправе ли стороны кредитного договора предусмотреть условие о беспроцентном, безвозмездном кредите? Представляется, что нет. В нормах ГК РФ, посвященных регулированию кредитного договора, правило об уплате процентов за пользование кредитом установлено императивно. Законодатель не предоставил сторонам кредитного договора возможности обсуждать этот вопрос и разрешил его самостоятельно.

Согласно п. 2 ст. 819 ГК РФ к отношениям по кредитному договору применяются правила, предусмотренные § 1 гл. 42 ГК РФ (регулирующей обычный договор займа), если иное не предусмотрено правилами настоящего параграфа и не вытекает из существа кредитного договора. То есть общие нормы о займе, в том числе и нормы ст. 809 ГК РФ о праве сторон заключить беспроцентный договор займа, применяются к отношениям по кредитному договору субсидиарно, в тех моментах, которые специальными законодательными нормами о кредите не урегулированы. Думается, что с учетом того, что правило о строго обязательной возмездности кредитного договора прямо установлено ст. 819 ГК РФ, каких-либо оснований оспаривать указанное обстоятельство нет.

В связи с этим на практике кредитор вправе требовать от заемщика уплаты ему процентов по ставке кредитования, предусмотренной договором, а в тех случаях, когда условие о процентах не было установлено кредитным договором или кредитный договор заключался как беспроцентный и безвозмездный, по ставке рефинансирования Банка России.

Также следует отметить, что в юридической литературе высказывались мнения о существенном характере условия о процентах по кредитному договору, в связи с чем действительность договора ставилась в зависимость от наличия в нем условия о процентах.

Следует, безусловно, согласиться с опровергающей данные мнения позицией В.В. Витрянского о том, что, столкнувшись при рассмотрении спора с текстом кредитного договора, в котором отсутствует условие о размере процентов и порядке их уплаты, суд должен руководствоваться положениями о размере и порядке уплаты процентов по договору займа, содержащимися в ст. 809 ГК РФ[7].

Конечно, обеспечить строгое соблюдение этой нормы закона невозможно, поскольку ее реализация зависит в основном от кредитора, который при наличии на то его воли может и не требовать о заемщика выплаты процентов. А сам заемщик, безусловно, заинтересован в освобождении его от уплаты процентов на сумму займа.

Еще одна норма, сугубо специфическая для кредита, установлена п. 3 ст. 821 ГК РФ: в случае нарушения предусмотренной кредитным договором обязанности целевого использования кредита (ст. 814 ГК РФ) кредитор вправе отказаться от дальнейшего кредитования заемщика по договору.

Целевой заем предполагает получение заемщиком займа с условием использования полученных средств на строго определенные цели. При этом в реальном займе целевое или нецелевое использование заемщиком полученных средств выявится только после того, как заем будет получен заемщиком. В кредитном договоре стороны могут обусловить поэтапное кредитование, когда кредитор обязуется выдавать заемщику деньги частями, по прошествии определенного времени или наступлении какого-либо события (окончание определенного этапа строительства, начало посевных работ и т.п.). При этом кредитор согласно п. 3 ст. 821 ГК РФ вправе прекратить кредитование, то есть в одностороннем порядке отказаться от исполнения кредитного договора, если в процессе его исполнения ему станет известно о нецелевом использовании заемщиком кредитных средств, и потребовать по правилам ст. 814 ГК РФ от заемщика досрочного возврата суммы кредита и уплаты причитающихся процентов, если иное не предусмотрено договором.

Договор товарного кредита, как уже говорилось, также является консенсуальным видом договора займа, но объектом этого договора могут быть только вещи, определенные родовыми признаками. В ГК РФ товарному кредиту посвящена только ст. 822 ГК РФ. Основное содержание данной статьи составляют отсылочные нормы, в соответствии с которыми к правоотношениям по данному договору закон предписывает применять правила о кредитном договоре и о договоре купли-продажи в части, касающейся условий о количестве, об ассортименте, о комплектности, о качестве, о таре и (или) об упаковке предоставляемых взаймы вещей. Указанные нормы применяются в субсидиарном порядке, если сторонами в самом договоре товарного кредита не установлено иное.

Лаконичность законодательного определения договора товарного кредита приводит к неправильному пониманию отдельными авторами отсылочных норм ст. 822 ГК РФ, что в некоторых случаях может послужить основанием для неправильного применения правил о товарном кредите.

Так, А. Толмачевым высказано мнение о том, что положение ст. 822 ГК РФ о применении к договору товарного кредита правил о кредитном договоре (в частности, ст. 819 ГК), а также некоторые нормы действующего законодательства устанавливают обязанность заемщика по товарному кредиту уплатить проценты за пользование переданными вещами. Презумпция возмездности, установленная ст. 809 ГК РФ и применимая к товарно-кредитным отношениям, вытекает из общего смысла кредитования как предпринимательской деятельности, как и необходимость уплаты процентов за пользование вещами не путем предоставления вещей, однородных переданным, а именно денежными средствами (деньгами) либо их суррогатами (например, векселем, чеком)[8].

Такого же мнения придерживается Е.А. Павлодский, указывая, что договор товарного кредита обычно, как и любой кредитный договор, является возмездным[9]. При этом автор ссылается на то, что товарный кредит - обычно возмездный, который, думается, надо понимать как предполагаемый возмездным, если договором не предусмотрено иное.

Мнения названных авторов видятся основанными на неполном анализе норм главы 42 ГК РФ.

Договор товарного кредита есть консенсуальная разновидность договора займа, и к отношениям из данного договора правоприменитель должен в первую очередь применять нормы ГК РФ о договоре займа.

Статья 809 ГК РФ, устанавливающая общую презумпцию возмездности займа, в п. 3 устанавливает, что договор займа предполагается беспроцентным, если самим договором не предусмотрено иное, когда по договору заемщику передаются не деньги, а другие вещи, определенные родовыми признаками.

Это правило носит общий характер и применяется к товарным кредитам, равно как и к договорам обычного займа. А. Толмачев также ссылается на ст. 809 ГК, но почему-то толкует ее содержание в пользу возмездности товарных кредитов. При этом нормы ст. 819 ГК РФ о кредитном договоре, упомянутые автором в обоснование своей позиции, к товарному кредиту в данном вопросе неприменимы. Представляется, что к отношениям товарного кредита нормы § 2 гл. 42 ГК РФ о договоре займа должны применяться только в части вопросов, касающихся консенсуальности этого договора. Это нормы ст. 821 ГК РФ об отказе от предоставления и получения кредита, а также ст. 820 ГК о форме кредитного договора.

Предусмотренное п. 1 ст. 819 ГК РФ правило об обязанности заемщика уплатить проценты за пользование кредитом видится сугубо специальным и должно применяться только к денежным кредитам.

Вопрос о форме конкретно договора товарного кредита в ГК РФ не урегулирован. Думается, что с учетом консенсуального характера этого договора он должен заключаться строго в простой письменной форме, даже в случае участия в договоре граждан.

Следует отметить, что законом в отличие от кредитного договора для договора товарного кредита не установлено ограничений субъектного состава. В договоре товарного кредита и на стороне займодавца, и на стороне заемщика могут выступать любые физические и юридические лица, а также публично-правовые образования.

Но содержание отмеченных норм, к которым отсылает ст. 822 ГК РФ, дает основания полагать, что законодателем договор товарного кредита предполагался предпринимательским договором, и на практике он в основном применяется именно в этой сфере. По этому вопросу многие авторы сходятся во мнениях.

Так, Е.А. Павлодский указывает, что товарный кредит может быть предоставлен любым лицом. На практике договор товарного кредита, как правило, заключают коммерческие организации[10].

С.А. Хохлов отмечает, что сфера товарного кредита формально не ограничена установлением исчерпывающего перечня его участников. На практике, однако, участниками отношений товарного кредита обычно выступают предприниматели, связанные с производством, нуждающимся в непрерывном потреблении определенных видов сырья и материалов[11].

Вместе с тем возникает вопрос о том, как должны разрешаться ситуации, когда займодавец в установленный договором товарного кредита момент окажется не в состоянии предоставить заимствуемое имущество. Подобная ситуация, как правило, невозможна в кредитном договоре, поскольку на стороне кредитора всегда выступает банк. В договоре же товарного кредита на стороне займодавца может выступать любое лицо, и такие ситуации вполне допустимы.

ГК РФ не содержит норм о clausula rebus sic stantibus - оговорке о неизменных условиях, которая давала бы займодавцу право отказаться от передачи заемщику заимствуемого имущества со ссылкой на существенное изменение его имущественного положения. С учетом этого обязанность по предоставлению товарного кредита должна быть исполнена займодавцем в любом случае, в том числе и с применением механизмов понуждения к исполнению обязательства.

Похожие работы

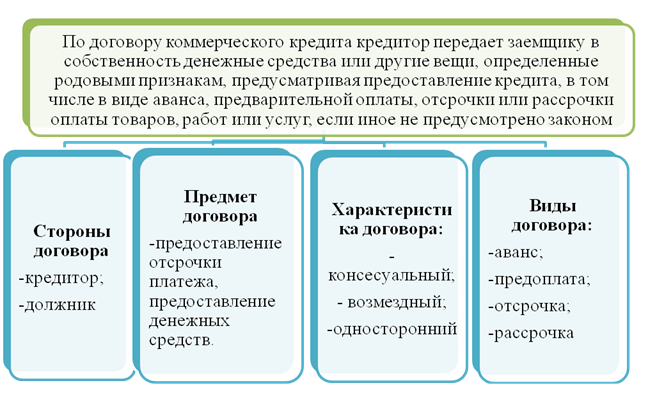

... другой стороне убытки, вызванные неисполнением или ненадлежащим исполнением договора, если такая форма ответственности не исключена последним.[20] Заключение В курсовой работе исследовалась тема: кредитный договор, договор товарного и коммерческого кредита. В начале, я бы хотела подвести итоги особенностей кредитного договора, а затем перейти к обобщению его разновидностей – товарном и ...

... принятия к учету возвращенного товара кредитор-налогоплательщик может принять к вычету из бюджета сумму НДС по счету-фактуре заемщика. Рассмотрим на примере, как отражаются в бухгалтерском учете операции, связанные с договором товарного кредита у кредитора ООО «Радуга». Затем на этом же примере рассмотрим бухгалтерский учет у заемщика. Пример 1. ООО «Радуга» (кредитор) предоставило товарный кредит ...

... продавцом (пункт 4 статьи 487 ГК РФ). Указанные проценты, начисляемые (если иное не установлено договором) до дня, когда оплата товара была произведена, являются платой за коммерческий кредит (статья 823 ГК РФ). Кредитор, передавая товар по договору товарного кредита заемщику, согласно пункту 2 статьи 819 ГК РФ и пункту 1 статьи 807 ГК РФ, передает и право собственности на него. Но в этом случае ...

... НДС на них начислять не надо. В бюджет кредитор заплатит лишь налог, который приходится на саму сумму 2. Бухгалтерский и налоговый учет операций по товарному кредиту 2.1. Бухгалтерский и налоговый учет кредитора 2.1.1 Бухгалтерский учет В рамках рассматриваемого вопроса фирма, предоставляющая товарный кредит является кредитором. Соответственно порядок бухгалтерского учета операций ...

0 комментариев