Навигация

Денежное обращение и денежная система

Введение

Глава 1. Денежное обращение, его законы, наличная и безналичная формы

1.1 Денежное обращение, наличная и безналичная формы

1.2 Денежная масса и закон денежного обращения

1.3 Эмиссия денег

1.4 Теории денег

Глава 2. Особенности функционирования денежной системы разных стран

2.1 Денежная система и ее элементы

2.2 Функционирование денежной системы

2.3 Развитие денежной системы России

2.4 Особенности денежных систем других стран

Глава 3. Инфляция и методы борьбы с ней

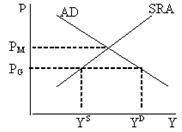

3.1 Причины возникновения инфляции

3.2 Особенности инфляции в России

Заключение

Список используемых источников

Введение

Актуальность исследования: проблемами денег, организации денежного обращения человеческая мысль была занята больше, чем всеми остальными экономическими проблемами. И сейчас продолжаются дискуссии о функциях и природе денег, их роли в развитии экономики, реализации экономических законов. Повышенный интерес к науке о деньгах объясняется тем, что возникающие диспропорции в воспроизводственном процессе общественного производства любой страны быстрее и сильнее всего проявляются в сфере денежного обращения, вызывая серьезные социально-экономические последствия. В условиях инфляции деньги обесцениваются по отношению к товарам, золоту, иностранной валюте. Таким образом, инфляция проявляется в сфере обращения, но ее первопричиной являются диспропорции в воспроизводственном процессе. Поэтому состояние денежного обращения в стране можно считать индикатором ее экономической и политической жизни. Инфляция может поразить любую страну, где существуют товарно-денежные отношения. Инфляция отражается на всех сферах социально-экономической жизни общества. Так как национальная валюта перестает выполнять или плохо выполняет свои функции, то она вытесняется иностранной валютой, товарами, различными денежными суррогатами, что наносит народному хозяйству значительный экономический урон: сдерживается развитие финансово-кредитных отношений в стране, средства из сферы производства уходят в сферу обращения, снижается эффективность государственного контроля за денежными потоками. Население несет тяжелое бремя эмиссионного налога. Снижение покупательского спроса населения ведет к дальнейшему спаду производства со всеми вытекающими из этого социально-экономическими последствиями. Глубина и длительность инфляционных процессов, сила их социально-экономических последствий зависят от состояния экономики, развития товарно-денежных отношений в стране. В СССР инфляционные процессы давали о себе знать с начала первой пятилетки, когда в сфере производства стали появляться серьезные диспропорции между производством средств производства и производством предметов потребления. Однако в условиях административно-командной системы управления народным хозяйством, плановой системы ценообразования инфляция проявлялась не столько в росте цен, сколько в дефиците товаров и носила скрытый характер. Открытой инфляция стала в январе 1992 года с прекращением государственного контроля практически над всеми ценами. С этого момента инфляционный процесс стал неотъемлемой чертой российской денежной системы.

Объект исследования: денежное обращение и денежная система.

Предмет исследования: причины инфляции и особенности антиинфляционного регулирования в экономике России.

Цель исследования: выявить причины инфляции и разработать методы борьбы с ней в экономике России.

Реализация цели исследования предполагает решение следующих задач:

1. Охарактеризовать наличную и безналичную формы денежного обращения, показать особенности выпуска денег в хозяйственный оборот.

2. Рассмотреть законы денежного обращения, методы государственного регулирования денежного оборота, теории денег.

3. Дать понятие денежной системы страны, охарактеризовать её элементы, генезис развития, закономерности обращения бумажных и кредитных денег.

4. Рассмотреть причины и сущность инфляции, формы её проявления, закономерности инфляционного процесса.

5. Показать методы борьбы с инфляцией, их результаты на примере других стран.

6. Определить причины инфляции в России и методы антиинфляционного регулирования.

Источниковая база: материалами для исследования послужили монографии, научные статьи, периодические издания.

Структура работы: курсовая работа состоит из введения, трех глав, заключения, списка литературы.

Глава 1. Денежное обращение, его законы, наличная и безналичная формы 1.1 Денежное обращение, наличная и безналичная формы

Денежное обращение – это движение денег во внутреннем экономическом обороте страны, в системе внешнеэкономических связей, обслуживающее реализацию товаров и услуг, а также нетоварные платежи в хозяйстве. Роль денежного обращения, его правильная организация проявляются в следующих моментах:

· отлаженность хозяйственного оборота и платежно-расчетной системы;

· способность обеспечить сбалансированность спроса и предложения на товарном рынке, не допускать дефицита товаров;

· характер и степень влияния денежной массы на рост цен и инфляцию[1].

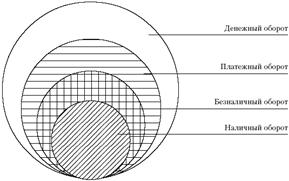

Сменяя форму стоимости (товар на деньги, деньги на товар) деньги находятся в постоянном движении между тремя субъектами: 1) физическими лицами; 2) хозяйствующими субъектами и 3) органами государственной власти. Денежный оборот есть проявление сущности денег в их движении, он охватывает процессы распределения и обмена. Денежный оборот страны равен сумме всех платежей, совершаемых тремя вышеобозначенными субъектами за определенный период. Деньги обслуживают обмен стоимости ВВП и НД, в том числе кругооборот капитала, обращение товаров и оказание услуг, движение ссудного и фиктивного капитала и доходов различных социальных групп[2].

Составной частью денежного оборота является платежный оборот, в котором деньги функционируют как средства платежа и используются для погашения обязательств. Он осуществляется как в наличной, так и в безналичной форме.

Денежное обращение осуществляется в двух формах: наличной и безналичной. Между налично-денежным и безналичным обращением существует взаимозависимость: деньги постоянно переходят из одной сферы обращения в другую, меняя форму наличных денежных знаков, концентрирующихся на счетах в банке, на безналичную и наоборот. Присутствие безналичных средств на счетах в банке – главное условие для получения субъектом наличных денег. Поэтому безналичный платежный оборот неотделим от обращения наличных денег и образует вместе с ним единый денежный оборот страны[3].

Обращению наличных денег присущ ряд особенностей, которые определяют в конечном итоге характер его организации:

1. Основой для движения наличных денег служит оборот товаров и услуг – товарное обращение. Поэтому характерным признаком денежного обращения является неоднократное использование одного и того же денежного знака для совершения денежных платежей, т. е. денежные знаки физически перемещаются из рук в руки и опосредуют ряд товарных сделок, не покидая сферу обращения. Отсюда вытекает требование к защищенности и долговечности денежных знаков, а также к поддержанию их оптимального покупюрного состава.

2. Наличные деньги, находящиеся в обращении, выполняют только две функции: средства обращения и средства платежа. При этом деньги функционируют попеременно, то как средство обращения, то как средство платежа – меняют не только хозяев, но и свои функции[4]. Наличные деньги используются:

· для осуществления кругооборота товаров и услуг;

· для расчетов по выплате заработной платы и приравненных к ней платежей;

· для оплаты ценных бумаг и выплаты дохода по ним;

· для платежей населения за коммунальные услуги[5];

· для совершения нетоварных платежей (налоги, пошлины).

Наличное обращение наиболее трудоемкий и наименее защищенный процесс перераспределения благ. В налично-денежном обращении заложены ограничения (по удобству и практичности) для хозяйствующих субъектов. Оно в меньшей степени поддается контролю со стороны государства, поэтому в определенных случаях более желательно для предприятий. Осознавая это, государство устанавливает определенные ограничения на наличный оборот, который касается, в основном предельных сумм расчетов наличными и сроков хранения наличности в кассе предприятия.

Основной частью платежного оборота является безналичный денежно-платежный оборот – движение стоимости без участия наличных денег посредством перечисления денежных средств по счетам кредитных учреждений, а также в зачет взаимных требований. Экономическое значение безналичных расчетов состоит в ускорении оборачиваемости средств и совершения платежей, сокращения объема наличных денег, необходимых для обращения, а также в снижении издержек обращения[6]. Безналичное обращение осуществляется с помощью чеков, векселей, кредитных карточек и других кредитных инструментов. Безналичный денежный оборот охватывает расчеты между:

· юридическими лицами различных форм собственности, имеющими счета в кредитных учреждениях;

· юридическими лицами и кредитными учреждениями по поводу получения или возврата депозита и кредита и уплаты процента;

· юридическими и физическими лицами по выплате заработной платы, процентов по вкладам и депозитам, доходов по ценным бумагам;

· юридическими, физическими лицами и государством по оплате налогов, сборов, а также получению бюджетных средств[7].

Развитое безналичное обращение возможно лишь при развитой банковской системе, когда скорость, гарантия прохождения платежей, качество сопутствующих услуг, – предоставляет большие удобства по сравнению с наличным обращением, что происходит отказ от наличного обращения[8].

Таким образом, можно отметить, что денежное обращение – это движение денег, обслуживающее реализацию товаров, а также нетоварные платежи и расчеты в хозяйстве. Денежное обращение может осуществляться в двух формах (наличной и безналичной). Между этими двумя формами существует взаимозависимость: деньги постоянно переходят из одной сферы обращения в другую, меняя форму наличных денежных знаков, концентрирующихся на счетах в банке, на безналичную и наоборот.

1.2 Денежная масса и закон денежного обращенияТоварно-денежные отношения требуют определенного количества денег, необходимых для выполнения ими функций средств обращения и платежа. Денежная масса – это совокупный объем находящихся в распоряжении государства, юридических и физических лиц наличных и безналичных ликвидных средств, которые опосредуют обращение товаров и обеспечивают платежи, как внутренние, так и международные. Масса денег в обращении определяется следующими факторами:

1) Цена товаров. Деньги представляют реально ту сумму золота, которая идеально выражена в сумме цен товаров, или просто сумму цен товаров.

2) Стоимость золота: при неизменной стоимости товаров их цены изменяются с изменением стоимости золота;

2) Масса обращающихся товаров: при постоянных ценах количество денег должно увеличиться в обороте при росте производства (товарной массы);

3) Число оборотов одноименных денежных единиц – если число оборотов растет, то масса денег уменьшается и наоборот[9].

Обращение денег не происходит стихийно – оно подчиняется определенным законам. Их знание позволяет оперативно реагировать на или иные изменения, принимать соответствующие решения и воздействовать на экономическое развитие. Эти правила обращения называются законами денежного обращения.

На основании закономерностей товарного обращения К. Марксом был сформулирован закон денежного обращения (1):

М = (PQ - K + a - b) / V, (1)

где М – количество денег, необходимых для обращения; PQ – сумма цен реализуемых товаров и услуг; K – сумма цен товаров, проданных в кредит; a – наступившие платежи; b – взаимопогашающиеся обязательства; V – скорость оборота одноименной денежной единицы.

Таким образом, количество денег, необходимых для обращения, изменяется прямо пропорционально сумме цен реализуемых товаров, проданных в кредит, а также размеру наступивших платежей, не включая взаимопогашающиеся обязательства и обратно пропорционально скорости обращения денег. Отклонение от общего закона денежного обращения обусловлено функционированием не полноценных денег, а знаков стоимости. В результате выпуск бумажных денег, превышающий пределы потребностей, определяемых законом денежного обращения, неизбежно влечет за собой повышение общего уровня товарных цен[10].

Поскольку количество денег теперь может возрастать неограниченно, роль государства в денежном регулировании колоссальна. Одним из видов регулирования является поддержание структуры и объема денежной массы – совокупной покупательной способности денежных средств. Если на вопрос "сколько необходимо денег?" однозначного ответа нет, то на вопрос "каких денег должно быть больше, а каких меньше?" можно попытаться дать ответ, проанализировав денежные агрегаты – показатели объема и структуры денежной массы, в основу их группировки положена степень ликвидности. Основная задача, которая ставится при их формировании и учете, состоит в том, что он должен быть тесно связан с тенденциями в развитии национальной экономики, позволять делать достоверные прогнозы и поддаваться наибольшему контролю со стороны Центробанка РФ.

В России для расчета совокупной денежной массы применяют агрегаты:

М0 – наличные деньги в обращении;

М1 – агрегат М0 плюс средства предприятий на различных счетах в банках, вклады населения до востребования, средства страховых компаний;

М2 – агрегат М1 плюс срочные депозиты населения в сберегательных банках, в том числе компенсации;

М3 – агрегат М2 плюс сертификаты и облигации государственного займа.

Равновесие наступает при М2 > М1, укрепляется при М2 + М3 > М1.

На денежную массу влияют два фактора: количество денег в обращении и скорость их оборота.

Количество денег в обращении определяется государством, исходя из потребностей товарного оборота и дефицита Федерального бюджета[11].

Скорость движения денег в процессе кругооборота валового внутреннего продукта выражается формулой (2):

VK = ВВП / ДМА, (2)

где VK – скорость движения денег в процессе кругооборота; ВВП – валовый внутренний продукт; ДМА – денежная масса в виде одного из денежных агрегатов (М1 или М2).

Скорость обращения денег в безналичном обороте характеризует показатель оборачиваемости денег в платежном обороте (3):

VБН = ДСБ / ДМГ, (3)

где VБН – оборачиваемость денег в платежном обороте; ДСБ – денежные средства на банковских счетах; ДМГ – среднегодовая величина денежной массы.

Изменение скорости обращения денег зависит от многих факторов, как общеэкономических (цикличного развития экономики, темпов экономического роста), так и монетарных (структуры платежного оборота, развития кредитных операций и взаимных расчетов, уровня процентных ставок).

Повышение скорости денежного обращения равносильно увеличению денежной массы. При фиксированном товарном предложении это может привести к переполнению каналов денежного обращения и вызвать снижение покупательской способности денежной единицы[12].

Таким образом, следует отметить, что одним из основных количественных показателей денежного обращения является денежная масса – совокупность покупательных, платежных и накопленных средств, обслуживающих различные связи и принадлежащих физическим и юридическим лицам и государству. В экономически развитых странах, а позднее и в России для анализа изменений денежной массы на определенную дату и на определенный период стали использоваться денежные агрегаты. На денежную массу влияют два фактора: количество денег в обращении и скорость их оборота. Количество денег, необходимое для выполнения ими своих функций, устанавливается экономическим законом денежного обращения, открытого К. Марксом.

1.3 Эмиссия денегДля современной экономики характерно регулярное поступление в хозяйственный оборот и изъятие из него денег в виде разменной монеты, банкнот и бессрочных депозитов (вкладов) банков. Основой этого процесса служат кредитные операции, осуществляемые в связи с удовлетворением реальной потребности экономики в средствах обращения и платежа. Поступление денег в каналы обращения, прилив их в оборот получили название «выпуск денег в оборот». Между категориями «выпуск денег в оборот» и «денежная эмиссия» есть существенная разница, заключающаяся в том, что выпуск денег не сопровождается увеличением денежной массы в обороте[13]. Связано это с тем, что безналичные деньги выпускаются в оборот в момент предоставления коммерческими банками ссуд своим клиентам. Наличные же деньги выпускаются в оборот в процессе осуществления банками кассовых операций, когда они выдают наличные деньги клиентам из банковских операционных касс. Одновременно существует обратный процесс сдачи наличных денег в кассы банков и погашение ранее выданных ссуд. Кроме того, коммерчески банки оперируют денежными средствами, уже выпущенными в оборот, то есть практически количество денег в обороте не увеличивается[14]. Следовательно, объем и динамика выпуска денег в оборот сами по себе не могут являться точной характеристикой состояния национальной денежной системы. Для этого важно знать действительное изменение массы денежных средств.

Поэтому центральное место в анализе денежной системы занимает исследование эмиссии денег. Под эмиссией понимается такой выпуск денег в оборот, который приводит к увеличению денежной массы, находящейся в обороте. В условиях командно-административной экономики различия между эмиссией наличных и безналичных денег не существовало, так как обе эмиссии осуществлял Госбанк СССР. В условиях рыночной экономики происходит разделение эмиссионной функции:

· эмиссию безналичных денег осуществляет система коммерческих банков и небанковских кредитных организаций;

· эмиссию наличных денег осуществляет Центральный банк РФ.

Для эмиссии наличных денег в расчетно-кассовых центрах (РКЦ) региональных Главных управлений ЦБ РФ создаются резервные фонды и оборотные кассы. В резервных фондах хранится запас денежных знаков, предназначенных для выпуска в обращение в случае увеличения потребности хозяйства региона в наличных деньгах. Эти денежные знаки не считаются деньгами, находящимися в обращении, поскольку они не совершают движения. В оборотных кассах РКЦ деньги постоянно пребывают в движении, поскольку банки сдают в нее излишки наличности или при необходимости получают денежные средства. Если сумма поступлений наличных денег в оборотную кассу РКЦ превышает сумму выдач денег из нее, то образующийся излишек изымается из обращения и переводится в резервный фонд. Если сумма выдач превышает сумму поступлений, то недостающие деньги из резерва переводятся в оборотную кассу и для данного РКЦ происходит эмиссионная операция. Сведениями о том, произошла или нет в данный день эмиссия денег, располагает только Правление ЦБ РФ, где ежедневно составляется эмиссионный баланс[15].

Основу всей денежной массы страны составляют банкноты и монеты, которые являются денежной базой. Банкноты поступают в обращение двумя путями:

1) ЦБ РФ расплачивается ими при покупке у населения или государства золота, иностранной валюты и ценных бумаг;

2) ЦБ РФ предоставляет государству и банкам кредиты банкнотами. Банкноты, покинувшие ЦБ РФ распределяются по двум направлениям: одна часть денег оседает в кассе домохозяйств и фирм, другая поступает в банки в виде вкладов[16].

Главной целью эмиссии безналичных денег является удовлетворение дополнительной потребности юридических лиц в оборотных средствах. При наличии в стране двухуровневой банковской системы механизм эмиссии действует на основе банковского мультипликатора.

Банковский мультипликатор представляет собой процесс увеличения безналичных денег на счетах коммерческих банков в процессе их движения от одного банка к другому в рамках банковской системы страны[17]. Банковский мультипликатор характеризует процесс мультипликации с позиции субъектов мультипликации, т. е. кто мультиплицирует (создает) деньги. Кредитный мультипликатор раскрывает механизм процесса мультипликации – кредитный операции коммерческих банков. Депозитный мультипликатор отражает объект мультипликации – деньги на депозитных счетах коммерческих банков.

Механизм банковского мультипликатора связан со свободным резервом – совокупностью ресурсов коммерческих банков. Свободный резерв системы коммерческих банков складывается из свободных резервов отдельных коммерческих банков, поэтому от увеличения или уменьшения свободных резервов отдельных банков зависит величина свободного резерва всей системы (4):

СР = К + ПР +ЦК - ОЦР - Ао, (4)

где СР – свободные резервы системы коммерческих банков; К – капитал системы коммерческих банков; ПР – привлеченные ресурсы системы коммерческих банков; ЦК – централизованный кредит, предоставляемый Центробанком; ОЦР – отчисления коммерческих банков в централизованный резерв ЦБ РФ; Ао – ресурсы, которые на данный момент уже вложены в активные операции банков.

Формула свободных резервов для отдельного банка выглядит по-другому (5):

СР = К + ПР +ЦК ± МБК - А, (5)

где К – капитал банка; ПР – привлеченные банком ресурсы на депозитные счета; ЦК – кредиты, предоставляемые Центробанком; ЦР – отчисления коммерческого банка в централизованный резерв ЦБ РФ;

МБК – межбанковский кредит; А – вложения банка в активные операции.

Из всех вложений коммерческих банков в активные операции только кредитные вложения создают новые депозиты, т. е. Выполняют эмиссионную функцию[18].

В общем виде денежный мультипликатор можно представить в виде отношения предложения денег к денежной базе (6):

М = МS / МВ, (6)

где МS – предложение денег (М = наличность + депозиты до востребования); МВ – денежная база (МВ = наличность + резервы).

Денежный мультипликатор показывает, как изменяется предложение денег при увеличении денежной базы на единицу. Увеличение коэффициентов депонирования и нормы резервов соответственно уменьшает денежный мультипликатор[19].

Таким образом, можно отметить, что обслуживая хозяйственный оборот, деньги постоянно выпускаются в оборот и изымаются из оборота. Эмиссией является такой выпуск денег в оборот, который приводит к увеличению денежной массы, находящейся в обороте. В условиях рыночной экономики эмиссия денег подразделяется на два вида: 1) эмиссия наличных денег, осуществляемая Банком России через РКЦ; 2) эмиссия безналичных денег осуществляется коммерческими банками. При наличии в стране двухуровневой банковской системы механизм эмиссии действует на основе банковского мультипликатора.

Похожие работы

... остатка наличных денег для предприятий всех форм собственности; - обращение наличных денег служит объектом прогнозного планирования; - управление денежным обращением осуществляется в централизованном порядке; - организация налично-денежного оборота имеет целью обеспечить устойчивость, эластичность и экономичность денежного обращения; - наличные деньги предприятия могут получать только в ...

... его будущего увеличения потребления. Для обслуживания международных торговых, финансовых, валютных, кредитных и иных экономических отношений используются деньги в функции мировых денег. Глава 2. Денежное обращение и денежная система в РБ. 2.1. Денежное обращение Денежное обращение, хотя и связано непосредственно с денежным оборотом, имеет свою специфику. При характеристике денежного ...

... России, таким образом денежная база по существу приравнивается к агрегату M . Денежная масса зависит от двух факторов: 1) количества денег и 2) скорости их оборота. 2.1 Закон денежного обращения. Количество денег, необходимое для выполнения ими своих функций, устанавливается экономическим законом денежного обращения, открытым К. Марксом. Закон денежного обращения определяет: масса денег ...

... использованных источников и литературы, приложения. Основное содержание работы Во введении обосновывается выбор темы, научная и практическая важность разрабатываемой проблемы денежного обращения и эмиссий на Северном Кавказе в 1917-1920 гг., цели и задачи диссертационного исследования, характеризуются и анализируются источники и научная литература. В первой главе – "Бумажные денежные знаки как ...

0 комментариев