Навигация

Особенности денежных систем других стран

2.4 Особенности денежных систем других стран

Характерной чертой денежной системы США было длительное существование децентрализованной системы банкнотной эмиссии. До 60-х гг. ХIХ в. правом выпуска банкнот пользовались многочисленные банки отдельных штатов. Другой своеобразной чертой системы банкнотной эмиссии, просуществовавшей в США с 1863 до 1914 г., являлось обязательное обеспечение выпускавшихся банкнот облигациями государственных займов. По закону 1863 г. каждый национальный банк мог выпускать банкноты в пределах купленной им и внесенной в казначейство суммы облигаций государственных займов США. Такой порядок эмиссии создавал благоприятные условия для размещения займов федерального правительства, но имел тот существенный недостаток, что размеры банковского обращения были поставлены в зависимость от величины портфеля государственных ценных бумаг у национальных банков, а не от потребностей товарооборота в деньгах. В декабре 1913 г. был издан закон, по которому была создана новая система эмиссионных банков – Федеральная резервная система (ФРС). Вся территория США была разделена на 12 округов, в каждом из которых был учрежден федеральный резервный банк с капиталом не менее 4 млн. долл. Банкноты федеральных резервных банков – федеральные резервные билеты – подлежали размену на золотые монеты и должны были обеспечиваться не менее чем на 40% золотом, а на остальные 60% – векселями на срок до трех месяцев, принимаемыми резервными банками к переучету от «банков-членов». Все национальные банки были обязаны вступить в члены Федеральной резервной системы; другие банки могли стать ее членами с разрешения руководства ФРС. В настоящее время США располагают следующей структурой денежного обращения, которую определяют три основных эмитента денег. Министерство финансов США выпускает мелкокупюрные (казначейские денежные) билеты от 1 до 10 долл., серебряные монеты и разменные, так называемые неполноценные монеты, изготовленные из обычных металлов (никеля, меди). ФРС в лице федеральных резервных банков выпускает банкноты, которые являются главным средством налично-денежного оборота страны[43]. Коммерческие банки эмитируют в основном векселя, чеки, кредитные карточки, электронные деньги, которые совместно образуют так называемые безналичные деньги. Они составляли в 1980 г. 70% денежной массы и представлены текущими счетами и различными депозитами. Важной основой безналичных расчетов в США являются депозиты до востребования как вторичный элемент денежной массы (М). Средства, которые концентрируются на этих счетах, принадлежат в основном крупным корпорациям и состоятельным слоям населения. Главным инструментом безналичного обращения денег является чек. В США чековое обращение получило наибольшее развитие по сравнению с другими западными странами. Другими формами безналичных расчетов являются автоматизированные методы расчетов и использование ЭВМ посредством кредитных карточек. Следующей формой безналичных расчетов является система предуведомленных платежей. Сущность ее состоит в том, что банк автоматически зачисляет на текущий счет клиента или, наоборот, списывает с его счета суммы по заранее заключенному договору, не требуя одобрения клиентуры в каждом конкретном случае. Такие списания производятся по коммунальным расходам, квартирной плате, страховым взносам. Основную функцию по регулированию денежной системы выполняет центральный банк США (ФРС) совместно с министерством финансов. Главным направлением деятельности ФРС в этой области является поддержание стабильности денежной системы. Это регулирование тесно переплетается с кредитной политикой ФРС и бюджетно-налоговой политикой министерства финансов. С конца 70-х гг. основной заботой ФРС является поддержание низкой инфляции, стабильности и денежного обращения в стране, укрепление позиции доллара как резервной валюты. С 1972 г. центральный банк определяет почти ежемесячно допустимые границы изменения величины денежной массы и банковских резервов. С 1975 г. ФРС по требованию Конгресса США ежегодно обязан определять допустимые пределы роста денежных агрегатов и ряда процентных ставок. С 1981 г. начинает проводиться более жесткое регулирование денежного обращения путем ограничения денежной массы и повышения процентных ставок. В последующем это способствовало снижению темпов инфляции и укреплению престижа доллара путем повышения его курса по отношению к валютам других западных стран[44].

Структура денежного обращения во Франции разделяется на два основных понятия: денежная масса и ликвидные средства в экономике. Денежная масса – агрегат М1 – включает в себя наличные деньги, т.е. банкноты и разменную монету, и записанные на счета деньги, т.е. банковские деньги, которые выпускаются на базе вкладов до востребования в банках, бюро почтовых переводов, казначействе. Агрегат М2 состоит из агрегата М1 и денег, созданных банками и другими кредитно-финансовыми институтами на основе срочных вкладов и специальных счетов (сберегательные вклады, кассовые боны, накопительные счета для жилищного строительства, боны национальной кассы сельскохозяйственного кредита). Все это называется подобием денег или квазиденьгами. В свою очередь агрегат M2 включает агрегат MI и вклады в сберегательных кассах, казначейские боны, которые, как правило, размещаются среди населения. В структуре агрегата М1 характерно снижение удельного веса банкнот и разменной монеты при увеличении вкладов до востребования стабильности счетов почтовых чеков. Таким образом, начиная с 60-х гг. обнаруживается тенденция к увеличению безналичного оборота. Основными видами наличного оборота денег являются банкноты и разменные монеты, тогда как безналичный оборот представлен чеками и счетами по различным видам вкладов. Во Франции существуют национальные особенности наличного оборота. Разменные монеты, обслуживающие розничный оборот, чеканятся из никеля, серебра и алюминия. Их удельный вес в денежном обращении небольшой. Однако во Франции монета является объектом частной тезаврации. Например, в годы Второй мировой войны монеты из сплавов и бронзы, имевшие золотой отблеск, были тезаврированы. Во Франции существуют четыре источника выпуска денег: центральный банк (Банк Франции); банки и некоторые кредитно-финансовые институты, создающие квазиденьги; министерство финансов, которое, кредитуя хозяйство, выпускает деньги; депозитно-сохранная касса, осуществляющая косвенную эмиссию денег. Одновременно во Франции существуют три основных канала эмиссии денег: банковское кредитование национальной экономики, которое составляет от 20 до 85 эквивалентов денежной массы; банковское кредитование государства (удельный вес государственных облигаций колеблется с 33 до 9% в денежной массе с 60-х по 90-е гг.) через банкноты, выпущенные под государственные облигации; эмиссия банкнот под прирост официальных золотовалютных резервов, которая осуществлялась в основном до 1976 г., т.е. до Ямайского валютного соглашения. В качестве безналичного оборота во Франции широко пользуются чековое обращение, текущие счета, а также кредитные карточки[45].

Эмиссионный институт Японии – Банк Японии был учрежден в 1882 г. По закону 1889 г. он получил право фидуциарной банкнотной эмиссии. Золотой стандарт в Японии был введен в 1897 г. Официальный золотой стандарт отменен в конце 1933 г. После Второй мировой войны произошли изменения в денежной системе и структуре денежного обращения Японии. Принятое эмиссионное законодательство предусматривало формальные ограничения выпуска банкнот. Однако при необходимости бюджетного финансирования правительство могло пересмотреть лимиты эмиссии. Кроме того, практически отсутствовали лимиты банкнотной эмиссии под обеспечение коммерческих векселей или ценных бумаг, а также при покупке иностранной валюты. Регулирование денежной эмиссии осуществляется не столько с помощью ограничений, сколько различными мерами в рамках политики денежно-кредитного регулирования инвестиций, цикла, валютных курсов и международных расчетов. Структура денежного обращения в послевоенный период заметно изменилась. В ходе Второй мировой войны, когда остро стояла проблема инфляции, доля наличных денег в структуре денежного обращения возросла с 30 до 56%, а депозитных соответственно сократилась. В процессе восстановления экономики в 50-60-е гг. доля депозитных денег превысила довоенные показатели (78% к середине 60-х гг. и около 74% к началу 90-х гг.). Высокий удельный вес депозитных денег связан со структурой внутренней торговли: к началу 90-х гг. на оптовую торговлю, которую обслуживают в подавляющем большинстве безналичные расчеты, приходился 81%, а на розничную – 19% торгового оборота. Хотя в структуре денежного обращения доминируют депозитные деньги, с помощью эмиссий наличных денег Банк Японии оказывает определенное воздействие на динамику денежного обращения. В этих же целях используются различные меры кредитного регулирования. Однако политика «перекредитования», проводившаяся Банком Японии в послевоенный период и заключавшаяся в предоставлении на льготных условиях кредитов банкам, которые в свою очередь кредитовали другие корпорации в размерах, превышающих, сумму их депозитов, сужала возможности маневрирования с помощью налично-денежной эмиссии. В том же направлении до осуществления финансово-административной реформы действовала и практика размещения государственных ценных бумаг в центральном банке. Указанные ограничения в период высоких темпов роста экономики компенсировались прежде всего с помощью административных форм регулирования. С конца 70-х гг. в Японии сократились выпуски государственных ценных бумаг в целях финансирования бюджетных дефицитов. Япония превратилась в крупнейшего кредитора в мире. К началу 90-х гг. вывоз долгосрочного капитала из Японии приблизился к 500 млрд. долл., краткосрочного – более 250 млрд. долл. Поскольку Япония вышла на второе место в мире после США по уровню экономического развития, иена стала одной из резервных валют. В настоящее время она используется как международное резервное и платежное средство преимущественно в азиатском регионе[46].

Таким образом следует отметить, что США располагают структурой денежного обращения, которую определяют три основных эмитента денег (министерство финансов, федеральная резервная система (ФРС) и коммерческие банки). Главным инструментом безналичного обращения денег является чек. Основную функцию по регулированию денежной системы выполняет центральный банк США (ФРС) совместно с министерством финансов. Главным направлением деятельности ФРС в этой области является поддержание стабильности денежной системы. Структура денежного обращения во Франции разделяется на два основных понятия: денежная масса и ликвидные средства в экономике. Во Франции существуют три основных канала эмиссии денег: банковское кредитование национальной экономики; банковское кредитование государства через банкноты, выпущенные под государственные облигации; эмиссия банкнот под прирост официальных золотовалютных резервов, которая осуществлялась в основном до 1976 г. В Японии регулирование денежной эмиссии осуществляется не столько с помощью ограничений, сколько различными мерами в рамках политики денежно-кредитного регулирования инвестиций, цикла, валютных курсов и международных расчетов. В результате проводимых реформ Япония превратилась в крупнейшего кредитора в мире. Иена стала одной из резервных валют и в настоящее время используется как международное резервное и платежное средство преимущественно в азиатском регионе.

Глава 3. Инфляция и методы борьбы с ней 3.1 Причины возникновения инфляции

Инфляция представляет собой обесценение денег, падение их покупательной способности, вызываемое повышением цен, товарным дефицитом и снижением качества товаров и услуг. Она ведет к перераспределению национального дохода между секторами экономики, коммерческими структурами, группами населения, государством и населением и субъектами хозяйствования. Инфляция, как правило, измеряется ростом цен, но не всякое повышение цен связано с инфляцией. Повышение товарных цен может происходить и в условиях обращения золотой валюты, и в период оживления и подъема экономики, когда наряду с ростом цен растут и доходы. Общий рост цен, связанный с появлением более современных или новых товаров, вызванный изменением их стоимости и потребительской стоимости, может не иметь социально-экономических последствий. Глубинные причины инфляции находятся как в сфере обращения, так и в сфере производства и очень часто обусловливаются экономическими и политическими отношениями в стране.

К факторам денежного обращения относятся: переполнение сферы обращения избыточной массой денежных средств за счет чрезмерной эмиссии денег, используемой на покрытие бюджетного дефицита; перенасыщение кредитом народного хозяйства; выпуск в обращение не полностью контролируемых государством платежных средств (например, финансовых векселей); чрезмерность инвестиций, которые приводят к перепроизводству одних товаров и одновременно к дефициту других, что усиливает диспропорции в экономике и в сфере денежного обращения; опережающий рост заработной платы по сравнению с повышением производительности труда.

К неденежным факторам инфляции относятся: факторы, связанные со структурными диспропорциями в общественном воспроизводстве, с затратным механизмом хозяйствования, государственной экономической политикой, в том числе налоговой политикой, политикой цен, внешнеэкономической деятельностью, милитаризацией экономики[47].

При инфляции действия хозяйствующих субъектов заключаются в размещении капитала в стабильно конвертируемую валюту, недвижимость, в помещении в банк на валютные депозиты, т. е. в те ценности, рыночная стоимость которых не зависит от обесценения национальной валюты. Это ведет к ускорению обращения денег, механизм инфляции самовоспроизводится, а на его основе нарастает дефицит сбережений, сокращаются кредиты, инвестиции в производство и предложение товаров. Отсюда можно вывести закономерность инфляционных процессов как саморазвивающихся и самоускоряющихся.

При отсутствии инфляционных ожиданий в условиях гибких цен и процентных ставок проявляется другая закономерность – так называемый «эффект Пигу». Внезапный скачок цен потребители могут посчитать случайным и кратковременным явлением. Тогда они начинают сберегать денежные средства. Уменьшение потребительского спроса оказывает давление на цены в сторону их снижения[48].

Инфляция измеряется дефлятором ВВП и индексом потребительских цен (ИПЦ), который одновременно свидетельствует об изменении жизненного уровня населения. Дефлятор ВВП – это индекс, выражающий отношение объема ВВП в текущих ценах к объему того же ВВП в базовых ценах, чаще всего в ценах предшествующего года. Исходным для вычисления индекса потребительских цен (ИПЦ) является «потребительская корзина» – набор товаров и услуг, покупаемых среднестатистическим городским жителем в течение того или иного промежутка времени (квартала, месяца). Стоимость корзины за прошлый год, месяц берется за базу, отправную точку при измерении инфляции. В России используется корзина из 25 наименований потребительских товаров, в США – из 300 потребительских товаров и услуг – транспортных, медицинских, ремонтных и пр. Доля каждого товара в корзине взвешенна, т.е. определены его количество и стоимостная доля в потреблении. Сопоставляя стоимость корзины, исчисленной в ценах данного года или месяца, с предшествующим периодом, мы находим индекс потребительских цен[49].

В зависимости от того, какую форму принимает инфляционное неравновесие экономики, принято различать «подавленную» и «открытую» инфляцию. Подавленная инфляция имеет место в условиях тоталитарной административной системы с жёстким государственным контролем, при которой может не наблюдаться рост цен, однако имеет место дефицит товаров. Открытая инфляция характерна в основном для стран с рыночной экономикой. В международной практике инфляцию, в зависимости от темпов роста цен, условно подразделяют на «ползучую» – средний темп роста цен не превышает 10 % в год; «галопирующую» – с годовым темпом роста цен от 11 до 100 % и «гиперинфляцию» – свыше 100 %. Гиперинфляция обычно вызывается экстремальными условиями – стихийными бедствиями, войнами, революциями и т. п[50].

В процессе инфляции при появлении на рынке дополнительных денежных ресурсов цены на товары повышаются по-разному и с разной скоростью. Раньше всех при образовании лишних денег увеличиваются цены на товары первой необходимости, затем – на товары длительного пользования и, особенно, недвижимость. Даже в периоды быстрого роста инфляции одни цены могут оставаться стабильными, другие – снижаться.

Экономисты рассматривают инфляцию, как правило, анализируя факторы повышения цен, связанные с формированием потребительского спроса, с предложением товаров и услуг, с соотношением спроса и предложения, влияющих на формирование цен, и факторы производства. Различают два потока инфляции: инфляцию спроса и инфляцию издержек[51].

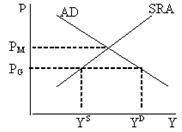

Инфляция спроса обусловливается увеличением денежной массы и в связи с этим платежеспособного спроса при данном уровне цен в условиях недостаточно эластичного производства, способного быстро реагировать на потребности рынка. Основной причиной увеличения денежной массы является рост государственных расходов, когда экономика ориентируется на значительные затраты и из-за этого нарастает бюджетный дефицит, покрываемый с помощью эмиссии, не обеспеченных товарными ресурсами денег. На первоначальной стадии накопления избыточной денежной массы стимулируются наращивание производства и продаж, снижение безработицы, цен и в итоге – установление равновесия. Поэтому в минимальных размерах инфляция даже полезна, так как она гарантирует от кризиса перепроизводства и сокращения занятости. В последующем, когда полная занятость распространяется на все сферы экономики и они уже не могут отвечать на увеличение спроса дополнительным предложением продукции, происходит рост цен. Затем начинают действовать факторы, вызывающие упадок производства, снижение его эффективности и обострение инфляции. При инфляции спроса в платежном обороте существует определенный «навес» избыточной массы денежных средств по сравнению с ограниченным предложением, что и вызывает повышение цен и обесценение денег.

Инфляцию издержек рассматривают обычно с позиций роста цен под воздействием нарастающих издержек производства, прежде всего роста затрат на заработную плату. Повышение цен на товары сокращает доходы населения, и требуется индексация заработной платы. Ее увеличение приводит к росту издержек на производство продукции, сокращению прибыли, объемов выпуска продукции по действующим ценам. Желание сохранить прибыль заставляет производителей повышать цены. Возникает инфляционная спираль: возрастание цен требует увеличения зарплаты, увеличение зарплаты влечет за собой повышение цен – теория «инфляционной спирали» заработной платы и цен. Инфляция издержек может быть лишь в том случае, если увеличиваются издержки на единицу продукции и в связи с этим поднимаются цены. Однако заработная плата является лишь одним из элементов цены и, как правило, производство товаров дорожает за счет увеличения затрат на приобретение сырья, энергоносителей, оплату транспортных услуг. Повышение материальных затрат во всем мире – закономерный процесс в связи с удорожанием добычи, транспортировки сырьевых ресурсов и энергоносителей, и это всегда будет влиять на рост издержек производства. Противодействующим фактором выступает использование новейших технологий, снижающих затраты на единицу продукции. При инфляции издержек количество денег с учетом скорости их обращения «подтягивается» к возросшему уровню цен, вызванному воздействием неденежных факторов со стороны производства и предложения товаров. Если масса денег быстро не адаптируется к возросшему уровню цен, начинаются проблемы в денежном обороте – дефицит платежных средств, неплатежей, а вслед за этим и спад, остановка производства, сокращение товарной массы[52].

Таким образом, следует отметить, что инфляция – это переполнение каналов денежного обращения избыточной по сравнению с потребностями товарооборота массой бумажных денег, их обесценение и – как результат – повышение цен на товары и услуги, падение покупательской способности денег. Все факторы, которые вызывают инфляцию подразделяются на две группы: денежные – вызывают превышение денежного спроса над товарным предложением, в результате чего происходит нарушение закона денежного обращения; неденежные – факторы, связанные со структурными диспропорциями в общественном воспроизводстве, с затратным механизмом хозяйствования, государственной экономической политикой. Инфляция измеряется дефлятором ВВП и индексом потребительских цен (ИПЦ), который одновременно свидетельствует об изменении жизненного уровня населения.

3.2 Особенности инфляции в РоссииВ каждой стране инфляционный процесс имеет специфику, связанную с совокупностью причин и факторов, его вызывающих.

Современную инфляцию в России нельзя рассматривать без учета специфичности планово-распределительной системы хозяйствования, без учета политических и экономических процессов, произошедших за последние годы. В связи с этим необходимо выделить причины инфляционных процессов в дореформенных условиях и причины, усугубившие инфляцию при переходе к рыночным отношениям и вызвавшие гиперинфляцию.

Важным фактором инфляционных процессов в стране выступала планово-распределительная система хозяйствования. Она способствовала затратному механизму хозяйствования и нарушению материальной и денежной сбалансированности в народном хозяйстве, что вызывалось диспропорциями во всех сферах экономики, но, прежде всего, в:

· распределении национального продукта на фонд накопления и фонд потребления и на базе этого проведении активной инвестиционной политики;

· производстве средств производства и товаров народного потребления;

· системе государственного ценообразования;

· доходах и расходах государственного бюджета (дефицит);

· кредитных и финансовых ресурсах.

Зарождавшиеся инфляционные процессы в нашей стране были обусловлены диспропорциями в сложившейся структуре народного хозяйства, в которой предпочтение отдавалось производству средств производства и вооружений при крайне недостаточном уровне промышленного производства потребительских товаров и услуг, слабом развитии сельского хозяйства при огромных и неэффективных инвестициях в него. Условия для разбалансированности народнохозяйственных пропорций создавала на протяжении последних десятилетий повышенная инвестиционная активность. Народное хозяйство не в состоянии было осваивать наращиваемые объемы капитальных вложений, поскольку не учитывались ресурсные возможности страны, что оборачивалось удорожанием стоимости строительства, растягиванием сроков и ростом незавершенного строительства, достигавшим 2/3 суммы инвестиций. Планово-распределительная система создавала затратный механизм хозяйствования и разбалансирования товарно-денежных отношений[53].

В России долгое время инфляция находилась в скрытом, как бы подавленном состоянии. На поверхности имел мест вариант «ползучей» инфляции с тенденцией к повышению. При этом существовал и даже нарастал товарный дефицит.

С января 1992 г. цены были «освобождены», т.е. предприятия получили возможность самостоятельно устанавливать их. На потребительском рынке цены резко пошли вверх. Повышение цен может быть не только проявлением, но и причиной «раскручивания» инфляции, как это случилось в российской экономике в 1992 г., когда в результате либерализации цен оптовые цены возросли в 34 раза, розничные - в 26-28 раз, ВНП - в 15 раз, денежная масса возросла в 8-9 раз и кредитные вложения в экономику - в 6 раз. Повышение оптовых цен вызвало необходимость приспосабливать денежную массу к ценовой динамике. Рост наличной и безналичной денежной массы происходил медленнее роста цен, т.е. в хозяйственном обороте постоянно наблюдался недостаток денег, а цены продолжали расти. Государство начало выпускать 10-, 50- и 100-тысячные рублевые купюры.

По мере того как цены набирали высоту, наполнялись прилавки продовольственных магазинов. Но происходило это, конечно, не потому, что увеличивалось производство товаров. Некоторый рост предложения и особенно диверсификация ассортимента у потребительских товаров были связаны с притоком импортной продукции. Чаще всего доходы населения и его платежеспособность оставались позади поднявшихся цен, т.е. видимое товарное наполнение в действительности означало сокращение реального потребления.

В стране происходил рост денежной зарплаты и других доходов населения. Следствием повышения зарплаты являлись новые инфляционные волны, поскольку общее сокращение производства продолжалось. Согласно оценке, оно упало к 1996 г. на 59% по сравнению с 1991 г. Рассматривая действие инфляционных механизмов в России, можно обнаружить «взаимное подкармливание» двух форм инфляции. Традиционным фактором инфляции спроса выступает государственное (бюджетное) финансирование и льготное кредитование. Но из-за отсутствия конкурентного рынка и сохранения монополистических структур, кейнсианского эффекта у нас не наблюдалось. Рост цен на оборудование, сырье, топливо и повышение зарплаты при сокращении производства переносили центр тяжести на злокачественную форму инфляции – инфляцию издержек производства[54].

Стремительный инфляционный рост оптовых и розничных цен в отсутствие конкуренции и государственного регулирования повышал затраты государства на содержание армии, науки, культуры, здравоохранения и образования. Они увеличивали дефицит государственного бюджета, который финансировался за счет централизованных кредитов Банка России, создавая в денежном обороте ничем не обеспеченную массу платежных средств.

Огромной проблемой для экономики России при регулировании инфляционных процессов стали внешние займы. Не решив ни одной экономической, социальной и политической проблемы с помощью иностранных кредитов, их активно использовали для покрытия бюджетного дефицита, который из года в год нарастал и требовал еще больших заимствований, поскольку все большую долю в бюджетных расходах занимают расходы по обслуживанию внешнего долга.

Особенностью российской инфляции является то, что она сопровождалась привязкой рубля к доллару и наличием нереального валютного курса, который устанавливался только по результатам торгов на Московской межбанковской валютной бирже, в то время как 80% продаж иностранной валюты осуществляются на межбанковском рынке.

В условиях частичной конвертируемости рубля, расширения прав использования валюты предприятиями и населением увеличился спрос на иностранную валюту для страхования инфляционного риска.

Разрешение использовать на территории России в качестве платежного и покупательного средства иностранную валюту привело к долларизации экономики и дополнительному росту денежной массы в обращении, в объеме обращающейся иностранной валюты. Около 15% денежных доходов населения России вложено в наличную валюту, а повышенный спрос на нее стимулировал спекулятивные сделки с валютой на рынке.

Особенно активно пользовались этим банки, играя на повышении и понижении курса валют, получая значительный доход от обмена наличной и безналичной валюты, реэкспортируя наличную валюту в другие страны. Все это усиливало инфляционные тенденции в России[55].

Социально-экономические последствия инфляции выразились в:

· перераспределении доходов между группами населения, сферами производства, регионами, хозяйствующими структурами, государством, фирмами, населением; между дебиторами и кредиторами;

· обесценении денежных накоплений населения, хозяйствующих субъектов и средств государственного бюджета;

· постоянно уплачиваемом инфляционном налоге, особенно получателями фиксированных денежных доходов;

· неравномерном росте цен, что увеличивает неравенство норм прибылей в разных отраслях и усугубляет диспропорции воспроизводства;

· искажении структуры потребительского спроса из-за стремления превратить обесценившиеся деньги в товары и валюту. Вследствие этого ускоряется оборачиваемость денежных средств и увеличивается инфляционный процесс;

· закреплении стагнации, снижении экономической активности, росте безработицы;

· сокращении инвестиций в народное хозяйство и повышении их риска;

· обесценении амортизационных фондов, что затрудняет воспроизводственный процесс;

· возрастании спекулятивной игры на ценах, валюте, процентах;

· активном развитии теневой экономики, в ее «уходе» от налогообложения;

· снижении покупательной способности национальной валюты и искажении ее реального курса по отношению к другим валютам;

· социальном расслоении общества и в итоге обострении социальных противоречий[56].

Таким образом, следует отметить, что современную инфляцию в России нельзя рассматривать без учета специфичности планово-распределительной системы хозяйствования, без учета политических и экономических процессов, произошедших за последние годы. Зарождавшиеся инфляционные процессы в нашей стране были обусловлены диспропорциями в сложившейся структуре народного хозяйства, в которой предпочтение отдавалось производству средств производства и вооружений при крайне недостаточном уровне промышленного производства потребительских товаров и услуг, слабом развитии сельского хозяйства при огромных и неэффективных инвестициях в него. Инфляция долгое время носила скрытый характер, открытое проявление ее произошло при переходе к рыночной экономике. В 1992 г., когда в результате либерализации цен оптовые цены возросли в 34 раза, розничные - в 26-28 раз, ВНП - в 15 раз, денежная масса возросла в 8-9 раз и кредитные вложения в экономику - в 6 раз. По мере того как цены набирали высоту, наполнялись прилавки продовольственных магазинов не за счет производства товаров, а за счет импорта, что привело к спаду производства. Согласно оценке, оно упало к 1996 г. на 59% по сравнению с 1991 г. Социально-экономические последствия инфляции выразились в падении жизненного уровня населения, росте безработицы, социальном расслоении общества, стагнации экономики (которая носит сырьевой характер), активном развитии теневой экономики, снижении покупательной способности национальной валюты

Заключение

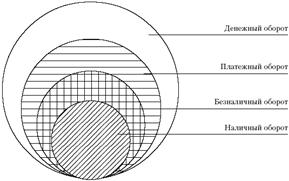

Денежное обращение – это движение денег, обслуживающее реализацию товаров, а также нетоварные платежи и расчеты в хозяйстве. Денежное обращение может осуществляться в двух формах (наличной и безналичной). Между этими двумя формами существует взаимозависимость: деньги постоянно переходят из одной сферы обращения в другую, меняя форму наличных денежных знаков, концентрирующихся на счетах в банке, на безналичную и наоборот. Одним из основных количественных показателей денежного обращения является денежная масса – совокупность покупательных, платежных и накопленных средств, обслуживающих различные связи и принадлежащих физическим и юридическим лицам и государству. На денежную массу влияют два фактора: количество денег в обращении и скорость их оборота. Количество денег, необходимое для выполнения ими своих функций, устанавливается экономическим законом денежного обращения, открытого К. Марксом. Обслуживая хозяйственный оборот, деньги постоянно выпускаются в оборот и изымаются из оборота. Эмиссией является такой выпуск денег в оборот, который приводит к увеличению денежной массы, находящейся в обороте. В условиях рыночной экономики России эмиссия денег подразделяется на два вида: 1) эмиссия наличных денег, осуществляемая Банком России через РКЦ; 2) эмиссия безналичных денег осуществляется коммерческими банками. Денежная система – это форма организация денежного обращения, закрепленная национальным законодательством. В зависимости от того, в какой форме функционируют деньги различают два типа денежных систем: система металлического обращения и система бумажно-кредитного обращения. Денежная система состоит из ряда элементов, среди которых выделяются: принципы организации системы; денежная единица; виды денег, находящиеся в обращении и являющиеся законным платежным средством; структура денежной массы; эмиссионная система.

Правительство Российской Федерации, встав на путь экономических реформ, столкнулось с серьезными экономическими и социально-политическими трудностями. В сфере денежно-кредитных отношений он проявился в затяжной и глубокой инфляции. экономических процессов, произошедших за последние годы. Зарождавшиеся инфляционные процессы в нашей стране были обусловлены диспропорциями в сложившейся структуре народного хозяйства. В 1992 г., когда в результате либерализации цен оптовые цены возросли в 34 раза, розничные - в 26-28 раз, ВНП - в 15 раз, денежная масса возросла в 8-9 раз и кредитные вложения в экономику - в 6 раз. По мере того как цены набирали высоту, наполнялись прилавки продовольственных магазинов не за счет производства товаров, а за счет импорта, что привело к спаду производства. Согласно оценке, оно упало к 1996 г. на 59% по сравнению с 1991 г и только в 2008 году были достигнуты показатели 1991 года. Социально-экономические последствия инфляции выразились в падении жизненного уровня населения, росте безработицы, социальном расслоении общества, стагнации экономики (которая носит сырьевой характер), активном развитии теневой экономики, снижении покупательной способности национальной валюты. Денежная система, в целом отражая общее состояние развития в стране и переживая серьезное расстройство, нуждается в качественном ее реформировании, которое невозможно без укрепления экономического базиса и всей денежно-кредитной системы, в частности: 1) ограничения налично-денежного обращения и расширения безналичного оборота; 2) гибкого регулирования денежной массы через воздействие на денежный мультипликатор, рынок ценных бумаг, с использованием инструментов Банка России; 3) восстановления функций рубля как средства обращения и платежа путем урегулирования проблемы неплатежей, просроченной задолженности предприятий друг другу.

Список используемых источников

1. Бункина, М. Макроэкономика [Текст]: учебник / М. Бункина, А. Семенов, В. Семенов. – 3-е изд. перераб. и доп. – М.: «Дело и Сервис», 2000. – 462 с.

2. Владимирова, М. Деньги, кредит, банки [Текст]: учеб. пособ. / М. Владимирова, А. Козлов. – 2-е изд., стер. – М.:КНОРУС, 2006. – 288 с.

3. Деньги. Кредит. Банки [Текст]: учебник / Г. Белоглазова. – М.: Юрайт-Издат, 2005. – 358 с.

4. Деньги. Кредит. Банки [Текст]: учебник для вузов / Е. Жуков, Л. Максимова, А. Печникова и др. – М.: ЮНИТИ, 2000. – 622 с.

5. Деньги. Кредит. Банки [Текст]: учебник / под ред. В. Иванова, Б. Соколова. – М.: ТК Велби, Изд-во Проспект, 2003. –624 с.

6. Деньги. Кредит. Банки [Текст]: учебник / О. Лаврушин. – 2-е изд. перераб. и доп. – М.: Финансы и статистика, 2000. – 464 с.

7. Левин, В. Финансы и кредит [Текст]: учебник / В. Левин. – М.:ИЭП, 2004. – 169 с.

8. Леонтьев, В. Финансы, деньги, кредит и банки [Текст]: учеб. пособ. / В. Леонтьев, Н. Радковская. – СПб.: Знание, ИВЭСЭП, 2003. –384 c.

9. Литовских, А. Финансы, денежное обращение и кредит [Текст]: учеб. пособ. / А. Литовских, И. Шевченко. – Таганрог Изд-во ТРТУ, 2003. – 135 c.

10. Матук, Ж. Финансовые системы Франции и других стран [Текст] / Ж. Матук. – М.: Финстатинформ, 1994. – 324 c.

11. Общая теория денег и кредита [Текст]: учебник / Е. Жуков.- М.: ЮНИТИ. Банки и биржи, 1995. – 580 c.

12. Свиридов, О. Деньги, кредит, банки [Текст]: учеб. пособ. / О. Свиридов. – М.: ИКЦ «МарТ»; Ростов н/Д: Издательский центр «МарТ», 2004. – 480 c.

13. Тарасевич, Л. Макроэкономика [Текст]: учебник / Л. Тарасевич, П. Гребенников, А. Леусский. – 6-е изд. перераб. и доп. – М.: Высшее образование, 2006. –295 c.

14. Финансы, денежное обращение и кредит [Текст]: учебник / М. Романовский, О. Врублевская. – М.: Юрайт-Издайт, 2006. – 543 с.

15. Финансы, денежное обращение и кредит [Текст]: учебник / Н. Самсонов. – М.: ИНФРА-М, 2003. – 302 с.

16. Финансы, денежное обращение и кредит [Текст]: учебник / В. Сенчагов, А. Архипов. – М.: Проспект, 2006. – 428 с.

17. Финансы. Денежное обращение. Кредит. [Текст]: учебник для вузов / Г. Поляк. – 2-е изд. – М.: ЮНИТИ-ДАНА, 2002. –512 с.

18. Фролова, Т. Финансы и кредит [Текст]: конспект лекций / Т. Фролова.

– Таганрог: Изд-во ТРТУ, 2005. – 180 с.

19. Илларионов, А. Природа российской инфляции [Текст] / А. Илларионов // Вопросы экономики. –1995. -№3. – 98 с.

20. Кораблин, С. Инфляция [Текст] /С. Кораблин // Зеркало недели. – 2002.– № 9 (384) . – 24 с.

[1] Свиридов О. Деньги, кредит, банки [Текст]: учеб. пособ. / О. Свиридов. – М.: ИКЦ «МарТ»; Ростов н/Д: Издательский центр «МарТ», 2004. – С. 20-21.

[2] Финансы. Денежное обращение. Кредит. [Текст]: учебник для вузов / под ред. Г. Поляка. – 2-е изд. – М.: ЮНИТИ-ДАНА, 2002. – С. 29.

[3] Леонтьев В. Финансы, деньги, кредит и банки [Текст]: учеб. пособ. / В. Леонтьев, Н. Радковская. – СПб.: Знание, ИВЭСЭП, 2003. – С. 236.

[4] Деньги. Кредит. Банки [Текст]: учебник / под ред. В. Иванова, Б. Соколова. – М.: ТК Велби, Изд-во Проспект, 2003. – С. 116-117.

[5] Свиридов О. Деньги. Кредит. Банки [Текст]: учеб. пособ. / О. Свиридов.

– М.: ИКЦ «МарТ»; Ростов н/Д: Издательский центр «МарТ», 2004. – С. 26.

[6] Владимирова М. Деньги, кредит, банки [Текст]: учеб. пособ. / М. Владимирова, А. Козлов. – 2-е изд., стер. – М.:КНОРУС, 2006. – C. 40.

[7] Свиридов О. Деньги. Кредит. Банки [Текст]: учеб. пособ. / О. Свиридов.

– М.: ИКЦ «МарТ»; Ростов н/Д: Издательский центр «МарТ», 2004. – С. 22.

[8] Фролова Т. Финансы и кредит [Текст]: конспект лекций / Т. Фролова.

– Таганрог: Изд-во ТРТУ, 2005. – С. 22.

[9] Финансы, денежное обращение и кредит [Текст]: учебник / под ред. Н. Самсонова. – М.: ИНФРА-М, 2003. – С. 117-118.

[10] Леонтьев В. Финансы, деньги, кредит и банки [Текст]: учеб. пособ. / В. Леонтьев, Н. Радковская. – СПб.: Знание, ИВЭСЭП, 2003. – С. 236.

[11] Левин В. Финансы и кредит [Текст]: учебник/ В. Левин. – М.:ИЭП, 2004. – С. 15.

[12] Деньги. Кредит. Банки [Текст]: учебник / под ред. В. Иванова, Б. Соколова. – М.: ТК Велби, Изд-во Проспект, 2003. – С. 159-160.

[13] Деньги. Кредит. Банки [Текст]: учебник / под ред. В. Иванова, Б. Соколова. – М.: ТК Велби, Изд-во Проспект, 2003. – С. 110.

[14] Свиридов О. Деньги. Кредит. Банки [Текст]: учеб. пособ. / О. Свиридов. – М.: ИКЦ «МарТ»; Ростов н/Д: Издательский центр «МарТ», 2004. – С. 15.

[15] Тоже с. 18-19.

[16] Владимирова М. Деньги, кредит, банки [Текст]: учеб. пособ. / М. Владимирова, А. Козлов. – 2-е изд., стер. – М.:КНОРУС, 2006. – C. 53-55.

[17] Свиридов О. Деньги. Кредит. Банки [Текст]: учеб. пособ. / О. Свиридов.

– М.: ИКЦ «МарТ»; Ростов н/Д: Издательский центр «МарТ», 2004. – С. 16-17.

[18] Владимирова М. Деньги, кредит, банки [Текст]: учеб. пособ. / М. Владимирова, А. Козлов. – 2-е изд., стер. – М.:КНОРУС, 2006. – C. 55-56.

[19] Свиридов О. Деньги. Кредит. Банки [Текст]: учеб. пособ. / О. Свиридов.– М.: ИКЦ «МарТ»; Ростов н/Д: Издательский центр «МарТ», 2004. – С. 17.

[20] Владимирова М. Деньги, кредит, банки [Текст]: учеб. пособ. / М. Владимирова, А. Козлов. – 2-е изд., стер. – М.:КНОРУС, 2006. – C. 26.

[21] Владимирова М. Деньги, кредит, банки [Текст]: учеб. пособ. / М. Владимирова, А. Козлов. – 2-е изд., стер. – М.:КНОРУС, 2006. – C. 26-28.

[22] Леонтьев В. Финансы, деньги, кредит и банки [Текст]: учеб. пособ. / В. Леонтьев, Н. Радковская. – СПб.: Знание, ИВЭСЭП, 2003. – С. 232-233.

[23] Деньги. Кредит. Банки [Текст]: учебник / под ред. В. Иванова, Б. Соколова. – М.: ТК Велби, Изд-во Проспект, 2003. – С. 192.

[24] Владимирова М. Деньги, кредит, банки [Текст]: учеб. пособ. / М. Владимирова, А. Козлов. – 2-е изд., стер. – М.:КНОРУС, 2006. – C. 32-33.

[25] Свиридов О. Деньги, кредит, банки [Текст]: учеб. пособ. / О. Свиридов. – М.: ИКЦ «МарТ»; Ростов н/Д: Издательский центр «МарТ», 2004. – С. 42.

[26] Финансы. Денежное обращение. Кредит. [Текст]: учебник для вузов / под ред. Г. Поляка. – 2-е изд. – М.: ЮНИТИ-ДАНА, 2002. – С. 39-41.

[27] Деньги. Кредит. Банки [Текст]: учебник / под ред. О. Лаврушина. – 2-е изд. перераб. и доп. – М.: Финансы и статистика, 2000. – С. 70-71.

[28] Деньги. Кредит. Банки [Текст]: учебник / под ред. В. Иванова, Б. Соколова. – М.: ТК Велби, Изд-во Проспект, 2003. – С. 110.

[29] Леонтьев В. Финансы, деньги, кредит и банки [Текст]: учеб. пособ. / В. Леонтьев, Н. Радковская. – СПб.: Знание, ИВЭСЭП, 2003. – С. 236.

[30] Свиридов О. Деньги, кредит, банки [Текст]: учеб. пособ. / О. Свиридов. – М.: ИКЦ «МарТ»; Ростов н/Д: Издательский центр «МарТ», 2004. – С. 42.

[31] Деньги. Кредит. Банки [Текст]: учебник / под ред. В. Иванова, Б. Соколова. – М.: ТК Велби, Изд-во Проспект, 2003. – С. 94.

[32] Литовских А. Финансы, денежное обращение и кредит [Текст]: учеб. пособ. / А. Литовских, И. Шевченко. – Таганрог Изд-во ТРТУ, 2003. – С. 19.

[33] Деньги. Кредит. Банки [Текст]: учебник / под ред. О. Лаврушина. – 2-е изд. перераб. и доп. – М.: Финансы и статистика, 2000. – С. 69.

[34] Литовских А. Финансы, денежное обращение и кредит [Текст]: учеб. пособ. / А. Литовских, И. Шевченко. – Таганрог Изд-во ТРТУ, 2003. – С. 19.

[35] Деньги. Кредит. Банки [Текст]: учебник / под ред. Г. Белоглазовой. – М.: Юрайт-Издат, 2005. – С. 75.

[36] Деньги. Кредит. Банки [Текст]: учебник / под ред. В. Иванова, Б. Соколова. – М.: ТК Велби, Изд-во Проспект, 2003. – С. 125.

[37] Свиридов О. Деньги. Кредит. Банки [Текст]: учеб. пособ. / О. Свиридов.

– М.: ИКЦ «МарТ»; Ростов н/Д: Издательский центр «МарТ», 2004. – С. 22-25.

[38] Леонтьев В. Финансы, деньги, кредит и банки [Текст]: учеб. пособ. / В. Леонтьев, Н. Радковская. – СПб.: Знание, ИВЭСЭП, 2003. – С. 248.

[39] Леонтьев В. Финансы, деньги, кредит и банки [Текст]: учеб. пособ. / В. Леонтьев, Н. Радковская. – СПб.: Знание, ИВЭСЭП, 2003. – С. 279-280.

[40] Финансы, денежное обращение и кредит [Текст]: учебник / под ред. М. Романовского, О. Врублевской. – М.: Юрайт-Издайт, 2006. – С. 39-42.

[41] Деньги. Кредит. Банки [Текст]: учебник / под ред. О. Лаврушина. – 2-е изд. перераб. и доп. – М.: Финансы и статистика, 2000. – С. 67.

[42] Финансы, денежное обращение и кредит [Текст]: учебник / под ред. М. Романовского, О. Врублевской. – М.: Юрайт-Издайт, 2006. – С. 42-43.

[43] Деньги. Кредит. Банки [Текст]: учебник для вузов / Е. Жуков, Л. Максимова, А. Печникова и др. – М.: ЮНИТИ, 2000. – С.254-255.

[44] Матук Ж. Финансовые системы Франции и других стран [Текст] / Ж. Матук. – М.: Финстатинформ, 1994. – С. 187 -188.

[45] Деньги. Кредит. Банки [Текст]: учебник для вузов / Е. Жуков, Л. Максимова, А. Печникова и др. – М.: ЮНИТИ, 2000. – С.269-271.

[46] Матук Ж. Финансовые системы Франции и других стран [Текст] / Ж. Матук. – М.: Финстатинформ, 1994. – С. 201 -203.

[47] Деньги. Кредит. Банки [Текст]: учебник / под ред. О. Лаврушина. – 2-е изд. перераб. и доп. – М.: Финансы и статистика, 2000. – С. 80-81.

[48] Деньги. Кредит. Банки [Текст]: учебник / под ред. В. Иванова, Б. Соколова. – М.: ТК Велби, Изд-во Проспект, 2003. – С. 205.

[49] Бункина М. Макроэкономика [Текст]: учебник / М. Бункина, А. Семенов, В. Семенов. – 3-е изд. перераб. и доп. – М.: «Дело и Сервис», 2000. – С. 112.

[50] Соколов Б. Экономика [Текст]: учебник / Б. Соколов, С. Соколова. – СПб: «Бизнес-пресса», 2002. – С. 145.

[51] Тарасевич Л. Макроэкономика [Текст]: учебник / Л. Тарасевич, П. Гребенников, А. Леусский. – 6-е изд. перераб. и доп. – М.: Высшее образование, 2006. – С. 295.

[52] Жуков Е. Деньги. Кредит. Банки [Текст]: учебник / Е. Жуков, Л. Максимова, А. Печникова. М.: ЮНИТИ, 2001. – С. 156-157.

[53] Илларионов, А. Природа российской инфляции / А. Илларионов // Вопросы экономики. –1995. -№3. – C.36- 37.

[54] Кораблин С. Инфляция. // Зеркало недели. – 2002.– № 9 (384) . – с. 9.

[55] Финансы, денежное обращение и кредит [Текст]: учебник / под ред. В. Сенчагова, А. Архипова. – М.: Проспект, 2006. – С. 178-179.

[56] Деньги. Кредит. Банки [Текст]: учебник / под ред. О. Лаврушина. – 2-е изд. перераб. и доп. – М.: Финансы и статистика, 2000. – С. 87-88.

Похожие работы

... остатка наличных денег для предприятий всех форм собственности; - обращение наличных денег служит объектом прогнозного планирования; - управление денежным обращением осуществляется в централизованном порядке; - организация налично-денежного оборота имеет целью обеспечить устойчивость, эластичность и экономичность денежного обращения; - наличные деньги предприятия могут получать только в ...

... его будущего увеличения потребления. Для обслуживания международных торговых, финансовых, валютных, кредитных и иных экономических отношений используются деньги в функции мировых денег. Глава 2. Денежное обращение и денежная система в РБ. 2.1. Денежное обращение Денежное обращение, хотя и связано непосредственно с денежным оборотом, имеет свою специфику. При характеристике денежного ...

... России, таким образом денежная база по существу приравнивается к агрегату M . Денежная масса зависит от двух факторов: 1) количества денег и 2) скорости их оборота. 2.1 Закон денежного обращения. Количество денег, необходимое для выполнения ими своих функций, устанавливается экономическим законом денежного обращения, открытым К. Марксом. Закон денежного обращения определяет: масса денег ...

... использованных источников и литературы, приложения. Основное содержание работы Во введении обосновывается выбор темы, научная и практическая важность разрабатываемой проблемы денежного обращения и эмиссий на Северном Кавказе в 1917-1920 гг., цели и задачи диссертационного исследования, характеризуются и анализируются источники и научная литература. В первой главе – "Бумажные денежные знаки как ...

0 комментариев