Навигация

Состояние финансово-денежной системы РК

1.1. Состояние финансово-денежной системы РК

За годы независимости в Республике Казахстан в сфере экономики осуществлены радикальные трансформационные преобразования. В 2002 году США и Европейский Союз присвоили Казахстану статус страны с рыночной экономикой.

Как формирующийся и развивающийся процесс, денежно-финансовая система имеет высокие темпы эволюции. По динамизму структуры, параметров роста, темпам экономических реформ Казахстан опережает другие страны СНГ, постепенно сокращает стартовые отставания от давно устоявшихся финансовых систем в Европе, Америке и Юго-Восточной Азии.

В настоящее время формируется казахстанская модель денежно-финансовой системы. Основные ее особенности заключаются в следующих положениях:

1. Складывающаяся модель денежно-финансовой системы в РК основывается на адаптации мирового опыта к специфике страны. Очевидно, принимаются во внимание разработки и предложения отечественных ученых и специалистов.

Модель финансового сектора в РК имеет, по крайней мере, общие черты с германской и норвежской моделями. В то же время, конечно, она отражает экономические, социальные, этнокультурные и геополитические особенности страны. С германской моделью Республику Казахстан сближает преобладающее значение корпоративных инвесторов, ведущая роль банковского сектора среди прочих финансовых институтов. Это обстоятельство в нашей стране стало общепризнанным, Государственная денежно-кредитная и финансовая политика во многом ориентирована на использовании западноевропейского опыта, прежде всего, германского. Однако, на наш взгляд недостаточно придается значение более полному использованию норвежской практики построения финансовых отношений. Между тем, национальные экономики РК и Норвегии имеют ряд схожих моментов принципиального плана. Здесь имеются в виду высокий уровень развития нефтяной промышленности в обеих странах, занимающей ведущее место в структуре экономики и формировании государственных бюджетов, создание национальных нефтяных фондов. В системах налогообложения и там и здесь существуют рентные налоги на добычу нефти, в бюджетной сфере имеются значительные социальные гарантии государств населению, бюджеты имеют большую социальную направленность. При наличии ряда существенных совпадающих моментов денежно-финансовые системы РК и Норвегии в значительной мере являются аналогами, в перспективе их определенная схожесть, по-видимому, будет сохранять свое значение.

Однако полной аналогии не существует и в принципе не может существовать. Поскольку рассматриваемая система у нас еще находится в стадии развития, она еще в полной мере не соответствует ни одной из известных моделей. От англо-американской модели она отличается относительной неразвитостью фондового рынка, а от немецко-японской - недостаточным уровнем развития банковской системы (по европейским меркам и стандартам). Казахстанская модель занимает промежуточное положение и характеризуется определенной незавершенностью формирования системы и отставанием от развитых стран, усилением роли государства в регулировании денежно-финансовых отношений. Республика Казахстан обладает своими качественными особенностями. В их числе такие факторы, как незавершенность денежно-финансовой системы, отставание страны по уровню экономического развития от западных государств, различия в материальном благосостоянии граждан, в показателях человеческого развития, состоянии экологии и охраны окружающей среды и др. Вследствие всего этого степень участия государства, его финансовых институтов в функционировании и развитии денежно-финансовой системы в РК гораздо выше должна быть, чем в Норвегии, Германии и других развитых странах. Иначе говоря, различны уровни либерализации финансовых отношений, управляемости и регулируемости систем. В западных моделях более реализованы принципы нелинейной экономики, чем в нашей стране. При этом нельзя не отметить, что в Казахстане быстро сокращается отставание в сфере реформирования финансовых отношений. Следует подчеркнуть: при наличии как общего, так и особенного в экономиках РК и любой другой страны адекватные исходные состояния в последующем неизбежно изменятся по разным траекториям, которые, словно веер, будут расходиться из одной точки в разные стороны.

2. В результате проведенных реформ и начинающегося перехода к международным стандартам, в частности, Европейского Союза, финансовый сектор в своем развитии опережает нефинансовый сектор экономики, на макроэкономическом уровне финансовые услуги растут быстрее внутреннего валового продукта страны. Эти тенденции являются весьма примечательными.

В настоящее время ДФС РК находится на новом этапе своего роста. За последние 4 года ее опережающее развитие привело к тому, что доля финансовых институтов в ВВП выросла почти в 3 раза - с 1,7% ВВП в 1998г. до 4,9% ВВП на конец 2002г. ДФС РК становится не только системой, обслуживающей финансовые потоки в национальной экономике, эта система способна активно участвовать в межстрановом движении капитала как путем выхода на зарубежные (прежде всего, соседних государств) рынки, так и путем привлечения иностранных инвестиций. Роль финансового сектора значительно меняется, он становится серьезным фактором роста ВВП. Традиционные представления об обслуживании им потребностей реального сектора экономики стали ограниченными, неполными. В современных условиях, когда происходят противоречивые процессы слияния финансового и производственного капитала в одних случаях, отделения их друг от друга в других случаях, финансовый сектор выполняет также возрастающую роль самостоятельного фактора экономического роста. Финансовый сектор наряду с посреднической деятельностью выполняет свою инвестиционную функцию с собственным капиталом. Современные финансовые институты выступают и как посредники, и как инвесторы. Эти явления нельзя рассматривать в негативном свете, как некие отклонения от старых «канон», а следует признать как закономерность, как веление времени.

Таблица 1 Динамика финансовых услуг и ВВП в РК

| Годы | Стоимость финансовых услуг, млрд.тг. | ВВП, млрд.тг. | Удельный вес финансовых услуг, ВВП% | |

| 1990 | 497,0 | 47871 | 1,04 | |

| 1991 | 2342 | 85863 | 2,73 | |

| 1992 | 66028 | 1217689 | 5,42 | |

| 1993 | 1,8 | 29,4 | 6,12 | |

| 1994 | 3,6 | 423,5 | 0,85 | |

| 1995 | 12,6 | 1014 | 1,24 | |

| 1996 | 15,4 | 1416 | 1,09 | |

| 1997 | 18,1 | 1672 | 1,08 | |

| 1998 | 29,8 | 1733 | 1,72 | |

| 1999 | 54,6 | 2017 | 2,71 | |

| 2000 | 80,7 | 2600 | 3,10 | |

| 2001 | 111,5 | 3251 | 3,43 | |

Источники: Финансы РК., Статистический ежегодник 1990-2001 г.г. Данные 1990-1992 г.г., в млн. руб.

Известно, что успешное развитие одной отрасли позитивно отражается на других отраслях, тем более рост финансового сектора, эффективное функционирование которого является существенным фактором эффективного функционирования всех без исключения отраслей экономики. Развитая ДФС позволяет повысить рентабельность предприятий. Например, что особенно актуально в настоящее время для Казахстана, расширение вексельного обращения способно сократить дебиторскую задолженность, составляющую довольно немалые суммы оборотных средств предприятий, повышает рентабельность национальных производителей. Кроме того, продвинутый финансовый сектор - это большое количество высококвалифицированных работников, получающих относительно высокие доходы. Это влечет за собой рост совокупного спроса на товары (например, жилье и др.) и услуги (например, образование, спорт, отдыхи др.), получение мультипликативного эффекта во всей экономике, а значит, стимулирует экономический рост.

Опережающий рост финансового сектора создает мультипликативный эффект в экономике по следующим линиям:

· возрастание финансовых ресурсов и, как следствие, снижение их стоимости, в результате чего открывается для реального сектора доступ к дешевым деньгам, к инвестициям, в конечном счете, ускоряется экономический рост;

· снижение трансакционных издержек;

· расширение спектра предоставляемых финансовых услуг и использование современных информационных технологий способствуют ускорению производственных процессов в реальном секторе;

· рост профессионального уровня менеджеров в финансовом секторе, что закономерно в условиях жесткой конкуренции и высокой оплаты их труда, можно сказать, «по цепочке» вызывает повышение качества кадров в реальном секторе через предъявление высоких требований к инвестиционным проектам, бизнес-планам, а также к самому инвестору, выполнение требований обеспечивает получение кредитных ресурсов, а игнорирование их, очевидно, закрывает путь к инвестициям.

Из двух альтернатив реализуется, разумеется, первая. Финансовая элита относится к референтной элите, являющейся некоторым эталоном для других групп населения в плане профессионализма в сфере денежных отношений, куда вовлечены практически все взрослые граждане, в плане развития конкуренции и ответственности перед клиентами денежно-финансовой системы.

Под грузом высоких требований растут кадры и в финансовом и в реальном секторах. Заметим, что профессиональное качество менеджеров финансовых организаций по роду деятельности всегда должно быть не ниже, а желательно выше, чем уровень финансового менеджмента в отраслях реального сектора экономики.

В силу характера своей посреднической деятельности, связанной с аккумулированием и использованием финансовых ресурсов, выполнением обязательств перед своими клиентами, финансовые менеджеры должны быть особенно высокопрофессиональными, чтобы рационально решить двуединую задачу: «высокая доходность - высокий риск», и, разумеется, многие другие сложные задачи. Поэтому в финансовых институтах весьма важно работать, прежде всего, с собственным персоналом, повышать его профессиональный уровень. Финансовые услуги, их количество и качество являются функцией от качества работников.

Таким образом, правомерно утверждать: в современных условиях финансовый сектор может стать и становится «малым локомотивом» экономического роста в стране, важным источником и ускорителем движения денежных потоков.

3. Как указывалось выше, сложилась преимущественно корпоративная модель инвестирования в ДФС, что соответствует социально-экономическим особенностям страны и господствующему менталитету народа. У населения пока еще недостаточно развито рыночное мышление (хотя следует особо подчеркнуть растущую тенденцию его усиления), отсутствуют навыки инвестирования в ценные бумаги с реальной оценкой риска, имеется преобладающий процесс вкладывать денежные средства в банки. В результате этого, а также вследствие того, что коммерческие банки бурно развивались в период высокой инфляции, создалось в стране лидирующее положение банковской системы среди финансовых посредников. На их долю падает до 78% всех активов.

Как правило, пассивы банковских систем - практически единственная составляющая денежно-кредитных систем в странах СНГ.

Как видим, пассивы банковских систем растут быстрее, чем рост ВВП во всех странах, за исключением России и Беларуси, тем не менее, они не превышают 83%.

Таблица 2. Пассивы банковских систем государств СНГ и Балтии относительно ВВП в 1998-2000гг.

| Государства | 1998 | 1999 | 2000 |

| Армения | 16,7 | 18,5 | 19,8 |

| Беларусь | 37,2 | 32,2 | 31,0 |

| Эстония | 56,7 | 60,0 | 64,3 |

| Латвия | 48,3 | 54,6 | 58,0 |

| Литва | 37,0 | 39,9 | 41,8 |

| Молдова | 35,0 | 37,2 | 38,9 |

| Украина | 72,0 | 77,3 | 82,5 |

| Россия | 38,8 | 34,9 | 33,9 |

| Казахстан | 21,3 | 7,5 | 31,4 |

Источник: «Финансы», №5, 2001г.

В странах с развитой рыночной экономикой наблюдается совершенно иная ситуация. Удельный вес вовлеченного национального богатства государств Америки, Европы, Азиатского региона в финансовый оборот несравнимы с аналогичными показателями стран с переходной экономикой. Размер пассивов денежно-кредитных систем стран с развитой рыночной экономикой в несколько раз превышает объем ВВП. Это свидетельствует о мощи ресурсной базы институциональных инвесторов в экономически развитых государствах, которой очень недостает многим СПЭ.

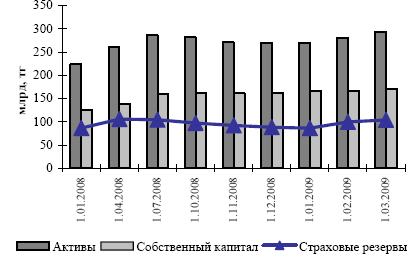

4. Неполная структурная завершенность процесса формирования денежно-финансовой системы и наличие крупных проблем в развитии ресурсной базы и ее использовании. Это влечет за собой маломощность и довольно «зыбкую» устойчивость системы. За 14 лет независимости в Казахстане удалось создать ряд ее структурных элементов, основные подсистемы (бюджетную, налоговую и денежно-кредитную). Каркас ее в основном сформирован, но реформирование финансового сектора должно продолжаться. Ряд важнейших (для подлинно рыночной ДФС) элементов системы, включая системообразующие, вследствие ряда причин находится либо в стадии зарождения(рынок акций, страховой рынок), либо вовсе отсутствует, вследствие чего, в известном смысле, денежно-финансовая система РК пока остается фрагментарно формирующейся, еще полностью незавершенной системой. Ее основная проблема заключена в медленном формировании институциональных инвесторов. Например, в Казахстане такой институциональный инвестор, как страховые компании, располагают мизерными (относительно ВВП) активами по сравнению со странами развитой рыночной экономики. Данный показатель составлял в 1999г 0,2%, а в 2000г - 0,3%. Иначе говоря, страховой рынок по объемам страхования продолжает оставаться, в сущности, в начальной фазе развития. Но в перспективе он должен быть высоко развитым и востребованным рынком. Многое зависит от создания компании по страхованию рисков ипотечных кредитов, получающих очень быстрое развитие в настоящее время и в будущем. Или взять фондовый рынок страны. Его можно рассматривать как развивающийся финансовый рынок. В сравнении с мировыми финансовыми центрами он является недостаточно зрелым, хотя постепенно усложняется и интегрируется в мировые рынки. Он потенциально может давать высокие прибыли, правда, при высоком риске. Опережающее развитие фондового рынка предполагает создание современной системы данного рынка. Многое зависит от организации инвестиционных банков, к безусловным приоритетам денежно-кредитной политики Национального банка следует отнести создание Казахстанского центра межбанковских расчетов, Национальной межбанковской системы платежных карточек на основе микропроцессорных карточек. Структурному совершенствованию финансового сектора будет способствовать и организация общей платежной системы стран Единого Экономического пространства и ЕврАзЭС. В условиях финансовой глобализации неоценимое значение приобретает подключение казахстанских финансовых институтов к Сообществу всемирных межбанковских финансовых телекоммуникаций. Институциональное развитие участников финансового рынка и всей денежно-финансовой системы связано также с построением 3-х уровневой системы кредитования, созданием кредитного бюро, фонда гарантирования ипотечных кредитов, жилищного строительного сберегательного банка, страховых (перестраховочных)пулов, национального оператора почты с дополнительными функциями банка.

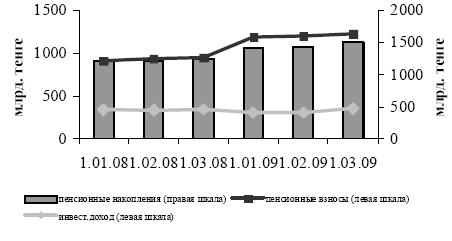

Вследствие некомплесности и несистемности использования механизмов сложилась во многом, низкорисковая модель инвестирования, в которой преобладающая роль принадлежит коммерческим банкам и пенсионным фондам. Это вызвано, с одной стороны, недавним негативным опытом населения, связанным с инвестированием в национальные небанковские институты (громкие скандалы с финансовыми пирамидами «Смагулов и К» и т.д.), с другой стороны, возрастными особенностями инвесторов. Основными вкладчиками являются люди старше 50 лет. Наиболее высокооплачиваемая часть населения в возрасте 30-40 лет пока недостаточно склонна к сбережениям. Если рассмотреть структуру денежных потоков от сектора домашних хозяйств к ДКС, то можно увидеть, что финансовые ресурсы аккумулируются преимущественно в банковской и пенсионной системах. Более 70% активов денежно-финансовой системы страны -это активы банков второго уровня и накопительных пенсионных фондов. При этом в пенсионную систему платежи идут преимущественно в размере обязательных отчислений. Только 0,4% вкладчиков Накопительных пенсионных фондов делают добровольные взносы. На долю остальных финансовых институтов (страховые компании, кредитные товарищества, ломбарды и др.) приходится менее 10%.

Открытость денежно-финансовой системы. Республика Казахстан относится к странам с наиболее высокой степенью открытости экономики, что отражается в соотношении объемов товарооборота и ВВП. Если в 1998г. оно составляло 60%, то в 2003г. - более 90%. Для сравнения заметим: этот показатель (данные за 1998г.) в Японии равен 14%, Франции - 35%, а в Великобритании - порядка 42%. ДФС в динамике становится в фундаментальном плане все более открытой. Усиливается участие страны во

внешнеторговых отношениях, обуславливаемое особенностями экономической системы (развитие экспортоориентированных производств, узость и дисперсность внутреннего спроса для развития отдельных отраслей потребительского сектора). Как и всякое большое явление, глобализация несет в себе как позитивные, так и негативные последствия для всех включенных в нее народов, стран и регионов. С одной стороны, глобализация предоставляет возможности для стремительного роста государствам, сумевшим приспособиться к процессам глобализации. С другой стороны, большинство стран, не сумевших полноценно участвовать в глобализации, подвержены маргинализации и разорению. Если на начальном этапе интеграция республики в мировую экономическую систему проходила на уровне товарных потоков и получения внешних займов, как правило, под гарантии Правительства, то сейчас, по нашему мнению, наблюдается этап включения РК в финансовую глобализацию. Это проявляется в том, что казахстанские финансовые институты и компании все чаще выходят на мировые и региональные рынки капитала как в качестве заемщиков, так и в качестве кредиторов. Данное явление предполагает ослабление государственного регулирования финансовой сферы, что само по себе несет определенные риски. В условиях глобализации финансово-экономических отношений открытость должна соответствовать современным мировым тенденциям. В то же время открытая модель в целом отвечает национальным интересам страны при соблюдении условий, гарантирующих финансовую безопасность РК. Эти условия еще не созданы, в результате чего имеют место обороты наркодолларов в денежном обращении, не перекрыты каналы финансирования теневого бизнеса и, возможно, террористических организаций, неся угрозы для национальной экономической системы в целом, для будущего страны.

Образование относительного избытка денег в стране при возвышающихся и недостаточно удовлетворяемых потребностях реального сектора в инвестициях. Эта тенденция обнаружилась в последние два-три года после рецессии. Она сменила имевший место дефицит кредитных ресурсов в период кризисного развития. Относительный избыток формируется обычно в фазе экономического подъема, начало которой в Казахстане относится к 1999г., при несбалансированности сфер воспроизводства. Он свидетельствует об опережающем росте финансового сектора относительно реального сектора экономики, одновременно о проблемах трансформации свободных ресурсов финансовых институтов страны в инвестиции. Разумеется, относительный избыток финансового капитала образуется не только в РК. Опыт мировой финансовой системы дает основание рассматривать его как закономерное явление, в противном случае не было бы международной миграции капитала. Движение инвестиционных ресурсов обусловливается интересами инвесторов по получению нормы прибыли. Это утверждение не противоречит тому, что свободные ресурсы образуются также по причине отсутствия или слабой эффективности необходимых финансовых инструментов.

Усиление конкуренции между финансовым и нефинансовым секторами за получение кредитных ресурсов на внутреннем финансовом рынке, что в значительной мере отвлекает их от потребностей реального сектора экономики - основы экономического развития. Так, кредиты банков составляют 8% кредиторской задолженности предприятий, что является низким уровнем и говорит о недостаточном кредитовании предприятий. В то же время удельный вес инвестиций в строительство различных офисов и другие непроизводственные объекты в динамике повышается, свидетельствуя о некотором снижении качества инвестиций.

Тенденция недокредитования реального сектора является следствием двух процессов. Во-первых, внутри общего денежного обращения в масштабе страны существует «малое денежное обращение», функционирующее в рамках финансового сектора и приносящее фактически безрисковый доход. Нами имеется в виду система стерилизации «излишков» национальной валюты и косвенного регулирования курса валюты и уровня инфляции и система покрытия дефицита государственного бюджета страны с помощью продажи государственных ценных бумаг, соответственно, Национального банка и Министерства финансов РК. Данная монетарная «микросистема» функционирует за счет государственных средств (доходов НБ и бюджетных средств), она в значительной мере является альтернативным направлением использования кредитных ресурсов коммерческих банков, активов пенсионных фондов и страховых компаний, причем это связано с очень малыми рисками, чем вложения в реальный сектор. Ресурсы финансовых институтов в значительной мере отвлечены от потребности реального сектора, вследствие чего снижается (по сравнению с возможным) уровень кредитования предприятий. Во-вторых, развивается процесс вывоза капитала из страны. Он имеет легальные формы, возможно, происходит и нелегально. В условиях либерализации внешних валютных отношений национальный капитал с целью извлечения максимального дохода всеми финансовыми институтами переводится в другие страны. Так, он инвестируется в ценные бумаги развитых стран Европы и РФ, а также в виде прямых инвестиций вкладываеся в производственные объекты или же как потребительские кредиты предоставляется населению в ряде государств Центральной Азии, в России, Украине и др. В межстрановом движении капитала РК до последнего времени выступала только как реципиент инвестиций, а теперь она включилась в миграцию денег как финансовый донор. Последнее не означает, что в стране образовался некий абсолютный избыток финансовых ресурсов. Наоборот, потребности в реальном секторе в инвестициях огромны, а удовлетворяются весьма ограниченно. Тем не менее, капитал выводится из страны. Причин этого процесса несколько: как правило, повышенный уровень инвестиционных рисков, узость и большая дисперсность внутреннего рынка целого ряда товаров, недостаточное развитие менеджмента в реальном секторе и др. Существенно и то, что в государствах ЦА и в РФ, куда мигрирует национальный капитал РК, отечественные инвесторы находят выгодные альтернативные сферы для инвестиций, в перспективе к числу таких стран могут быть включены Западный Китай, Иран, Афганистан и другие близлежащие государства, где имеются огромные рынки товаров и дефицит финансовых ресурсов. Радикальное изменение ситуации на рынке капитала в РК сигнализирует о том, что Казахстан начал осуществлять наступательную стратегию в инвестиционной деятельности, включившись в процесс глобализации, приняв вызовы времени.

Перечисленные процессы противоречиво влияют на систему: с одной стороны, повышают устойчивость денежно-финансовой системы, вследствие финансовой стабилизации на макроуровне. С другой стороны, снижают ее уровень, поскольку ослабляется фундаментальная основа экономики - развитие реального сектора. Общий результат зависит от масштабов и эффективности каждой альтернативы.

Слабое взаимодействие структурных элементов системы на уровне территориальных единиц страны и недостаточная регионализация финансовых отношений, в частности, в бюджетной сфере. Это, в первую очередь, касается г. Астаны и Акмолинской области, г. Алматы и Алматинской области, г. Атырау и области, других областей и городов, где городские бюджеты располагают определенными средствами для инвестиционной деятельности, но местные органы практически не ведут совместных инвестиционных проектов, представляющих общий интерес для городов и областей. Бюджетная подсистема жестко централизована, построена по принципу вертикальных связей, в ней в сущности не развиты межбюджетные горизонтальные связи. Это снижает эффективность и устойчивость денежно-финансовой системы в целом. То же самое можно сказать о банковской системе, где практически отсутствует практика синдицированных инвестиционных проектов, что, конечно же, отрицательно сказывается на фундаментальных особенностях системы. Межрегиональные территориальных бюджетные связи пока остаются «ахиллесовой пятой» функционирования ДФС.

Степень саморегуляции и государственного регулирования существенно различна в разных структурных элементах системы и не всегда адекватна природе финансовых рынков и институтов. Эта дифференция имеет объективную основу, вместе с тем она обусловлена и субъективными причинами. Саморегуляция характерна для кредитной системы, фондового и валютного рынков. Регулирование особенно присуще денежному обращению, налоговой и бюджетной подсистемам. Однако законодательно не определено, что в условиях кризисных ситуаций государственное регулирование резко усиливается. Это актуально, к примеру, для валютного рынка, для формирования эффективного курса национальной валюты. До последнего времени применявшийся режим свободного плавания официального курса национальной валюты не являлся чистым, а соединял в себе и элементы регулирования со стороны Национального Банка РК («грязное плавание»). Сейчас обозначилась тенденция полного ухода НБ с валютного рынка за исключением особых случаев (спекулятивные атаки на валюту и др.), когда участие Национального банка необходимо для стабилизации ситуации. Курс валюты сильно зависит от динамики мировых цен на сырье, составляющее основу экспорта страны. В этих условиях влияние монетарных факторов закономерно снижается.

При параллельном хождении в денежном обращении двух валют-тенге и американского доллара степень долларизации экономики остается достаточно высокой. Проблема эта должна решаться посредством рационального валютного регулирования Национальным банком Казахстана.

Согласно законодательству РК, под валютным регулированием понимается деятельность уполномоченных государственных органов по установлению порядка проведения валютных операций, правил владения, пользования и распоряжения валютными ценностями, Закон Республики Казахстан «О валютном регулировании» является основополагающим актом по вопросам валютного регулирования.

Для решения задач валютного регулирования Национальный Банк Казахстана использует следующие основные методы:

а) установление порядка проведения валютных операций, предусматривающего определение субъектов и объектов валютных операций, прав и обязанностей субъектов валютных операций, классификацию валютных операций, установление правил обращения владения, пользования и распоряжения валютными ценностями и др.;

б) введение ограничений на совершение определенных валютных операций в зависимости от их характера, субъектов, объектов, объема операции и т.д.; В настоящее время к ним относятся следующие ограничения: все платежи по операциям между резидентами должны производиться только в валюте Республики Казахстан, за исключением случаев, предусмотренных нормативными правовыми актами Национального Банка Республики Казахстан, а также налоговым и таможенным законодательством, покупка, продажа и обмен иностранной валюты, минуя уполномоченные банки и уполномоченные организации, осуществляющие отдельные виды банковских операций, а также их обменные пункты запрещены, иностранная валюта, получаемая резидентами в качестве оплаты за товары и услуги, а также в качестве кредита, подлежит обязательному зачислению на их счета в уполномоченных банках;

в) лицензирование деятельности, связанной с использованием иностранной валюты, которое относится к проведению банковских операций в иностранной валюте, деятельности, связанной с осуществлением розничной торговли и предоставлением услуг за наличную иностранную валюту; открытию резидентами счетов (включая счета в национальной валюте) в иностранных банках и финансовых институтах за границей; операциям, связанным сдвижением капитала;

г) регистрация валютных операций, связанных с движением капитала, предусматривающих переход (перемещение) средств от нерезидентов в пользу резидентов в сумме, превышающей 100 тысяч долларов США или соответствующий эквивалент в другой валюте;

д) сбор и анализ отчетности о валютных операциях;

е) контроль за соблюдением валютного законодательства.

Президент Республики Казахстан в случае возникновения чрезвычайных ситуаций вправе принять решение по ограничению или приостановлению любых валютных операций. Национальный Банк Республики Казахстан» вправе ввести необходимые ограничения на проведение операций в иностранной валюте, в том числе на объемы таких операций и уровень ставок вознаграждения (интереса), согласно режиме обязательной продажи экспортной валютной выручки.

Как видно, валютное регулирование в стране включает целый ряд ограничений и механизмов. В условиях открытости финансового сектора и глобализации стоит проблема существенной либерализации валютных отношений и снятия избыточного регулирования. Для этого понадобится изменение валютного законодательства в сторону расширения свободы перемещения капитала. В то же время либерализация должна сопровождаться усилением ответственности за нарушения установленного режима проведения операций, предоставления сведений и отчетности. Рациональное сочетание экономической свободы и государственного регулирования, возможно на основе нелинейного подхода. Индикатором рациональности такого управления денежно-финансовой системой может служить, в частности, уровень возврата капитала в страну. В связи с проведением легализации капитала и имущества предпринимателей увеличивается приток капитала в страну. Косвенным свидетельством продолжения этого процесса служит резкий рост спроса на недвижимость в городах, особенно в Астане, Алматы, Атырау и др. и объясняемый им скачок цен на жилье. Приток капитала занимает, конечно, определенную долю в динамике спроса наряду с другими факторами (рост доходов населения, ипотечное кредитование и др.)

• Недостаточная «прозрачность» системы и повышенный уровень теневого оборота финансовых ресурсов. Задача эта актуальна в отношении республиканского и местных бюджетов, особенно, Национального фонда, других государственных фондов, финансовой деятельности различных компаний и фирм, где не исключена, по-видимому, т.н. двойная бухгалтерия. По данным Агентства РК по статистике, масштабы теневого сектора экономики в 2002г. составляли 20-25% ВВП. В то время как нормальным уровнем считается 5% ВВП (легальная экономическая деятельность, не учитываемая официальной статистикой, не подлежащая налогообложению и не включаемая в ВВП). С ограниченной прозрачностью связана проблема одновременного функционирования тенге и доллара в стране, это усложняет управление денежным обращением, снижает эффективность системы. Легализация капитала и имущества создает условия для экономического роста, стабилизации финансового сектора.

- Устойчивость денежно-финансовой системы в целом подвержена значительным колебаниям (от кризисного состояния до устойчивого развития).

Об этом можно судить по показателю общей платежеспособности всех экономических субъектов.

Как видим, уровень общей платежеспособности субъектов ДФС в РК до 2000 г. оставался явно недостаточным, 1996г. и 1998г. отмечены снижением его до 62,3-63,2%. Эти сигналы сообщали о наступающей кризисной ситуации, разрядка которой произошла в апреле 1999г., когда была проведена почти 60%-ная номинальная девальвация национальной валюты и в основном преодолена «голландская болезнь» в Казахстане. ДФС, длительное время находившаяся в состоянии сильной неустойчивости, приобрела достаточную устойчивость.

Особого внимания заслуживает вопрос о состоянии золото-валютных резервов страны в 1997-1998 гг. Как указывалось выше, ЗВР практически заново создавались после обретения независимости в тяжелых условиях экономического кризиса. Если механизмы их формирования являлись правильными (50%-ная обязательная продажа государству экспортерами своих валютных поступлений и кредиты МВФ), то в отношении способов использования их вряд ли возможно такое однозначное утверждение. Дело в том, что ЗВР в значительной мере стали расходоваться для интервенции на валютном рынке страны. Так, в 1997г. чистые международные резервы составляли 1727 млн. долларов, а в 1998г. они сократились до 1292 млн. долларов, т.е. на одну четверть. При подобных высоких темпах «таяния» ЗВР не требовалось бы долгого времени, чтобы их ликвидировать и свести на нет эффект их форсированного создания на начальных этапах реформ ценой больших усилий. Тем более целесообразности искусственного сдерживания падения реального курса национальной валюты не было, поскольку это шло вразрез с интересами экспортных производств, отечественных предприятий легкой, пищевой промышленности, всех импортозамещающих отраслей, а также государственного бюджета. А сокращение международных резервов могло снизить инвестиционный рейтинг страны, затруднить получение при необходимости кредитов от МВФ, других международных финансовых организаций. Образовались и другие негативные последствия. В результате снизились темпы начавшегося посткризисного экономического подъема (в 1998г. на 2,5% к предыдущему году).

Если страна сумеет быстро адаптироваться к реалиям финансовой глобализации, сумеет основательно подготовиться к вступлению в ВТО, то денежно-финансовая система получит дальнейшее развитие, становясь более крупной, современной и конкурентоспособной. Важнейшее значение для финансовой стабильности имеет диверсификация структуры экономики, форсирование реализации Программы индустриально- инновационного развития РК, внедрение мониторинга индикаторов финансовой ситуации в стране, своевременное принятие упреждающих антикризисных мер, снижение системных рисков.

Самое главное, в денежно-финансовой системе инвестиционные, кредитные, иные решения и действия должны предприниматься на основе преимущественно нелинейного подхода, нелинейного стиля мышления, предполагающего необходимость экономической свободы субъектов, самоорганизации сложной системы при минимальном, самом необходимом государственном регулировании, постоянного приспособления к изменяющимся условиям и факторам.

Похожие работы

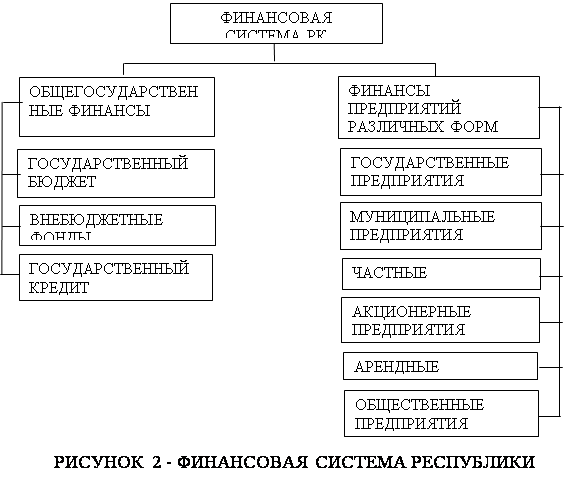

... мер по реализации внешнеэкономической политики, сотрудничеству с другими государствами и взаимодействию с международными финансовыми организациями; 9) осуществление иных полномочий в соответствии со статусом, определенным Конституцией страны. Общегосударственные финансы управляются Министерством финансов. Аппарат финансовой системы проводит свою деятельность в соответствии с Конституцией ...

... отношении придания ему задач инновационного обеспечения экономического развития российской экономики и ограничить собственно бегство капитала в различных, в том числе скрытых, его формах [11, c.15]. В современной финансовой системе России большую роль играет банковский сектор. Он является основным источником денежных ресурсов для частных предприятий, одним из основных игроков на фондовом рынке. ...

... влиянием потери доверия инвесторов. Условия предоставления средств по линии SRF должны обеспечивать их преимущественный (первичный) возврат при снижении возможных конфликтов интересов. 5. Направления развития мировой финансовой системы Регулирование финансовых рынков и инвестиционных институтов укрепление финансовой системы и реформирование местных финансовых институтов путем выработки и ...

... создания более развитых интегрированных финансовых систем и структур экономики региона, способных поощрять устойчивый долгосрочный экономический рост. Научная новизна в целом заключается в обосновании финансовых основ развития интеграционных процессов стран Западной Африки, разработке методов регулирования и определении направлений повышения эффективности региональной интеграции в финансовой ...

0 комментариев