Навигация

Механізм здійснення лізингових операцій на підприємстві

2.2 Механізм здійснення лізингових операцій на підприємстві

Однією із складових процесу управління на початковому етапі створення фінансово-кредитного механізму лізингового бізнесу виступає планування як процес прийняття рішень щодо завдань лізингового бізнесу та способів їх реалізації.

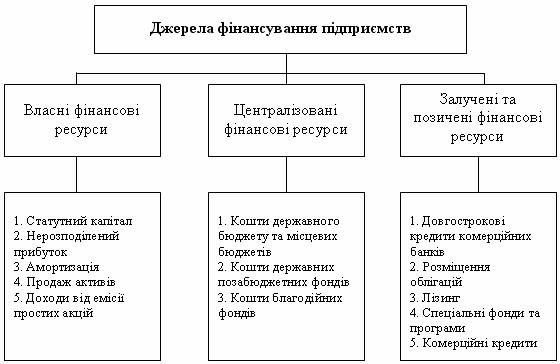

Особливе місце в системі оперативного планування слід відвести фінансовій стратегії лізингового бізнесу, основна мета якої полягає у ресурсному забезпеченні нарощування економічного потенціалу суб’єктів господарювання. В процесі розробки фінансової стратегії на основі системи фінансових коефіцієнтів аналізується фінансовий стан лізингоотримувача, виявляються сильні та слабкі сторони його фінансово-господарської діяльності, визначаються джерела фінансування, розробляється перспективний прогноз та фінансовий план. Визначну роль у цьому слід відвести фінансовому забезпеченню лізингового бізнесу. Джерелами фінансування лізингового бізнесу поряд із прямим фінансуванням власними коштами лізингоотримувача (частини прибутку, що залишається після оподаткування, коштів амортизаційного та інноваційного фондів підприємства, фонду економічного розвитку підприємства, коштів, отриманих підприємством у вигляді дивідендів, процентів в результаті активної діяльності на фондовому ринку, індивідуальних заощаджень інвестора), виступають залучений та запозичений капітал, бюджетні інвестиційних джерела. До джерел запозиченого капіталу відносяться позички банківських установ, строкові депозити інституційних інвесторів, таких як пенсійні фонди, страхові компанії. Залученими коштами виступають кошти, отримані від реалізації власних облігацій, акцій, форвардів. Прикладом бюджетних інвестицій, напрямлених до сфери лізингового бізнесу, виступають кошти Державного лізингового фонду, фінансові ресурси якого формуються за рахунок бюджетних відрахувань з метою фінансування вітчизняного виробника.

Для того, щоб отримати реальний ефект від лізингового бізнесу слід пройти складний шлях від концептуальної ідеї щодо здійснення лізингу до практичного втілення або реалізації лізингового проекту (рис. 1.6.).

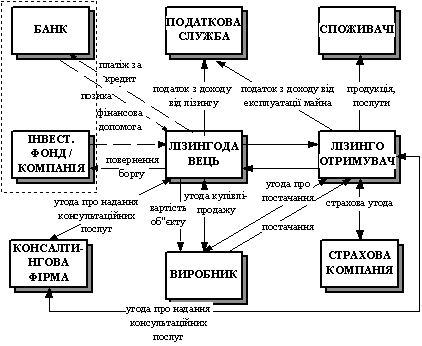

Рис. 2.1. Організація лізингового процесу

Як видно з рис. 2.1 лізингоотримувач вступає у лізингові відносини, і тим самим, першим звертається до лізингодавця з проханням придбати потрібне йому обладнання у постачальника, аби потім надати його в лізинг. Лізингодавець на основі укладеної кредитної угоди з банком придбаває об`єкт у виробника / продавця майна та передає його у тимчасове користування лізингоотримувачу за певну плату. Лізингоотримувач укладає на предмет лізингової угоди страховий контракт. В якості лізингодавця може виступати інвестиційна компанія або фонд. Консалтингова фірма здійснює аудиторське супроводження проекту.

Такий процес можна здійснити послідовно долаючи 6 взаємопов’язаних етапів:

· Мотивація бізнес-ідеї лізингу;

· Підготовка лізингового проекту;

· Аналіз лізингового проекту;

· Юридичне оформлення лізингової угоди;

· Використання об`єкту лізингу;

· Оформлення відносин після закінчення строку дії договору.

Окресливши основні організаційні етапи здійснення лізингового бізнесу, маємо нагоду пересвідчитися у важливості кожного з них. Дійсно, будь-яку лізингову угоду можна вважати успішною, тобто тією, яка принесла б певні вигоди її учасникам, лише у разі здійснення усіх її етапів. Розпочати слід з ідеї лізингу, тобто мотивів, що спонукають лізингоотримувача, лізингодавця та інвестора стати суб’єктами лізингових відносин. Цей вирішальний етап пов’язаний понад усе із з’ясуванням обсягів лізингових операцій та фінансовим забезпеченням лізингового бізнесу.

В рамках операції лізингова компанія (лізінгодавець) за договором купівлі продажу набуває устаткування у компанії-постачальника, яке вказує кінцевий покупець (лізінгоотримувач). Устаткування стає власністю лізингової компанії і потім передається ВАТ «Крюківський вагонобудівний завод» в лізинг.

Лізінгооримувач ВАТ «Крюківський вагонобудівний завод» протягом дії договору лізингу періодично (наприклад, один раз в квартал) виплачує лізінгодавцю відповідні суми – лізингові платежі.

Як правило, устаткування отримується не на власні засоби лізингової компанії, а на привернуті, наприклад, банківський кредит (тому з’являється ще один учасник операції – банк). Цей кредит лізингодавець виплачує з частини коштів, що поступають йому від ВАТ «Крюківський вагонобудівний завод».

Ризики можливої неплатоспроможності ВАТ «Крюківський вагонобудівний завод», страхуються наступним учасником лізингової операції – страховою компанією.

В результаті такої схеми ВАТ «Крюківський вагонобудівний завод» фактично купує устаткування під банківський кредит. При цьому право власності на це устаткування переходить до покупця після виплати всієї суми лізингових платежів.

Склад, розмір і терміни виплати лізингових платежів визначаються безпосередньо в договорі лізингу і можуть змінюватися у кожному конкретному випадку і залежать від умов роботи лізингової компанії. Зазвичай лізинговий платіж включає наступні компоненти:

1. Авансовий внесок (20–30% від суми контракту)*.

2. Виплати основного боргу.

3. Виплати відсотків по кредиту (18–20% річних на 1,5 – 2 роки).

4. Оплата страховки*.

5. Комісійні лізингової компанії (2 – 4% від суми контракту).

6. Податок на майно.

7. Податок з обороту (1% від суми платежу).

8. ПДВ на лізинговий платіж.

* – авансовий платіж і оплата страховки здійснюється в першому лізинговому платежі.

Які ж вигоди приносить застосування лізингу учасникам лізингової операції?

Для кількісної оцінки доцільності придбання устаткування в лізинг розглянемо організацію виробництва цистерн для вагонів із застосуванням механізму лізингу.

Для розрахунків приймемо ті ж початкові дані, що і в попередній статті. Вартість комплекту устаткування для створення надійного виробництва вагонів – цистерн з нуля складає близько $78 000.

Вартість банківського кредиту 18% річних. Термін кредиту – 2 року.

Виплати лізингових платежів здійснюються поквартально.

Розрахунок проекту проводиться на 5 років.

Продуктивність лінії – близько 5 шт./місяць при роботі в 1 зміну (тривалість 1-ої зміни 8 ч, 30 робочих днів). Відсоток браку складає не більше 10%.

В наших розрахунках передбачається, що весь проведений обсяг продукції продається.

За даними Держкомстату в 2008 р. Купівельна спроможність транспортної систему України складає близько 25 шт. в рік кожний підрозділ системи залізничної дороги. Таким чином, одна виробнича лінія забезпечить 5 підрозділів.

Оскільки ціни, як на сировину, так і на готову продукцію істотно розрізняються в м. Києві і в регіонах, то в розрахунках використовувалися среднезважені ціни. Проте оскільки на розрахунки впливає різниця між оптовими цінами на сировині і оптовими цінами на готову продукцію, а не абсолютні їх значення, загальна картина економічної ефективності в м.

Києві і в регіонах практична однакова.

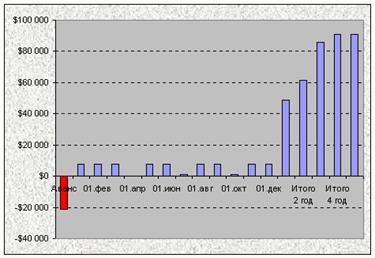

На рис. 2.2 показані чисті грошові потоки, після сплати податку на прибуток.

Рис. 2.2 Чисті грошові потоки, після сплати податку на прибуток

Очевидно, що сума первинних вкладень в організацію виробництва отсадного печива істотно скоротилася від $78 000 до $21 500. Відповідно, термін окупності теж зменшився до трьох місяців в порівнянні з варіантом одноразової оплати устаткування. Більш того, негативний грошовий потік має місце тільки в першому періоді, до початку виробництва.

У все подальші місяці прибуток від виробництва із запасом покриває лізингові платежі.

Будь-який проект направлений на отримання доходу, тому одним з основних критеріїв для ухвалення рішення про відкриття виробництва повинні бути накопичений грошовий потік, а також рентабельність вкладених засобів.

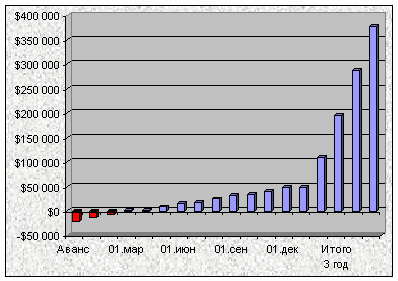

На мал. 2.3. показано накопичення грошових коштів по ходу реалізації проекту по виробництву вагонів-цистерн.

Рис. 2.3 Накопичення грошових коштів по ходу реалізації проекту

Накопичення грошових коштів відбувається повільніше, ніж у разі одноразової оплати устаткування. Очевидно, що це відбувається із-за відтоку засобів на лізингові платежі.

Після закінчення 5 років основні показники економічної ефективності виробництва печення при використанні лізингу складуть:

Об’єм інвестицій: $ 21 500

Чистий накопичений дохід: $ 356 200

Період окупності: 3 місяці

Сумарні лізингові платежі: $ 103 700

Таким чином, вигоди для покупця безперечні – об’єм інвестицій і термін окупності вкладень скоротилися втричі кожен, в порівнянні з варіантом одноразової оплати устаткування.

На перший погляд здається, що покупку устаткування необхідно здійснювати тільки в лізинг. Проте на цьому шляху покупця чекає ряд труднощів, які потрібно враховувати.

Оперативна оренда обладнання на сьогоднішній день є досить розповсюдженою господарською операцією. Так на прикладі ВАТ «Крюківський вагонобудівний завод» розглянемо в чому ж є переваги оперативної оренди у порівнянні з придбанням основних засобів за допомогою банківського кредиту.

Оперативна оренда обладнання для виготовлення цистерн являє собою господарську операцію, що передбачає передачу орендарю права користування основними фондами за плату з обов'язковим їхнім поверненням після закінчення терміну дії договору.

Передача і повернення орендованого обладнання оформляється актами приймання-передачі, на підставі яких орендоване обладнання у бухгалтерському обліку зараховується орендарем на позабалансовий рахунок 01 «Орендовані необоротні активи» по вартості, зазначеній в договорі оренди.

У терміни, визначені договорами оренди, орендар виплачує орендодавцям плату за користування орендованим обладнанням (орендну плату). Суми ПДВ, що входять до складу орендної плати, орендар при наявності податкових накладних орендодавців має право включити в податковий кредит.

ВАТ «Крюківський вагонобудівний завод» зіштовхнулося з такою проблемою як вибір варіанта фінансування придбання обладнання для виготовлення цистерн. Нижче наведено порівняльну характеристику двох варіантів фінансування за рахунок позикових засобів: придбання устаткування в лізинг на умовах оперативної оренди на 3 роки і з використанням кредиту.

Таблиця 2.6. Вихідні умови для порівняння ефективності оперативної оренди у порівнянні з банківським кредитом

| 1. Об’єкт лізингу | Обладнання виготовлення цистерн |

| 2. Вартість об’єкту лізингу | 100 000 $ |

| 3. Термін служби об’єкту лізингу | 3 роки |

| 4. Термін кредиту | 36 місяців |

| 5. Сума кредиту | 70% вартості обладнання |

| 6. Ставка по кредиту | 16% |

Таблиця 2.7. Аналіз фінансування за рахунок кредиту

| Місяці | 1 | 2 | 3 | 4 | 5 | 6 | |

| 1. Фінансування | 100000 | 0 | 0 | 0 | 0 | 0 | 0 |

| 2. Авансовий платіж | -30000 | 0 | 0 | 0 | 0 | 0 | 0 |

| 3. Погашення кредиту | -1527,66 | -1548,03 | -1568,67 | -1589,6 | -1610,78 | -1632,26 | |

| 4. Відсотки по кредиту | -933,33 | -912,96 | -892,32 | -871,41 | -850,21 | -828,74 | |

| 5. Остаточна вартість | 83333,33 | 82341,27 | 81349,21 | 80357,14 | 79365,8 | 78373,02 | 77380,95 |

| 6. Амортизація | 992,06 | 992,06 | 992,06 | 992,06 | 992,06 | 992,06 | |

| 7. Виплати по кредиту | 2460,99 | 2460,99 | 2460,99 | 2460,99 | 2460,99 | 2460,99 | 2460,99 |

| 8. Залишок боргу | 70000 | 68472,34 | 66924,31 | 653555,6 | 63766,1 | 62155,3 | 60523,03 |

| Місяці | 7 | 8 | 9 | 10 | 11 | 12 | 13 |

| 1. Фінансування | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 2. Авансовий платіж | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 3. Погашення кредиту | -1654,02 | -1676,07 | -1698,42 | -1721,07 | -1744,1 | -1767,27 | -1790,83 |

| 4. Відсотки по кредиту | -806,97 | -784,92 | -762,57 | -739,93 | -716,98 | -693,73 | -670,16 |

| 5. Остаточна вартість | 76388,89 | 75396,83 | 74404,76 | 73412,7 | 72420,6 | 71428,57 | 70436,51 |

| 6. Амортизація | 992,06 | 992,06 | 992,06 | 992,06 | 992,06 | 992,06 | 992,06 |

| 7. Виплати по кредиту | 2460,99 | 2460,99 | 2460,99 | 2460,99 | 2460,99 | 2460,99 | 2460,99 |

| 8. Залишок боргу | 58869,01 | 57192,94 | 55494,52 | 53773,45 | 52029,4 | 50262,2 | 48471,34 |

| Місяці | 14 | 15 | 16 | 17 | 18 | 19 | 20 |

| 1. Фінансування | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 2. Авансовий платіж | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 3. Погашення кредиту | -1814,71 | -1838,9 | -1863,42 | -1888,27 | -1913,5 | -1938,96 | -1964,81 |

| 4. Відсотки по кредиту | -646,28 | -622,09 | -597,57 | -575,72 | -547,55 | -522,03 | -496,18 |

| 5. Остаточна вартість | 69444,44 | 68452,38 | 67460,32 | 66468,25 | 65476,1 | 64484,13 | 63492,06 |

| 6. Амортизація | 992,06 | 992,06 | 992,06 | 992,06 | 992,06 | 992,06 | 992,06 |

| 7. Виплати по кредиту | 2460,99 | 2460,99 | 2460,99 | 2460,99 | 2460,99 | 2460,99 | 2460,99 |

| 8. Залишок боргу | 46656,63 | 44817,73 | 42954,31 | 41066,04 | 39152,6 | 37213,64 | 35248,83 |

| Місяці | 21 | 22 | 23 | 24 | 25 | 26 | 27 |

| 1. Фінансування | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 2. Авансовий платіж | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 3. Погашення кредиту | -1991,01 | -2017,55 | -2044,46 | -2071,71 | -2099,3 | -2127,33 | -215555,7 |

| 4. Відсотки по кредиту | -469,98 | -443,44 | -416,54 | -389,28 | -361,65 | -333,66 | -305,3 |

| 5. Остаточна вартість | 62500 | 61507,94 | 60515,87 | 59523,81 | 58531,7 | 57539,68 | 56547,62 |

| 6. Амортизація | 992,06 | 992,06 | 992,06 | 992,06 | 992,06 | 992,06 | 992,06 |

| 7. Виплати по кредиту | 2460,99 | 2460,99 | 2460,99 | 2460,99 | 2460,99 | 2460,99 | 2460,99 |

| 8. Залишок боргу | 33257,82 | 31240,26 | 29195,81 | 27124,09 | 25024,8 | 22897,43 | 20741,73 |

| Місяці | 28 | 29 | 30 | 31 | 32 | 33 | 34 |

| 1. Фінансування | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 2. Авансовий платіж | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 3. Погашення кредиту | -2184,44 | -2213,56 | -2243,08 | -2272,98 | -2303,3 | -2334 | -2365,12 |

| 4. Відсотки по кредиту | -276,56 | -247,43 | -217,92 | -188,01 | -157,7 | -126,99 | -95,87 |

| 5. Остаточна вартість | 555555,56 | 54563,49 | 53571,43 | 52579,37 | 51587,3 | 50595,24 | 49603,17 |

| 6. Амортизація | 992,06 | 992,06 | 992,06 | 992,06 | 992,06 | 992,06 | 992,06 |

| 7. Виплати по кредиту | 2460,99 | 2460,99 | 2460,99 | 2460,99 | 2460,99 | 2460,99 | 2460,99 |

| 8. Залишок боргу | 18557,3 | 16343,74 | 14100,66 | 11827,68 | 9524,39 | 7190,39 | 4825,27 |

| Місяці | 35 | 36 | |||||

| 1. Фінансування | 0 | 0 | |||||

| 2. Авансовий платіж | 0 | 0 | |||||

| 3. Погашення кредиту | -2396,66 | -2428,61 | |||||

| 4. Відсотки по кредиту | -64,34 | -32,38 | |||||

| 5. Остаточна вартість | 48611,11 | 47619,05 | |||||

| 6. Амортизація | 992,06 | 992,06 | |||||

| 7. Виплати по кредиту | 2460,99 | 2460,99 | |||||

| 8. Залишок боргу | 2428,61 | 0 | |||||

Таблиця 2.8. Аналіз фінансування на умовах оперативної оренди

| Місяці | 1 | 2 | 3 | 4 | 5 | 6 | ||||||

| 1. Фінансування | 100000 | 0 | 0 | 0 | 0 | 0 | 0 | |||||

| 2. Авансовий платіж | -20050 | 0 | 0 | 0 | 0 | 0 | 0 | |||||

| 3. Лізингові платежі | -2601,5 | -2601,5 | -2601,5 | -2601,5 | -2601,5 | -2601,5 | ||||||

| ||||||||||||

| Місяці | 7 | 8 | 9 | 10 | 11 | 12 | 13 | |||||

| 1. Фінансування | 0 | 0 | 0 | 0 | 0 | 0 | 0 | |||||

| 2. Авансовий платіж | 0 | 0 | 0 | 0 | 0 | 0 | 0 | |||||

| 3. Лізингові платежі | -2601,5 | -2601,5 | -2601,5 | -2601,5 | -2601,5 | -2601,5 | -2601,5 | |||||

| Місяці | 14 | 15 | 16 | 17 | 18 | 19 | 20 | |||||

| 1. Фінансування | 0 | 0 | 0 | 0 | 0 | 0 | 0 | |||||

| 2. Авансовий платіж | 0 | 0 | 0 | 0 | 0 | 0 | 0 | |||||

| 3. Лізингові платежі | -2601,5 | -2601,5 | -2601,5 | -2601,5 | -2601,5 | -2601,5 | -2601,5 | |||||

| Місяці | 21 | 22 | 23 | 24 | 25 | 26 | 27 | |||||

| 1. Фінансування | 0 | 0 | 0 | 0 | 0 | 0 | 0 | |||||

| 2. Авансовий платіж | 0 | 0 | 0 | 0 | 0 | 0 | 0 | |||||

| 3. Лізингові платежі | -2601,5 | -2601,5 | -2601,5 | -2601,5 | -2601,5 | -2601,5 | -2601,5 | |||||

| Місяці | 28 | 29 | 30 | 31 | 32 | 33 | 34 | |||||

| 1. Фінансування | 0 | 0 | 0 | 0 | 0 | 0 | 0 | |||||

| 2. Авансовий платіж | 0 | 0 | 0 | 0 | 0 | 0 | 0 | |||||

| 3. Лізингові платежі | -2601,5 | -2601,5 | -2601,5 | -2601,5 | -2601,5 | -2601,5 | -2601,5 | |||||

| Місяці | 35 | 36 | ||||||||||

| 1. Фінансування | 0 | 0 | ||||||||||

| 2. Авансовий платіж | 0 | 0 | ||||||||||

| 3. Лізингові платежі | -2601,5 | -2601,5 | ||||||||||

Амортизаційні відрахування у всіх місяцях складають – 1840,06 $ або 9752,32 грн.

Як бачимо з наведеного розрахунку використання оперативного лізингу для ВАТ «Крюківський вагонобудівний завод» є більш ефективним засобом фінансування придбання обладнання. В нашому випадку оперативний лізинг є більш гнучким і в той же час стабільним інструментом ніж банківський кредит. Застосовуючи оперативний лізинг ВАТ «Крюківський вагонобудівний завод» економить 10 тис. дол. або 53 тис. грн.

Похожие работы

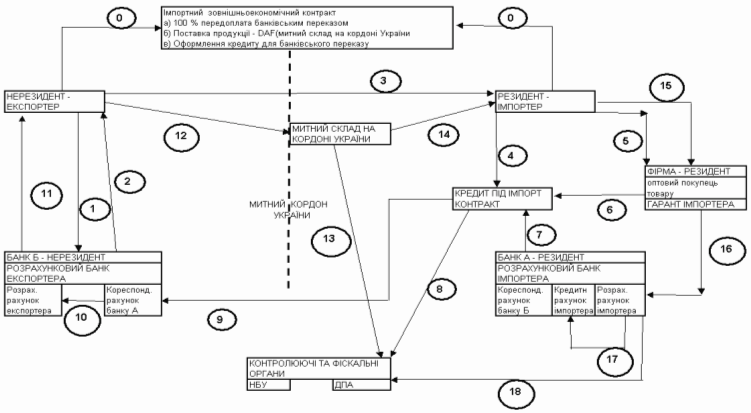

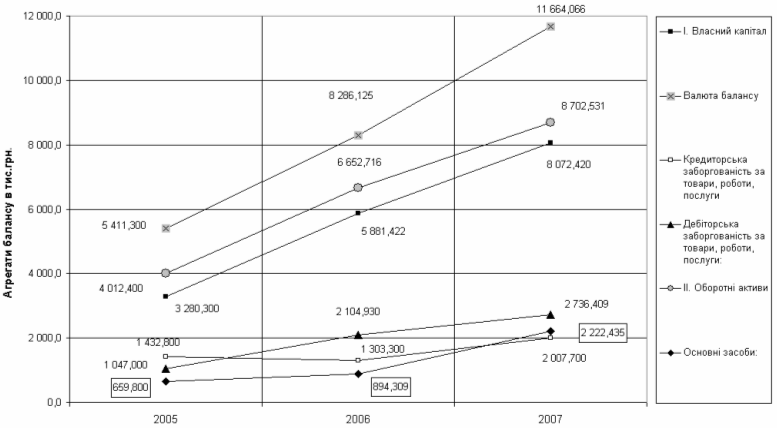

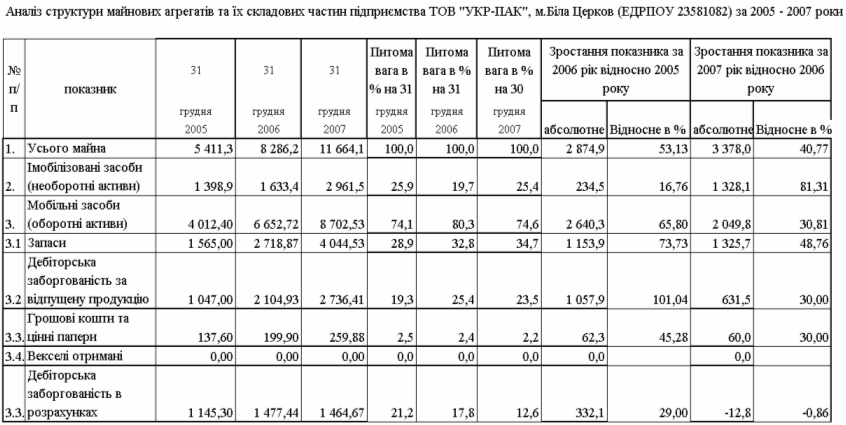

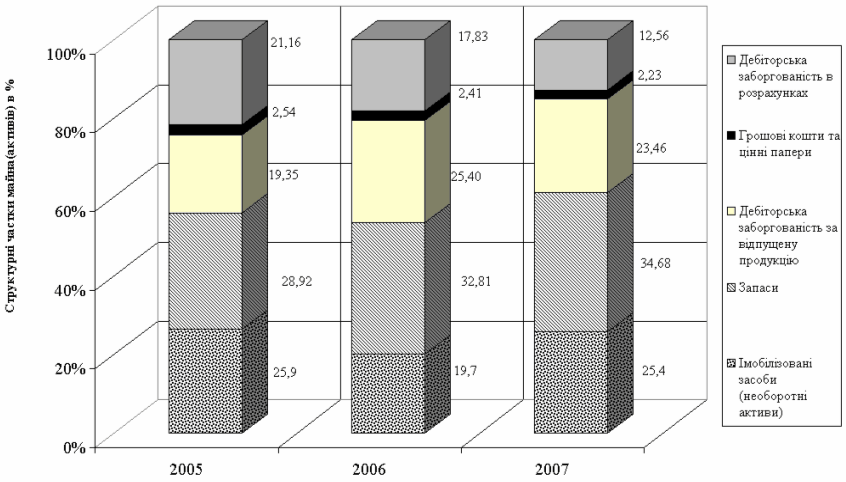

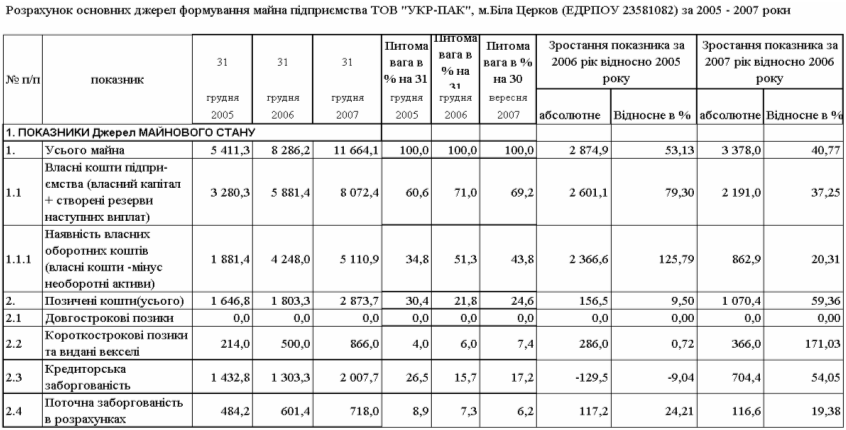

... розрахунків ТОВ "УКР-ПАК" у 2004 – 2007 роках РОЗДІЛ 3. ШЛЯХИ УДОСКОНАЛЕННЯ ТОРГОВО- ПОСЕРЕДНИЦЬКОЇ ДІЯЛЬНОСТІ В ЗЕД ТОВ "УКР-ПАК" 3.1 Алгоритм оптимізації посередницько- ділерських схем імпорту устаткування для харчової промисловості України Як показано в розділі 2 в зовнішньоекономічних операціях імпорту ТОВ "УКР-ПАК" використовує ризикові форми оплату у вигляді: - передоплати ...

... і; - вартість лізингу може бути більша від вартості кредиту на придбання обладнання. 1.5. Комерційний кредит Одним із найзручніших способів фінансування для багатьох підприємств є комерційний кредит. Комерційний кредит – це одна з найперших форм кредитних відносин в економці, саме він породив вексельний обіг і тим самим сприяв розвитку безготівкового грошового обігу. Основна мета комерці ...

... у народному господарстві, правил документообігу, організації банківського контролю за проведенням розрахунків. За часів переходу до ринкових відносин організація безготівкових розрахунків повинна активно сприяти вирішенню таких завдань: 1. удосконалення комерційного розрахунку па підприємстві; 2. підвищення відповідальності підприємств за своєчасне і в повному обсязі здійснення платежів за всіма ...

... підтримка державою підприємств може здійснюватися шляхом централізованої санації у вигляді прямого бюджетного фінансування і непрямими формами державного впливу. Пряме бюджетне фінансування санації підприємств може здійснюватися на поворотних (бюджетні кредити) та неповоротних умовах (субсидії, дотації, повний або частковий викуп державою акцій підприємства, яке знаходиться на межі банкрутства). ...

0 комментариев