Навигация

Деятельность отечественных и зарубежных лизинговых компаний на внутреннем и внешнем рынках

2.3.3 Деятельность отечественных и зарубежных лизинговых компаний на внутреннем и внешнем рынках

Ни мировой финансовый кризис, ни проблемы с фискальными органами не помешают отечественным лизингодателям в ближайшей перспективе удерживать лидерство на внутреннем рынке. Однако с реализацией международных амбиций придется подождать — для выхода на внешние рынки российским компаниям не хватает ни сил, ни желания.

Западные лизинговые компании начали активно выходить на российский рынок финансовой аренды примерно пять лет назад. Сегодня лизинговые подразделения практически всех крупных мировых западных финансовых групп представлены в России. Например, германо-австрийский холдинг VB-Leasing учредил на российском рынке дочернюю компанию «ФБ-Лизинг», итальянская группа Uni Credit создала в РФ компанию «Локат Лизинг Руссия». У нас также работают группы ING Group (подразделение ING Lease в России) и Taxi Lease (компания «Транспорт Лиз») из Нидерландов, Parex Bank (компания «Парекс-Лизинг») из Латвии, BNP Paribas (компания Arval) из Франции, транснациональные «Брансвик Рейл Лизинг» (финансовая группа «Брансвик») и «Ханса Лизинг» (банк «Ханса»), Hyundai («Хендэ Лизинг») из Южной Кореи и другие.

Как сейчас отечественные лизингодатели сосуществуют с многочисленными и сильными иностранными конкурентами и готовы ли российские игроки сегмента финансовой аренды побороться с западными компаниями на международном рынке? Эти вопросы интересуют сейчас многих участников отрасли и непосредственно потребителей лизинговых услуг. В СМИ еще несколько лет назад много говорили о том, что иностранцы легко отнимут кусок хлеба у отечественных игроков. Однако эти мрачные прогнозы не оправдались, считает Александр Кожевников, генеральный директор компании «Авангард-Лизинг». «Про угрозу со стороны западных компаний говорят с 2000 года, как только стало понятно, что российская экономика не умерла. Однако с 2003 года присутствие на рынке иностранных игроков принципиально не выросло», — поясняет он. Пять лет назад российский рынок лизинга был очень нестабильным, а сейчас отрасль сложилась и крупнейшие игроки определились. «Если посмотреть сегодня на список крупнейших лизинговых компаний, увидим, что иностранный капитал заявляет о себе только во второй десятке, — отмечает Александр Кожевников. — Но это, разумеется, не повод сидеть сложа руки, надо работать. Впрочем, недооценивать себя тоже не следует» [13].

«Из большинства публикуемых рейтингов следует, что ведущие позиции с точки зрения размера портфеля и новых инвестиций пока принадлежат российским компаниям, — поддерживает Аркадий Герасенко, генеральный директор ING Lease в России. — Иностранные компании, конечно же, присутствуют на российском рынке, но не в таком количестве и качестве, как могли бы» [13]. Дело в том, что в России отечественные лизингодатели растут более быстрыми темпами, чем иностранные. По данным генерального директора компании «ФинСтройЛизинг» Сергея Кирьянова, сейчас отечественные лизингодатели прочно держат основную долю на рынке лизинговых услуг, а вот экспансия зарубежных компаний возрастает главным образом за счет западных банков, доля которых на рынке капитала в России увеличивается очень быстро.

Более успешный путь интеграции отечественных лизингодателей на западные рынки — это сотрудничество с иностранными поставщиками техники и других объектов лизинговых сделок. Более того, оборудование и техника иностранного производства сегодня фаворит российского лизингового рынка. Эта тенденция касается большинства отраслей финансовой аренды. Иностранная техника не лидирует лишь в совсем уж специфических направлениях лизингового бизнеса, например в секторе финансовой аренды железнодорожной техники или недвижимости, когда в лизинг сдаются офисы и производственные площади. Особенно популярно приобретать в финансовую аренду высокотехнологичное оборудование иностранного производства.

Как признаются потребители лизинговых услуг и сами операторы финансовой аренды, импортное оборудование отличается большей производительностью и лучшими техническими характеристиками, а значит, имеет более длительный период эксплуатации. Поэтому российские предприятия охотнее покупают оборудование, произведенное на Западе, нежели отечественную технику. Да и самим лизинговым компаниям покупка импортного оборудования чаще всего обходится дешевле за счет организации финансирования поставок напрямую из-за рубежа. Западные банки положительно относятся к кредитованию поставок в другие страны. Более того, существуют специальные программы по поддержке экспорта оборудования. Они предусматривают дешевое кредитование российских лизинговых компаний зарубежными банками, под иностранную же технику. При этом широкое распространение имеют программы, организованные крупными производителями при поддержке собственных финансовых подразделений. А еще импортные сделки выгодны лизинговым компаниям, так как они дают репутацию добросовестного заемщика в глазах иностранных банковских структур. То есть чем больше компания занимает, тем больше у нее возможностей получить еще более выгодное финансирование, конечно, при наличии хорошей кредитной истории.

Заключение

Лизинг становится гибким и многообещающим экономическим рычагом способным привлечь инвестиции, способствовать подъему отечественного производства, привлечь капитал в жизненно важные отрасли экономики страны, обеспечить реальную поддержку малому бизнесу, обеспечить долгосрочный и надежный доход для коммерческих банков и т. п. На лицо огромный потенциал лизинга в России.

Власти, продекларировав политику благоприятствования лизингу как инвестиционному инструменту, за последние годы подготовили солидную нормативную базу. К сожалению не все льготы, определенные законом, подкреплены инструкциями на местах и фактически не выполняются.

В заключение стоит еще раз подчеркнуть, что лизинг не является дешевой заменой кредита. Существуют определенные преимущества финансирования оборудования основных средств, но навыки кредитования и оценка финансовых потоков оказывается настолько же критичными, как при необеспеченном кредите. Другими словами пропадает основной привлекательный момент для лизингополучателей (в частности для малого бизнеса), заключающийся в том чтобы начать дело без достаточных средств, но с высокоэффективным проектом, так как и при лизинге банки требуют предоставления залога (объект лизинговой сделки может представлять ценность для проекта, но не обладать ликвидностью в той мере, чтобы покрыть издержки банка).

Таким образом, лизинг стал эффективным инструментом обслуживания инвестиционных проектов “своих” клиентов банка. Но потенциал лизинга в России очень велик и государством и лизинговыми компаниями проделана огромная работа.

Отраслями, наиболее привлекательными для развития российского лизинга, эксперты считают сельское хозяйство, строительство, тяжелое машиностроение, транспорт (авиа- и судоперевозки), а также малое предпринимательство. Именно здесь, по их мнению, следует ожидать активизации лизинговой деятельности.

Сейчас Россия переживает экономический кризис, и поэтому остро нуждается в капитале для инвестирования во все отрасли хозяйства. И, как уже это было рассмотрено выше, одним из наиболее эффективных способов привлечения необходимого инвестиционного капитала является лизинг, как внутренний, так и международный.

На мой взгляд, нашей стране не хватает комплексной программы в рамках которой был бы один из следующих элементов:

— была бы продуманна и создана более развитая инфраструктура рынка лизинговых услуг, которая включала бы: подготовку квалифицированных кадров, информационное освещение предоставляемых услуг;

— предоставление банкам более широкого спектра льгот при долгосрочном кредитовании лизинговых сделок (более 3-х лет);

— развитие системы гарантий, чтобы избежать 100 % залога при лизинге (например, страхование).

— наряду с уже принятыми мерами (отсутствие валютного контроля при контрактах международного лизинга), усилить комплекс мер по привлечению иностранных инвестиций в рамках лизинга.

Такая программа смогла бы подтолкнуть коммерческие банки вместо получения сомнительных, рисковых прибылей в краткосрочном периоде переориентироваться на долгосрочное инвестирование средств в российскую экономику для получения уверенной прибыли.

Список использованных источников и литературы

1. Гражданский Кодекс Российской Федерации (§ 6, Статьи 665 - 670). {Электронный ресурс}/Правовая система Гарант. - Режим доступа:

http://www.garant.ru/

2. Федеральный закон от 29 октября 1998 г. № 164-ФЗ “О лизинге”. {Электронный ресурс}/Правовая система Гарант. - Режим доступа: http://www.garant.ru/

3. Лизинг. Правовые основы лизинговой деятельности в Российской Федерации. – М.: Издательство «Ось-89», 2006. – 128 стр.

4. Кабатова Е. В. Лизинг: правовое регулирование, практика. – М.: ИНФРА-М, 2007. – 204 стр.

5. Васильев Н. М., Катырин С. Н., Лепе Л. Н. Лизинг как механизм развития инвестиций и предпринимательства. – М.: ООО Издательско-консалтинговая компания «ДеКа», 2005. – 280 стр.

6. Денежное обращение и банки: Учебное пособие / Под ред. Белоглазовой Г. Н., Толоконцевой Г. В. – М.: Финансы и статистика, 2005. – 272 стр.: ил.

7. Финансы, денежное обращение и кредит. Учебник / Под ред. Сенчагова В. К., Архипова А. И. – М.: «Проспект», 2006. – 496 стр.

8. Деньги. Кредит. Банки. Учебник для вузов / Под ред. Жукова Е. Ф. – М.: «Банки и биржи», «ЮНИТИ», 2007. – 662 стр.

9. Логвинов М. Непаханое поле российского лизинга {Электронный ресурс} // Профиль.-17.03.2009.-Режим доступа: http://www.profile.ru/

10. Хохлов О. Лизинг перешёл все границы {Электронный ресурс}// Коммерсант Business Guide. – 13.10.2008.- Режим доступа: http://www.banki.ru/

11. Газман В. Лизинг на перекрёстке кризиса {Электронный ресурс} //Коммерсант Business Guide.- 02.02.2009.- Режим доступа: http://www.finansmag.ru/

12. Алейникова В. Лизинг просит помощи {Электронный ресурс} // РБКdaily.- 18.11.2008.- Режим доступа: http://www.rbcdaily.ru/

13. Аналитики: основные проблемы лизинговых компаний {Электронный ресурс} //РосФинКом.- 16.03.2009.- Режим доступа: http://www.rosfincom.ru/

14. Романовский Р. Интенсивный лизинг {Электронный ресурс} //Коммерсант Business Guide.- 26.02.2009.- Режим доступа: http://www.banki.ru/

Похожие работы

... и то, что почти все меры государственной поддержки лизинга обещаны посредникам – лизинговым компаниям и банкам, а не главному рабочему экономики – лизингополучателю. 2.3.ПЕРСПЕКТИВЫ РАЗВИТИЯ Одним из важнейших факторов, определяющих перспективы лизинга в России, является цена кредита. Потепление общего инвестиционного климата и снижение ставки рефинансирования Банка России, вероятно, является ...

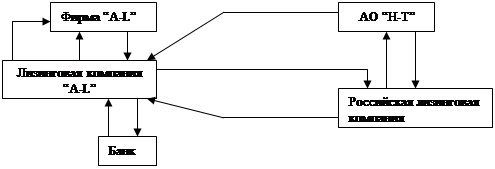

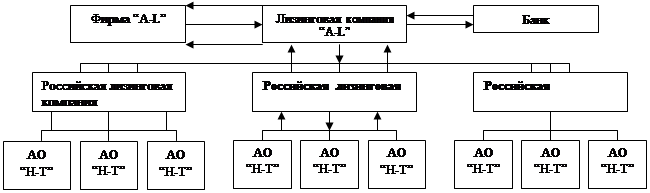

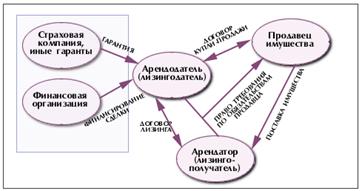

... примера различные варианты организации операции по передаче в лизинг российской компании АО “Н-Т” оборудования, выпускаемого зарубежной фирмой “A-L”. Передача оборудования осуществляется на условиях финансового лизинга. Первая схема (рисунки 2.1 и 2.2): иностранные участники — фирма-изготовитель “A-L” и поставщик оборудования, лизинговая компания “A-L”; российские участники — банк-кредитор, ...

... инвестиционного спроса. Первый этап. (1998-2001). Периодом зарождения российского рынка лизинга в современном виде можно считать 1998-99 гг. Кризис 1998 г. стал первой предпосылкой к росту лизинга в России и превращению его в действенный инструмент финансирования реального сектора экономики. Дефолт 17 августа 1998 года и девальвация рубля обусловили возникновение проблем с финансовыми ресурсами у ...

... и авиатехники), Группа Компаний «Балтийский Лизинг» (ЗАО «Балтийский Лизинг», ООО «Балтийский Лизинг) (универсальная лизинговая компания) и другие» [50]. 2 ЛИЗИНГ В РОССИИ: ПРОБЛЕМЫ И ПУТИ РЕШЕНИЯ 2.1 Процесс становления лизинговых отношений в России Можно выделить шесть этапов развития лизинговых отношений в России. Первый период - до начала 90-х годов XX века. Этот период ...

0 комментариев