Навигация

2.2 Исходные данные

Таблица 1 - Журнал хозяйственных операций за декабрь 2004 г.

| № п/п | Наименование операций | Сумма, тыс руб | Д | К |

| 1 | 3 | 4 | 5 | 6 |

| 1 | Причитающаяся к уплате организацией сумма налога на добавленную стоимость по приобретенным материалам, указанная в счет-фактуре | 5520 | 19 | 60 |

| 2 | Списание налога на добавленную стоимость по оприходованным и оплаченным за материалы счетам в зачет бюджету | 5520 | 68-НДС | 19 |

| 3 | Расчет единого социального налога | 9525 | 20 | 69 |

| 4 | Перечисление единого социального налога | 8625 | 69 | 51 |

| 5 | Начислена амортизация | 10600 | 20 | 02 |

| 6 | Списываются общехозяйственные расходы | 9086 | 20 | 26 |

| 7 | Оприходована на склад выпущенная из производства готовая продукция по фактической себестоимости | 108241 | 43 | 20 |

| 8 | Отгружена продукция по цене продажи (включая НДС) | 98000 | 62 | 90 |

| 9 | Отгружена со склада готовая продукция покупателям по фактической себестоимости | 77928 | 90 | 43 |

| 10 | Списываются расходы по продаже | 259 | 90 | 44 |

| 11 | Отражена сумма НДС по отгруженной продукции | 16333 | 90 | 68-НДС |

| 12 | Списывается финансовый результат от продажи продукции | 143514 | 90 | 99 |

| 13 | Отражена выручка от продажи основных средств | 19000 | 62 | 91-3 |

| 14 | Списывается остаточная стоимость продаваемых основных средств | 13500 | 91-3 | 01 |

| 15 | Отражены расходы, связанные с продажей основных средств | 1900 | 91-3 | 76 |

| 16 | Определена сумма НДС при продаже основных средств | 3167 | 91-3 | 68-НДС |

| 17 | Показана выручка от продажи материалов | 10000 | 62 | 91-4 |

| 18 | Списывается фактическая себестоимость продаваемых материалов | 7300 | 91-4 | 10 |

| 19 | Отражены расходы, связанные с продажей материалов | 1000 | 91-4 | 76 |

| 20 | Определена сумма НДС при продаже материалов | 1667 | 91-4 | 68-НДС |

| 21 | Списывается финансовый результат, полученный от продажи основных средств | 433 | 91-3 | 99 |

| 22 | Списывается финансовый результат, полученный от продажи материалов | 33 | 91-4 | 99 |

| 23 | Перечислена сумма НДС с расчетного счета в погашение задолженности перед бюджетом | 15647 | 68-НДС | 51 |

| 24 | Закрытие счета 99 «Прибыли и убытки» по окончании отчетного года | 91,355 | 99 | 84 |

| 25 | Отчисления в резервный капитал (5% от налогооблагаемой прибыли) | 197,3 | 84 | 82 |

| 26 | Начислена заработная плата, всего | 36635 | 20 | 70 |

| 27 | Начислено пособие по временной нетрудоспособности | 900 | 69 | 70 |

Похожие работы

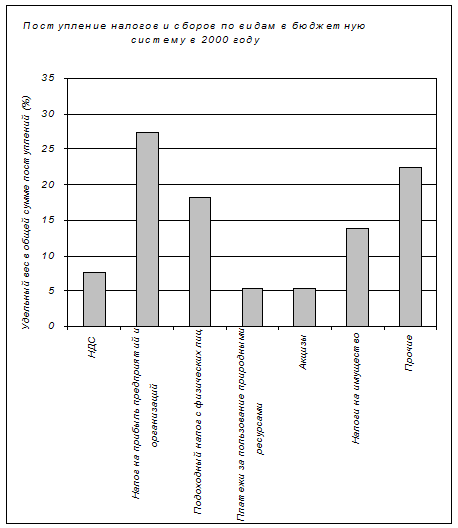

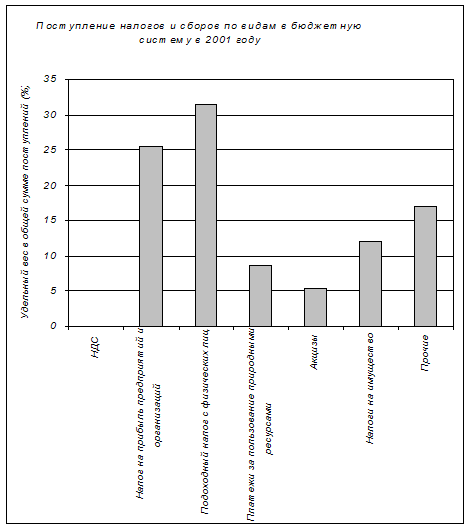

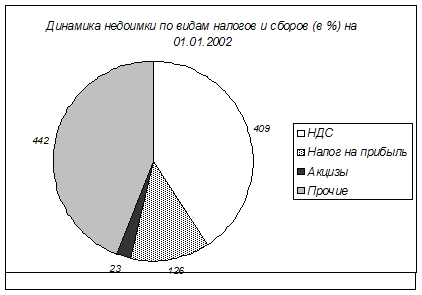

... пересмотреть структуру налоговых поступлений в территориальный бюджет, законодатель пока вынужден ограничиваться весьма непопулярными мерами – увеличением ставок налогов и сборов. Стратегия совершенствования и укрепления налоговой базы региона попросту отсутствует. Представляется, что такой подход не сможет оправдать себя в долгосрочной перспективе, а направлен лишь на сиюминутное «латание дыр» в ...

... база и налоговая ставка. В соответствии с пунктом 1 статьи 53 НК РФ налоговая база представляет собой стоимостную, физическую или иную характеристики объекта налогообложения. Налоговая база и порядок ее определения, а также налоговые ставки по федеральным налогам и размеры сборов по федеральным сборам устанавливаются НК РФ. Статья 187 НК РФ содержит положения по определению налоговой базы при ...

... . 2.2 Налоговая база по ЕСН при реорганизации Департамент налоговой и таможенно-тарифной политики Министерства финансов Российской Федерации по вопросу порядка определения налоговой базы по единому социальному налогу в случае реорганизации организации (в форме присоединения) письмом от 29 мая 2008 г. N 03-04-06-02/55 сообщает следующее. Главой 24 "Единый социальный налог" Кодекса не ...

... незавершенного производства, готовой продукции, товаров отгруженных и порядок определения сумм приходящихся на них прямых расходов. ГЛАВА 2. ДЕЙСТВУЮЩАЯ СИСТЕМА ФОРМИРОВАНИЯ НАЛОГОВОЙ БАЗЫ ПО НАЛОГУ НА ПРИБЫЛЬ И ПУТИ СОВЕРШЕНСТВОВАНИЯ 2.1 Несоответствие бухгалтерского и налогового учета Существующие расхождения между бухгалтерским и налоговым учетом создают ситуацию, когда отражаемые в ...

0 комментариев