Навигация

Характеристика местных налогов

2.3 Характеристика местных налогов

В настоящее время в связи с уточнением перечней вопросов местного значения, решаемых муниципальными образованиями различных уровней, особую актуальность приобрели проблемы формирования такой экономической основы местного самоуправления, особенно в части ее материально-ресурсной составляющей, которая была бы адекватна новым задачам и обеспечивала успешную деятельность муниципальных образований.

О сложности ситуации свидетельствуют такие данные: из более чем 12 тысяч муниципальных образований, созданных в стране в соответствии с положениями Федерального закона от 28 августа 1995г. № 154-ФЗ «Об общих принципах организации местного самоуправления в Российской Федерации», лишь 400 не являлись дотационными. Проведенное в последние годы реформирование муниципальных образований, в частности, разукрупнение территории ранее действовавших муниципальных образований и появление новых видов муниципальных образований, общая численность которых сейчас составляет почти 25 тысяч, не привело пока к укреплению их материальной и финансовой базы.

По данным Минфина РФ доминирующую роль в наполнении консолидированного бюджета РФ играют федеральные налоги и сборы – 90% всех налоговых поступлений. Доля региональных налогов в бюджетах субъектов РФ колеблется на уровне 4–6%, а доля местных налогов в структуре местных бюджетов еще ниже - на уровне 1,5–2%. Поступление региональных и местных налогов, в зависимости от доли занимаемой в доходной части соответствующего бюджета, отражено в табл. 1[22].

Таблица 1. Поступление региональных и местных налогов в первом квартале 2008

| Вид налога | Консолидированный бюджет субъектов РФ,% | Консолидированный местный бюджет,% |

| Налог на имущество организаций | 73,6 | 7,6 |

| Земельный налог | 15,2 | 79,2 |

| Транспортный налог | 9,5 | 4,7 |

| Налог на игорный бизнес | 13,2 | – |

| Налог на имущество физ.лиц | 1 | 6 |

С введением в действие части первой Налогового Кодекса (Федеральный закон №146-ФЗ от 31 июля 1998 года, с последующими изменениями и дополнениями) система налогов и сборов Российской Федерации стала трехуровневой (федеральные, региональные и местные налоги, что соответствует федеративному устройству России. При этом следует отметить, что в настоящее время большая часть налогов (НДС, налог на доходы полезных ископаемых, акцизы, налог на прибыль (по нормативам отчислений) поступает в федеральный бюджет.

За местными бюджетами Бюджетным кодексом Российской Федерации закреплены доходы от местных налогов и минимально гарантированные, единые для всех муниципальных образований определенного типа, нормативы отчислений от федеральных налогов, специальных налоговых режимов. Бюджетным кодексом Российской Федерации вменяется в обязанность органам государственной власти субъектов Российской Федерации передать местным бюджетам по единым и (или) дополнительным (дифференцированным) нормативам отчислений не менее 10% налоговых доходов от налога на доходы физических лиц, подлежащих зачислению в консолидированные бюджеты субъектов Российской Федерации. Помимо этого требования, Бюджетный кодекс Российской Федерации не налагает ограничений на размеры дополнительно передаваемых отчислений налогов в местные бюджеты. Законом субъекта Российской Федерации могут быть дополнительно установлены единые для всех муниципальных образований определенного типа нормативы отчислений от отдельных федеральных и региональных налогов и сборов, а также налогов, предусмотренных специальными налоговыми режимами, однако дальнейшая возможность расширения доли единых закрепленных нормативов в объеме доходов местных бюджетов ограничена неравномерностью распределения налоговой базы между муниципалитетами.

Доходная часть местных бюджетов состоит из собственных доходов и поступлений от регулирующих доходов, она также может включать финансовую помощь в различных формах (дотации, субвенции, средства фонда финансовой поддержки муниципальных образований), средства по взаимным расчетам. К собственным доходам местных бюджетов относятся местные налоги и сборы, другие собственные доходы местных бюджетов, доли федеральных налогов и доли налогов субъектов Российской Федерации, закрепленные за местными бюджетами на постоянной основе. Эти налоги и сборы перечисляются налогоплательщиками в местные бюджеты.[23]

В соответствии с федеральным законодательством к местным налогам отнесены земельный налог и налог на имущество физических лиц, которые зачисляются в местный бюджет по нормативу 100%.[24] В настоящее время наблюдается острый дефицит в обеспеченности местного управления финансовыми источниками. Большая часть доходов формируется в городских округах и муниципальных районах, тогда как в сельских поселениях проблема доходов стоит значительно острее. Причина этого явления проста и заключается в дифференциации налоговой базы: в округах и районах имеются в наличии развитое производство и более высокая плотность населения. В то же время институт местного самоуправления призван решать такие важные задачи, как осуществление комплексного социально-экономического развития муниципального образования; регулирование планировки и застройки муниципального образования; содержание муниципальных предприятий и учреждений здравоохранения, образования, культуры, спорта, социальной сферы; охрана общественного порядка; пожарная безопасность и так далее.[25]

Таким образом, на местные органы власти возложена важная задача осуществления социальной политики государства. Финансирование мероприятий по социальному обслуживанию населения в решающей части проводится за счет средств этих бюджетов.

Для местных бюджетов основным доходным источником служит налог на землю, а налог на имущество с физических лиц обладает самой низкой фискальной емкостью, т.к. он не покрывает величину расходов по организации его взимания.

Основными источниками поступлений в бюджеты муниципальных образований являются налоги со специальным налоговым режимом (77,3%), налог на имущество физических лиц (19,2%) (табл. 2).

Таблица 2. Поступления от налога на имущество физических лиц в местные бюджеты Ленинградской области млн. руб.

| Период | Налоги со специальным налоговым режимом | Налог на имущество физических лиц |

| Январь-октябрь | 1 876,9 | 467,4 |

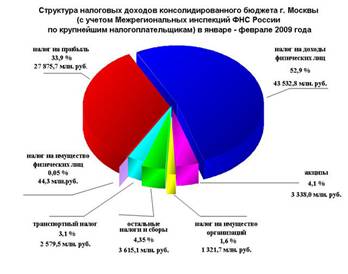

Если говорить о текущей ситуации по Москве, то в январе-феврале 2009 года в бюджетную систему Российской Федерации поступило 238,0 млрд.руб. доходов, администрируемых Управлением ФНС России по г.Москве. На долю местного налога на имущество физических лиц приходится 0,05% поступлений (рис. 2).

Рисунок 2. Структура налоговых доходов г. Москвы в январе-феврале 2009 года и место в ней налога на имущество физических лиц.

Для сравнения рассмотрим информацию о поступлении налога в местные бюджеты Красноярского края. За январь-февраль 2009 года на территории Красноярского края поступило в бюджетную систему 20,5 млрд. рублей налоговых платежей и других доходов.

Из них в федеральный бюджет (включая ЕСН, зачисляемый в ФБ) поступило 4,9 млрд. рублей (24,1% от общего объема поступлений), в консолидированный бюджет края 10,9 млрд. рублей (52,9%), и в государственные внебюджетные фонды поступило 4,7 млрд. рублей или 23%

На рисунке 3 отражена доля налога на имущество в доходах бюджетной системы Красноярского края. Следует отметить, что данные на рисунке приведены в общем по налогам на имущество физических и юридических лиц.

Рисунок 3. Структура налоговых доходов Красноярского края в январе-феврале 2009 года и место в ней налога на имущество физических лиц.

Традиционно налоги на недвижимость составляют основной гарантированный источник доходов местного уровня, поскольку объекты недвижимости характеризуются постоянным местоположением и их юрисдикция легко фиксируется; они используются на развитие городской инфраструктуры и являются механизмом регулирования социального неравенства. В настоящее время основным источником формирования местных бюджетов должны быть налоговые оступления. Однако НК РФ содержит упоминание лишь о двух местных налогах (земельный и налог на имущество физических лиц), а Закон «Об общих принципах организации местного самоуправления» вообще не упоминает конкретный перечень местных налогов и сборов, отсылая к законодательству о налогах и сборах, тогда как бюджетные отношения регулируются БК РФ.

В соответствии с мировой практикой и основными принципами налогообложения за местными бюджетами следует закреплять налоговые источники, которые в наибольшей степени отвечают следующим критериям:

- существенное влияние органов местного самоуправления муниципальных образований на базу налогообложения и собираемость налогов;

- ограничение мобильности налоговой базы – низкая способность налогоплательщика в короткие сроки на законных основаниях переносить возникновение своих налоговых обязательств по данному налоговому источнику с территории одного муниципального образования на территорию другого;

- равномерность распределения налоговой базы по территории субъекта Российской Федерации;

- непосредственная взаимосвязь налогов с уровнем благосостояния (доходами и собственностью) населения, проживающего на данной территории.

В наибольшей степени этим условиям удовлетворяют называемые имущественные налоги, к которым в составе действующей налоговой системы России относятся: налог на имущество физических лиц, налог на имущество организаций, земельный и транспортный налоги.

Поступления имущественных налогов в региональные и местные бюджеты являются в большинстве случаев значительным источником финансирования ЖКХ, учреждений образования и здравоохранения и т.д. В этой связи оценка недвижимого имущества для целей налогообложения является для регионов и муниципальных образований очень важной задачей, от решения которой зависит состояние объектов социально-культурного назначения и коммунального хозяйства. Переход к налогообложению недвижимого имущества на основе оценки его рыночной стоимости является средством обеспечения справедливого распределения налогового бремени.

Глава 3. Развитие налоговой политики РФ с 2007 по 2009 гг.

Похожие работы

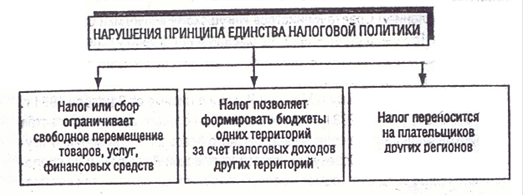

... государство стремится использовать ее в целях определенной финансовой политики. В связи с этим она становится относительно самостоятельным направлением - налоговой политикой, закрепляемой в соответствующих нормативных правовых актах. Согласно ст. 8 Конституции РФ "в Российской Федерации гарантируется единство экономического пространства, свободное перемещение товаров, услуг и финансовых средств ...

... опубликованию. Ведомственные нормативные акты (инструкции, приказы, письма, разъяснения и т.п.), издаваемые во исполнение решений высших органов государственной власти и управления страны либо по их поручению, подлежат обязательной регистрации в Министерстве юстиции Российской Федерации. После того они должны быть официально опубликованы в газете «Российские вести». Налоговая политика ...

... , стимулирование развития приоритетных сфер деятельности и структурных сдвигов . Формирования налоговой политики должно строиться на соблюдении следующих принципов: - стабильности налоговой системы; - одинакового налогообложения производителей независимо от отраслевой принадлежности предприятия (фирмы) и формы собственности; - равенства налогового бремени для различных ...

... как из теории оптимального налогообложения, так и из анализа налоговой реформы. 1. 3. Стратегические цели и тактические задачи налоговой политики. Сложившиеся в государстве те или иные закономерности налоговых отношений отражают тактику и стратегию налоговой политики, являющейся составной частью финансовой политики. Содержание и цели налоговой политики обусловлены социально-экономическим ...

0 комментариев