Навигация

1.2. Налоговая реформа

В любой стране с федеративным устройством центральной проблемой является разграничение полномочий центральной власти и субъектов федерации. Этот вопрос в Германии тоже решен. Так, в результате крупнейшей налоговой реформы в декабре 1919 года был ликвидирован финансовый суверенитет земель. Государство получило исключительное право взимания налогов и управления ими. Был повышен налог с оборота, введено налогообложение предметов роскоши, дополнительный налог уплачивали владельцы крупных состояний. Действовавшие 26 земельных законов о подоходном налоге были заменены имперским подоходным налогом с дифференцированной шкалой и максимальной ставкой налогообложения 60%. Эти и другие меры позволили в пять раз увеличить расходы государства на социальные нужды.

Налоговая реформа была инициирована федеральным министром финансов Хансом Айхелем. Через несколько дней после правительственного заявления Бундестаг большинством голосов СДПГ (социал-демократической партии Германии- правящей партии Шредера) и партии Зелёных (находится в коалиции с СДПГ) одобрил её.

Реформа, которая пройдёт в три этапа, предусматривает постепенное снижение подоходного налога к 2005 г, при этом первоначальная ставка должна быть снижена с 22,9% до 15%, а максимальная - с 51% до 45%. Кроме того, до 25% должен быть снижен налог на прибыль юридических лиц (корпоративный налог).

Задача налоговой реформы - поднять покупательную способность населения и сделать Германию ещё более привлекательной для инвесторов. Уже в следующем году для граждан и предприятий планируется снижение налогового бремени на 36 млрд. евро.

В Германии стоимость реализованного валового национального дохода распределяется сначала между теми, которые заняты в его образовании. Это владельцы средств производства - предприниматели или юридические лица, которые получают свою часть в виде прибыли, и работники и служащие, которым выплачивается заработная плата. Государство получает свои доходы преимущественно в процессе перераспределения валового национального продукта путём налогообложения первичных и вторичных доходов, чётко определяет уровень налогообложения. Система налогообложения - открыта и понятна. В целом при таком варианте формирования доходов бюджета основными объектами налогообложения являются доходы населения (заработная плата, личные доходы предпринимателей). Это не преимущество или недостаток, это объективное свойство экономической системы с данным распределением валового национального продукта.

В целом налоговая система в Германии очень сложная. Нередко она подвергается в стране жёсткой критике, прежде всего из-за относительно большие ставки налогообложения фирм. Однако эти действительно высокие ставки разрешают государству решать самые сложные задачи социального рыночного хозяйства и трансформировать новые федеральные земли на востоке. И даже в этих случаях идёт поиск возможностей снизить налоги, которые отрицательно влияют на положение Германии в конкурентной борьбе территорий для вложения капиталов. Касательно Украины, то самое полезное, что можно получить из опыта немецкой налоговой системы, - это чёткое распределение компетенций между разнообразными уровнями государственной власти и чёткая проработка всех механизмов налогообложения.

1.3. Налоговое законодательство

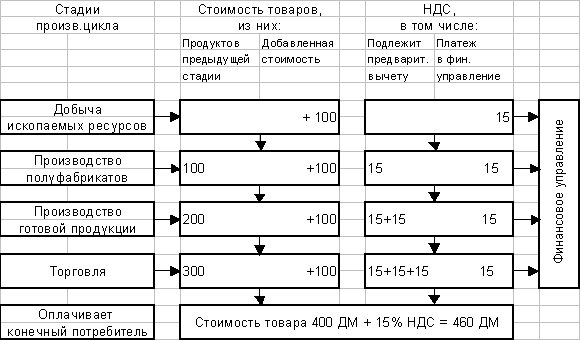

Немецкое государство имеет право на взыскание налогов со своих граждан лишь при условии законодательного подтверждения этого права. Для удержания налогов также необходимы определённые фактические основания, прописываемые в законе. При наличии таких оснований финансовое управление ФРГ обязано назначить законный размер налогов и осуществлять их сбор. Финансовому управлению официально запрещено вступать в какие-либо переговоры или заключать соглашения о ставке налога, оно должно обеспечивать справедливое распределение налогообложения.

Отдельные налоги не регламентированы в общем налоговом законодательстве, но почти для каждого налога существует налоговый закон .

Налоговые законы призваны учитывать специальные экономические факторы и особые обстоятельства, как доходы, чрезмерно высокие прибыли и расходы. Гражданство лица как правило не играет роли при налогообложении.

Хотелось бы пару слов сказать о межгосударственном соглашении о недопущении двойного налогообложения (Doppelbesteuerungsabkommen). Каждое государство устанавливает свою налоговую систему, исходя из собственного видения проблемы и при этом стремится создать как можно более широкую базу для взимания налогов. Зачастую важные налоговые вопросы, касающиеся взаимных обязательств двух или более государств, решаются в ни по-разному в соответствии с внутренним правопорядком данного государства, что ведёт к двойному или многократному обложению. Во избежании или для уменьшения подобного налогового бремени многие страны заключают между собой договоры, регламентирующие эти отношения. Такие соглашения определяют за каким из государств при конкретных выходящих из рамок ситуациях должно быть закреплено право на налогообложение и в каком объёме.

Обо всех налогах, которые должны выплачивать граждане, регулярно сообщается в письменных извещениях налогового органа. При несогласии гражданина с решением налогового органа или постановлением финансового управления он может обжаловать это решение. Вначале как правило прибегают к такой внесудебной мере как заявление протеста. Протест должен быть направлен в финансовое управление, издавшее постановление, в течении определённого срока (как правило он ограничен месяцем). Если протест не возымеет действия, налогоплатильщик вправе предъявить иск в суд. В извещениях о налогах обычно даётся ссылка на возможности обжалования решения.

Похожие работы

... от фонда заработной платы составляют 6,8%. Сумма отчислений, как и в США, делится в равной пропорции между работодателями и работником. Характеризуя далее организацию налоговой системы в Германии, следует также отметить, что в ней применяется не только вертикальное, но и горизонтальное выравнивание доходов. Высокодоходные земли перечисляют часть своих финансовых ресурсов менее развитым землям, ...

... его нюансов, а учет российской специфики не должен менять сути заимствуемых подходов к решению проблем. 2.4 Анализ проблем бюджетной системы Германии Рассмотрев бюджетную систему ФРГ я увидела много позитивных моментов, но в то же время существуют и проблемы. Во- первых согласно анализу, проведенному Институтом экономических исследований в Халле (по поручению Министерства финансов ФРГ) на ...

... не имеет прав проведения самостоятельной налоговой политики. Они строго следуют установленным федеральным законам в области налогообложения. В соответствии с административно–территориальным делением налоговая система Испании трехступенчата. Корпорации и население платят федеральные, региональные и местные налоги. Федеральные налоги контролируются Государственным агентством налоговой службы, ...

... необходимых темпов экономического развития, как правило, необходима мобилизация налогового режима, то это означает ослабление фискальной позиции государства. 2 Налоговые системы зарубежных стран 2.1 Налоговая система США Налоговая система США исходит в основе своего построения из общего экономического принципа либерализации, сущность которого заключается в максимально возможном ...

0 комментариев