Навигация

Налогообложение доходов физ.лиц

МІНІСТЕРСТВО ОСВІТИ І НАУКИ УКРАЇНИ

Таврійський Національний університет ім. В.І. Вернадського

Кафедра «Облік і аудит»

Курсова робота

на тему:

«Оподаткування доходів фізичних осіб

на підприємствах залізничного транспорту»

(на прикладі Кримської дирекції залізничних перевезень)

Виконавець:

студентка 4 курсу

заочного відділення

экономічного факультету,

спеціальності «фінанси»,

Кравченко Н.Ю.

Науковий керівник:

Фатеєва Н.В.

Сімферополь

2005р.

ЗМІСТ:

ВСТУП………….…………………………………………………………………3

РОЗДІЛ 1. Загальні положення в питанні оподаткування доходів фізичних осіб

1.1. Фундаментальні терміни податку з доходів фізичних осіб

1.2. Платники податку

1.3. Загальний оподатковуваний дохід

1.4. Податкові соціальні пільги

1.5. Податковий кредит

1.6. Ставки податку

1.7. Порядок нарахування, утримання та сплати (перерахування) податку до бюджету

РОЗДІЛ 2. Бухгалтерський і податковий облік окремих операцій, пов'язаних з отриманням доходів на підприємствах залізничного транспорту на прикладі Кримської дирекції залізничних перевезень. Податок з доходів

2.1. Положення про відокремлений структурний підрозділ «Кримська дирекція залізничних перевезень» державного підприємства «Придніпровська залізниця»2.2. Перелік операцій, пов’язаних з отриманням доходів

2.3. Забезпечення за загальнообов'язковим державним соціальним страхуванням у зв'язку з тимчасовою втратою працездатності та витратами, зумовленими народженням та похованням

2.4. Оподаткування допомоги по тимчасовій непрацездатності (включаючи догляд за хворою дитиною

2.5. Нарахування і утримання внесків до Пенсійного фонду

2.6. Внески на загальне обов'язкове державне соціальне страхування на випадок тимчасової втрати працездатності, соціального забезпечення на випадок безробіття, страхування від нещасних випадків

2.7. Оподаткування допомоги по вагітності та пологах, допомоги при народженні дитини, допомоги по догляду за дитиною до досягнення нею трирічного віку, допомоги на поховання

2.8. Добровільне медичне страхування

2.9. Оплата за проживання в гуртожитку

2.10. Оподаткування безоплатного харчування працівників

2.11. Оплата за навчання працівників

2.12. Благодійна і матеріальна допомога в податковому законодавстві

2.13. Одноразова допомога у зв'язку з виходом на пенсію

2.14. Вихідна допомога

2.15. Оподаткування відпусток. Податок на доходи із сум відпускних

2.16. Нарахування страхових внесків загальнообов'язкового державного пенсійного страхування на суми відпускних

2.17. Путівки на лікування і відпочинок. Видача путівок профспілками

2.17.1. Путівки за рахунок коштів підприємства

2.17.2. Видача путівок непрацюючим пенсіонерам

2.18. Оподаткування виплати авторської винагороди та премій за сприяння винахідництву та впровадження раціоналізаторських пропозицій

2.19. Щодо доплати за роз'їзний характер робіт

2.20. Оподаткування сум невчасно повернутих коштів на відрядження або під звіт

2.21. Особливості заповнення податкового розрахунку - форма 1ДФ

2.22. Закон про податок з доходів громадян - актуальне питання не тільки для податківців

ВИСНОВОК.

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ.

ВСТУП

Податки є невід'ємною частиною фінансового господарства держави як історичної форми задоволення колективних потреб. Це найважливіше джерело формування доходів держави, які, в свою чергу, використовуються на витрати для державного управління, на вирішення економічних, соціальних, оборонних завдань, на розвиток освіти, науки, культури.

Встановлення, розподіл, стягнення і використання податків становлять одну із функцій держави. Тому податкова система як елемент господарського механізму відповідає економічному ладу країни, рівню розвитку продуктивних сил, системі державного регулювання економічних процесів і основним завданням існування держави [33].

Сьогодні Україна перебуває в стадії подальшого формування податкової системи.

За весь час існування податкової системи України зараз ще гостріше встали проблеми податкового законодавства, ще наочніше стали для дозволу питання, зв'язані з виплатою податків.

Усі розуміють, що при всім бажанні за декілька років не можна створити ідеальну податкову систему. Але зараз насамперед потрібно думати про фінансову систему перехідного періоду. Податкова система у відриві від економіки існувати не може. Зі зміцненням економіки України буде удосконалюватись і податкова система. Але при цьому податки повинні не стримувати розвиток економіки, а навпроти – стимулювати її.

На мій погляд, побудова такої податкової системи, що б забезпечила створення сприятливого податкового клімату на Україні, неможлива без упровадження цілого комплексу мір, що у корені змінили б сам підхід до виплати податків, як необхідного атрибута держави [30,с.14].

У проекті бюджету Києва на 2005 рік, який розглядала Київрада, було закладено прогнозовану суму податку з доходів фізичних осіб на рівні 2 мільярдів 562 мільйонів 367 тисяч гривень. За показниками цьогорічного бюджету, ця сума більша на 444 мільйони гривень. Зазначимо, що прогноз надходжень податку з доходів громадян визначено з тенденції, яка склалася за останній час, фіксованого податку на доходи фізичних осіб та виходячи з динаміки цих надходжень за останні роки [31].

Закон №889 вперше запроваджує систему надання права платнику податку на використання додаткового кредиту та податкових соціальних пільг, що є безперечною особливістю цього закону.

Вважається, що головною метою Закону є збільшення обсягів офіційних доходів фізичних осіб (на противагу від «тіньових» або як ще говорять «конвертових» доходів). Така блага мета буде досягатися не тільки зменшенням ставки оподатковування доходів, але і введенням єдиного соціального податку, розмір якого має відрізнятися в менший бік на відміну від існуючих розмірів пенсійних та інших зборів. Крім установлення єдиної ставки оподатковування, Закон приніс багато позитивних нововведень, але й у той же час розширив базу оподатковування і перелік видів доходів, що підлягають оподатковуванню.

Згідно п.1.16 ст.1 Закону №889 податковий кредит - сума (вартість) витрат, понесених платником податку - резидентом у зв'язку з придбанням товарів (робіт, послуг) у резидентів - фізичних або юридичних осіб протягом звітного року (крім витрат на сплату податку на додану вартість та акцизного збору), на суму яких дозволяється зменшення суми його загального річного оподатковуваного доходу, одержаного за наслідками такого звітного року, у випадках, визначених цим Законом.

Як бачимо, користатись правом нарахування податкового кредиту може лише громадянин, який є резидентом та має податковий ідентифікаційний номер. Законом встановлено обмеження щодо застосування права на нарахування податкового кредиту: загальна сума нарахованого податкового кредиту не може перевищувати суми загального оподатковуваного доходу платника податку, одержаного протягом звітного року як заробітна плата; у разі якщо платник податку не скористався правом на нарахування податкового кредиту за наслідками звітного податкового року, таке право на наступні податкові роки не переноситься; дозволено включати до податкового кредиту витрати, понесені платником податку тільки за конкретними видами операцій. За результатами 2004р. платник податку може скористатися податковим кредитом за витратами: на пожертвування або благодійні внески; навчання; страхові внески за договорами довгострокового страхування життя, сплачених за власний рахунок; на усиновлення дитини.

Законом встановлено обмеження розмірів сум витрат, дозволених до включення до складу податкового кредиту. Так, дозволено включати до складу податкового кредиту кошти, сплачені платником податку на користь закладів освіти для компенсації вартості середньої професійної або вищої форми навчання такого платника податку, іншого члена його сім'ї першого ступеня споріднення, але не більше суми місячного прожиткового мінімуму для працездатної особи, встановленого на 1 січня звітного податкового року, помноженої на 1,4. На 1.01.04 р. прожитковий мінімум для працездатної особи визначено Загоном України від 28.11.02 р. №247-ІV «Про прожитковий мінімум на 2003р.» у розмірі 365 грн., то помноживши його на коефіцієнт 1,4 та округливши до найближчих 10 гривень, отримаємо суму 510 грн. Сума витрат на навчання, що перевищує зазначений розмір, не включається до складу податкового кредиту як платника податку, так і членів його сім'ї. Тобто, якщо сума витрат на навчання у розрахунку на місяць становить, наприклад, 580 грн., то до складу податкового кредиту буде віднесено лише 510 грн.

З початку податкового року, наступного за роком, в якому набере чинності Закон про загальнообов'язкове медичне страхування, дозволено буде включати до складу податкового кредиту суми власних коштів платників податків, сплачених на користь закладав охорони здоров'я для компенсації вартості платних послуг з лікування у розмірах, що не покриваються виплатами з фонду загальнообов'язкового медичного страхування, крім витрат, визначених Законом.

Суми податкового кредиту, нараховані громадянином, зазначаються у річній податковій декларації, яка в установленому порядку подається ним до податкового органу за податковою адресою такого платника податку. До складу податкового кредиту можуть включатися лише фактично понесені витрати, які мають підтверджуватися документально. Такими документами можуть бути фіскальний або товарний чек, касовий ордер, товарна накладна, інший розрахунковий документ або договір, що ідентифікує продавця товарів та визначає суму таких витрат.

Інструкцію про порядок нарахування платником податку податкового кредиту щодо податку з доходів фізичних осіб, розроблену на підставі п. 5.5 ст. 5 Закону №889, затверджено наказом ДПА України №442 від 22.09.03 р., зареєстрованим в Мінюсті України 1.10.03 р. за №879/8200.

Законом збережено і навіть розширено перелік пільг для соціально вразливих і незахищених категорій платників. Закон №889 не передбачає надання пільг за професійною ознакою, що створює сприятливіші умови оподаткування для всіх платників податку. На відміну від раніш прийнятого порядку зменшення сукупного оподатковуваного мінімуму доходів громадян на певну кількість неоподатковуваних мінімумів, Законом №889 змінено порядок визначення розміру наданої пільги шляхом встановлення системи надання податкових соціальних пільг, спрямованої на соціальний захист насамперед тих громадян, які отримують відносно невисоку заробітну плату.

Так, платник податку має право на зменшення суми загального місячного оподатковуваного доходу, отримуваного у вигляді заробітної плати, на суму податкової соціальної пільги у разі якщо розмір цього доходу, отриманого на території України, не перевищує суми місячного прожиткового мінімуму для працездатної особи, встановленого на 1 січня звітного податкового року, збільшеної у 1,4 рази та округленої до найближчих 10 гривень.

Отже, якщо розмір місячного прожиткового мінімуму станом на 1 січня звітного податкового року не зміниться, то податкові соціальні пільги протягом 2004 р. можна застосовувати до доходів, що не перевищують 510 грн. на місяць.

Податкова соціальна пільга платникам податку надається у розмірі однієї мінімальної заробітної плати у розрахунку на місяць, встановленої Законом на 1 січня звітного податкового року. Законом визначено, що на перехідний період суму соціальної пільги встановлено у таких розмірах: у 2004 р. - 30 % суми податкової соціальної пільги, у 2005 р. - 50 %, у 2006 р. - 80 %, у 2007 р. -100%.

До категорії платників податку, які мають право на застосування такої податкової соціальної пільги, відносяться громадяни, розмір місячного доходу у вигляді заробітної плати яких не перевищуватиме 510 грн. на місяць включно. Законом №889 визначено перелік осіб, які мають право на отримання підвищених розмірів сум пільг. До категорії платників податку, для яких суму податкової соціальної пільги збільшено в 1,5 рази, відносяться, зокрема, самотні матір або батько; особи, які утримують дитину - інваліда І або II групи; мають троє чи більше дітей віком до 18 років; віднесені до І або II категорії осіб, постраждалих внаслідок Чорнобильської катастрофи; інваліди І або II групи, у тому числі з дитинства. Збільшена вдвічі сума пільги застосовується до такої категорії громадян, як Герої України, Герої Радянського Союзу або повні кавалери орденів Слави чи Трудової Слави; учасники бойових дій під час Другої світової війни або особи — колишні в'язні концтаборів, гетто та інших місць примусового утримання під час Другої світової війни; особи, визнані репресованими чи реабілітованими. Якщо розмір мінімальної заробітної плати не зміниться, з січня по жовтень включно 2004 р. розмір збільшеної у 1,5 рази соціальної пільги становитиме 92,25 грн., збільшеної вдвічі - 123 грн [13,с.31].

Закон №889 передбачає процедуру самостійного вибору платником податку місця отримання (застосування) податкової соціальної пільги. Для цього платник податку зобов'язаний подати своєму працедавцю заяву про застосування пільги (або відмову від пільги), а також відповідні документи, що підтверджують право платника на таку пільгу.

Порядок надання документів та їх складу при застосуванні податкової соціальної пільги затверджено постановою Кабінету Міністрів України від 26.12.2003 р. №2035.

У разі порушення платником податку умов застосування пільги (наприклад, при отриманні пільги більше ніж в одного працедавця) платник податку втрачає право на отримання податкової соціальної пільги за всіма місцями отримання доходу і має повернути суму недоплати податку і сплатити штраф у розмірі 100 % недоплаченої суми.

Центральний податковий орган контролюватиме правильність отримання податкових соціальних пільг платниками податку і періодично інформуватиме платників про наявність таких порушень.

З метою забезпечення реалізації положень підпунктів 6.3.2, 6.3.4 та 6.4.1 пунктів 6.3 та 6.4 статті 6 Закону №889 наказом Державної податкової адміністрації України від 30.09.03 р. №461, зареєстрованим в Мінюсті України 14.10.03 р. за №929/8250, затверджено форми заяв про застосування податкової соціальної пільги і про відмову від застосування податкової соціальної пільги та форму повідомлення про наявність порушень застосуванню податкової соціальної пільги та Порядок інформування органами державної податкової служби України платників податку про наявність порушень застосування податкової соціальної пільги.

Для деяких видів доходів Закон №889 встановлює особливий порядок оподаткування. З 1 січня 2005 р. при нарахуванні (сплаті) на користь платника податку процентів на банківський депозит (вклад), вклад до небанківських фінансових установ згідно із Законом №889 або процентів (дисконтних доходів) на депозитний (ощадний) сертифікат застосовуватиметься ставка 5%. За ставкою 13 % оподатковуються проценти і дисконтні доходи, виплачені або нараховані не за депозитними вкладами і сертифікатами. Відповідальність з нарахування і сплати податку до бюджету покладено на установу, що нараховує і сплачує проценти.

До складу загального місячного оподатковуваного доходу включається, зокрема дохід у вигляді виграшів, який платник податку отримує у гральному закладі. Ставка податку становить подвійний розмір ставки (13 %), тобто 26 % від суми такого виграшу. Платник податку, який отримує такі доходи, зобов'язаний включити до складу свого загального оподатковуваного річного доходу позитивну різницю між сумою такого доходу та документально підтвердженими витратами, понесеними у зв'язку з отриманням такого доходу протягом такого року.

Обов'язок нарахування і сплати податку покладається на фізичну особу. З метою здійснення податкового обліку встановлено процедуру реєстрації паспортних даних фізичної особи при вході до грального закладу та обліку доходів (виграшів). У довідці, яка надається на вимогу фізичної особи — гравця за результатом азартної гри, містяться персоніфіковані дані про таку фізичну особу та її виграш.

Порядок обліку доходів фізичних осіб у гральних закладах та персоніфікації таких осіб, розроблений на виконання п.п. 9.5.2 ст.9 Закону №889, затверджено наказом ДПА України від 20.10.03р. №494, зареєстрованим в Мінюсті України 6.11.03р. за №1016/8337.

Законом визначено окремий порядок звітування про використання коштів, наданих на відрядження або під звіт.

Якщо платник податку повертає суму надміру витрачених коштів пізніше граничного строку, то такий платник податку сплачує штраф у розмірі 15 % від суми таких надміру витрачених коштів, який стягується особою, що надала такі суми під звіт. Якщо платник податку не повертає надміру витрачену суму коштів протягом звітного місяця, на який припадає такий граничний строк, то така сума підлягає оподаткуванню податком з доходів фізичних осіб.

Якщо у майбутніх податкових періодах платник податку повертає суму надміру витрачених коштів, перерахунок податкових зобов'язань такого платника не здійснюється, а сума штрафу не відшкодовується.

Форма Звіту про використання коштів, наданих на відрядження або під звіт, встановлена згідно з п.п. 9.10.2 п. 9.10 ст. 9 Закону №889 та Порядок складання Звіту затверджені наказом ДПА України від 19.09.03р. №440, зареєстрованим в Мінюсті України 9.10.03р. за №915/8236.

Законом №889 (ст. 11, ст. 12) визначено особливості оподаткування операцій з продажу об'єктів нерухомого майна та операцій з продажу або обміну об'єкта рухомого майна. Новий порядок оподаткування доходів від продажу нерухомого майна набере чинності з 1 січня 2005 р.

У разі продажу придбаного до 1 січня 2004 р. нерухомого майна: будинків, квартир чи кімнат (включаючи землю, що знаходиться під таким об'єктом нерухомого майна, або присадибну ділянку), дохід, отриманий платником податку від такого продажу, оподатковується за ставкою у розмірі 1 % від вартості такого майна, якщо загальна площа такого будинку, квартири або кімнати не перевищує 100 кв. метрів. Ставка 1% застосовується у разі продажу нерухомого майна не частіше одного разу протягом звітного податкового року.

Якщо продається об'єкт нерухомості, площа якого перевищує 100 кв. метрів, то частина доходу, пропорційна сумі такого перевищення, підлягає оподаткуванню за ставкою 5 %.

Якщо платник податку протягом року продає кілька об'єктів нерухомості чи інший об'єкт, ніж вказаний вище, дохід, отриманий платником податку від такого продажу, підлягає оподаткуванню за ставкою 5%.

При продажу нерухомості, придбаної після 2004р., ставка податку застосовується у розмірі 13%. Об'єктом оподаткування вже є прибуток, отриманий платником податку від продажу нерухомості. Зазначений прибуток розраховується як позитивна різниця між доходом, отриманим внаслідок продажу такого об'єкта нерухомості, та витратами, понесеними на його придбання або будівництво, зменшена на 10 % у розрахунку за кожний рік володіння такою нерухомістю.

Якщо здійснюється продаж більш ніж одного об'єкта нерухомості або іншого об'єкта, не зазначеного Законом, ставка податку до отриманого прибутку застосовується також у розмірі 13 %, але у розрахунку отриманого прибутку не враховуються 10 %.

З 1 січня 2004 р. за ставкою 13 % підлягає оподаткуванню дохід платника податку від продажу об'єкта рухомого майна (ст. 12 Закону №889).

Законом як виняток встановлено, що при продажу об'єкта рухомого майна у вигляді легкового автомобіля, мотоцикла, моторолера або моторного (парусного) човна продавець звільняється від сплати цього податку за умови сплати суми державного мита до бюджету.

Якщо один об'єкт рухомого майна обмінюється на інший, то кожна зі сторін сплачує 50 % від суми податку. При обчисленні суми податку враховується вартість майна, що відчужується кожною зі сторін, розрахованою за звичайними цінами.

Статті 13 та 14 Закону №889 визначають порядок оподаткування доходів платника податків, отриманих внаслідок прийняття спадщини або подарунків.

Такі доходи оподатковуються, починаючи з 1 січня 2005р. Не підлягають оподаткуванню доходи у вигляді коштів або майна, подарованих одним із подружжя іншому.

Об'єкти спадщини платника податку поділяються на об'єкти нерухомого та рухомого майна, комерційної власності; суми страхового відшкодування за страховими договорами, укладеними спадкоємцями, а також суми, що зберігаються на пенсійному рахунку спадкодавця; кошти, а саме: готівкові кошти або кошти, що зберігаються на рахунках спадкодавця, відкритих у банках та небанківських фінансових установах.

До об'єктів рухомого майна, зокрема, включено предмети антикваріату або витвір мистецтва; дорогоцінне каміння та метал, прикраси з використанням дорогоцінних металів, каміння; будь-який транспортний засіб та приладдя до нього; інші види рухомого майна.

Оподаткування доходів, отриманих як подарунок та як спадщина, здійснюється з застосуванням ставки залежно від родинних стосунків - 0 %, 5 %, 13 % та 26 %.

При отриманні спадщини від спадкодавця-нерезидента ставка податку застосовується у подвійному розмірі до будь-якого об'єкта спадщини. Тобто до 31.12.2006 р. застосовуватиметься ставка у розмірі 26%.

Забезпечення суто технічного виконання вимог Закону №889 покладається ним на юридичну особу, її філії, відділення, інші відокремлені підрозділи або фізичні особи чи представництва нерезидента, які визначені податковими агентами. Вони зобов'язані нараховувати, утримувати та сплачувати цей податок до бюджету від імені та за рахунок платника податку. Податкові агенти зобов'язані також подавати податковий розрахунок сум доходу, нарахованого платнику податку, а також сум утриманого з них податку до податкових органів згідно із законодавством і нести відповідальність за порушення норм цього Закону.

Податковим агентом є також фізична особа - суб'єкт підприємницької діяльності, яка використовує найману працю інших фізичних осіб і виплачує їм заробітну плату.

Крім того, за новим Законом річна декларація про майновий стан і доходи (податкова декларація) подається платником податку, який:

• зобов'язаний подавати таку декларацію згідно з нормами цього Закону або інших законів;

• має право подати таку декларацію для отримання податкового кредиту.

Декларація є єдиною для всіх законодавчо встановлених випадків ЇЇ подання.

Платник податку до 1 березня року, наступного за звітним, має право звернутися із запитом до відповідного податкового органу з проханням заповнити річну податкову декларацію, а податковий орган зобов'язаний надати безоплатні послуги з такого заповнення. Відмова посадової (службової) особи податкового органу надати зазначені послуги звільняє платника податку від будь-якої відповідальності за неповне або невірне заповнення декларації.

Особою, яка несе відповідальність за неповне або несвоєчасне повернення суми надміру сплаченого податку, в тому числі внаслідок застосування права на податковий кредит, є:

• податковий орган, який порушує строки подання розрахунку такої суми або занижує її розмір;

• орган державного казначейства, що порушує строки такого повернення або занижує його розмір.

За неповне або несвоєчасне повернення суми надміру сплаченого податку на користь платника податку сплачуються такі штрафи:

• при затримці до 30 календарних днів, наступних за останнім днем граничного строку її виплати, — у розмірі 10 % такої суми;

· при затримці від 31 до 90 календарних днів — у розмірі 50 % такої суми;

• при затримці понад 91 календарний день - у розмірі 100 % такої суми.

Нарахування таких штрафів самостійно здійснюється органом державного казначейства у порядку, встановленому Кабінетом Міністрів України.

Повернення суми надміру сплаченого податку та штрафів здійснюється органом державного казначейства за рахунок доходів бюджету, до якого зараховується такий податок [1,с.15].

РОЗДІЛ 1. Загальні положення в питанні оподаткування доходів фізичних осіб.

Похожие работы

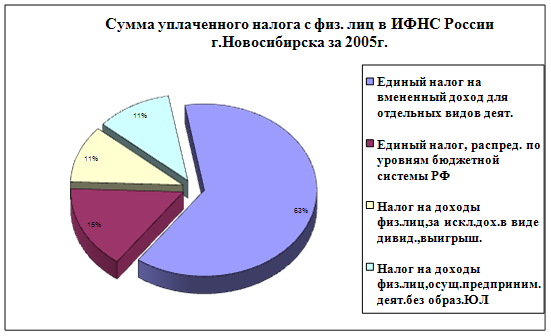

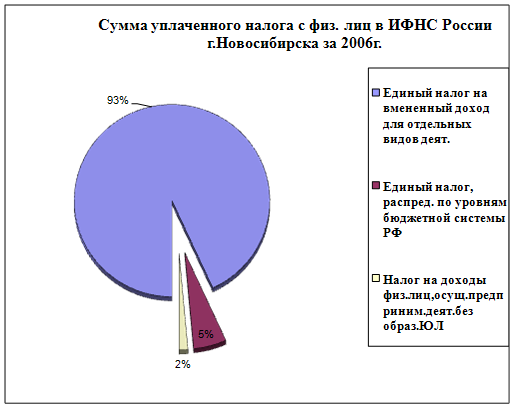

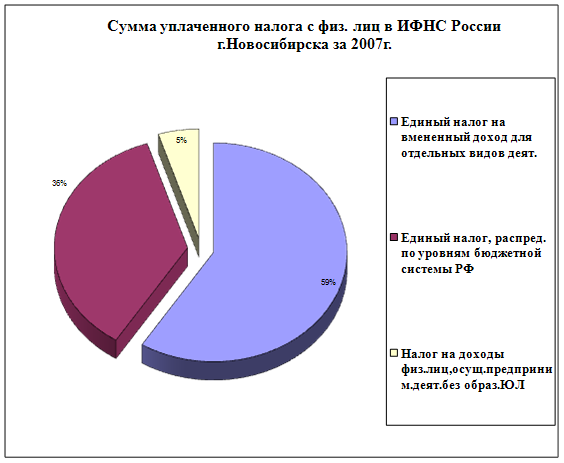

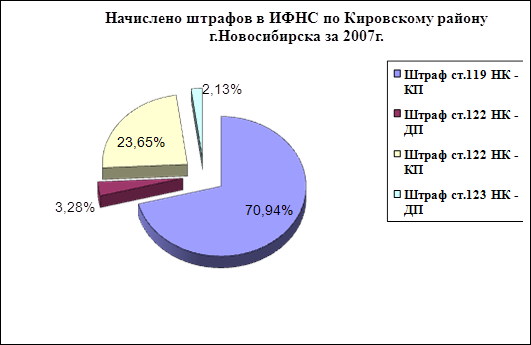

... жизнедеятельности государства. Более подробно последствия сложившихся описанных выше проблем и пути их разрешения будет рассмотрено в Главе 3 пункте 3.3 ГЛАВА 3. Направления совершенствования налогообложения доходов физических лиц в современных условиях 3.1 Оценка эффективности организационной структуры инспекции ИФНС России Кировского района г. Новосибирска Инспекция ФНС России по ...

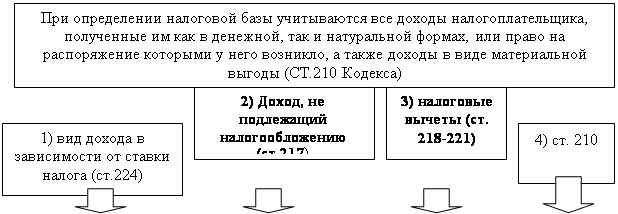

... налоговой ставки в размере 13% для большей части доходов физических лиц; · значительное расширение применяемых налоговых льгот и вычетов; · внесение изменений в определение налогооблагаемой базы. 2. ПОРЯДОК УПЛАТЫ НАЛОГА НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ 2.1. Плательщики налога По мнению А.В. Брызгалина, «Налогоплательщики – это субъекты налоговых отношений, на которых законом возложена ...

... единый налог на вмененный доход на общественное питание. Предприниматель получает доходы от кафе с численностью работающих 20 человек и ресторана с численностью работающих 60 человек. Доход от кафе не будет облагаться налогом на доходы физических лиц, так как его деятельность подпадает под обложение единым налогом на вмененный доход (численность работающих менее 50 человек). Доход от ресторана ...

... . Глава 3 3.1. Декларирование дохода Российским законодательством введено декларирование гражданами своих доходов с 1992 г. Декларирование доходов наиболее демократический метод их налогообложения. По существу, сами граждане заявляют о своем доходе и счисляют подоходный налог с этого дохода. На налоговые органы лишь возлагается обязанность проверить данные, указанные в декларации, ...

0 комментариев