Навигация

Добровільне медичне страхування

2.8. Добровільне медичне страхування

У березні 1996 року за №85/96-ВР був прийнятий Закон України "Про страхування". За Законом страхування може бути добровільним та обов'язковим.

Добровільне страхування - це страхування, яке здійснюється на основі договору між страхувальником і страховиком. Загальні умови і порядок здійснення добровільного страхування визначаються правилами страхування, що встановлюються страховиком самостійно відповідно до вимог цього закону. Конкретні умови страхування визначаються при укладенні договору страхування відповідно до законодавства.

У Законі вживаються такі терміни:

страхова виплата - грошова сума, яка виплачується страховиком відповідно до умов договору страхування при настанні страхового випадку;

страховий платіж (страховий внесок, страхова премія) - плата за страхування, яку страхувальник зобов'язаний внести страховику згідно з договором страхування;

страховиками визнано фінансові установи, виключно резидентів України, що одержали ліцензію на здійснення страхової діяльності;

страхувальниками визнаються юридичні чи фізичні особи, які уклали із страхувальником договір страхування;

об'єктами страхування можуть бути майнові інтереси, пов'язані з життям, здоров'ям, працездатністю страхувальника.

На виконання Наказу Укрзалізниці від 25.12.2000 року №602-Ц "Про програму медичного страхування на залізницях України" підприємствами основної діяльності добровільне медичне страхування працівників проводилось за рахунок коштів підприємства, але з 2004 року внесок на страхування почав вираховуватись із заробітної плати працівника.

З введенням в дію Закону України "Про податок з доходів фізичних осіб" від 22.05.2003р. № 889 до загального місячного оподатковуваного доходу (згідно п.4.3.6) не включається сума внесків на обов'язкове страхування платника податку.

До загального місячного оподатковуваного доходу (згідно п.4.2.4) включається сума страхових внесків (страхових премій) за договором добровільного страхування, сплачена будь-якою особою-резидентом, іншою ніж платник податку, за такого платника податку чи на його користь.

При вирішенні питання обкладання податком з доходів сум страхових виплат, страхового відшкодування або викупної суми, що отримуються платником податку за договором страхування від страховика - резидента при настанні страхового випадку необхідно керуватись статтею 4: підпунктом 4.3.32 "а", який говорить, що такі страхові суми не включаються до складу оподатковуваного доходу при страхуванні життя або здоров'я платника податку, у разі, якщо факт нанесення шкоди страхувальнику належним чином підтверджений (при цьому порядок застосування п.п.4.3.32 повинен визначатись центральним органом виконавчої влади за узгодженням з Комітетом Верховної Ради України і на даний момент такий порядок ще не встановлений) та підпунктом 4.2.1, який включає у оподатковуваний дохід інші виплати відповідно до умов цивільно-правового договору, яким і є договір про добровільне медичне страхування.

Якщо підсумувати вище викладене, то приходимо до висновку:

ü сума страхових внесків, сплачена підприємством за свого працівника за договором добровільного страхування є об'єктом оподаткування податком з доходів фізичної особи з врахуванням п.3.4;

ü сума страхових виплат (грошова сума), яка виплачується страховиком відповідно до умов договору страхування при настанні страхового випадку е об'єктом оподаткування податком з доходів фізичної особи.

Що стосується віднесення нарахованих сум внесків до показників у структурі оплати праці, то згідно п.3.5 Інструкції зі статистики заробітної плати від 13.01.2004р. № 5 внески підприємств згідно з договорами добровільного медичного страхування працівників та членів їх сімей відносяться до інших виплат, що не належать до фонду оплати праці.

Згідно "Номенклатури найменувань і кодів видів оплати і утримань із заробітної плати працівників залізничного транспорту України", затвердженої наказом Укрзалізниці від 24.10.01р. №566-Ц, "доплата" на медичне страхування працівників (код 675 згідно Номенклатури) та на медичне страхування непрацюючих (код 669 Номенклатури) не включаються у фонд оплати праці та не включаються до витрат на оплату праці (табл. 2.3, 2.4.)

З метою ведення податкового обліку згідно пункту 5.4.6 Закону України "Про оподаткування прибутку підприємств" від 22.05.97 року № 283/97-ВР у склад валових витрат не включаються затрати на страхування життя, здоров'я або інших ризиків, пов'язаних з діяльністю фізичних осіб, що перебувають у трудових відносинах з платником податку, обов'язковість якого не передбачена законодавством.

Таблиця 2.3.

Бухгалтерський і податковий облік сум страхових внесків для забезпечення добровільного медичного страхування працівника підприємства

| № п/п | Найменування Операцій | Бух. запис | Сума | ВВ | Декл. рядок | 1ДФ код | Примітки | |

| Дт | Кт | |||||||

| 1 | Нараховано суму доплат для забезпечення страхових внесків за договором добровільного страхування застрахованому працівнику (код 675), елемент «Інші» - визначено об’єкт оподаткування (4x1,14943) | 23,91, 92… | 661 | 4,00 4,60 | - | - | 03 | п.5.4.6 ЗУ №1 |

| 2 | Віднесено суму страхових внесків на розрахунки із страховиком | 661 | 6540 | 4,00 | ||||

| 3 | Перераховано суму страхових внесків страховику | 6540 | 311 | 4,00 | ||||

| 4 | Нараховано податок з доходів працівника у не грошовій формі (4,60 x 13% = 0,60) | 661 | 6416 | 0.60 | ||||

| 5 | Перераховано податок з доходів працівника | 6416 | 311 | 0,60 | ||||

Таблиця 2.4.

Бухгалтерський і податковий облік сум страхових внесків з добровільного медичного страхування не працівника (непрацюючого пенсіонера) підприємства

| № п/п | Найменування Операцій | Бух. запис | Сума | ВВ | Декл. рядок | 1ДФ код | Примітки | |

| Дт | Кт | |||||||

| 1 | Нараховано суму допомоги для забезпечення страхових внесків за договором добровільного страхування застрахованому не працівнику підприємства у негргшовій формі (код 675) | 949 | 3773 | 10,34 | - | - | 03 | п.5.4.6 ЗУ №1 |

| 2 | Віднесено суму страхових внесків на розрахунки із страховиком | 3773 | 6540 | 9,00 | ||||

| 3 | Перераховано суму страхових внесків страховику | 6540 | 311 | 9,00 | ||||

| 4 | Нараховано податок з доходів непрацюючого (10,34 x 13% = 1,34) | 3773 | 6416 | 1,34 | ||||

| 5 | Перераховано податок з доходів | 6416 | 311 | 1,34 | ||||

Згідно Колективному договору Кримської дирекції залізничних перевезень на 2005 рік адміністрація зобов’язується:

ü в особливо тяжких випадках, за узгодженням з керівництвом Придніпровської залізниці, оплачувати частково або повністю вартість лікування в спеціалізованих медичних установах працівників дирекції і пенсіонерів, яким по виду захворювання не можна надати допомогу в стаціонарних відділеннях відомчої лікарні;

ü сприяти проведенню добровільного медичного страхування працівників та пенсіонерів – залізничників, виділяти кошти для надання допомоги на страхові внески пенсіонерів – залізничників у розмірі, визначеному договором зі страховою компанією;

ü надавати допомогу за рахунок коштів залізниці на страхові внески для добровільного медичного страхування непрацюючим пенсіонерам, які працювали звільненими та штатними профспілковими працівниками, непрацюючим пенсіонерам підрозділів «Трансформації», відділів робітничого постачання, дорресторанів, дитячих дошкільних та навчальних закладів, медичних закладів;

ü при наявності коштів надавати фінансову допомогу відомчій лікарні на харчування хворих, придбання паливно-мастильних матеріалів [26,с.24].

Похожие работы

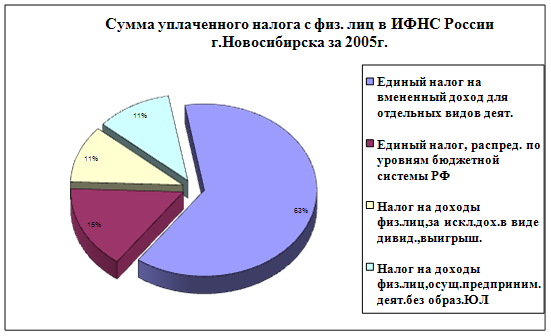

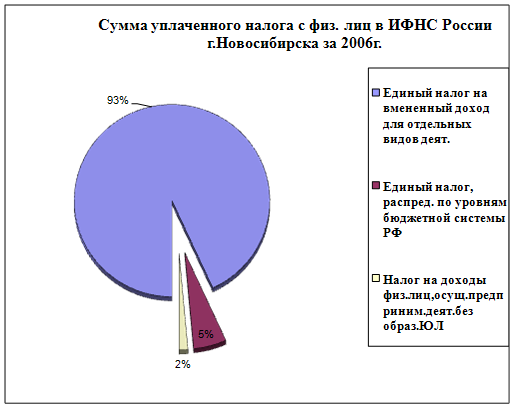

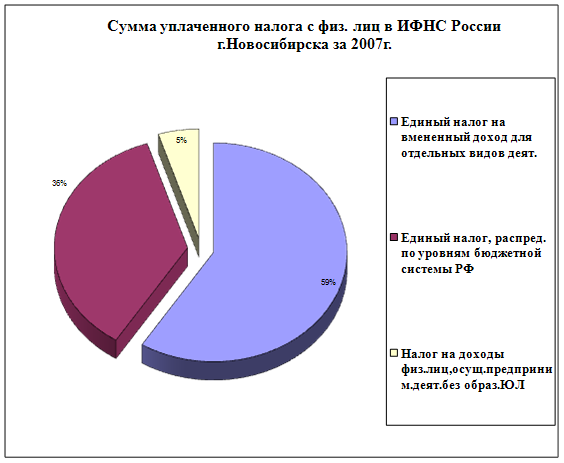

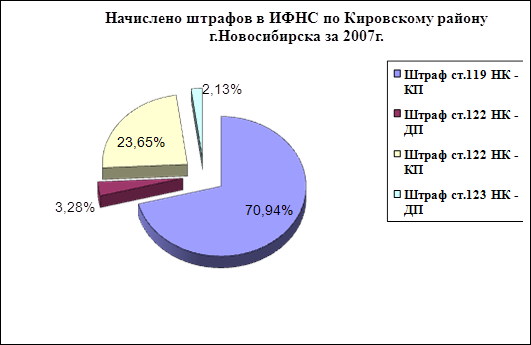

... жизнедеятельности государства. Более подробно последствия сложившихся описанных выше проблем и пути их разрешения будет рассмотрено в Главе 3 пункте 3.3 ГЛАВА 3. Направления совершенствования налогообложения доходов физических лиц в современных условиях 3.1 Оценка эффективности организационной структуры инспекции ИФНС России Кировского района г. Новосибирска Инспекция ФНС России по ...

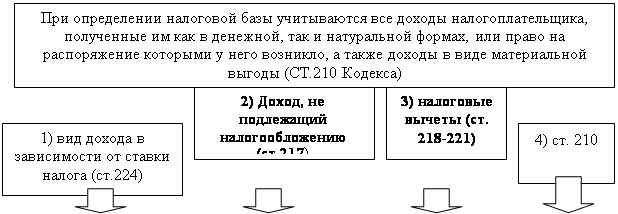

... налоговой ставки в размере 13% для большей части доходов физических лиц; · значительное расширение применяемых налоговых льгот и вычетов; · внесение изменений в определение налогооблагаемой базы. 2. ПОРЯДОК УПЛАТЫ НАЛОГА НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ 2.1. Плательщики налога По мнению А.В. Брызгалина, «Налогоплательщики – это субъекты налоговых отношений, на которых законом возложена ...

... единый налог на вмененный доход на общественное питание. Предприниматель получает доходы от кафе с численностью работающих 20 человек и ресторана с численностью работающих 60 человек. Доход от кафе не будет облагаться налогом на доходы физических лиц, так как его деятельность подпадает под обложение единым налогом на вмененный доход (численность работающих менее 50 человек). Доход от ресторана ...

... . Глава 3 3.1. Декларирование дохода Российским законодательством введено декларирование гражданами своих доходов с 1992 г. Декларирование доходов наиболее демократический метод их налогообложения. По существу, сами граждане заявляют о своем доходе и счисляют подоходный налог с этого дохода. На налоговые органы лишь возлагается обязанность проверить данные, указанные в декларации, ...

0 комментариев