Навигация

Законодавча база, яка регулює порядок обчислення та сплати непрямих податків

1.3 Законодавча база, яка регулює порядок обчислення та сплати непрямих податків

1.3.1 Механізм справляння ПДВ

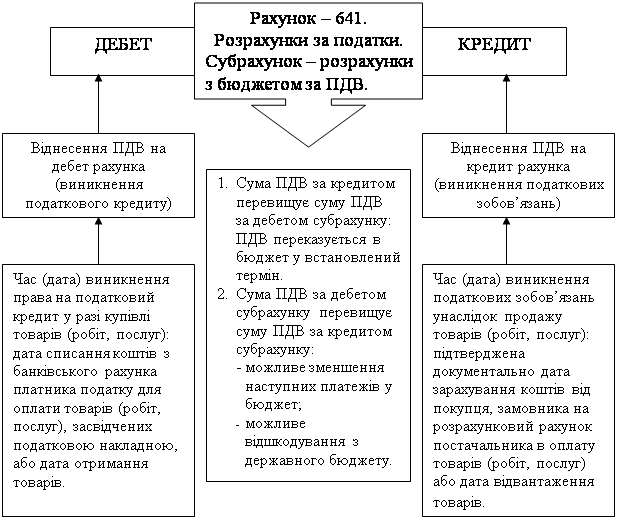

Механізм справляння ПДВ викладений в Законі України "Про податок на додану вартість" [7] , визначає платників податку на додану вартість, об'єкти, базу та ставки оподаткування, перелік неоподатковуваних та звільнених від оподаткування операцій, особливості оподаткування експортних та імпортних операцій, поняття податкової накладної, порядок обліку, звітування та внесення податку до бюджету. Податок ПДВ відноситься до непрямих податків та включається підприємством, яке продає товари чи послуги, в ціну товару зверх собівартості виробництва та очікуємого прибутку, в ціні вказується особливою строкою, яка враховується в окремих регістрах бухгалтерського обліку.Сплачувана сума податку ПДВ розраховується підприємствами як різниця сум отриманого ПДВ від покупців за продаж їм товарів і послуг та сумою сплаченого за той же період ПДВ в ціні матеріалів, товарів та послуг, придбаних підприємством (Приклад податкової декларації по розрахунку ПДВ [18] Додаток А).

Платником податку є:

а) Особа, обсяг оподатковуваних операцій з продажу товарів (робіт, послуг) якої протягом будь-якого періоду з останніх дванадцяти календарних місяців перевищував 3600 неоподатковуваних мінімумів доходів громадян.

б) Особа, яка ввозить (пересилає) товари на митну територію України або отримує від нерезидента роботи (послуги) для їх використання або споживання на митній території України, за винятком фізичних осіб, не зареєстрованих як платники податку, в разі коли такі фізичні особи ввозять (пересилають) товари (предмети) в обсягах, що не підлягають оподаткуванню згідно з законодавством.

в) Особа, яка здійснює на митній території України підприємницьку діяльність з торгівлі за готівкові кошти незалежно від обсягів продажу, за винятком фізичних осіб, які здійснюють торгівлю на умовах сплати ринкового збору в порядку, встановленому законодавством.

г) Особа, яка на митній території України надає послуги, пов'язані з транзитом пасажирів або вантажів через митну територію України.

д) Особа, яка відповідальна за внесення податку до бюджету по об'єктах оподаткування на залізничному транспорті.

е) Особа, яка надає послуги зв'язку і здійснює консолідований облік доходів та витрат, пов'язаних з наданням таких послуг та отриманих (понесених) іншими особами, що знаходяться у підпорядкуванні такої особи.

Об'єктом оподаткування є операції платників податку з:

а) продажу товарів (робіт, послуг) на митній території України, в тому числі операції з оплати вартості послуг за договорами оренди (лізингу) та операції з передачі права власності на об'єкти застави позичальнику (кредитору) для погашення кредиторської заборгованості заставодавця;

б) ввезення (пересилання) товарів на митну територію України та отримання робіт (послуг), що надаються нерезидентами для їх використання або споживання на митній території України, в тому числі операції з ввезення (пересилання) майна за договорами оренди (лізингу), застави та іпотеки;

в) вивезення (пересилання) товарів за межі митної території України та надання послуг (виконання робіт) для їх споживання за межами митної території України.

Не є об'єктом оподаткування операції з:

а) випуску (емісії), розміщення у будь-які форми управління та продажу за кошти цінних паперів, що випущені в обіг (емітовані) суб'єктами підприємницької діяльності, Національним банком України, Міністерством фінансів України, органами місцевого самоврядування в, а також діяльності з управління активами.

б) надання орендодавцем (лізингодавцем) майна у користування орендарю (лізингоотримувачу) згідно з умовами договору оперативної оренди (лізингу) або оренди землі, а також повернення такого майна орендодавцю (лізингодавцю) після закінчення дії такого договору;

в) сплати процентів або комісій у складі орендних (лізингових) платежів, нарахованих на вартість об'єкта фінансового лізингу ;

г) передачі майна в заставу позикодавцю (кредитору) згідно з договором позики та його повернення заставодавцю після закінчення дії такого договору;

д.) передачі кредитором, що є резидентом, об'єкта іпотечного кредиту у власність або використання позичальником;

е) грошових виплат основної суми та процентів згідно з умовами іпотечного кредиту;

ж) надання послуг із страхування і перестрахування, передбачених Законом України "Про страхування", соціального і пенсійного страхування;

з) обігу валютних цінностей (у тому числі національної та іноземної валюти), банківських металів, банкнот та монет Національного банку України, за винятком тих, що використовуються для нумізматичних цілей, базою оподаткування яких є продажна вартість;

и) випуску, обігу та погашення білетів державних лотерей, запроваджених за ліцензією Міністерства фінансів України;

к) виплати грошових виграшів, грошових призів і грошових винагород;

л) прийняття ставок, у тому числі шляхом обміну коштів на жетони чи інші замінники гривні, призначені для використання в гральних автоматах та іншому гральному устаткуванні, продажу негашених поштових марок України, конвертів або листівок з негашеними поштовими марками України, крім колекційних марок, конвертів чи листівок для філателістичних потреб, базою оподаткування яких є продажна вартість;

м) надання послуг з інкасації, розрахунково-касового обслуговування, залучення, розміщення та повернення грошових коштів за договорами позики, депозиту, вкладу, страхування або доручення; надання, управління і переуступки фінансових кредитів, кредитних гарантій і банківських поручительств особою, що надала такі кредити, гарантії або поручительства;

н) торгівлі за грошові кошти або цінні папери борговими зобов'язаннями, за винятком операцій з інкасації боргових вимог та факторингу (факторингових) операцій, крім факторингових операцій, якщо об'єктом боргу є валютні цінності, цінні папери, у тому числі компенсаційні папери (сертифікати), інвестиційні сертифікати, житлові чеки, земельні бони та деривативи;

о) оплати вартості державних платних послуг, які надаються фізичним або юридичним особам органами виконавчої влади і місцевого самоврядування та обов'язковість отримання (надання) яких встановлюється законодавством, включаючи плату за реєстрацію, отримання ліцензії (дозволу), сертифікатів у вигляді зборів, державного мита тощо;

п) виплат заробітної плати, пенсій, стипендій, субсидій, дотацій, інших грошових або майнових виплат фізичним особам за рахунок бюджетів або соціальних чи страхових фондів у порядку, встановленому законом; виплат дивідендів та роялті у грошовій формі або у формі цінних паперів (корпоративних прав), надання комісійних (брокерських) та дилерських послуг з торгівлі або управління цінними паперами, у тому числі приватизаційними та компенсаційними паперами (сертифікатами), інвестиційними сертифікатами, житловими чеками, земельними бонами та деривативами на ринку цінних паперів України, а також деривативами на фондових, валютних і товарних біржах, створених у порядку, передбаченому відповідними законами;

р) передачі основних фондів як внеску до статутного фонду юридичної особи для формування її цілісного майнового комплексу в обмін на емітовані нею корпоративні права, у тому числі при ввезенні основних фондів на митну територію України (крім підакцизних товарів) або їх вивезенні за межі митної території України; продажу за компенсацію сукупних валових активів платника податку (з урахуванням вартості гудвілу) іншому платнику податку.

с) безоплатної передачі у державну власність чи комунальну власність територіальних громад сіл, селищ, міст або у їх спільну власність об'єктів всіх форм власності, які перебувають на балансі одного платника податку і передаються на баланс іншого платника податку.

т) з надання позашкільним навчальним закладом вихованцям, учням і слухачам платних послуг у сфері позашкільної освіти.

у) Надання уповноваженими банками послуг з довірчого управління фондами банківського управління відповідно до Закону України "Про внесення змін до Закону України "Про проведення експерименту в житловому будівництві на базі холдингової компанії "Київміськбуд".

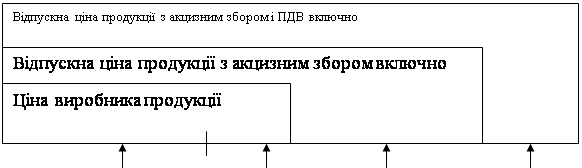

База оподаткування операцій з продажу товарів (робіт, послуг) визначається виходячи з їх договірної (контрактної) вартості, визначеної за вільними або регульованими цінами (тарифами) з урахуванням акцизного збору, ввізного мита, інших загальнодержавних податків та зборів (обов'язкових) платежів, за винятком податку на додану вартість, що включаються в ціну товарів (робіт, послуг) згідно з законами України з питань оподаткування.

У разі продажу товарів (робіт, послуг) без оплати або з частковою оплатою їх вартості коштами у межах бартерних (товарообмінних) операцій, здійснення операцій з безоплатної передачі товарів (робіт, послуг), натуральних виплат у рахунок оплати праці фізичним особам, що перебувають у трудових відносинах з платником податку, передачі товарів (робіт, послуг) у межах балансу платника податку для невиробничого використання, витрати на яке не відносяться до валових витрат виробництва (обігу) і не підлягають амортизації, а також пов'язаній з продавцем особі чи суб'єкту підприємницької діяльності, який не зареєстрований як платник податку, база оподаткування визначається виходячи з фактичної ціни операції, але не нижчої за звичайні ціни.

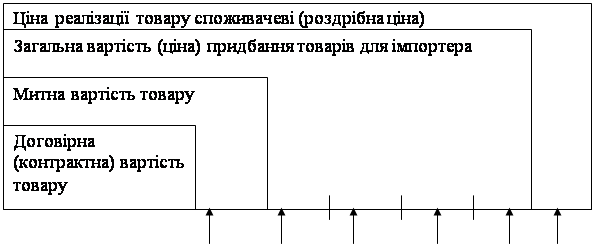

Для товарів, які ввозяться (пересилаються) на митну територію України платниками податку, базою оподаткування є договірна (контрактна) вартість таких товарів, але не менша митної вартості, зазначеної у ввізній митній декларації з урахуванням витрат на транспортування, навантаження, розвантаження, перевантаження та страхування до пункту перетину митного кордону України, сплати брокерських, агентських, комісійних та інших видів винагород, пов'язаних з ввезенням (пересиланням) таких товарів, плати за використання об'єктів інтелектуальної власності, що належать до таких товарів, акцизних зборів, ввізного мита, а також інших податків, зборів (обов'язкових платежів), за винятком податку на додану вартість, що включаються у ціну товарів (робіт, послуг) згідно з законами України з питань оподаткування.

У випадках коли платник податку здійснює діяльність з продажу товарів, отриманих у межах договорів комісії (консигнації), поруки, доручення, довірчого управління, інших цивільно-правових договорів, що уповноважують такого платника податку (далі комісіонера) здійснювати продаж товарів від імені та за дорученням іншої особи (далі комітента) без передання права власності на такі товари, базою оподаткування є продажна вартість цих товарів, визначена у порядку, встановленому цим Законом.

У разі коли платник податку (далі повірений) здійснює діяльність з придбання товарів (робіт, послуг) за дорученням та за рахунок іншої особи (далі – довіритель), датою збільшення податкового кредиту такого повіреного є дата перерахування коштів (надання в управління цінних паперів, інших документів, що засвідчують відносини боргу) на користь продавця таких товарів (робіт, послуг) або надання інших видів компенсацій вартості таких товарів (робіт, послуг), а датою збільшення податкових зобов'язань є дата передання таких товарів (результатів робіт, послуг) довірителю. При цьому довіритель не збільшує податковий кредит на суму коштів (вартість цінних паперів, інших документів, що засвідчують відносини боргу), перерахованих (переданих) повіреному, але має право на збільшення податкового кредиту у податковий період отримання товарів (робіт, послуг), придбаних повіреним за його дорученням.

У разі коли платник податку здійснює операції з продажу товарів (робіт, послуг), які є об'єктом оподаткування , під забезпечення боргових зобов'язань покупця, надане такому платнику податку у формі простого або переказного векселя або інших боргових інструментів (далі вексель), випущених таким покупцем або третьою особою, базою оподаткування є договірна вартість таких товарів (робіт, послуг) без врахування дисконтів або інших знижок з номіналу такого векселя, а за процентними векселями договірна вартість таких товарів (робіт, послуг), збільшена на суму процентів, нарахованих або таких, що мають бути нараховані на суму номіналу такого векселя.

У разі коли платник податку здійснює за згодою векселедержателя зустрічну поставку товарів (робіт, послуг) замість грошового погашення суми боргу, зазначеного у векселі, базою оподаткування є договірна вартість таких товарів (робіт, послуг) без врахування дисконтів або інших знижок з номіналу такого векселя, а за процентними векселями договірна вартість таких товарів (робіт, послуг), збільшена на суму процентів, нарахованих або таких, що мають бути нараховані на суму номіналу такого векселя.

Векселі отримані, але не оплачені платником податку, або видані, але не оплачені платником податку, не змінюють сум податкових зобов'язань або податкового кредиту такого платника податку, незалежно від видів операцій, по яких такі векселі використовуються.

Звільняються від оподаткування операції з:

а) продажу вітчизняних продуктів дитячого харчування молочними кухнями та спеціалізованими магазинами і куточками, які виконують функції роздаточних пунктів;

б) продажу (передплати) і доставки періодичних видань друкованих засобів масової інформації вітчизняного виробництва; продажу книжок вітчизняного виробництва; продажу учнівських зошитів, підручників та навчальних посібників вітчизняного виробництва;

в) надання згідно з переліком, встановленим Кабінетом Міністрів України, послуг з вищої, середньої, професійно-технічної та початкової освіти закладами освіти, які мають спеціальний дозвіл (ліцензію) на надання таких послуг та послуг з виховання та освіти дітей будинками культури в сільській місцевості, дитячими музичними та художніми школами, школами мистецтв;

г) продажу товарів спеціального призначення для інвалідів;

д) послуг з доставки пенсій та грошової допомоги населенню;

е) надання послуг з реєстрації актів громадянського стану держорганами;

ж) продажу лікарських засобів та виробів медичного призначення, зареєстрованих в Україні у встановленому законодавством порядку, в тому числі надання послуг з такого продажу аптечними установами;

з) надання послуг з охорони здоров'я згідно з переліком, встановленим Кабінетом Міністрів України, закладами охорони здоров'я, які мають спеціальний дозвіл (ліцензію) на надання таких послуг;

к) продажу путівок на санаторно-курортне лікування та відпочинок дітей . Зазначена пільга не поширюється на продаж путівок нерезидентам.

л) надання в порядку та в межах норм, встановлених Кабінетом Міністрів України, послуг з:

утримання дітей у дошкільних закладах, школах інтернатах, кімнатах розподільниках установ Міністерства внутрішніх справ України,

утримання осіб у будинках для престарілих та інвалідів,

харчування та облаштування на нічліг осіб, які не мають житла, у спеціально відведених для цього місцях,

харчування дітей у школах, професійно-технічних училищах та громадян у закладах охорони здоров'я;

харчування, забезпечення речовим майном, комунально-побутовими та іншими послугами, що надаються спецконтингенту в установах пенітенціарної системи згідно з переліком, затвердженим Кабінетом Міністрів України;

м) надання послуг державними службами зайнятості України ;

н) надання послуг архівними установами України, пов'язаних з наданням документів Національного архівного фонду України юридичним і фізичним особам, а також продажу архівним установам України документів Національного архівного фонду України, які перебувають у власності юридичних або фізичних осіб відповідно до законодавства України;

о) надання послуг з перевезення пасажирів міським і приміським пасажирським транспортом та автомобільним транспортом у межах району, тарифи на які регулюються у встановленому законом порядку, за винятком операцій з надання пасажирського транспорту в оренду (прокат);

п) надання культових послуг та продажу предметів культового призначення релігійними організаціями ;

р) надання послуг з поховання будь-яким платником податку;

с) передачі конфіскованого майна, знахідок, скарбів або майна, визнаних безхазяйними, у розпорядження державних органів або організацій, уповноважених здійснювати їх збереження або продаж згідно із законодавством;

т) передачі земельних ділянок, що знаходяться під об'єктами нерухомості або незабудованої землі згідно з положеннями Земельного кодексу України;

у) приватизації державного та комунального майна, а також з безоплатної приватизації житлового фонду, включаючи місця загального користування у багатоквартирних будинках, присадибних земельних ділянок та земельних паїв відповідно до законодавства, а також з надання послуг (робіт), одержання яких згідно з законодавством є обов'язковою передумовою приватизації житла, присадибних земельних ділянок та земельних паїв;

ф) продажу або передачі у власність новозбудованого житла фізичним особам для його використання як місця проживання;

х) подання благодійної допомоги;

ц) оплати вартості фундаментальних досліджень, науково-дослідних і дослідницько-конструкторських робіт, які здійснюються за рахунок Державного бюджету України;

ч) надання бібліотеками, що є у державній і комунальній власності, платних послуг фізичним і юридичним особам.

Звільняються від оподаткування операції з:

а) продажу товарів (робіт, послуг), за винятком підакцизних товарів, грального бізнесу, покупних товарів підприємствами та організаціями громадських організацій інвалідів, майно яких є їх власністю, де кількість інвалідів, які мають там основне місце роботи, становить протягом попереднього звітного періоду не менше 50 відсотків загальної чисельності працюючих, і за умови, що фонд оплати праці таких інвалідів становить протягом попереднього звітного періоду не менше 25 відсотків суми загальних витрат на оплату праці, що відносяться до складу валових витрат виробництва (обігу).

б) безкоштовної передачі продукції (робіт, послуг) власного виробництва допоміжними сільськими господарствами і лікувально-виробничими трудовими майстернями (цехами, дільницями) будинків-інтернатів та територіальних центрів по обслуговуванню самотніх громадян похилого віку (пенсіонерів), за умови, що така передача здійснюється для забезпечення власних потреб зазначених закладів;

в) надання в сільській місцевості сільськогосподарськими товаровиробниками послуг з ремонту шкіл, дошкільних закладів, інтернатів, закладів охорони здоров'я та подання матеріальної допомоги (в межах одного неоподатковуваного мінімуму доходів громадян на місяць на одну особу) продуктами харчування власного виробництва та послуг з обробки землі багатодітним сім'ям, ветеранам праці і війни, реабілітованим громадянам, інвалідам праці, інвалідам дитинства, одиноким особам похилого віку, особам, які постраждали внаслідок Чорнобильської катастрофи, та школам, дошкільним закладам, інтернатам, закладам охорони здоров'я;

г) надання в сільській місцевості сільськогосподарськими товаровиробниками в період проведення польових робіт послуг з харчування механізаторів і тваринників продуктами власного виробництва в польових їдальнях;

д) продажу та безкоштовної передачі приладів, обладнання, матеріалів науковим установам та науковим організаціям, вищим навчальним закладам III IV рівнів акредитації, внесеним до Державного реєстру наукових організацій, яким надається підтримка держави за умови використання їх виключно для власних потреб.

Звільняються від оподаткування операції з продажу товарів (робіт, послуг), передбачених для власних потреб дипломатичних представництв, консульських установ іноземних держав та представництв міжнародних організацій в Україні, а також для використання дипломатичним персоналом цих дипломатичних місій та членами їх сімей, які проживають разом з особами цього персоналу.

Звільняються від оподаткування операції з ввезення на митну територію України товарів морського промислу (риба, ссавці, мушлі, ракоподібні, водні рослини тощо, охолоджені, солоні, морожені, консервовані, перероблені в борошно або в іншу продукцію), видобутих (виловлених, вироблених) суднами, зареєстрованими у Державному судновому реєстрі України або Судновій книзі України. Операції з подальшого продажу зазначених товарів юридичними особами судновласниками або фрахтувальниками оподатковуються у загальному порядку.

Звільняються від оподаткування операції з ввезення (пересилання) на митну територію України відповідно до Закону України "Про підтримку олімпійського, параолімпійського руху та спорту вищих досягнень в Україні" товарів (інвентарю, обладнання, екіпіровки та медико-біологічних засобів), які не виробляються в Україні або виробляються, але не відповідають технічним характеристикам світового рівня та вимогам міжнародних спортивних організацій, а також роботи і послуги, що виконуються (надаються) для підготовки та участі членів збірних команд України в Олімпійських та Параолімпійських іграх. Ця норма діє протягом одного року до дня початку кожних наступних Олімпійських та Параолімпійських ігор.

Звільняються від оподаткування операції з надання послуг щодо будівництва, ремонту та облаштування баз олімпійської та параолімпійської підготовки, що виконуються відповідно до Закону України "Про підтримку олімпійського, параолімпійського руху та спорту вищих досягнень в Україні".

Звільняються від оподаткування операції з надання послуг (в тому числі проживання, харчування), що надаються базами олімпійської та параолімпійської підготовки відповідно до Закону України "Про підтримку олімпійського, параолімпійського руху та спорту вищих досягнень в Україні".

Ставки податку :

Об'єкти оподаткування, за винятком операцій, звільнених від оподаткування, та операцій, до яких застосовується нульова ставка згідно з цим Законом, оподатковуються за ставкою 20 відсотків.

Податок становить 20 відсотків бази оподаткування та додається до ціни товарів (робіт, послуг).

Податок за нульовою ставкою обчислюється щодо операцій з:

а) продажу товарів, що були вивезені (експортовані) платником податку за межі митної території України.

У тому числі за нульовою ставкою оподатковуються операції з:

1) поставки для заправки або постачання морських (океанських) суден;

2) поставки для заправки або постачання повітряних суден;

3) поставки для заправки (дозаправки) та постачання космічних кораблів, а також супутників.

Товари вважаються вивезеними (експортованими) платником податку за межі митної території України в разі, якщо їх вивезення (експортування) засвідчене належно оформленою митною вантажною декларацією.

б) продажу робіт (послуг), призначених для використання та споживання за межами митної території України.

У тому числі за нульовою ставкою оподатковуються операції з:

надання нерезидентам в оренду, чартер, фрахт морських або повітряних суден, що використовуються на міжнародних маршрутах або лініях, а також космічних кораблів або супутників чи їх частин або окремих функцій;

надання послуг персоналу з обслуговування морських, повітряних та космічних об'єктів;

надання послуг з передачі авторських прав, ліцензій, патентів, прав на використання торгових марок та інших юридичних та економічних знань, а також обробки даних та інформатики для нерезидентів;

надання послуг з організації реклами і публічних зв'язків за межами України; забезпечення персоналом нерезидентів України; культурної, спортивної, освітньої діяльності за межами України;

надання послуг з туризму на території України в разі їх продажу за межами України безпосередньо або при посередництві нерезидентів із застосуванням безготівкових розрахунків.

в) продажу товарів (робіт, послуг) підприємствами роздрібної торгівлі, які розташовані на території України у зонах митного контролю (безмитних магазинах), відповідно до порядку, встановленого Кабінетом Міністрів України.

г) надання транспортних послуг з перевезення пасажирів та вантажів за межами митного кордону України, а саме: від пункту за межами державного кордону України до пункту проведення митних процедур з випуску пасажирів або вантажів з-під митного контролю на митну територію України (включаючи внутрішні митниці); від пункту проведення митних процедур з випуску пасажирів або вантажів за межі митного кордону України (включаючи внутрішні митниці) до пункту поза межами державного кордону України; між пунктами поза межами митного кордону України.

д) продажу переробним підприємствам молока та м'яса живою вагою сільськогосподарськими товаровиробниками всіх форм власності і господарювання;

е) продажу товарів (робіт, послуг), за винятком підакцизних товарів, грального бізнесу, покупних товарів підприємствами та організаціями громадських організацій інвалідів.

Порядок обчислення і сплати податку:1. Продаж товарів (робіт, послуг) здійснюється за договірними (контрактними) цінами з додатковим нарахуванням податку на додану вартість.

2. Податкова накладна

2.1. Платник податку зобов'язаний надати покупцю податкову накладну, що має містити зазначені окремими рядками:

а) порядковий номер податкової накладної;

б) дату виписування податкової накладної;

в) назву юридичної особи або прізвище, ім'я та по батькові фізичної особи, зареєстрованої як платник податку на додану вартість;

г) податковий номер платника податку (продавця та покупця);

д) місце розташування юридичної особи або місце податкової адреси фізичної особи, зареєстрованої як платник податку на додану вартість;

е) опис (номенклатуру) товарів (робіт, послуг) та їх кількість (обсяг, об'єм);

є) повну назву отримувача;

ж) ціну продажу без врахування податку;

з) ставку податку та відповідну суму податку у цифровому значенні;

и) загальну суму коштів, що підлягають сплаті з урахуванням податку.

2.2. У разі звільнення від оподаткування у випадках, передбачених статтею 5 Закону, у податковій накладній робиться запис "Без ПДВ" з посиланням на відповідний підпункт пункту 5.1 чи пункт статті 5.

2.3. Податкова накладна складається у момент виникнення податкових зобов'язань продавця у двох примірниках. Оригінал податкової накладної надаються покупцю, копія залишається у продавця товарів (робіт, послуг).

Для операцій, що оподатковуються і звільнені від оподаткування, складаються окремі податкові накладні. Податкова накладна є звітним податковим документом і одночасно розрахунковим документом.

Платники податку повинні зберігати податкові накладні протягом строку, передбаченого законодавством для зобов'язань із сплати податків.

Похожие работы

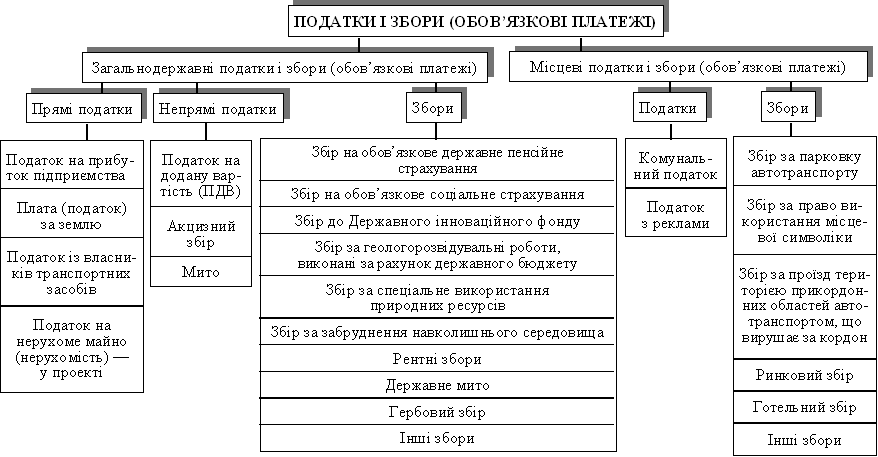

... і терміни сплати податків. 6. Необхідність тимчасового використання оборотного капіталу підприємств для сплати податків. ТЕСТ 7. Назвіть основні причини, що пояснюють недоліки системи оподаткування підприємств. 1. Недостатня кількість професійно підготовлених фахівців, які розробляють законодавчі акти з питань оподаткування. 2. Недостатня кількість національного досвіду з оподаткування пі ...

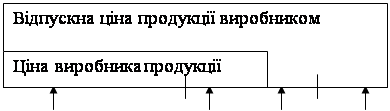

... Оплата митних послуг Ввізне (імпортне) мито Акцизний збір ПДВ Торгова націнка Сплата брокерських, агентських, комісійних та інших видів винагород У відпускну ціну продукції підприємств виробничої сфери можуть бути включені два непрямі податки: акцизний збір та податок на додану вартість. Акцизний збір, що включається в ціну, обчислюється: за ставками у відсотках до обороту з продажу ...

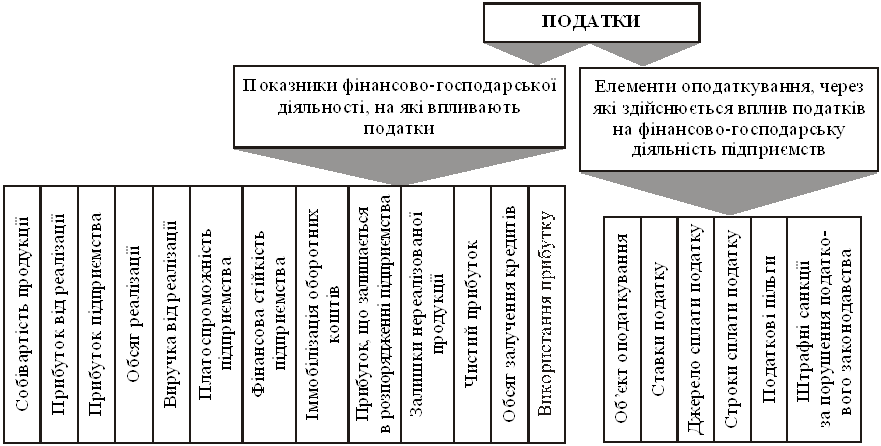

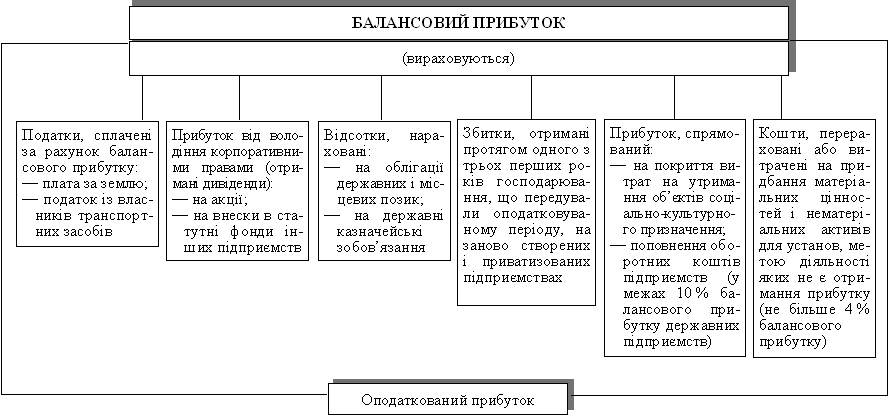

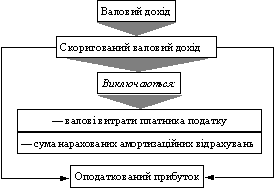

ов'язкових платежів, внесків, порядок обчислення яких визначено окремими нормативними документами. Відрахування в цільові державні фонди нині становлять значні за обсягом суми коштів, що суттєво впливає на фінансово-господарську діяльність підприємств. Цей вплив виявляється в такий спосіб. - По-перше, через формування валових витрат, які виключаються із суми скоригованого валового доходу. Ві ...

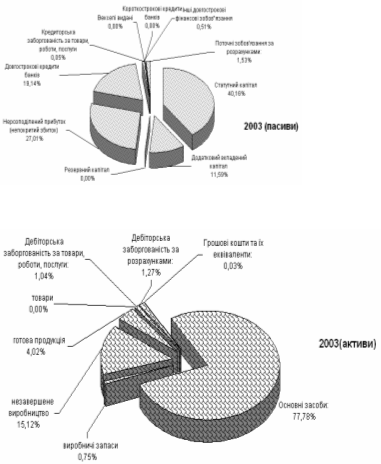

... збоях в реалізації продукції. У 2005 році ситуація значно покращилась відносно рівня 2004 року, але оптимізація запасів залишається однією з задач підвищення стійкості роботи підприємства. 2.4.3 Вплив податків на фінансово-господарську діяльність ТОВ “УНІРЕМАГРО” Згідно результатам аналізу сум податків, які сплачувало досліджуване ТОВ “УНІРЕМАГРО” в 2003 2005 роках (табл. Г.1 – Г.4 Додатку ...

0 комментариев