Навигация

Податок із власників транспортних засобів

1.3.3 Податок із власників транспортних засобів

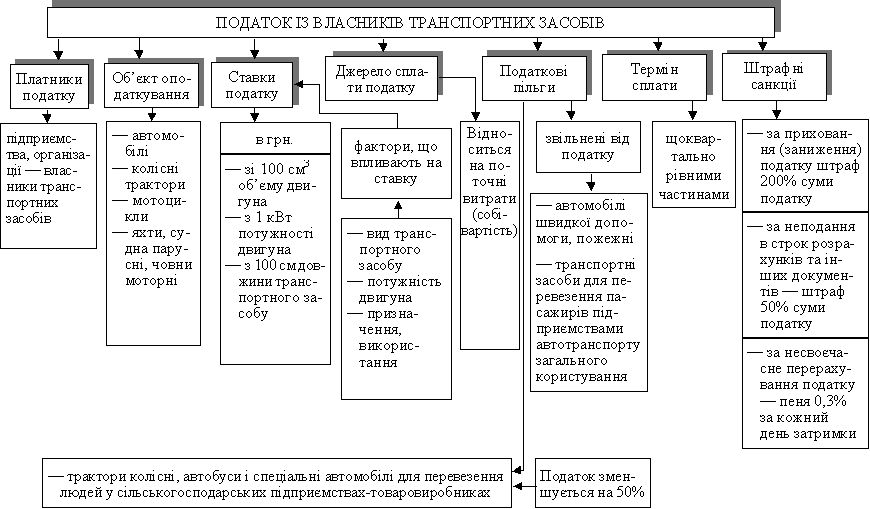

Кошти, що надходять від стягнення податку, спрямовуються на фінансування будівництва, реконструкції, ремонту та утримання автомобільних шляхів загального користування, проведення природоохоронних заходів на водоймищах. Податок зараховується до бюджетів місцевого самоврядування. Структурно-логічну схему податку на транспортні засоби зображено на рис. 5.7.

Порядок обчислення та сплати податку на транспортні засоби регулюється Законом України «Про податок із власників транспортних засобів та інших самохідних машин і механізмів» від 18 лютого 1997 р.

Платниками податку є підприємства, організації, установи (юридичні особи) — власники транспортних засобів та інших самохідних машин і механізмів.

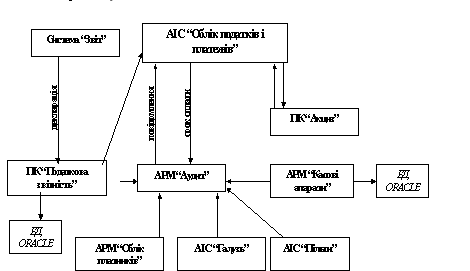

Рис. 1.7. Структурно-логічна схема податку на транспортні засоби суб’єктів господарювання

Згідно із законодавством об’єктами оподаткування є автомобілі (легкові, вантажні, спеціального призначення); колісні трактори; мотоцикли, яхти та судна парусні, човни моторні і катери. Не оподатковуються: трактори на гусеничному ходу; машини та механізми для сільськогосподарських робіт; автомобілі швидкої допомоги та пожежні; спортивні яхти, судна парусні і човни; транспортні засоби (підйомні й самохідні), що використовуються на заводах, складах, у портах для перевезення вантажів на короткі відстані.

Ставки податку визначено в розрахунку на рік: зі 100 см3 об’єму двигуна, з 1 кВт потужності двигуна, зі 100 см довжини транспортного засобу. Усі ставки податку встановлені з 1 січня 2000 р. в грн. за видами транспортних засобів і диференційовані залежно від потужності двигуна, виду транспортного засобу, його призначення й використання.

Обчислення податку здійснюється на підставі даних про кількість транспортних засобів за станом на 1 січня поточного року.

Податок сплачується за місцезнаходженням юридичних осіб на спеціальні рахунки територіальних дорожніх фондів.

Територіальні дорожні фонди 85% податку спрямовують на фінансування витрат, пов’язаних із будівництвом, реконструкцією, ремонтом і утриманням автомобільних доріг загального користування. Решту (15%) вони спрямовують до бюджетів місцевого самоврядування на фінансування відповідних витрат.

Податок сплачується щоквартально рівними частинами до 15 числа місяця, що настає за звітними кварталами.

За придбані транспортні засоби протягом року податок сплачується перед їх реєстрацією.

Податкові пільги. Від сплати податку звільняються підприємства автомобільного транспорту загального користування (стосовно транспортних засобів, зайнятих перевезенням пасажирів, у тому разі, коли законодавчо встановлено тарифи на оплату проїзду на цих транспортних засобах) незалежно від форми власності.

Сільськогосподарські підприємства-товаровиробники сплачують податок на трактори колісні, автобуси і спеціальні автомобілі для перевезення людей (з кількістю місць менше 10) у розмірі 50%.

Для підприємств встановлено достатньо високу відповідальність за сплату податку. У разі заниження податку стягується вся сума несплаченого податку і штраф у двократному розмірі від тієї ж суми. За браком обліку об’єктів оподаткування або за ведення обліку з порушенням установленого порядку (неподання, несвоєчасне подання розрахунків та інших документів, необхідних для обчислення та сплати податку) стягується штраф у розмірі 10% від суми податку, що підлягає сплаті. За несвоєчасну сплату податку стягується пеня у розмірі 120% річних від облікової ставки Національного банку на день складання акта перевірки, від суми недоплати за кожний день прострочення платежу.

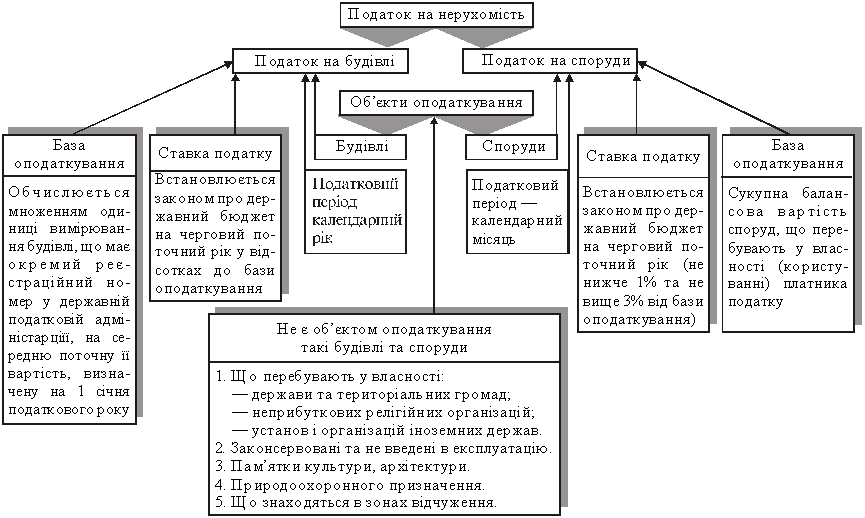

Рис. 1.8. Структурно-логічна схема податку на нерухоме майно (нерухомість)

Сума податку на транспортні засоби включається до складу валових витрат платника, а отже, зменшує оподатковуваний прибуток і суму податку на нього. Податок на транспортні засоби включається в собівартість перевезень, що впливає на розмір прибутку підприємства.

Аналіз механізму стягнення податку на транспортні засоби дає змогу зробити висновок, що поряд із фіскальною функцією вказаний податок виконує регулюючу функцію. Він спрямований на підвищення інтенсивності використання транспортних засобів.

1.3.4 Податок на нерухоме майно (нерухомість)

У Законі України «Про систему оподаткування» передбачений податок на нерухоме майно суб’єктів господарювання. Законодавчих актів щодо вказаного податку поки що не прийнято.

Мета введення названого податку — забезпечити збалансування доходів і витрат бюджету держави та сприяти підвищенню ефективності використання нерухомості суб’єктами господарювання. Було підготовано кілька варіантів закону стосовно цього податку. Останній його варіант, опрацьований 1997 року, передбачав, що об’єктом оподаткування є земля, а також постійні будівлі і споруди, що конструктивно й технологічно зв’язані з землею, на якій їх розміщено.

Структурно-логічну схему названого варіанта проекту Закону «Про податок на нерухоме майно (нерухомість)» подано на рис. 5.8.

Передбачалось, що податок на нерухомість (згідно зі згаданим вище проектом закону) має бути загальнодержавним податком і є різновидом податку на майно.

У підготовленому проекті Закону «Про місцеві податки і збори» також передбачений податок на нерухоме майно. Тобто названий податок віднесено до місцевих.

Податок на нерухомість складається з суми податків на землю, будівлі і споруди. Нерухомість — це земля і постійно розміщені на ній будівлі та споруди. Будівлі — це житлові будинки, офіси, гаражі, дачі. Споруди — це об’єкти, які підпадають під визначення першої групи основних фондів, за винятком будівель. Якщо об’єкт, який належить до основних фондів першої групи, використовується одночасно як споруда та як будівля, платник податку має звернутися до податкової адміністрації із заявою про розмежування напрямів використання такого об’єкта з метою окремого визначення податкових баз і строків оподаткування.

Слід звернути увагу на те, що в розглянутому варіанті податку на нерухомість передбачалось для розрахунків бази оподаткування застосовувати індексацію бази оподаткування на рівень інфляції. Така індексація можлива, коли рівень інфляції, розрахований на базі податкового року, дорівнює або перевищує 110%.

Похожие работы

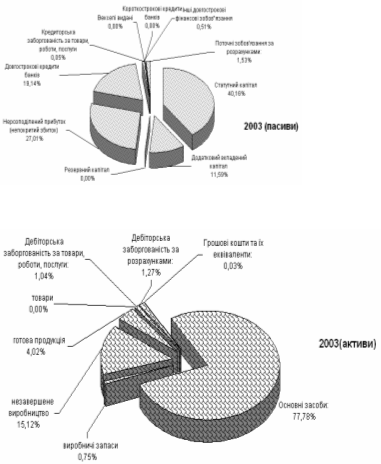

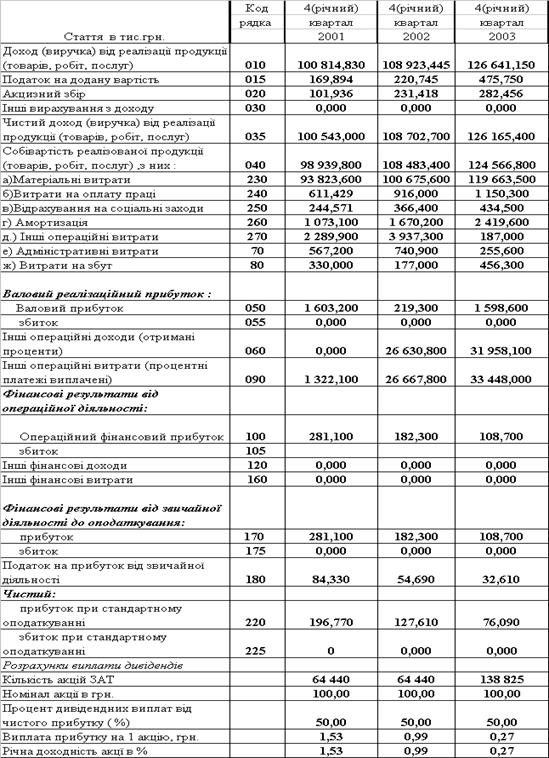

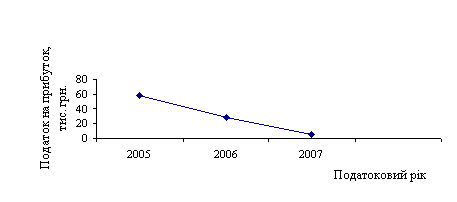

... збоях в реалізації продукції. У 2005 році ситуація значно покращилась відносно рівня 2004 року, але оптимізація запасів залишається однією з задач підвищення стійкості роботи підприємства. 2.4.3 Вплив податків на фінансово-господарську діяльність ТОВ “УНІРЕМАГРО” Згідно результатам аналізу сум податків, які сплачувало досліджуване ТОВ “УНІРЕМАГРО” в 2003 2005 роках (табл. Г.1 – Г.4 Додатку ...

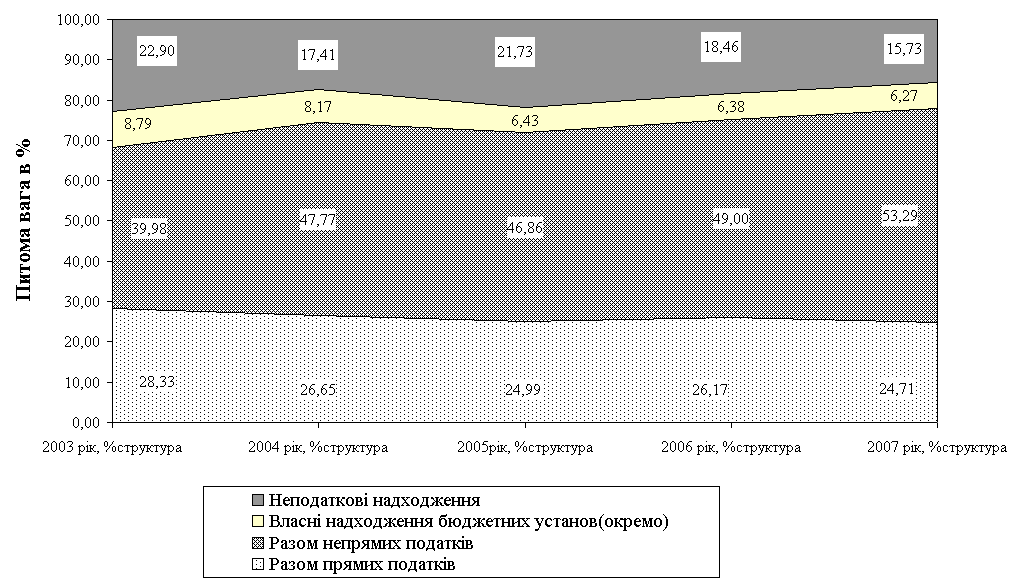

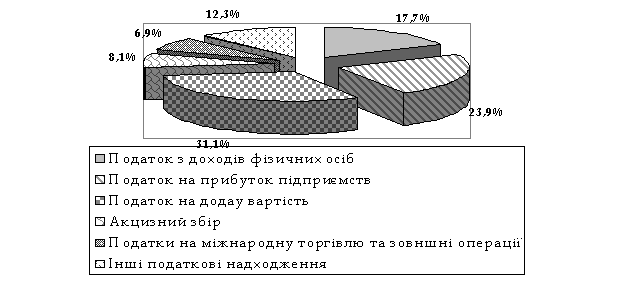

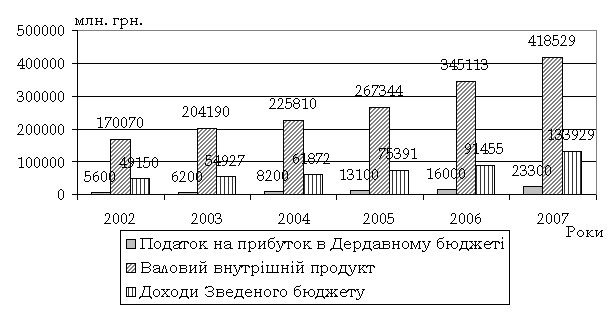

... прибутку підприємств в Україні в 1994–2007 роках та відносного рівня надходження прямого податку на прибуток підприємств в державний бюджет України в% ВВП (виключення фактору інфляції) 3. Шляхи вдосконалення прямого оподаткування в Україні в системі фінансового регулювання ринкових відносин 3.1 Зарубіжний досвід регулювання ринкових відносин прямими податками В науково-теоретичному плані в перші ...

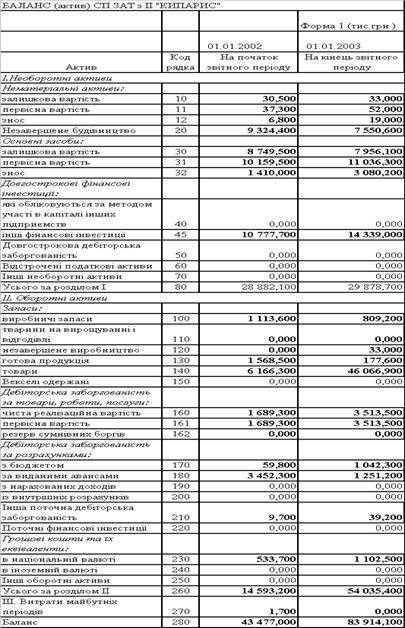

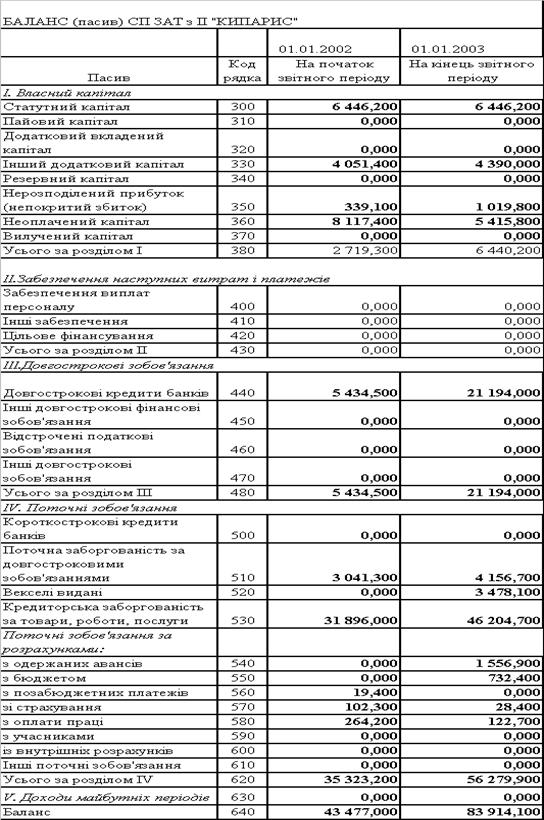

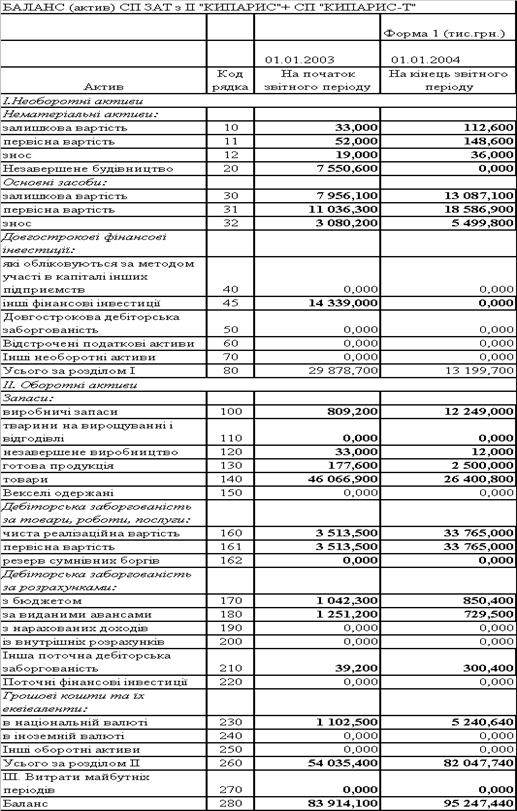

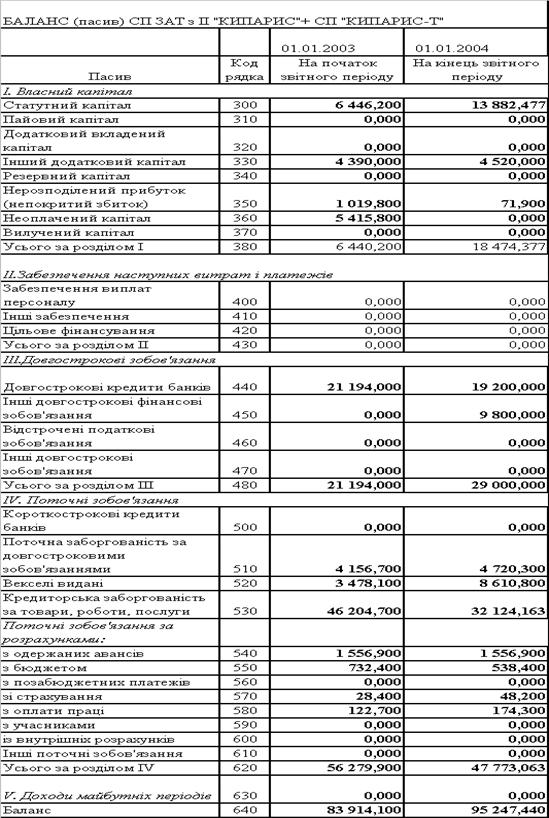

... збору є те, що, на відміну від податку на додану вартість, вони стягуються один раз у кінцевому технологічному ланцюжкові виготовлення. Проведений в дипломній роботі аналіз впливу непрямих податків на фінансово-господарську діяльність торгового підприємства СП "КИПАРИС" показує мінімальний характер їх впливу, який реалізується тільки на ціновому рівні споживання. Одначе, СП "КИПАРИС", яке імпорту ...

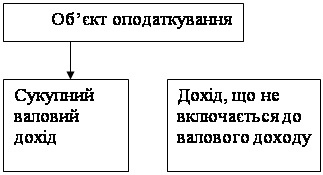

... або взагалі ухилитися від сплати податків і зборів та інших обов’язкових платежів. Розділ ІІ Аналіз механізму оподаткування прибутку промислових підприємств та шляхи його вдосконалення 2.1 Аналіз порядку сплати податку на прибуток на прикладі ЗАТ СП “Теріхем-Луцьк” Декларація з податку на прибуток підприємства подається платником незалежно від того, виникло у звітному періоді у платника ...

0 комментариев