Навигация

Операції завезення на митну територію України продуктів морського промислу, виловлених суднами України

5. Операції завезення на митну територію України продуктів морського промислу, виловлених суднами України.

Як уже зазначалося, на фінансовий стан суб’єктів господарювання справляє вплив сплата ПДВ у зв’язку з придбанням товарів (робіт, послуг). При цьому важливим для покупця — суб’єкта господарювання є визначення джерела сплати і наступного відшкодування ПДВ (вхідного ПДВ), включеного в ціну.

Установлені такі джерела відшкодування вхідного ПДВ.

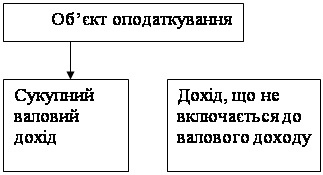

1. Для придбаних товарів (робіт, послуг), вартість яких відноситься до складу валових витрат виробництва, вхідний ПДВ відшкодовується за рахунок сум ПДВ, які надходять від реалізації продукції (робіт, послуг) суб’єктом господарювання, а також із коштів державного бюджету.

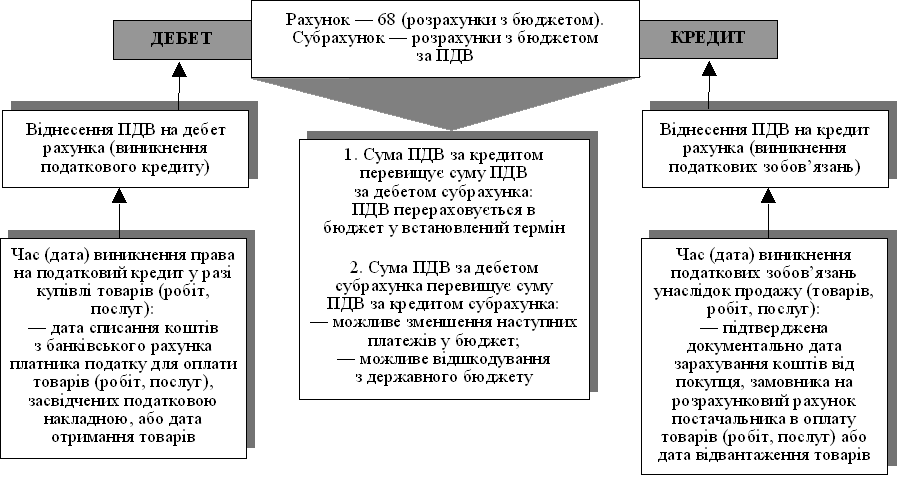

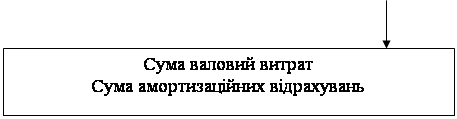

Такий самий порядок відшкодування вхідного ПДВ встановлений щодо придбаних основних фондів і нематеріальних активів, котрі підлягають амортизації. Сплачений вхідний ПДВ включається в податковий кредит. В обліку суми вхідного ПДВ відносять на дебет 68 рахунка «Розрахунки з бюджетом (субрахунок — розрахунки з бюджетом за ПДВ)» (рис. 5.10).

Податковий кредит виникає (формується) в суб’єктів господарювання, що здійснюють операції з продажу товарів (робіт, послуг), які оподатковуються ПДВ. При цьому в суму податкового кредиту включається та частина сплаченого ПДВ за придбані товари (роботи, послуг), які використано для виробництва і реалізації оподаткованих ПДВ товарів (робіт, послуг).

Згідно із Законом «Про податок на додану вартість» застосовуються дві ставки оподаткування: 20% і нульова. Нульова ставка оподаткування ПДВ застосовується до таких операцій:

— продаж товарів, що були вивезені (експортовані) платником податку за межі митної території України;

— продаж робіт (послуг), призначених для використання і споживання за межами митної території України;

— продаж товарів (робіт, послуг) підприємствами роздрібної торгівлі, що розміщені на території України в зонах митного контролю (безмитних магазинах);

— надання транспортних послуг з перевезення пасажирів і вантажів за межами митного кордону України;

— продаж вугілля та продуктів його збагачення, вугільних і торф’яних брикетів, електроенергії, імпортованого газу.

Не дозволяється застосування нульової ставки ПДВ до операцій, що пов’язані з вивезенням (експортом) товарів (робіт, послуг), у тих випадках, коли ці операції звільнені від оподаткування на митній території України.

Таким чином, застосування нульової ставки оподаткування ПДВ до перелічених вище операцій уможливлює включення в суму податкового кредиту ПДВ, сплаченого на придбані товари (роботи, послуги), що були використані для продажу товарів (робіт, послуг), які оподатковуються за нульовою ставкою.

Підставою для включення ПДВ у податковий кредит є податкова накладна, що передається покупцеві продавцем товарів (робіт, послуг). Податкову накладну складають у двох примірниках у момент виникнення податкових зобов’язань продавця. Оригінал податкової накладної передається покупцеві, а копія залишається в продавця. Податкова накладна є важливим розрахунковим і податковим документом. У разі звільнення від податку на додану вартість у податковій накладній робиться запис «Без ПДВ» з посиланням на відповідні законодавчі документи.

Не дозволяється включати в податковий кредит витрати на сплату ПДВ, що не підтверджені податковою або митною декларацією. За імпортування робіт (послуг) підтвердженням факту виникнення податкового кредиту є акт прийняття робіт (послуг) або банківський документ, що свідчить про переказ грошей на оплату таких робіт (послуг).

Коли на час перевірки платника податку податковим органом включені до складу податкового кредиту суми не підтверджуються відповідними документами, до платника податку застосовуються фінансові санкції на суму непідтвердженого документами податкового кредиту.

Слід звернути увагу на дату виникнення права платника податку на податковий кредит. Вона залежить від виду операцій, що здійснюються, форми розрахунків. Можливі такі варіанти визначення дати виникнення податкового кредиту.

1. Для звичайних операцій, пов’язаних із продажем товарів (робіт, послуг), — це дата списання коштів із банківського рахунка платника податку для оплати товарів (робіт, послуг), підтверджена податковою накладною, або дата отримання товарів.

2. Для бартерних (товарообмінних) операцій — це дата здійснення заключної балансуючої операції.

3. Для операцій, зв’язаних із завезенням (імпортом) товарів, — це дата оформлення ввізної митної декларації з указаною в ній сумою податку.

4. За імпортування робіт (послуг) — це дата списання коштів з поточного рахунка платника податку для їх оплати або дата оформлення документа, що підтверджує факт виконання робіт (послуг) нерезидентом.

Погашення (відшкодування) податкового кредиту здійснюється насамперед за рахунок сум ПДВ, що надходять від реалізації товарів (робіт, послуг) платника податку. Суми ПДВ, що надходять від реалізації продукції (робіт, послуг), в обліку відносять на кредит рахунка 68 «Взаємовідносини з бюджетом (субрахунок — розрахунки з бюджетом за ПДВ)» (рис. 5.10).

Сума ПДВ, що підлягає сплаті в бюджет суб’єктом господарювання — платником податку, визначається як різниця між загальною сумою його податкових зобов’язань, що виникли у зв’язку з продажем товарів (робіт, послуг) протягом звітного періоду, і сумою податкового кредиту, що сформувався протягом того самого періоду.

Якщо за результатами звітного періоду сума податкового кредиту перевищує суму податкових зобов’язань платника ПДВ, різниця підлягає відшкодуванню платнику податку з державного бюджету.

![]()

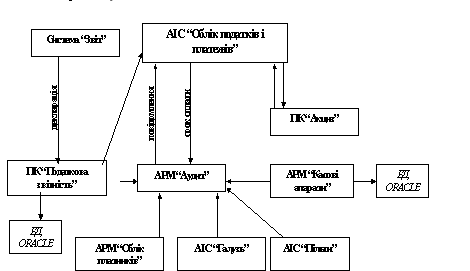

![]() Рис. 1.10. Структурно-логічна схема функціонування рахунка 68 (субрахунок — розрахунки з бюджетом)

Рис. 1.10. Структурно-логічна схема функціонування рахунка 68 (субрахунок — розрахунки з бюджетом)

Сума ПДВ, що підлягає сплаті в бюджет або сума податкового кредиту, що відшкодовується з бюджету, визначається на підставі податкової декларації за звітний період. Відшкодування з бюджету податкового кредиту платнику ПДВ має бути здійснене після подачі звіту через три звітні періоди (крім оподаткування за нульовою ставкою). На вимогу платника податку сума бюджетного відшкодування може бути повністю або частково зарахована в суму наступних платежів з ПДВ або інших податків, які зараховуються до державного бюджету.

Суми податкового кредиту, не відшкодовані платнику податку в установлений термін, є бюджетною заборгованістю. На суму цієї бюджетної заборгованості нараховується пеня в розмірі 120% від облікової ставки Національного банку України, що діяла на час виникнення заборгованості. Пеня на користь платника податку нараховується за кожний день бюджетної заборгованості, включаючи день її погашення.

Терміни сплати ПДВ у бюджет. Вибираючи податковий період, платник має врахувати можливість отримання бюджетного відшкодування податкового кредиту. Таке відшкодування безпосередньо пов’язане з податковим періодом.

Для платників податку, у котрих обсяг операцій, що оподатковуються, за попередній календарний рік перевищує 7200 неоподаткованих мінімумів доходів громадян, оподатковуваний (звітний) період дорівнює календарному місяцю. При цьому сплата ПДВ має здійснюватися не пізніше 20 числа місяця, що настає за звітним періодом.

Платники податку, що в них обсяг оподатковуваних операцій є меншим, ніж указано вище, самі визначають податковий період. Він може дорівнювати календарному місяцю або кварталу. Заяву про своє рішення платник податку подає в податковий орган за місяць до початку календарного року. Протягом календарного року можлива заміна квартального податкового періоду на місячний за заявою платника податку.

Платник ПДВ, що використовує квартальний податковий період, але здійснює експортні операції з продажу товарів (робіт, послуг), може одержати бюджетне відшкодування частини податкового кредиту за результатами двох перших місяців кварталу.

Час виникнення податкових зобов’язань. Здійснення розрахунків з бюджетом щодо ПДВ, можливість отримання бюджетного відшкодування податкового кредиту, яке впливає на фінансовий стан підприємства, залежать від часу виникнення податкових зобов’язань.

Час (дата) виникнення у платника податкових зобов’язань унаслідок продажу ним товарів (робіт, послуг) має деякі особливості залежно від умов продажу, учасників цього процесу, форми розрахунків.

1. За звичайного продажу товарів (робіт, послуг) датою виникнення податкових зобов’язань є дата, що припадає на податковий період, протягом якого відбулося зарахування коштів від покупця, замовника на банківський рахунок постачальника в оплату за продані товари (роботи, послуги), або дата відвантаження товарів.

2. У разі здійснення бартерних (товарообмінних) операцій дата виникнення податкового зобов’язання — це:

· дата відвантаження товару, а для робіт (послуг) — дата оформлення документа, що підтверджує факт виконання робіт (послуг);

· дата одержання товарів, а для робіт (послуг) — дата оформлення документа, що підтверджує факт отримання робіт (послуг).

3. За продажу товарів (робіт, послуг) з оплатою за рахунок бюджетних коштів датою виникнення податкових зобов’язань є дата надходження коштів на поточний рахунок платника податку або дата отримання відповідної компенсації в будь-якому вигляді, включаючи зменшення заборгованості платника податку за його зобов’язаннями перед бюджетом.

4. У разі імпорту товарів датою виникнення податкових зобов’язань є дата оформлення ввізної митної декларації з указаною в ній сумою податку, що підлягає сплаті. За імпорту робіт (послуг) датою виникнення податкових зобов’язань є дата списання коштів з розрахункового рахунка платника податку в оплату робіт (послуг) або дата оформлення документа, що підтверджує факт виконання робіт (послуг) нерезидентом.

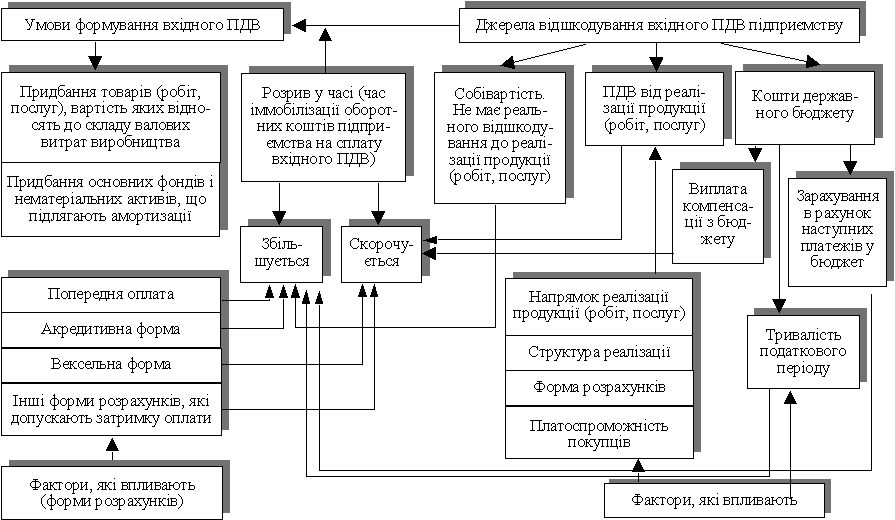

Відтак можна дійти висновку, що між формуванням вхідного ПДВ (виникнення податкового кредиту) та його відшкодуванням минає час. Цей період є періодом іммобілізації оборотних коштів на сплату вхідного ПДВ. Чим він триваліший, тим більш тривалою є іммобілізація оборотних коштів, тобто негативний вплив на фінансовий стан підприємств (рис. 5.11).

Час іммобілізації оборотних коштів підприємства — платника податку на сплату вхідного ПДВ залежить від часу списання коштів з його банківського рахунка за куплені товари (роботи, послуги) і часу надходження ПДВ від продажу продукції (робіт, послуг), тобто зарахування коштів від покупця, замовника на банківський рахунок платника податку, а також від часу отримання відшкодування з державного бюджету.

Час перерахування коштів для сплати вхідного ПДВ і час надходження ПДВ від продажу продукції (робіт, послуг) залежить від форм розрахунків, що застосовуються, умов купівлі товарів, напрямків продажу продукції, платоспроможності покупця.

Час іммобілізації оборотних коштів підприємства на сплату вхідного ПДВ також залежить від умов його відшкодування з бюджету (виплата компенсації з бюджету або залік у наступні платежі в бюджет). Впливає також тривалість податкового періоду.

Коли ПДВ, сплачений підприємством під час купівлі товарів (робіт, послуг), включається до складу витрат виробництва, реальне відшкодування вхідного ПДВ відбувається не після його віднесення на собівартість продукції (робіт, послуг), а тільки після реалізації цієї продукції. Отже, збільшується період іммобілізації оборотних коштів.

З метою скорочення заборгованості (недоїмки) платників податків дозволено зарахувати суму бюджетного відшкодування ПДВ у рахунок інших податків і зборів, що сплачуються відповідним платником податків до державного бюджету. Згідно із Законом про ПДВ використання суми бюджетного відшкодування було можливим лише в рахунок платежів за ПДВ. Така зміна може позитивно вплинути на фінансовий стан підприємств.

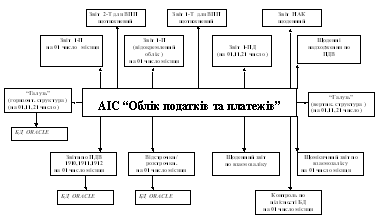

Рис. 1.11. Умови і фактори, що впливають на формування й відшкодування

вхідного ПДВ (податкового кредиту) на підприємстві

Похожие работы

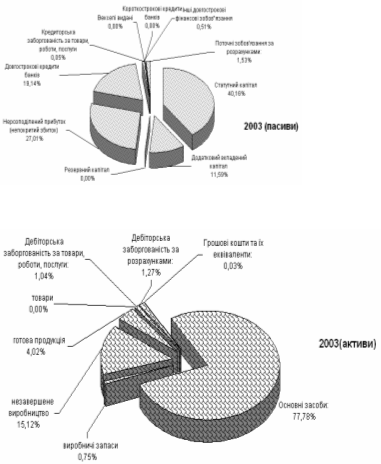

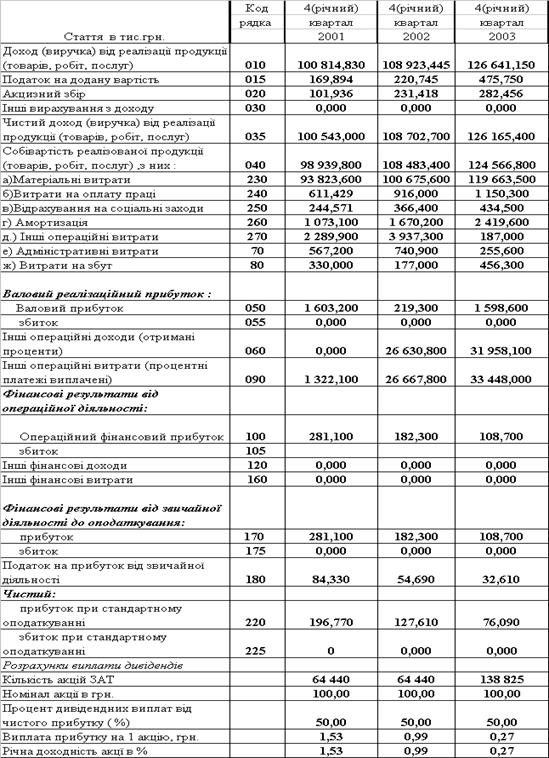

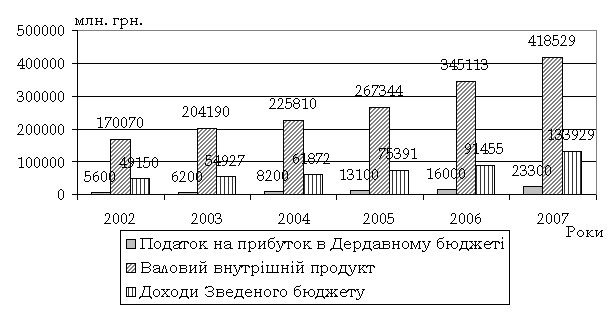

... збоях в реалізації продукції. У 2005 році ситуація значно покращилась відносно рівня 2004 року, але оптимізація запасів залишається однією з задач підвищення стійкості роботи підприємства. 2.4.3 Вплив податків на фінансово-господарську діяльність ТОВ “УНІРЕМАГРО” Згідно результатам аналізу сум податків, які сплачувало досліджуване ТОВ “УНІРЕМАГРО” в 2003 2005 роках (табл. Г.1 – Г.4 Додатку ...

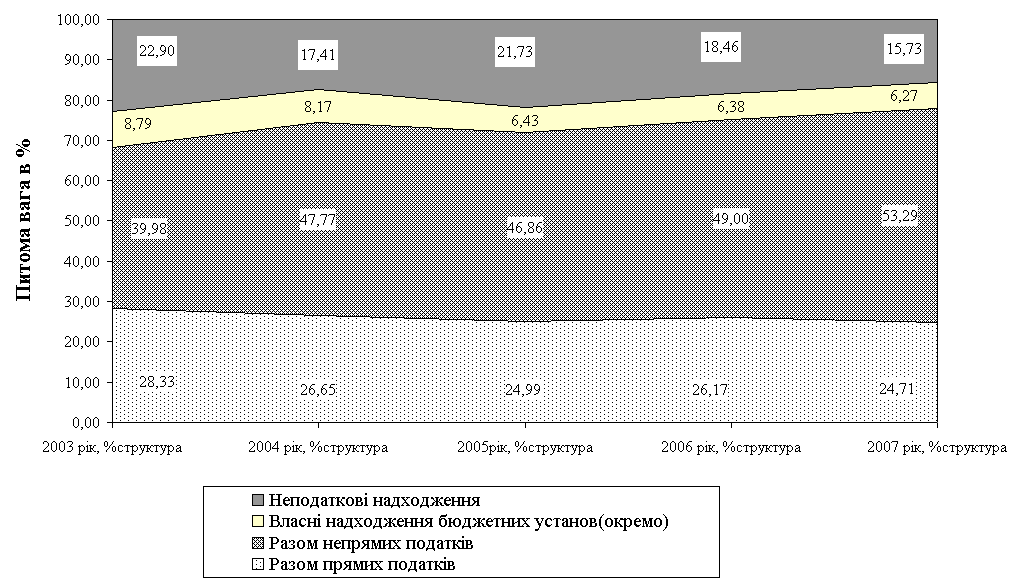

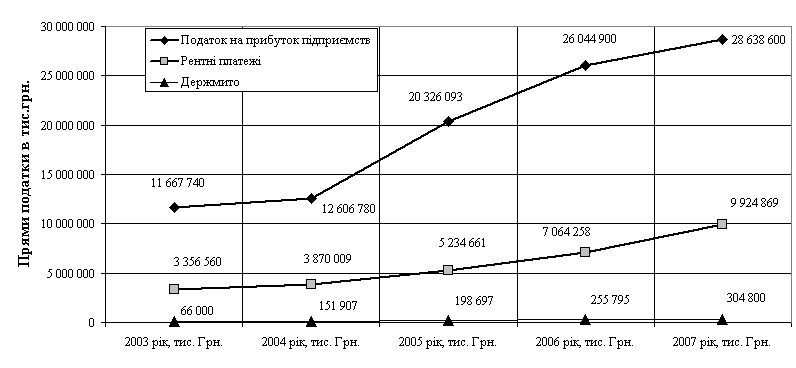

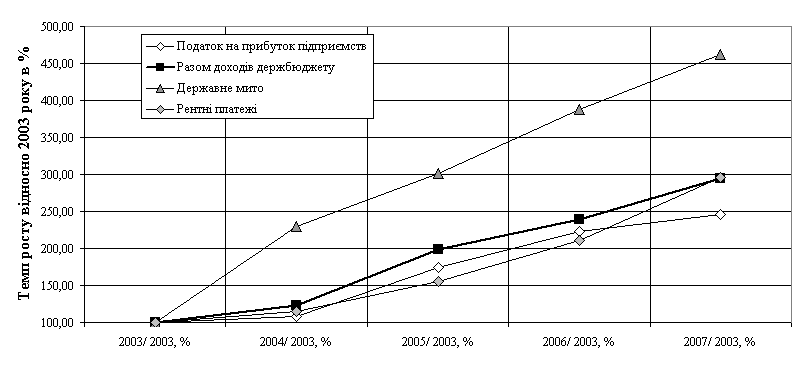

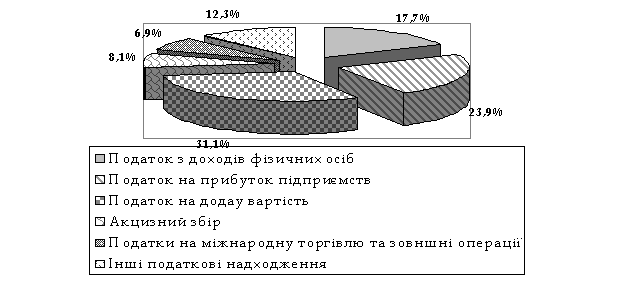

... прибутку підприємств в Україні в 1994–2007 роках та відносного рівня надходження прямого податку на прибуток підприємств в державний бюджет України в% ВВП (виключення фактору інфляції) 3. Шляхи вдосконалення прямого оподаткування в Україні в системі фінансового регулювання ринкових відносин 3.1 Зарубіжний досвід регулювання ринкових відносин прямими податками В науково-теоретичному плані в перші ...

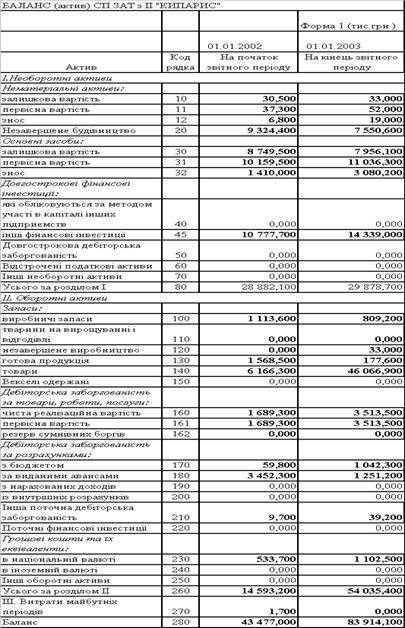

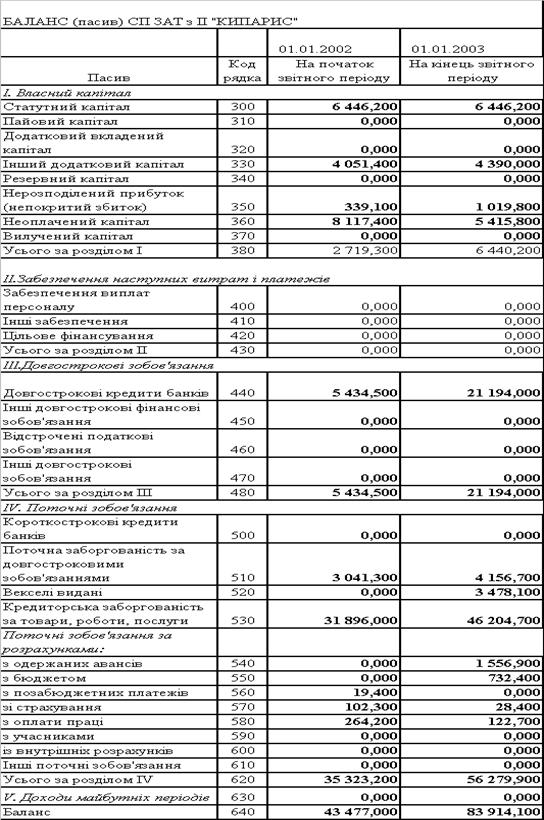

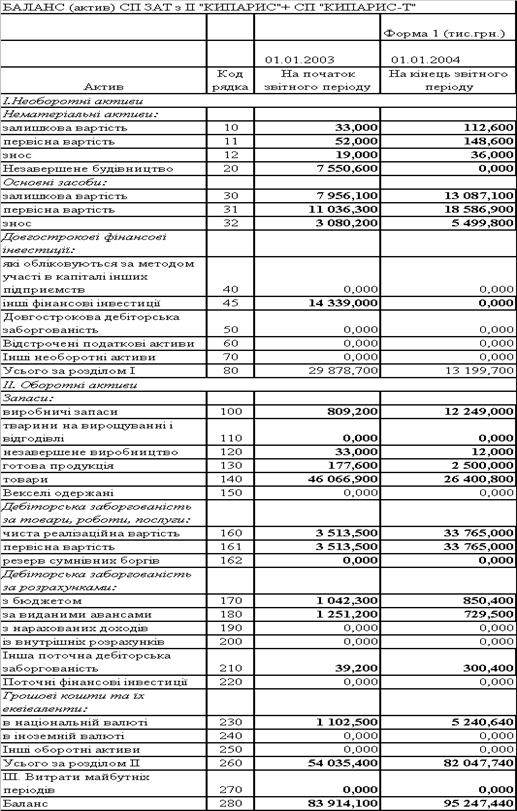

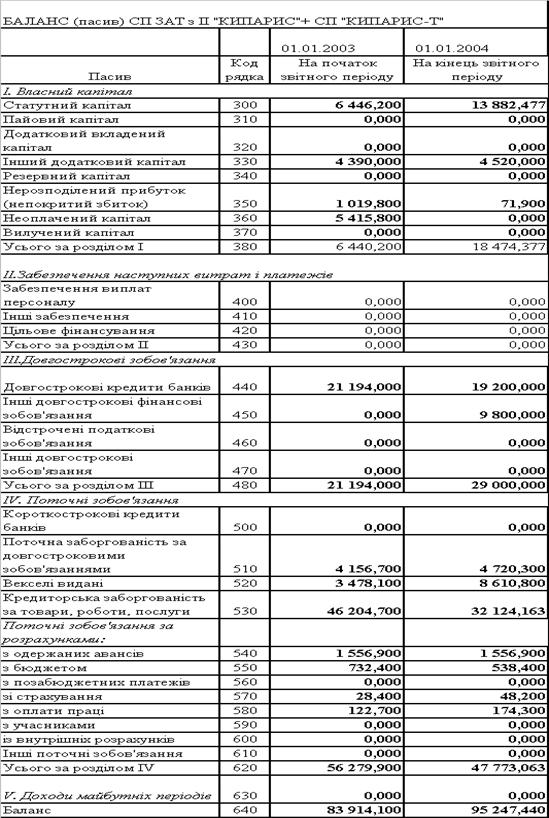

... збору є те, що, на відміну від податку на додану вартість, вони стягуються один раз у кінцевому технологічному ланцюжкові виготовлення. Проведений в дипломній роботі аналіз впливу непрямих податків на фінансово-господарську діяльність торгового підприємства СП "КИПАРИС" показує мінімальний характер їх впливу, який реалізується тільки на ціновому рівні споживання. Одначе, СП "КИПАРИС", яке імпорту ...

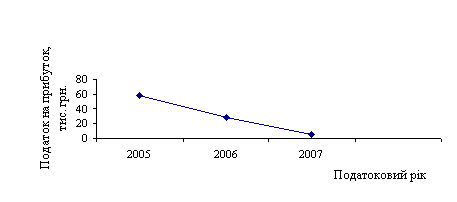

... або взагалі ухилитися від сплати податків і зборів та інших обов’язкових платежів. Розділ ІІ Аналіз механізму оподаткування прибутку промислових підприємств та шляхи його вдосконалення 2.1 Аналіз порядку сплати податку на прибуток на прикладі ЗАТ СП “Теріхем-Луцьк” Декларація з податку на прибуток підприємства подається платником незалежно від того, виникло у звітному періоді у платника ...

0 комментариев