Навигация

Анализ и оценка финансового положения ОАО «ПО «Красноярский завод комбайнов»»

2 Анализ и оценка финансового положения ОАО «ПО «Красноярский завод комбайнов»»

ОАО «ПО «Красноярский завод комбайнов»» находится по адресу 660021, Красноярский край, г. Красноярск, ул. Профсоюзов 3.

Одним из важнейших условий успешного управления финансами предприятия является анализ его финансового состояния. Финансовое положение предприятия характеризуется совокупностью показателей, отражающих процесс формирования и использования его финансовых средств [3, стр. 389-392].

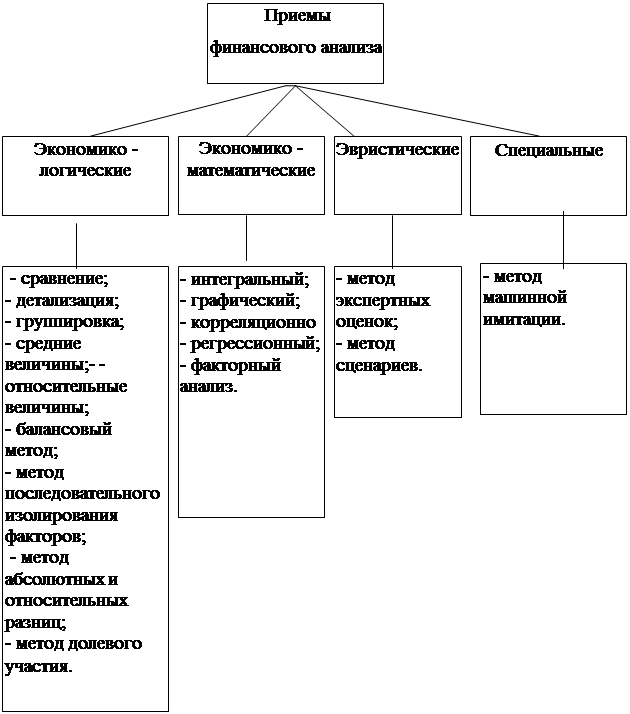

В данной курсовой работе используется методика проведения финансового анализа организации по В.В. Ковалеву.

Отчетные данные необходимые для вычислений, приведены в виде трех информационных блоков: баланс, отчет о прибылях и убытках, дополнительные данные. Формы отчетности приведены в укрупненной номенклатуре статей. Уплотнение баланса проведено по упрощенному алгоритму, т.е. баланс составлен по итогам разделов и подразделов (прил.№1).

2.1 Вертикальный и горизонтальный анализы

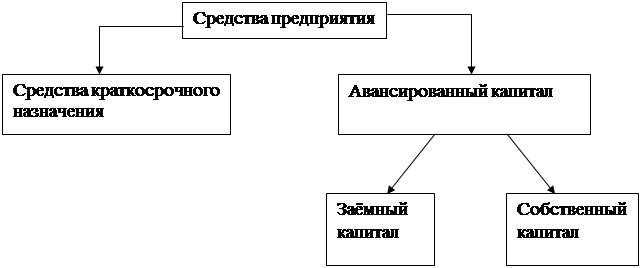

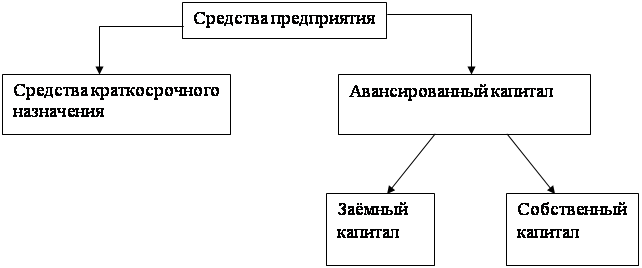

Вертикальный анализ баланса показывает структуру средств предприятия и их источников, когда суммы по отдельным статьям или разделам берутся в процентах к валюте баланса. Такому анализу можно подвергать либо исходную отчетность, либо модифицированную отчетность (с укрупненной или трансформированной номенклатурой статей).

Горизонтальный анализ заключается в сопоставлении финансовых данных предприятия за два прошедших периода (года) в относительном или абсолютном виде с тем, чтобы сделать лаконичные выводы.

Цель горизонтального и вертикального анализа бухгалтерской отчетности состоит в том, чтобы наглядно представить изменения, произошедшие в основных статьях баланса, отчета о прибыли и отчета и помочь менеджерам компании принять решение в отношении того, каким образом продолжать свою деятельность.

Результат вертикального анализа представлен в таблице №5.

Таблица №5- Вертикальный анализ агрегированного баланса

| Статья | На начало отчетного периода | На конец отчетного периода | |

| А к т и в | 1. Внеоборотные активы | 29,37 | 33,92 |

| В том числе ОС | 24,28 | 21,74 | |

| 2. Оборотные активы | 70,63 | 66,08 | |

| В том числе: | 38,40 | 47,18 | |

| производственные запасы | 29,86 | 16,79 | |

| дебиторская задолженность | 0,03 | 0,05 | |

| денежные средства и их эквиваленты | 29,37 | 33,92 | |

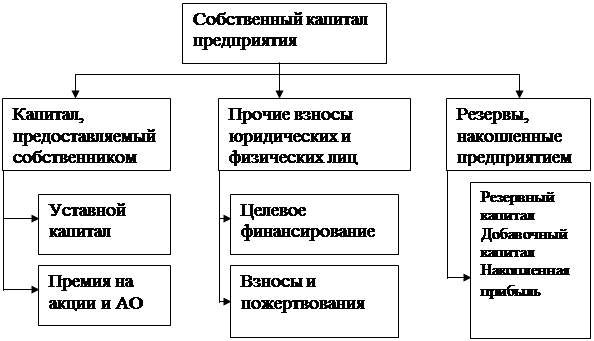

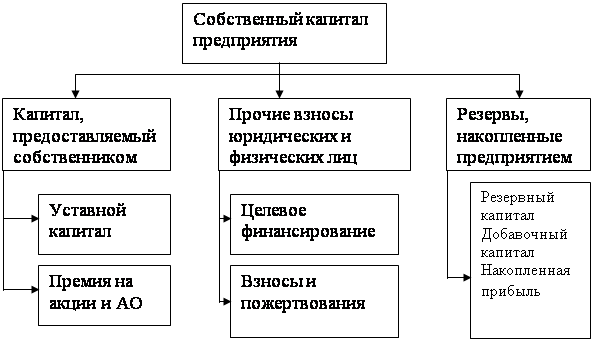

| П а с с и в | 3. Капитал и резервы | 26,67 | 28,72 |

| В том числе: нераспределенная прибыль | 53,11 | 53,40 | |

| 4. Долгосрочные обязательства | 0,32 | 0,38 | |

| 5. Краткосрочные обязательства | 126,35 | 128,35 | |

Вывод: Из полученных расчетов следует:

- Доля основных средств компании составляет менее половины внеоборотных активов компании, и на протяжении отчетного периода она снижается;

- Доля оборотных активов в течение периода уменьшилась на 4,54 %;

- Доля долгосрочных задолженностей компании постепенно увеличивается и на конец отчетного периода составляет 0,38 %;

- Доля краткосрочных обязательств возросла на 2 %.

Горизонтальный анализ заключается в сопоставлении финансовых данных предприятия за два прошедших отчетных периода в абсолютном виде с тем, чтобы сделать лаконичные выводы.

Таблица 6– Горизонтальный анализ бухгалтерского баланса

| Статья | Обозначения | На начало отчетного периода, в тыс.руб. | На конец отчетного периода, в тыс.руб. | Изменение, в тыс.руб. | Темп роста, % |

| 1 БАЛАНС (форма №1) | |||||

| 1. Внеоборотные активы | LTA | 779071 | 963717 | 184646 | 23,7 |

| В том числе: | |||||

| основные средства | FA | 644049 | 617646 | 26403 | -4,1 |

| 2. Оборотные активы | CA | 1873198 | 1877750 | 4552 | 0,2 |

| В том числе: | |||||

| производственные запасы | Inv | 1019252 | 1342427 | 323175 | 31,7 |

| дебиторская задолженность | AR | 853088 | 533862 | 319226 | -37,4 |

| денежные средства и их эквиваленты | CE | 858 | 1461 | 603 | 70,3 |

| Баланс | TA | 5169516 | 5336863 | 167347 | 3,2 |

| 3. Капитал и резервы | E | -707416 | -816156 | 108740 | 15,4 |

| В том числе: нераспределенная прибыль | -1408674 | -1517414 | 108740 | 7,7 | |

| 4. Долгосрочные обязательства | LTD | 8592 | 10742 | 2150 | 25,0 |

| 5. Краткосрочные обязательства | CL | 3351093 | 3646881 | 295788 | 8,8 |

| Баланс | TL | 2652269 | 2841467 | 189198 | 7,1 |

Вывод: Внеоборотные активы увеличились на 184646 тыс.руб. засчет поступления машин и оборудования, и других видов основных средств, в течение отчетного периода, которое можно отследить по форме №5.

Сумма оборотных средств предприятия так же увеличилась на 4552 тыс. руб. Это увеличение произошло главным образом за счет производственных запасов.

Третий раздел баланса «Капитал и резервы» уменьшился на сумму покрытого убытка 108740 тыс.руб., а краткосрочные обязательства возросли за счет увеличения кредиторской задолженности, при этом в большей степени повлияли долги предприятия перед бюджетом. Долгосрочные обязательства возросли на 2150 тыс.руб., краткосрочные на 295788 тыс.руб.

В большей степени увеличился размер денежных средств (+70%). уменьшился размер дебиторской задолженности (-37,4%).

После анализа баланса предприятия, далее представлен анализ второй формы бухгалтерской отчетности в таблице 7.

Таблица 7 – Горизонтальный анализ отчета о прибылях и убытках

| Статья | Обозначения | За аналог. период предыдущего года, в тыс.руб. | За отчетный период, в тыс.руб. | Изменение, в тыс.руб. | Темп роста, % |

| Выручка (нетто) от продажи | S | 3 479 319 | 2 298 305 | 1 181 014 | -51,4 |

| Себестоимость проданных товаров | COGS | -3022394 | -3022394 | 0 | 0,0 |

| Валовая прибыль | MI | 456 925 | 167 200 | 289 725 | -173,3 |

| Коммерческие и управленческие расходы | SAE | 445 984 | 548403 | -102 419 | 18,7 |

| Прибыль (убыток) от продаж | IO | 10 941 | -381203 | -370 262 | 102,9 |

| Сальдо прочих доходов и расходов | OIE | -321605 | -71968 | -249 637 | -346,9 |

| В том числе: | |||||

| проценты к уплате | IE | 355385 | 268927 | 86 458 | -32,1 |

| Прибыль до налогообложения | EBT | -310664 | -690438 | 379 774 | 55,0 |

| Налог на прибыль | T | 0 | 0 | 0 | |

| Чистая прибыль | NI | -307709 | -465029 | 157 320 | 33,8 |

Вывод: Опираясь на данные, представленные в таблице 7, сделаем соответствующие выводы:

Выручка от продаж за отчетный период уменьшилась на 1181014 тыс.руб., потому что предприятие выпустило меньшее количество продукции, чем за предыдущий период, но себестоимость проданных товаров при этом осталась неизменной.

Валовая прибыль, соответственно, уменьшилась на 289725 тыс.руб., благодаря тому, что выручка от продаж уменьшилась в большей степени, чем себестоимость продукции.

Чистый убыток возрос на 157320 тыс.руб., потому что значительно уменьшилась валовая прибыль.

В большей степени увеличился размер убытка от продаж (+102%). В основном все показатели увеличились на значительную сумму.

Похожие работы

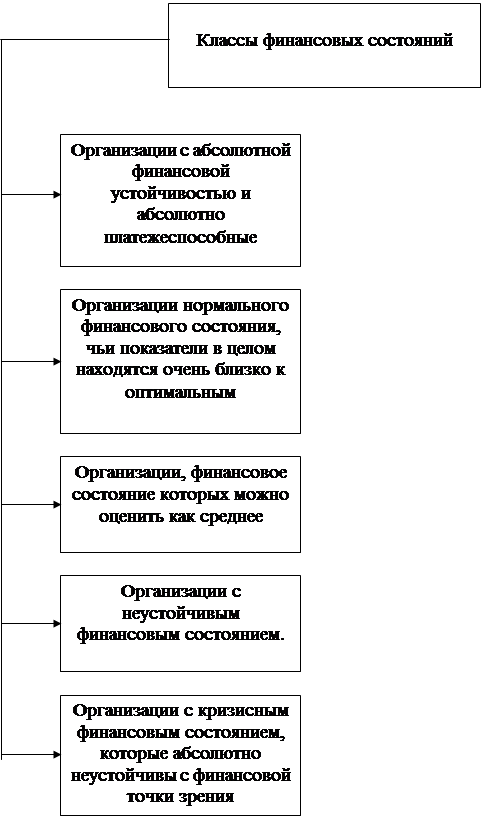

... это говорит о неспособности предприятия оплачивать свои текущие обязательства в ходе обычного воспроизводственного процесса. 2.Анализ финансовых результатов деятельности предприятия. 2.1. Задачи анализа финансовых результатов Финансовые результаты деятельности предприятия характеризуются приростом суммы собственного капитала (чистых активов), основным источником которого является прибыль ...

... на грани банкротства. Слишком высокие затраты на производство продукции и низкие доходы, для покрытия этих затрат. 3. Пути улучшения финансового планирования и прогнозирования на предприятии За счет прибыли предприятие планирует осуществить отчисления в следующие фонды денежных средств: развития и совершенствования производства, проведения научно-исследовательских и опытно-конструкторских ...

... необходимо четко сформулировать побудительные мотивы к росту или расширению, проанализировать конкретные ситуации и выводы. 1.3 Основные направления и методы улучшения финансового состояния предприятия В процессе реализации финансовой стратегии предприятия большое внимание должно уделяться направлениям улучшения финансового состояния предприятия, повышению ликвидности, платежеспособности, ...

... предприятия необходимо четко сформулировать побудительные мотивы к росту или расширению, проанализировать конкретные ситуации и выводы, полученные в ходе текущего и стратегического финансового менеджмента 1.3 Анализ финансового состояния предприятия Актуальность данного вопроса обусловила развитие методик оценки финансового состояния предприятий. Эти методики направлены на экспресс оценку ...

0 комментариев