Навигация

Необходимость и основные направления реформирования законодательства о паевых инвестиционных фондах

3.2 Необходимость и основные направления реформирования законодательства о паевых инвестиционных фондах

Правовая конструкция паевого фонда была заимствована из американского и, отчасти, из английского права. Во многом именно этим и объясняются налоговые проблемы, возникшие в ходе дальнейшего развития и реализации законодательства о паевых инвестиционных фондах.

Необходимо отметить, что действующее законодательство о паевых фондах создавалось прежде всего в расчете на функционирование паевых фондов на рынке ценных бумаг и лишь потом стало ориентироваться на дополнительные возможности паевых фондов, связанные с инвестициями в недвижимость. Сложившаяся практика обнажила целый ряд проблем, связанных с налогообложением паевых инвестиционных фондов налогом на добавленную стоимость и налогом на имущество.

В развитие законодательства о паевых инвестиционных фондах в ноябре 2001 г. был принят Федеральный закон N 156-ФЗ "Об инвестиционных фондах". Данным Законом, помимо совершенствования правоотношений в области коллективных инвестиций, был введен новый тип паевых инвестиционных фондов - закрытый. Появление нового типа паевых фондов предоставило возможность использовать новые способы инвестирования, в том числе и в недвижимость. В состав активов закрытых паевых инвестиционных фондов недвижимости может входить недвижимое имущество, права на недвижимое имущество, строящиеся и реконструируемые объекты недвижимого имущества, проектно-сметная документация.

К сожалению, динамичное развитие законодательства в области коллективных инвестиций не сопровождалось адекватными поправками в законодательство о налогах и сборах, которое трансформировалось нередко без учета специфических особенностей сферы коллективных инвестиций.

По Федеральному закону N 156-ФЗ "Об инвестиционных фондах" паевой инвестиционный фонд является обособленным имущественным комплексом без образования юридического лица, состоящим из имущества, переданного в доверительное управление управляющей компании учредителем (учредителями) доверительного управления с условием объединения этого имущества с имуществом иных учредителей доверительного управления, и из имущества, полученного в процессе такого управления, доля в праве собственности на которое удостоверяется ценной бумагой, выдаваемой управляющей компанией.

Основу правовой конструкции паевого инвестиционного фонда составляет доверительное управление имуществом. Однако особенностью доверительного управления в данном случае является то, что имущество всех пайщиков фонда объединено между собой, обезличено и неделимо, а доля в праве общей долевой собственности подтверждается ценной бумагой (паем), выдаваемой управляющей компанией.

Проблемы, связанные с исчислением и уплатой налога на добавленную стоимость, возникают при реализации недвижимого имущества или прав на него, входящих в состав активов фонда, сдаче его в аренду и получении арендных платежей. Объектом налогообложения налогом на добавленную стоимость согласно п. 1 ч. 1 ст. 146 НК РФ признаются операции по реализации товаров (работ, услуг) на территории Российской Федерации, а соответствующей реализацией признается передача на возмездной основе организацией или индивидуальным предпринимателем права собственности на товары, результаты выполненных работ, возмездное оказание услуг одним лицом другому лицу и т.д. В соответствии со ст. 143 НК РФ плательщиком НДС признаются только организации и индивидуальные предприниматели.

Статьей 41 Федерального закона N 156-ФЗ "Об инвестиционных фондах" установлено, что за счет имущества, составляющего паевой фонд, производятся расходы, связанные с доверительным управлением имуществом и совершением сделок с ним. Точный круг "расходов, связанных с доверительным управлением имуществом и осуществлением сделок с ним", законом не установлен. Следовательно, может подразумеваться достаточно широкий круг таких расходов. К ним, в частности, могут относиться расходы, связанные с налогообложением операций с имуществом фонда.

Однако это не находит отражения в налоговом законодательстве. Ссылок, характеризующих налогообложение паевых инвестиционных фондов, в Налоговом кодексе нет, присутствуют лишь общие указания, касающиеся доверительного управления имуществом. Так, например, с 1 января 2006 г. вступила в силу ст. 174.1 НК РФ, устанавливающая особенности исчисления и уплаты в бюджет НДС при осуществлении операций в соответствии с договором простого товарищества (договором о совместной деятельности) или договором доверительного управления имуществом на территории Российской Федерации. Но, как уже упоминалось ранее, коллективное доверительное управление имеет некоторые особенности, отличающие его от индивидуального доверительного управления. В частности, существенными отличиями коллективного доверительного управления от индивидуального можно признать, как подсказывает название, его коллективный характер и возможность объединения в единый имущественный фонд инвестиций субъектов, обладающих различным правовым статусом, тогда как индивидуальное доверительное управление подразумевает индивидуальность и раздельный учет имущества учредителей доверительного управления. Это соответственно не может не отражаться на порядке исчисления и уплаты налогов.

Одной из попыток разъяснить процесс налогообложения закрытых паевых инвестиционных фондов недвижимости можно считать письмо налоговых органов от 10 июня 2004 г. N 01-3-03/666. В соответствии с текстом разъяснений все организации независимо от форм собственности, ведомственной принадлежности и видов деятельности при осуществлении операций, подлежащих налогообложению, обязаны уплачивать налог на добавленную стоимость.

Такое противоречие сразу же вызывает законные вопросы: кто же все-таки будет являться плательщиком налога и должен ли уплачиваться налог? Ни научная литература, ни налоговое законодательство точных ответов на данные вопросы не содержат.

Н.В. Плугарь в своей статье проводит комплексный анализ налогового, гражданского законодательства, нормативных актов Минфина России и рассуждает о налогообложении паевых инвестиционных фондов в рамках действующего правового поля[16]. М.Е. Капитан и Р.А. Кокорев обозначают проблему и рассуждают о необходимости построения эффективной системы налогообложения паевых инвестиционных фондов[17]. Выводы перечисленных исследователей во многом содержат лишь ссылки на несоответствие друг другу отдельных норм законодательства, затрагивающего паевые инвестиционные фонды, и анализ выявленных несоответствий, но не представляют нам решения конкретной проблемы - проблемы налогообложения паевых инвестиционных фондов. В связи с этим считаю необходимым выражение собственной позиции по данной проблеме и формулировку выводов, содержащих конкретные предложения по решению проблемы.

Паевой фонд не является ни юридическим лицом, ни индивидуальным предпринимателем, а значит, не может выступать в роли плательщика НДС без внесения соответствующих поправок в законодательство.

Управляющая компания не является собственником имущества фонда и не выступает в роли налогового агента по налогу на добавленную стоимость от имени инвесторов паевых фондов, а значит, также не имеет право производить уплату НДС по операциям с имуществом фонда. Упоминания о том, что управляющая компания должна выполнять функции налогового агента по сделкам паевого фонда, в законодательстве отсутствуют.

Что касается пайщиков фонда, то необходимо различать две основные категории, принципы налогообложения которых различаются коренным образом. Это пайщики - физические и юридические лица. Наглядно показать существующие противоречия позволяет приведенный ниже пример.

Деятельность физических лиц НДС не облагается. Деятельность юридических в настоящее время облагается НДС по ставке 18%. После совершения управляющим операции с недвижимым имуществом, входящим в состав активов паевого фонда, у учредителей доверительного управления, по мнению налоговых органов, наступает обязанность уплаты НДС.

Однако, так как расходы, связанные с управлением фонда, осуществляются за счет имущества фонда, будут нарушены права пайщиков - физических лиц. Потому что деятельность физических лиц, как упоминалось ранее, НДС не облагается.

Кроме того, если исключить пайщиков - физических лиц из числа плательщиков налога, при уплате НДС пайщиками - юридическими лицами за счет активов фонда общее имущество фонда уменьшится на размер уплаченной суммы налога. Таким образом, бремя уплаты налога будет возложено на всех пайщиков фонда, включая физических лиц. Сумма налога, исчисленная исходя из доли в праве общей собственности на недвижимое имущество, принадлежащей пайщикам - юридическим лицам, фактически будет разделена между всеми пайщиками фонда, пропорционально принадлежащим им долям в праве общей собственности на имущество фонда. При уменьшении общего имущества фонда сократится и стоимость пая каждого из участников фонда. При этом пайщики фонда лишены возможности самостоятельно исчислить налог в связи с отсутствием регламентации порядка его расчета в налоговом законодательстве.

Соответственно организация налогообложения по предложенной схеме недопустима в связи с тем, что неизменно влечет за собой нарушение прав пайщиков - физических лиц.

В связи с тем что для паевых фондов недвижимость является сравнительно новым объектом инвестирования, хотелось бы обратить внимание также и на порядок налогообложения имущества, входящего в состав активов закрытых паевых инвестиционных фондов недвижимости, налогом на имущество.

Недвижимое имущество может войти в состав активов паевого фонда двумя способами: приобретено по договору или вновь создано. В первом случае приобретается уже существующее имущество или права на него, а во втором управляющая компания паевого фонда в рамках договора доверительного управления осуществляет финансирование строительства.

Вновь создаваемое имущество. В соответствии со ст. 219 ГК РФ право собственности на вновь создаваемые объекты недвижимого имущества, подлежащие государственной регистрации, возникает с момента такой регистрации. Таким образом, по смыслу ст. 374 НК РФ и ст. 2 Закона РФ "О налогах на имущество физических лиц" вновь создаваемое недвижимое имущество до момента его государственной регистрации не является объектом налогообложения налогом на имущество. При этом инвестор имеет право требования к застройщику, которое он может уступить по договору цессии до момента государственной регистрации недвижимого имущества, избежав тем самым обязанности по уплате налога на имущество.

Существующее имущество. Известно, что доля в праве общей долевой собственности на недвижимое имущество, входящее в состав активов фонда, определяется пропорционально паю каждого из его участников. Но по смыслу доверительного управления учредитель (пайщик) хотя и не перестает быть собственником имущества, но фактически не владеет имуществом фонда и не имеет возможности им распоряжаться. Он владеет лишь ценной бумагой (паем), удостоверяющей его долю в праве общей долевой собственности на имущество фонда. При погашении пая пайщику из стоимости активов фонда выплачивается денежная компенсация, соразмерная количеству принадлежащих ему паев. Инвестиционный пай не является объектом налогообложения. Значит, по логике, пайщик не должен уплачивать и налог на имущество.

В результате возникает спорная ситуация. Чтобы разрешить ее, вернемся к вопросу о порядке уплаты НДС. Далее будут приведены лишь основные результаты анализа исследуемой проблемы[18].

Мы имеем некоторое количество пайщиков, состоящее из физических и юридических лиц, резидентов и нерезидентов. В связи с тем что они имеют различный правовой статус, порядок исчисления и уплаты налога на имущество для каждой из представленных категорий различен. Рассмотренным ранее письмом МНС России от 10 июня 2004 г. N 01-3-03/666 имущество, переданное в доверительное управление, а также имущество, приобретенное в рамках договора доверительного управления, предлагалось облагать налогом на имущество у учредителя доверительного управления, как того требует ст. 378 НК РФ. При этом налог на имущество должен уплачиваться каждым из собственников соразмерно их доле в недвижимом имуществе.

Мнение налоговых органов не бесспорно. Ссылка на ст. 378 НК РФ в данном случае сомнительна, так как пайщик фактически имуществом фонда не владеет и не имеет возможности им распоряжаться. Он владеет лишь ценной бумагой (паем), удостоверяющей его долю в праве общей долевой собственности на имущество фонда. Кроме того, налицо разница в подходах к налогообложению. В положениях, относящихся к уплате налога на прибыль, указывается, что паевые фонды не являются юридическими лицами и соответственно производить уплату налога на прибыль не должны. То есть паевые фонды признаются как бы субъектами налоговых правоотношений, освобожденными от уплаты налога. Тогда как в случае, например, с налогом на имущество пайщики фонда обязаны нести бремя уплаты налогов в отношении имущества, входящего в состав активов фонда.

Если говорить о недвижимом имуществе, внесенном в фонд конкретным пайщиком, то здесь оснований для уплаты им налога на имущество также не находится. Как уже говорилось ранее, имущество паевого фонда неделимо и принадлежит всем пайщикам на правах общей долевой собственности. После передачи имущества в фонд пайщик перестает быть единоличным собственником имущества и становится одним из его долевых собственников. Выдел имущества конкретного пайщика из общего имущества фонда, необходимый для расчета налога, будет противоречить действующему законодательству Российской Федерации. Помимо этого, пайщиками закрытых паевых инвестиционных фондов недвижимости могут выступать паевые фонды, относящиеся к категории фондов.

Нельзя забывать и о том, что рассчитать сумму налога, подлежащую уплате, сложно и с технической стороны. Трудно себе представить, какие издержки повлечет за собой расчет суммы налога для каждого из пайщиков в случае активной деятельности фонда, а также широких возможностей паевых инвестиционных фондов, относящихся к категории фондов.

Раскрытая проблема обнаружила себя в процессе развития законодательства о паевых инвестиционных фондах. В случае дальнейшего расширения круга возможных объектов инвестирования паевых фондов и при отсутствии адекватных изменений налогового законодательства проблема может получить свое продолжение.

Предложенные схемы организации налогообложения противоречат идее доступности инвестиций в недвижимость для широкого круга инвесторов, заложенной при создании фондов недвижимости, служат серьезным сдерживающим фактором развития индустрии паевых инвестиционных фондов, а главное - не выдерживают никакой юридической критики.

В сложившейся ситуации могут быть предложены различные варианты решения проблем, один из которых необходимо закрепить законодательно. Первый: можно оставаться в рамках действующего законодательства, но это делает бессмысленной саму идею создания фондов недвижимости, потому что пайщики будут воздерживаться от инвестирования в фонды из-за неясностей в области налогообложения. Второй: пайщиков фонда можно освободить от уплаты налога. Такое решение позволит в существующих условиях значительно повысить инвестиционную привлекательность фондов недвижимости, однако существенно повысит вероятность использования паевых фондов в схемах по уходу от налогообложения. Третий: для пайщиков фонда необходимо установить специальный налоговый режим. Представляется, что в целях эффективного развития и функционирования паевых инвестиционных фондов в будущем этот вариант можно признать наиболее подходящим, а правильная интерпретация будет гарантировать его транспарентность.

В соответствии с первым вариантом пайщики должны уплачивать налог на добавленную стоимость и налог на имущество. Для этого потребуется внести изменения в налоговое законодательство и уточнить Положение о составе и структуре активов акционерных инвестиционных фондов и паевых инвестиционных фондов[19].

Порядок уплаты НДС. Плательщиками налога выступают только юридические лица - пайщики при владении ими паями. Налоговая база определяется исходя из доли в праве общей собственности на недвижимое имущество, входящее в состав активов фонда, в отношении которого осуществляются операции по реализации. Функции налогового агента возложены на управляющую компанию. После исчисления налога управляющая компания удерживает сумму налога из активов фонда путем уменьшения количества паев, принадлежащих пайщикам - юридическим лицам, соразмерно их доле в праве общей собственности на недвижимое имущество, входящее в состав активов фонда. Разрешить в этих целях дробление паев. Операции с долей в праве общей собственности, соразмерной количеству паев, входящих в состав активов паевого фонда, относящегося к категории фонда фондов или принадлежащих физическим лицам, НДС не облагаются. Соответственно исчисление и уплата НДС по операциям управляющей компании паевого инвестиционного фонда с имуществом фонда, в части паев, входящих в состав активов фонда фондов или принадлежащих физическим лицам, производиться не должны. Затраты управляющей компании на выполнение функций налогового агента необходимо учитывать в рамках вознаграждения за доверительное управление.

Порядок уплаты налога на имущество. Плательщиками налога являются физические и юридические лица, являющиеся пайщиками фонда в отношении недвижимого имущества, принадлежащего им на праве общей собственности и входящего в состав активов ЗПИФН.

Налоговая база определяется исходя из доли в праве общей собственности на недвижимое имущество, входящее в состав активов фонда, на основании данных кадастра объектов недвижимости, данных органов, осуществляющих государственную регистрацию сделок с недвижимым имуществом, а также по данным реестра пайщиков ПИФа. Функции по исчислению налога возложены на налоговые органы по месту регистрации физического или юридического лица.

Уплата налога производится налогоплательщиками самостоятельно, в соответствии с расчетами налоговых органов. Управляющие компании с учетом того, что налог на имущество организаций и налог на имущество физических лиц имеют различный уровень (региональный и местный соответственно), обязаны направлять в налоговые органы по месту регистрации юридического и физического лица данные по долям в праве общей собственности на недвижимое имущество, входящее в состав активов ЗПИФН. После получения указанных данных налоговые органы направляют уведомления плательщикам налога.

Доли в праве общей собственности, соразмерные количеству паев, входящих в состав активов паевого фонда, относящегося к категории фонда фондов, налогом на имущество не облагаются. Соответственно пайщики фонда фондов не должны платить налог на имущество, входящее в состав активов закрытых паевых инвестиционных фондов, в части паев, входящих в состав активов фонда фондов.

Освобождение от уплаты налога пайщиков ПИФа, относящегося к категории фондов, требует к себе пристального внимания для избежания возникновения возможных схем налоговой оптимизации. Для снижения рисков необходимо отразить в "Положении о составе и структуре активов акционерных инвестиционных фондов и паевых инвестиционных фондов" требования, предполагающие значительную диверсификацию имущества, приобретение которого может осуществляться для включения в состав активов ПИФа, относящегося к категории фондов.

Третий вариант подразумевает введение специального режима налогообложения, предполагающего замену некоторых видов налога единым налогом, например единым налогом на доверительное управление в рамках паевого инвестиционного фонда, который юридические и физические лица будут уплачивать по различным ставкам. Особенностью предлагаемого порядка налогообложения является то, что применяться он будет только в отношении налогооблагаемого имущества (недвижимости и т.п.), входящего в состав активов паевого фонда.

Плательщиками налога признаются физические и юридические лица, являющиеся пайщиками паевых фондов. Налоговая база определяется исходя из доли в праве общей собственности на основании данных реестра пайщиков паевого фонда и информации регистрирующих органов. Функции налогового агента возложить на УК. Все виды налогов (налог на имущество, НДС и прочие), кроме налога на прибыль (доходы), заменить единым налогом. Налог исчислять по различным для физических и юридических лиц ставкам. Для осуществления расчетов можно предложить следующий путь: налог будет исчисляться в процентном соотношении ежегодно, исходя из стоимости налогооблагаемого имущества, входящего в состав активов ПИФ, и сумм, полученных от его реализации в течение года[20].

Пайщики паевых фондов, относящихся к категории фондов, должны быть полностью освобождены от налогов, связанных с имуществом, доля в праве на которое удостоверяется паями иных паевых фондов. В данном случае также необходимо предпринять усилия в целях избежания возникновения с их помощью схем по оптимизации налогообложения.

Таким образом, становится очевидным, что проблемы налогообложения паевых инвестиционных фондов возможно решить в долгосрочной перспективе. Прозрачность налогового законодательства будет способствовать дальнейшему расширению круга объектов инвестирования ПИФов и стимулировать развитие всей отрасли в целом.

Заключение

На основе проведённого исследования можно сделать следующие выводы:

Похожие работы

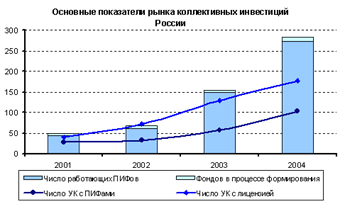

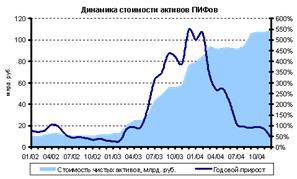

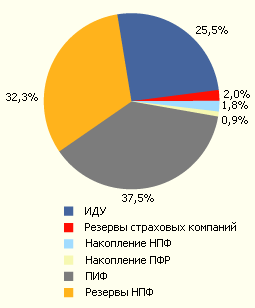

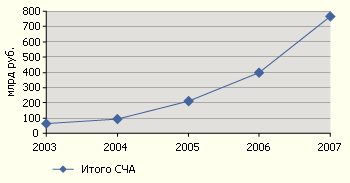

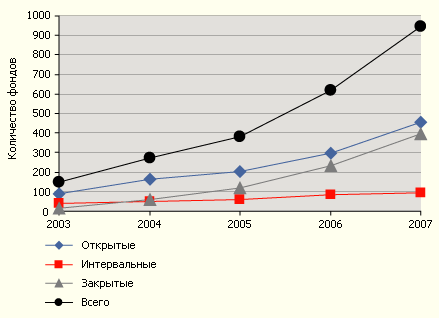

... сегмент коллективных инвестиций стал крупнейшим в структуре рынка управления активами, составив 37,5% в денежном выражении. В основе механизма коллективного инвестирования в РФ лежит институт паевого инвестиционного фонда (ПИФ). Рис.3. Структура рынка коллективных инвестиций на конец 2007 г. Развитие российской экономики и рост благосостояния граждан обусловили внушительный рост сектора ...

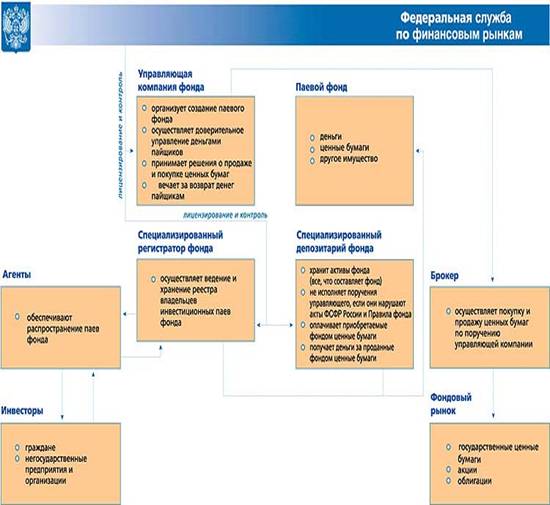

... фонд имеет сложную организационную структуру, а его участники выполняют строго определенные функции, обеспечивая бесперебойное и эффективное функционирование ПИФ и полную защиту интересов инвесторов Управляющая компания осуществляет доверительное управление паевым инвестиционным фондом путем совершения любых юридических и фактических действий в отношении составляющего его имущества, а также ...

... инвестиционного фонда Закона об инвестиционных фондах, иных нормативных правовых актов Российской Федерации, нормативных правовых актов ФКЦБ и Правил доверительного управления паевым инвестиционным фондом. В случае неисполнения этой обязанности специализированный депозитарий несет солидарную ответственность с управляющей компанией перед владельцами инвестиционных паев ПИФа. Спецдепозитарий ...

... , что тенденция к росту цен на недвижимость пока сохраняется, то и приумножения вложенных средств. В последние годы рост цен колебался от 15% - до 45%. Что же касается обычных вкладчиков, то, на мой взгляд, более интересным должно оказаться инвестирование в ПИФы недвижимости4 . Подробнее этот вариант будет рассмотрен ниже, когда речь пойдет непосредственно о ПИФах. Следующий пункт – вложение ...

0 комментариев