Навигация

Исчисление и уплата НДС по экспорту услуг по переработке сырья

1. Исчисление и уплата НДС по экспорту услуг по переработке сырья.

Ставка НДС.

Переработчиком применяется нулевая ставка НДС или ставка НДС 18% в зависимости от наличия или отсутствия документов, подтверждающих экспорт услуг.

Подтверждающие документы (Положение о порядке применения нулевой ставки налога на добавленную стоимость при реализации экспортируемых работ (услуг), утвержденное Указом № 397; постановление Министерства по налогам и сборам Республики Беларусь от 23.02.2004 № 32 "О порядке подтверждения плательщиками налога на добавленную стоимость вывоза товаров за пределы Республики Беларусь" (по состоянию на 18.01.2008):

- договор (контракт) с иностранным юридическим или физическим лицом;

- документ, подтверждающий оказание услуг;

- документ, подтверждающий вывоз товаров, произведенных из давальческого сырья (материалов), за пределы Республики Беларусь: подтверждение о вывозе товаров за пределы таможенной территории Республики Беларусь выдается таможенными органами Республики Беларусь в виде копии заверенного маркой таможенного контроля свидетельства о помещении товаров под соответствующий таможенный режим с отметкой таможенного органа: "Товар вывезен" и указанием даты выдачи подтверждения или в виде заверенного маркой таможенного контроля специального реестра вывезенных товаров с отметкой таможенного органа Республики Беларусь: "Товар вывезен" и указанием даты выдачи подтверждения.

- документ, подтверждающий принадлежность оказанных услуг к услугам собственного производства, выданный в установленном порядке (сертификат или акт экспертизы, выданные БелТПП).

Срок для получения подтверждающих документов, в течение которого обороты по реализации услуг не отражаются в налоговой декларации.

Согласно п. 2 ст. 11 Закона документальное подтверждение вывоза товаров, за исключением вывозимых в государства, с которыми отсутствуют таможенный контроль и таможенное оформление, производится не позднее 60 дней с даты отгрузки товаров (включая произведенные из давальческого сырья (материалов), подтверждаемой свидетельством о помещении товаров под таможенный режим экспорта. При наступлении даты представления налоговой декларации (расчета) по налогу в течение этого срока обороты по реализации указанных товаров не отражаются. При наличии подтверждающих вывоз товаров документов обороты по реализации этих товаров отражаются в налоговой декларации (расчете) по налогу того отчетного периода, срок представления которой следует после получения соответствующего документального подтверждения. При отсутствии подтверждающих вывоз товаров документов по истечении данного срока обороты по реализации этих товаров отражаются в налоговой декларации (расчете) по налогу того отчетного периода, в котором истек установленный срок. При получении документов после уплаты налога представляется уточненная налоговая декларация (расчет) по налогу за тот месяц, в котором было произведено отражение оборота по реализации товаров.

2. Исчисление и уплата НДС по сырью, ввезенному из Российской Федерации.

Не производится, так как продукт переработки вывозится за пределы Республики Беларусь.

3. Исчисление и уплата НДС по приобретению объектов на территории Республики Беларусь у нерезидентов.

Не производится, поскольку отсутствует приобретение на территории Республики Беларусь объектов у иностранной организации, не состоящей на учете в налоговых органах Республики Беларусь.

Ситуация 8. Согласно условиям договора в процессе переработки давальческого сырья, ввезенного из Российской Федерации, образуются отходы, которые по распоряжению заказчика передаются безвозмездно переработчику.

В соответствии с п. 2 ст. 543 Гражданского кодекса Республики Беларусь (далее - ГК) обещание безвозмездно передать кому-либо вещь или имущественное право или освободить кого-либо от имущественной обязанности (обещание дарения) признается договором дарения и связывает обещавшего, если обещание сделано в надлежащей форме (п. 2 ст. 545 ГК) и содержит ясно выраженное намерение совершить в будущем безвозмездную передачу вещи или права конкретному лицу либо освободить его от имущественной обязанности.

Следовательно, невозврат собственнику материалов, образовавшихся в результате давальческой переработки сырья, предусмотренный договором давальческой переработки, является безвозмездным получением (принятием в дар) материалов.

На основании Соглашения при вывозе продуктов переработки обязанности по исчислению НДС по ввезенному сырью отсутствуют. Ввиду того что давальческое сырье использовано в производстве товаров, исчисление налога по образовавшимся технологическим отходам не производится.

В соответствии со ст. 32 НК местом реализации товаров признается территория Республики Беларусь, если товар находится на территории Республики Беларусь, не отгружается и не транспортируется и (или) товар в момент начала отгрузки или транспортировки находится на территории Республики Беларусь.

Пунктом 3 ст.10 Закона установлено, что при реализации товаров (работ, услуг), имущественных прав на территории Республики Беларусь иностранными организациями, не состоящими на учете в налоговых органах Республики Беларусь, моментом их фактической реализации такими организациями признается день оплаты этих товаров (работ, услуг), имущественных прав.

Поскольку в случаях, когда образовавшиеся в процессе переработки отходы, находящиеся на территории Республики Беларусь, передаются переработчику безвозмездно, отсутствует факт их оплаты, исчисление НДС переработчиком по ст. 1-2 Закона не производится.

Ситуация 9. Резидент Республики Беларусь по договору с резидентом Российской Федерации оказывает услуги по изготовлению продукции путем переработки давальческого сырья с последующим вывозом результатов переработки в Россию. Одновременно согласно договору резидент Республики Беларусь осуществляет выкуп части давальческого сырья.

Порядок налогообложения услуг по переработке изложен в ситуации 1.

В отношении выкупаемого сырья необходимо иметь в виду следующее.

В соответствии с п. 2 раздела I Положения (приложение к Соглашению) для целей уплаты НДС налоговая база определяется на дату принятия на учет ввезенных товаров (но не позднее срока, установленного национальным законодательством государств Сторон) как сумма стоимости приобретенных товаров, включая затраты на транспортировку и доставку данных товаров, подлежащих уплате акцизов.

Следовательно, поскольку давальческое сырье, ввезенное из Российской Федерации для переработки, учитывается на сч. 003 "Материалы, принятые в переработку", а договор купли-продажи на приобретение части давальческого сырья заключается в момент нахождения такого сырья на складе резидента Республики Беларусь, уплату НДС по приобретенной и оприходованной части сырья следует производить после принятия этого сырья (согласно дате договора) на балансовый счет учета. Налоговая база в данном случае определяется как сумма стоимости выкупленного сырья, включая затраты на транспортировку и доставку, исчисленные исходя из удельного веса затрат выкупленного сырья в общем объеме затрат.

Ситуация 10. Резидентом Республики Польша заключен трехсторонний договор с предприятиями А и Б, являющимися резидентами Республики Беларусь, на переработку сырья на давальческих условиях. Согласно договору нерезидент поставляет нити и краску, предприятие А вырабатывает полотно, предприятие Б шьет из данного полотна костюмы, которые отгружает нерезиденту.

Если переработку давальческого сырья (материалов) выполняют несколько белорусских предприятий, применение нулевой ставки каждым участником процесса (в пределах своей доли выручки, полученной за данные услуги) возможно на основании многостороннего контракта, согласно которому нерезидент поручает каждому исполнителю определенные этапы производства. В указанном случае предметом договора должна являться переработка нитей и краски в швейные изделия, одним из этапов которой выступает переработка указанного сырья в полотно (выполняемая резидентом А), вторым этапом - пошив изделий из полотна (предприятие Б). Помимо наличия многостороннего контракта должны быть соблюдены следующие условия:

1) непосредственное осуществление процесса производства (переработки) товара из давальческого сырья предприятием, что должно подтверждаться соответствующим документом на оказание этих услуг;

2) наличие подтверждения факта вывоза произведенных предприятием из давальческого сырья (материалов) товаров за пределы Республики Беларусь;

3) наличие документа, подтверждающего принадлежность оказанных услуг к услугам собственного производства, выданного в установленном порядке.

В данной ситуации, если товар вывозится предприятием Б, то копия свидетельства о помещении под таможенный режим должна иметься в наличии у предприятия А. При этом стоимость вывозимого товара, указываемая в свидетельстве, должна состоять из полной стоимости переработки сырья (нитей и краски) с учетом стоимости работ, выполненных как предприятием А, так и предприятием Б.

Ситуация 11. Белорусским предприятием (исполнитель) заключен договор с нерезидентом о том, что исполнитель обязуется организовать процесс переработки представленных заказчиком материалов в швейные изделия. У исполнителя имеется сертификат БелТПП, свидетельствующий о том, что оказываемые предприятием услуги по организации переработки давальческого сырья и материалов являются услугами собственного производства.

В данной ситуации предприятие-исполнитель занимается оказанием услуг по организации переработки давальческого сырья и материалов в швейные изделия, в то время как фактическое осуществление процесса переработки выполняется третьими лицами, выступающими как изготовители.

Таким образом, предприятие-исполнитель не оказывает услугу по производству товаров из давальческого сырья, а является организатором выполнения данной услуги, т.е., по сути, посредником между заказчиком и изготовителем, и поэтому нулевая ставка НДС по оказанным им услугам применена быть не может.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

1. Конституция Республики Беларусь. Принята на республиканском референдуме 24 ноября 1996 г. Минск «Беларусь» 1997.

2. Гражданский кодекс Республики Беларусь от 7 декабря 1998 г. № 218-З. Принят Палатой представителей 28 октября 1998 года. Одобрен Советом Республики 19 ноября 1998 года. (Ведомости Национального собрания Республики Беларусь, 1999 г., № 7-9, ст. 101). ЮРИДИЧЕСКАЯ СПРАВОЧНО-ИНФОРМАЦИОННАЯ АВТОМАТИЗИРОВАННАЯ СИСТЕМА «ЮСИАС» - 2008 г.

3. Гражданское право Учебник. Под ред. Яковлева В.Ф. Издательство РАГС. год издания. 2003. 503 с.

4. Гражданское право: Учебник. В 2 ч. Ч.2 Под общ. Ред. проф. В.Ф. Чигира. – Мн.: Амалфея, 2000. – 1008 с.

5. Колбасин Д.А. Гражданское право Республики Беларусь. Особенная часть: Практ. Пособие. – Мн.: Молодежное научное общество, 2001. 547 с.

6. Комментарий к Гражданскому кодексу Республики Беларусь: в 2 кн. Кн. 1. /Отв. Ред. В.Ф. Чигир. – 2-ое изд. - Мн.: Амалфея, 2000. 544 с.

7. Мейер Д. И. Русское гражданское право. – М.: Статут, 1997. – с. 408.

8. Универсальный юридический справочник под общей редакцией В.А. Шадацкого. // М.: АО «Инициатива». – 1992.

Похожие работы

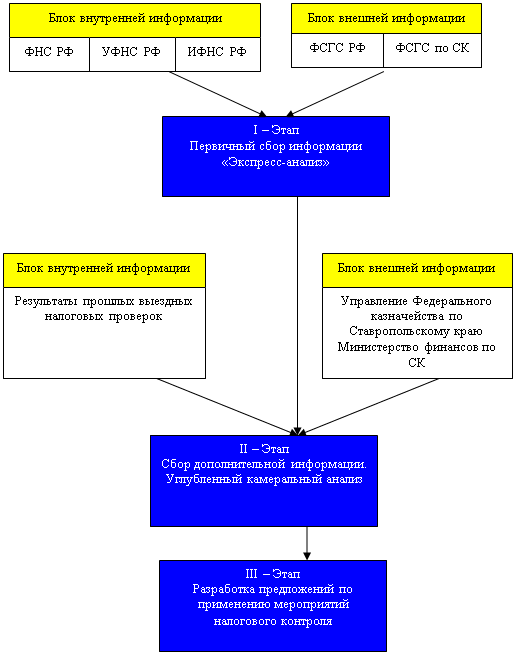

... , возложенных на него законодательством о налогах и сборах. 3. Совершенствование системы эффективного проведения налогового контроля 3.1. Пути решения проблем применения налоговых вычетов при возмещении налога на добавленную стоимость По статистике сегодня около 60 процентов налогоплательщиков сталкиваются с проблемами зачета и возврата НДС. Не исключено, что к концу 2007 года этот ...

... в такую систему, которая обеспечивала бы, при возможности соблюдения этических принципов и принципов управления, а также достаточность поступления и эластичность на случай чрезвычайных государственных нужд. Основные принципы налогообложения в Республике Беларусь 1. Каждое лицо обязано уплачивать законно установленные налоги, сборы (пошлины), по которым это лицо признается плательщиком. 2. Ни на ...

... деклараций. При однократном обложении только последней стадии обращения - розничной торговли - такая возможность терялась. Вышеперечисленные факторы послужили основными причинами к возникновению налога на добавленную стоимость, который давал возможность государству контролировать весь процесс производства и обращения товаров (в том числе оптовую и розничную торговлю). Широкое распространение НДС ...

... , порчи, и комиссия во главе с директором предприятия принимает решение по результатам инвентаризации (акты утверждает директор). В соответствии с рядом постановлений Правительства Республики Беларусь и Законом «О бухгалтерском учете и отчетности» стоимость обнаруженных излишков имущества зачисляется на счет 92 «Внереализационные доходы и расходы». В случаях недостач, порчи имущества в пределах ...

0 комментариев