Навигация

Оподаткування операцій факторингу

1.4. Оподаткування операцій факторингу

Згідно закону України "Про банки і банківську діяльність" банки мають право здійснювати придбання права вимоги на виконання зобов'язань в грошовій формі за поставлені товари або надані послуги, приймаючи на себе ризик виконання таких вимог і прийом платежів (факторинг).

Законом України "Про фінансові послуги і державне регулювання ринків фінансових послуг" операція факторингу віднесена до фінансових послуг.

Законом України "Про податок на додану вартість" факторинг визначається як операція по переуступці першим кредитором прав вимоги боргу третьої особи другому кредитору з попередньою або наступною компенсацією вартості такого боргу першому кредитору (п.1.10). Таким чином, факторинг є спеціальною фінансовою послугою, яка включає ознаки поступки вимоги. Поступка вимоги кредитором іншій особі регулюється ст.197-200 Цивільного кодексу України.

За статтею 197 Цивільного кодексу України поступка вимоги кредитором іншій особі передбачає перехід до набувальника вимоги прав, які забезпечують виконання зобов'язання.

Відповідно Закону України "Про податок на додану вартість" не є об'єктом оподаткування факторингові операції, якщо об'єктом боргу є валютні цінності, цінні папери, зокрема компенсаційні папери (сертифікати), інвестиційні сертифікати, житлові чеки, земельні бони і деривати (п.3.2.5.).

Відповідно Декрету Кабінету Міністрів України "Про систему валютного регулювання і валютного контролю" до валютних цінностей належить валюта України, платіжні документи і цінні папери, визначені у валюті України, іноземна валюта, платіжні документи і цінні папери, визначені в іноземній валюті.

Таким чином, аналіз норм чинного законодавства дає можливість вважати, що при здійсненні факторингової операції відбувається придбання банком чинником прав вимоги на виконання зобов'язань в грошовій формі за поставлені товари або надані послуги і об'єктом боргу при цьому є валютні цінності, а саме валюта України. Виходячи з викладеного, вважаємо, що є підстави для застосування норм Закону України "Про податок на додану вартість", відповідно якому не є об'єктом оподаткування факторингові операції, якщо об'єктом боргу є валютні цінності.

VI. БУХГАЛТЕРСЬКИЙ ОБЛІК ФАКТОРИНГОВИХ ОПЕРАЦІЙ

| № п/п | Зміст операції | Дт | Кт | Примітка |

| Оприбуткування зобов’язань з фінансування за факторингом (в межах встановленого ліміту) | 9129 | 9900 | ||

| Облік розрахункових документів, які прийняті до факторингу | 9800 | 9910 | номінал | |

| Перерахування постачальнику авансового платежу | 2030 | 2600 | на суму визначеного угодою % від суми розрахункових документів* | |

| Перерахування постачальнику авансового платежу за мінусом утриманого дисконту | 2030 2030 | 2600 3600 | аванс без дисконту * сума дисконту | |

| Списання виконаних зобов’язань | 9900 | 9129 | на суму фінансування, відображеного за рахунком 2030 | |

| Нарахування дисконту (у разі, якщо дисконт не утримується із суми платежу, що перераховується клієнту) | 2030 | 3600 | в день перерахування авансу | |

| Амортизація дисконту | 3600 | 6023 | в кінці місяця за фактичну кількість днів з фінансування за факторингом, останній запис робиться в день, коли дебітор має сплатити по розрахункових документів | |

| Нарахування процентного доходу | 2038 | 6023 | в кінці місяця на фактичну заборгованість за факторингом | |

| Нарахування комісій за додаткові послуги за факторингом | 3578 3578 | 6111 3622 | комісія без ПДВ сума ПДВ | |

| Отримання коштів (виручки) від дебіторів | 2600, 1200, 3900 | 3739 | ||

| Достроковий викуп клієнтом про авансованих банком розрахункових документів (при отриманні доходу у вигляді дисконту) | 2600 | 2030 | ||

| Достроковий викуп клієнтом про авансованих банком розрахункових документів (при отриманні доходу у вигляді процентів) | 2600 | 2030 2038 | ||

| Списання з позабалансового обліку розрахункових документів | 9910 | 9800 | на суму отриманих коштів від дебітора або клієнта у разі дострокового викупу | |

| Сплата клієнтом винагороди банку | 2600 2600 | 2038 3578 | процентного доходу комісійного доходу | |

| Розподіл отриманих коштів від дебітора | ||||

| погашення заборгованості за факторингом | 3739 | 2030 | в тому числі і дисконту, якщо він є винагородою банку | |

| перерахування залишку коштів клієнту | 3739 | 2600 | перераховується у разі відсутності непогашеної в строк заборгованості * | |

| Перенесення заборгованості на рахунки простроченої у разі неотримання коштів від дебітора в строк (від клієнта в оплату винагороди) | ||||

| заборгованості з фінансування за факторингом | 2037 | 2030 | ||

| заборгованості за доходами | 2039 | 2038 | ||

| Нарахування штрафних санкцій | 8699 | 8639 | ||

| Формування резерву під прострочені понад 31 день доходи | 7720 | 2490 | ||

| Визнання заборгованості сумнівною | ||||

| заборгованості з фінансування за факторингом | 2093 | 2037 | ||

| заборгованості за доходами | 2480 | 2039 | ||

| Формування резервів під сумнівну заборгованість | 7702 7720 | 2400 2490 | за факторингом за доходами | |

| Нарахування доходів за сумнівною заборгованістю | 9603 | 9910 | ||

| Розподіл отриманих коштів від дебітора, або клієнта в порядку регресу | ||||

| погашення заборгованості за факторингом (у тому числі дисконту – якщо винагорода отримується у вигляді дисконту) | 3739 3739 | 2037 2093 | Простроченої Сумнівної | |

| утримання неустойки | 3739 | 6397 | ||

| перерахування залишку коштів клієнту | 3739 | 2600 | у разі отримання коштів від дебітора | |

| Розформування резервів | 2400 2490 | 7702 7720 | за факторингом за доходами | |

| Списання з позабалансового обліку розрахункових документів (в частині погашеного боргу або перерахування залишкового платежу). | 9910 | 9800 |

II. Проведення факторингових операцій в системі АКБ «Укрсоцбанк»

Похожие работы

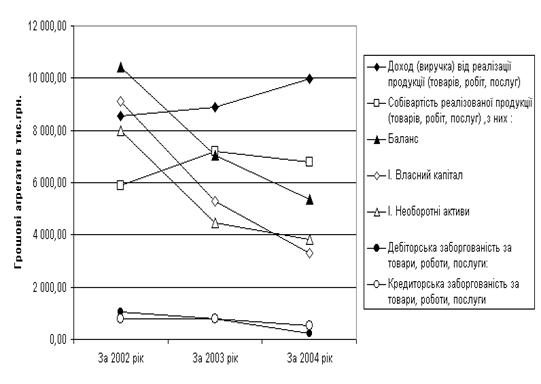

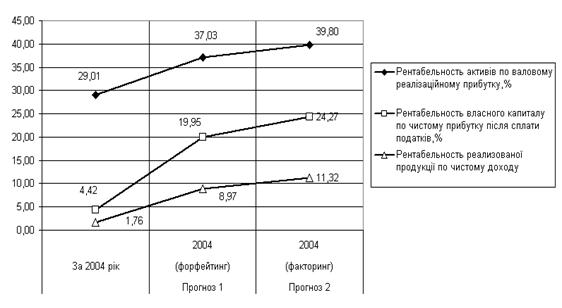

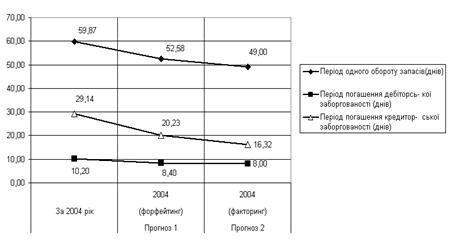

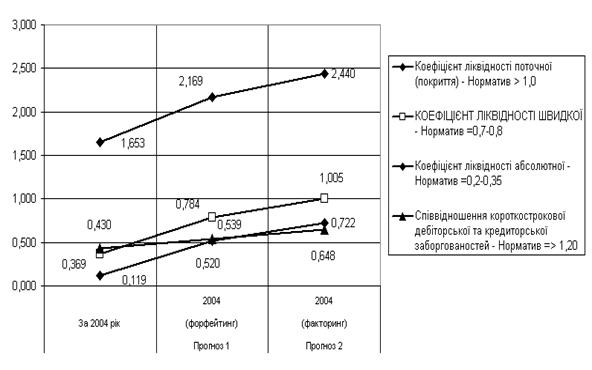

... та отримання коштів для оплати векселя, навіть і з додатковими витратами на вексельний обіг. 3. Обґрунтування ефективності факторингових та форфейтингових розрахункових операцій в зовнішньоекономічній діяльності підприємства ТОВ “АНТ” ВАТ “Янцівський гранітний кар'єр” 3.1 Економіко-математичні моделі “ризик-дохідність” різних видів розрахункових операцій в прийнятті управлінських рішень ...

... депозитну угоду і документи з відкриття депозитного рахунку. 5.2. Самостійно повторити матеріал та розглянути інформаційні джерела, рекомендовані до тем 4, 6 з 1-го та 2-го модулів дисципліни „Банківські операції”. Практичне заняття-тренінг 6 Розрахунково-касове обслуговування фізичних осіб Питання для опрацювання 1. Правила надання консультацій клієнтам з питань оформлення розрахунково ...

... своєчасне виявлення відхилень від прийнятих стандартів і цілей кредитної політики банку. Кредитний моніторинг є одним із важливих елементів удосконалення механізму здійснення кредитних операцій. Контроль за ходом погашення позички і виплатою відсотків по ній служить важливим етапом усього процесу кредитування. Він полягає в періодичному аналізі кредитного досьє позичальника, перегляді кредитного ...

... ість відновлення та ступінь оновлення. Глибоке розуміння сутності портфеля позичок з точки зору його конкурентоспроможності сприятиме створенню банківськими менеджерами ефективної системи управління кредитним портфелем комерційного банку 3.3 Визначення ціни кредиту в ринкових умовах Забезпечення прибуткової діяльності та підвищення рентабельності активів – одне з найактуальніших завдань украї ...

0 комментариев