Навигация

Налоговые платежи как основа формирования доходов бюджетов Российской Федерации

1.3 Налоговые платежи как основа формирования доходов бюджетов Российской Федерации

Важным фактором развития и экономического роста страны является совершенствование налоговой системы. К сожалению в настоящее время продолжают сохраняться высокие процентные ставки на отдельные налоги, создающим значительную налоговую нагрузку на отечественные предприятия. В 90-е годы доля налогов в доходах российских предприятий превышала 85–90%. Однако для стран с монетаристской ориентацией она составляет 25–35%, а для стран с кейнсианской ориентацией – 35–45%. Высокий уровень налогообложения в РФ в соответствии с положениями Лаффера парализует национальную экономику. Не меньше проблем и с распределением налоговых доходов между бюджетами всех уровней. При этом при распределении налоговых полномочий в отношении каждого из налогов действующей налоговой системы государства необходимо определить, за каким именно уровнем государственной власти целесообразно закрепить тот или иной доходный источник и соответствующий налог. Здесь действуют следующие критерии [25, с. 42].

Первый – степень мобильности облагаемой базы. Этим обстоятельством предопределяется предпочтительность закрепления такого налогового источника, как имущество (или недвижимость) или земля (если таковая рассматривается как самостоятельный объект налогообложения), за субнациональным уровнем – бюджетами субъектов РФ и далее – за местными бюджетами. Чем более мобильна налоговая база (например, доходы от капитала), тем на более высоком уровне ее необходимо облагать налогами.

Второй – степень равномерности распределения налоговой базы по территории государства – межрегиональная налоговая дифференциация.

Третий критерий – экономической эффективности, в соответствии с которым отдельные виды активов или облагаемой базы более целесообразно облагать на общенациональном или региональном уровне. Это связано с тем, что развертывание общенационального учета объектов налогообложения, количество которых единично или же включает множество типов и видов, существенно повышает прямые административные издержки обложения. Эти издержки в ряде случаев могут превысить полученные по данной статье суммы налоговых платежей. Считается, что наиболее трудоемки для учета имущество населения, размеры и качество земельных угодий. Из этого следует целесообразность ее обложения на региональном или даже на местном уровне. Учет же такого вида налоговой базы, как доходы юридических лиц, может быть налажен в общенациональном масштабе: здесь нет столь значительной местной или региональной специфики. То есть и облагать эти объекты можно на общенациональном уровне.

Четвертый критерий – необходимость макроэкономического регулирования государством, объективно требующая закрепления за федеральным (общенациональным) уровнем основных налогов, через которые осуществляется макроэкономическое регулирование.

Пятый критерий – необходимость корректировки через налоговую систему объективно возникающих финансовых дисбалансов в бюджетной системе. Финансовый дисбаланс является следствием объективного несовпадения функций, в соответствии с которыми формируются, с одной стороны, доходы бюджетной системы, а с другой – потребности в расходах в части предоставления государственных услуг [25, с. 46].

Шестой критерий – соблюдение границ юрисдикции – предполагает, что при решении вопроса о закреплении того или иного налогового источника за национальным и субнациональным уровнем необходимо учитывать факт возможного переноса налогового бремени за пределы соответствующей юрисдикции. Седьмой критерий. Закрепление налоговых полномочий должно быть таким, чтобы ни при каких обстоятельствах не могли возникнуть налоговые барьеры на пути движения товаров, труда, перелива капитала и финансовых ресурсов между субнациональными образованиями в пределах национального государства.

Некоторые примеры того, как используются эти критерии при формировании российской налоговой системы, приведены в таблице 2.

Таблица 2 – Примеры соответствия налогов критериям юрисдикции в Российской Федерации

| Критерий | Примеры налогов, отнесенных на основании критерия к юрисдикции | |

| Федерации | субъектов Федерации | |

| Мобильность базы | Налоги на прибыль, на доходы физических лиц | Налоги на имущество предприятий, земельный |

| Равномерность распределения налоговой базы | Налоги, связанные с эксплуатацией природных ресурсов | Налог с продаж |

| Экономическая эффективность | Налог на добавленную стоимость | Налоги на имущество физ. лиц, земельный |

| Макроэкономическое регулирование | Налоги на прибыль, единый социальный | Налоги на имущество |

| Корректировка дисбалансов | Налоги, связанные с эксплуатацией природных ресурсов | Налог с продаж |

| Границы юрисдикции | Налог с имущества, переходящего в порядке наследования или дарения | Налоги на имущество |

| Единство экономического пространства | НДС, таможенные пошлины | – |

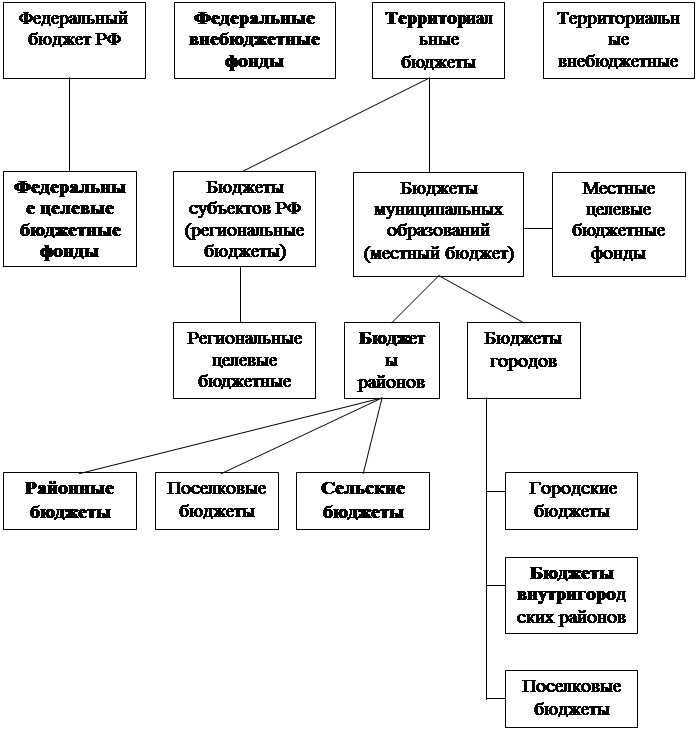

На основании ст. 13–15 Бюджетного кодекса РФ целесообразно представить в виде схемы налоги и сборы взимаемые на территории России.

| Федеральные налоги и сборы, ст. 13 БК РФ | Региональные налоги и сборы, ст. 14 БК РФ | Местные налоги и сборы, ст. 15 БК РФ | ||

|

|

|

| ||

| 1) налог на добавленную стоимость; 2) акцизы; 3) налог на доходы физических лиц; 4) налог на прибыль организаций; 5) налог на добычу полезных ископаемых; 6) водный налог; 7) сборы за пользование объектами животного мира и водных биологических ресурсов; 8) государственная пошлина. | 1) налог на имущество организаций; 2) налог на игорный бизнес; 3) транспортный налог. | 1) земельный налог; 2) налог на имущество физических лиц. |

Рисунок 1 – Система налогов и сборов РФ

В мировой практике широко применяются три основные модели взаимодействия Центра и субъектов Федерации в области реализации налоговых полномочий:

– распределение налоговых источников и их раздельное использование (разделение налоговых баз);

– последующее разделение (расщепление) части доходов, полученных федеральным бюджетом от раздельного использования этих источников;

– совместное использование одной и той же налоговой базы (совместное или параллельное использование налоговых баз) [16. с. 63–79].

В разных странах используются разные модели или их комбинации. Так, в германской модели бюджетного федерализма доминирует разделение получаемых налоговых доходов между бюджетом федерации и бюджетами земель, а в Канаде и США разделение налоговых доходов практически не применяется. Эти страны строят налоговые системы федерации и субнациональных образований (штатов и провинций соответственно) независимо и используют модели распределения налоговых источников и совместного использования налоговых баз.

Таблица 3 – Модели реализации налоговых полномочий

| Вид налоговых платежей | Раздельное использование налоговых источников | Совместное (параллельное) использование налоговых баз | Разделение полученных налоговых доходов |

| Налог на прибыль | Канада, США, Россия | Германия | |

| Налог на доходы физических лиц | Канада, США | Германия, Россия | |

| НДС | Канада | Германия, Россия | |

| Налог с продаж | Канада, США, Россия | ||

| Акцизы | Германия, Канада США | Россия | |

| Налоги на имущество | Германия, Канада, США, Россия |

В табл. 3 приведены некоторые применяемые модели распределения налоговых полномочий по основным категориям налоговых платежей в разных странах. В РФ формально используются все три основные формы распределения налоговых полномочий между уровнями бюджетной системы, однако роль этих трех форм отнюдь не одинакова. Однозначно доминирует разделение федеральных налогов между бюджетами всех уровней. Второй по значимости формой является совместное использование доходной базы, а роль раздельного использования источников крайне незначительна (таб. 4) [23. с. 3–7].

Таблица 4 – Модель взаимодействия Центра и субъектов Федерации в области налоговых полномочий по основным видам налогов

| Вид налоговых платежей | Законодательный статус налога | В какой бюджет поступает | Модель взаимодействия | Используемый механизм |

| Налог на прибыль | Федеральный | Федеральный, субъектов Федерации | Совместное использование налоговой базы | Установление двух видов ставок |

| Налог на доходы физических лиц | Федеральный | Федеральный, субъектов Федерации | Распределение налоговых доходов | Установление норматива зачисления в бюджет |

| НДС | Федеральный | Федеральный, субъектов Федерации | Распределение налоговых доходов | Установление норматива зачисления в бюджет |

| Акцизы | Федеральный | Федеральный, субъектов Федерации | Распределение налоговых доходов | Установление вида товара, акцизы на которые зачисляются в соответствующие бюджеты |

| Налог на имущество предприятий | Субъектов Федерации | Субъектов Федерации, местные бюджеты | Разделение налоговых баз (между Федерацией и ее субъектами) Разделение налоговых доходов (между субъектами Федерацией и местными бюджетами) | |

| Таможенные пошлины | Федеральный | Федеральный | Разделение налоговых баз | |

| Налог с продаж | Субъектов Федерации | Субъектов Федерации | Разделение налоговых баз |

Налоговые полномочия – законодательно оформленные права того или иного уровня бюджетной системы вводить налоги, получать налоговые доходы и администрировать налоги. В соответствии с этими тремя позициями могут быть выделены и 3 составляющих налоговых полномочий:

– законодательные полномочия – вводить те или иные налоги, устанавливать налоговые ставки, уточнять налоговую базу и корректировать иные элементы законов о налогах;

– доходные полномочия – формировать доходы бюджета за счет тех или иных налогов. Причем не обязательно в бюджет какого-то уровня будут поступать только те налоги, в отношении которых этот уровень власти имеет установленные законодательные полномочия;

– административные полномочия – администрировать и собирать налоги.

Налоговый контроль проводится должностными лицами налоговых органов в пределах своей компетенции посредством налоговых проверок, получения объяснений налогоплательщиков, налоговых агентов и плательщиков сбора, проверки данных учета и отчетности, осмотра помещений и территорий, используемых для извлечения дохода (прибыли), а также в других формах, предусмотренных НК РФ.

Особенности осуществления налогового контроля при выполнении соглашений о разделе продукции определяются главой 26 НК РФ.

В России термин «налоговое администрирование» был внесен в теорию и методологию налоговых отношений с переходом на рыночную экономику. В настоящее время он нашел широкое применение в научных работах, выступлениях российских ученых, должностных лиц и политических деятелей. Однако ни в Налоговом Кодексе РФ, ни в других законодательных актах, регулирующих налоговые отношения легального толкования научного понятия, которое выражается данным термином, не существует.

В условиях реформирования экономики России, когда совершенствованию налогового администрирования со стороны государства придается значение одного из основных направлений развития налоговых отношений, вопрос толкования терминологии, используемой в процессе постановки цели и задач, является одним из приоритетных [25, с. 30–39].

В Концепции долгосрочного социально-экономического развития РФ (2008–2020 гг.) говорится о необходимости усиления стимулирующего влияния налоговой системы на развитие экономики при одновременном устойчивом выполнении фискальной функции.

Таким образом, для активизации налоговой политики России необходимо:

1) разработать и принять федеральный закон «О налоговой деятельности в России», регламентирующий составные части налоговой политики страны;

2) упростить в перспективе налоговую систему страны, используя для ее построения три главных элемента налоговой базы – собственность, прибыль, рентные платежи, при этом существенно снизить налоговое бремя;

3) освободить от налогообложения часть прибыли, направляемой на цели развития производства и освоение новой техники, а также на научные исследования и разработки;

4) ввести необлагаемый налогом минимум заработной платы в начале в размере прожиточного минимума, а затем по мере развития экономики страны в размере минимального потребительского бюджета подобно тому, как это практикуется в США;

5) снизить уровень косвенных налогов на товары первой необходимости и тем самым привести уровень цен по ним в соответствие с их стоимостью;

6) внести изменения в механизм амортизации, облегчающие ускоренную амортизацию и, прежде всего, в машиностроительном комплексе;

7) разработать научно обоснованную методологию расчета таможенных платежей и усилить таможенную политику в целях защиты и развития национальной экономики.

Реализация предложенных мер могла бы способствовать обеспечению устойчивого экономического роста и, следовательно, решению многих экономических, научно-технических и социальных проблем России.

Механизмы налоговой политики, в том числе администрирования налогов и сборов, должны предусматривать упрощение налоговой системы, снижение издержек налогоплательщиков, связанных с исполнением налогового законодательства. В плане мероприятий ФНС России по реализации концепции административной реформы в Российской Федерации на 2008 год ставятся задачи модернизации системы информационного обеспечения органов исполнительной власти, оптимизация функций органов исполнительной власти и противодействие коррупции [42].

Налоговое администрирование в зависимости от его целей и задач, определенных государственной политикой в области налоговых отношений в основном определяют как: потенциальный резерв снижения налоговой нагрузки, основу повышения собираемости налогов, основой развития международных экономических процессов, что является составляющими налоговой политики государства.

В рамках налоговой системы Российской Федерации административная компонента налоговых полномочий в полном объеме сконцентрирована на федеральном уровне. Именно Министерство по налогам и сборам и его структурные территориальные подразделения осуществляют в основном все административные действия по сбору налогов федеральных, субъектов Федерации и местных. Значительную часть налоговых платежей администрирует Государственный таможенный комитет, который также является институтом федеральной составляющей государственной власти.

Поэтому во второй части работы будут в основном рассмотрены два первых аспекта налоговых полномочий – законодательный и доходный [42].

Похожие работы

... . Примером того служит постоянное увеличение заработной платы работникам бюджетной сферы, постоянное увеличение размеров пенсии, дотационных выплат. Подводя итог, можно сказать, что налоги играют главную роль в формировании бюджета. Используемая литература: 1. И.А. Погосов Финансы, денежное обращение и кредит, - М.: ООО «Проспекть-Н» 2. Финансы. Денежное обращение. Кредит: учебник для вузов ...

... , так и местных бюджетах невелика и за местными бюджетами не обеспечено стабильное закрепление доходных источников. [37, с. 166-169] 1.3 Роль и сущность дотаций в регулировании рыночной экономики Согласно принятому законодательному акту, регламентирующему распределение налогов между бюджетами, наиболее весомые в количественном отношении налоги закреплены за федеральным бюджетом. Региональные и ...

... из центрального бюджета и муниципальных займов. Местные налоги, как правило, подразделяются на несколько групп. Первую группу во всех странах составляют налоги, которые используются исключительно для формирования местного бюджета: налог на землю, налоги на автомобили, на потребление газа и электричества, и ряд других. А вторая группа отражает специфику налоговой системы страны. В одной стране они ...

... за 2000г.Приложение В. Финансовая отчетность предприятия за 2001г. Министерство образования Российской Федерации Адыгейский Государственный Университет ДИПЛОМНАЯ РАБОТА на тему: «НАЛОГИ, ИХ СОСТАВ И СТРУКТУРА» Выполнила: Иванова О.В. Сочи 2004 СОДЕРЖАНИЕ ВВЕДЕНИЕ 7 1. ОСНОВЫ НАЛОГОВОЙ СИСТЕМЫ РОССИЙСКОЙ ФЕДЕРАЦИИ 10 2. ЭКОНОМИЧЕСКАЯ ХАРАКТЕРИСТИКА ПРЕДПРИЯТИЯ 28 ПАНСИОНАТ «БУРЕВЕСТНИК» ...

0 комментариев