Навигация

Перспективы развития российского рынка корпоративных облигаций

3. Перспективы развития российского рынка корпоративных облигаций

По словам А.О. Шабалина, доктора экономических наук, ведущего сотрудника Института экономики РАН, для преодоления кризиса на рынке ценных бумаг необходимы в первую очередь антикризисные меры со стороны основных регулирующих органов:

- объединить усилия крупных банков для качественного регулирования фондового рынка. Их задачами будут являться поддержание процентных ставок на фондовом и кредитном рынках, стабилизация доходности курсов корпоративных бумаг;

- создать ЦБ РФ совместно с ФСФР единую депозитарную сеть по государственным и корпоративным ценным бумагам. Это позволит пресекать недоброкачественные сделки на рынке;

- применять административные меры в отношении участников рынка, приостанавливая какие-либо сделки, несущие негативные последствия на рынок корпоративных бумаг.

Минфину РФ необходимо разработать рейтинг корпоративных ценных бумаг. Присваивать рейтинги облигациям различных эмитентов должно рейтинговое агентство, созданное при участии Минфина. Такие рейтинги стали бы основой для ориентации государственных органов и коммерческих структур.

Установить срок (минимум три-четыре месяца), в течение которого нерезиденты не могут вывезти за границу средства, полученные от продажи российских государственных и корпоративных ценных бумаг.

В текущих экономических условиях, которые характеризуются ростом неопределенности, сломом устоявшихся тенденций, точность прогнозирования сильно снижается.

Стандарты выпуска рублевых облигаций должны быть улучшены. У нас отсутствует практика взыскания задолженности с эмитента или поручителя в случае дефолта по облигациям, т. к. до кризиса не было реальных дефолтов.

Инвесторы станут боле требовательными к юридической защите своих прав, требуя, чтобы стандарты выпуска рублевых облигаций соответствовали стандартам выпуска еврооблигаций.

Российский корпоративных сектор отличается от мировых аналогов тем, что рублевые облигации составляют незначительную часть совокупного долга (4%). Поэтому у российских компаний есть риск ликвидности, но не риск неплатежеспособности. Денежных средств будет по-прежнему достаточно для выплаты процентов по долгу компаний. Ликвидность рынка облигаций снизится, поскольку значительная часть новых выпусков будет оседать до погашения в портфелях крупных государственных финансовых структур.

Объем рублевых облигаций в обращении вырастет за счет выхода на рынок крупных российских компаний. Доля эмитентов второго и третьего эшелонов заметно сократится за счет погашений. А размещение новых облигационных займов будет недоступно для большинства компаний третьего эшелона и затруднительно для многих компаний второго эшелона.

Корпоративные дефолты продолжатся, на фоне чего возрастет количество чисто технических размещений. В будущем, в отсутствии новых внешних шоков и при сохранении достаточно стабильной ситуации с ликвидностью в банковской системе темпы роста просроченной задолженности в дальнейшем уменьшатся.

В 2008 году продолжал развиваться сегмент биржевых облигаций. Вероятно, что количество эмитентов, выпускающих биржевые облигации, увеличится, поскольку интерес к этим бумагам достаточно высок из-за краткосрочной ликвидности. [33]

Биржевая облигация – это финансовый инструмент, который не требует регистрации эмиссии регулятором, бумаги регистрируются самой биржей. При эмиссии этих бумаг не надо платить государственную пошлину за регистрацию выпуска. Стандарты проспекта биржевых облигаций проще по сравнению с корпоративными облигациями. Срок обращения данных облигаций не может превышать трех лет.

Главной проблемой, которая препятствует восстановлению функционирования рынка рублевых облигаций, является напряженная ситуация на денежном рынке.

Реакция компаний в ответ на финансовый кризис пока будет проявляться:

- в снижении капитальных вложений;

- в снижении операционных расходов – оптимизацией расходов занимаются компании практически всех секторов;

- в реструктуризации посредством консолидации или поглощения.

Поэтому возможность обслуживания необеспеченных долговых обязательств ограничена, в дальнейшем – эмитенты с высокой долговой нагрузкой перейдут под контроль более крупных компаний или объявят о дефолте. Нынешняя ситуация на финансовом рынке приведет к тому, что на рынке практически не останется облигаций эмитентов низкого кредитного качества.

По мнению Натальи Сидоровой, начальника Департамента депозитарных услуг ING Wholesale Banking, необходимо для обеспечения прозрачности функционирования всей инфраструктуры рынка ценных бумаг и в целях обеспечения защиты прав инвесторов совершенствование системы раскрытия информации об участниках финансового рынка.

Также необходима дальнейшая разработка норм корпоративного управления, что будет способствовать укреплению уровня защиты прав инвесторов и стимулированию иностранных инвестиций.

Снижение доходности облигаций будет способствовать уменьшению процентных ставок по кредитам. Стабилизация котировок ценных бумаг окажет положительное воздействие на устойчивость банковской системы, поскольку ценные бумаги являются важным объектом для вложения банковских ресурсов. Рост курсов государственных и корпоративных долговых бумаг расширит залоговую базу для рефинансирования ЦБ РФ коммерческих банков.

Несмотря на нынешнюю ситуацию некоторого затишья на рынке корпоративных облигаций и планы Минфина РФ существенно увеличить заимствования на внутреннем рынке, разрыв между рынком корпоративных облигаций и гособлигаций в дальнейшем будет только расти в сторону корпоративных.

Именно сейчас рынок облигаций позволяет неплохо заработать. В отличие от акций, у облигаций жестко установлены график платежей и их размеры. И если отсутствует необходимость переоценки бумаг по рыночной стоимости, то покупка облигаций даже по цене на 10-15 % ниже номинала с учетом купонных платежей может приносить доходность 25-30 % и выше.

Сигналом того, что рынок близок к восстановлению, станет состоявшееся первичное размещение эмитента, связанного с крупной компанией первого эшелона. Со временем придет черед и рыночных первичных размещений из-за высокой потребности компаний в заемных средствах.

Заключение

Ценные бумаги – это необходимые инструменты рыночной экономики. Основными корпоративными ценными бумагами являются акции и облигации. В сложившейся ситуации мирового финансового кризиса, автор работы посоветовал бы лицам, желающим разместить свободные денежные средства, приобрести корпоративные облигации.

В данный момент, когда в экономике страны пока все зыбко и неопределенно, более привлекательными на рынке ценных бумаг, по мнению автора, являются именно корпоративные облигации.

Во-первых, облигации приносят гарантированный доход. Они выпускаются в купонной и бескупонной формах, проценты выплачиваются в первоочередном порядке по сравнению с акциями, т.к. облигационеры являются только лишь кредиторами предприятия.

Во-вторых, нет ограничений на валюту облигаций, на характер их обращений (свободно обращающиеся и с ограничениями) и владения ими (именные и предъявительские).

В-третьих, корпоративные облигации имеют средний риск за счет формирования страхового и выкупного фондов. Выпуск облигаций обеспечен гарантиями крупных компаний банков.

Поэтому, инвестору выгодно приобретать этот инструмент с фиксированным и гарантированным доходом в целях надежности своих вложений, а эмитенту выгоднее тем, что он напрямую связан с инвестором, выплачивая более низкий процент по облигациям, чем, например, по банковскому кредиту. Так же эмитенту наиболее удобны облигации тем, что облигационеры не будут вмешиваться в управление предприятием, т.к. не имеют права голоса.

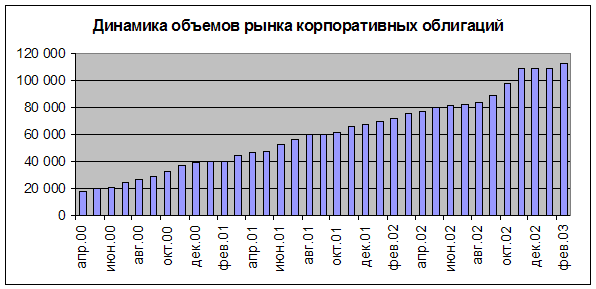

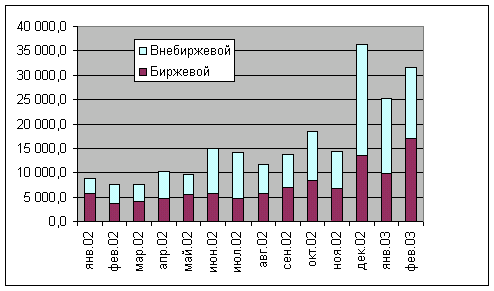

В момент перехода России к рыночной экономике рынок ценных бумаг был слабо развит. В 90-е годы прошлого века оборот ценных бумаг стал возрастать. Начиная с 2001 года рынок внутреннего долга рос в среднем на 60 % ежегодно. И объемы обращающихся выпусков облигаций к 2008 году более чем в 26 раз стал превышать объемы 2001 года.

Рост рынка в 2006-2007 годах произошел преимущественно за счет выпусков облигаций третьего эшелона (агросектор, торговля, продукты питания, строители и т.д.).

В отсутствии реальных дефолтов кредитному качеству эмитентов не уделялось должного внимания, вследствие чего происходил бесконтрольный рост долговой нагрузки компаний.

По данным КИТ Финанс в структуре выпусков (до кризиса) на долю первоклассных заемщиков (ЛУКОЙЛ, РЖД, Газпром, РусГидро и т.д.) приходилось около 23 %, на эмитентов второго эшелона (телекомы, ОГК, ТГК, металлургия и т.д.) – 27 %, на эмитентов третьего – 50%.

Таким образом, бесконтрольный рост рублевого долга и мировой финансовый кризис в 2008 году сделали свое дело. Произошло значительное снижение уровня ликвидности, которое проявилось сильнейшим обвалом на рынке корпоративных облигаций.

В середине июня прошлого года, по данным журнала РЦБ от 16 декабря 2008 года, лесопромышленный холдинг "Миннеско" в связи с резким ухудшением финансового состояния допустил дефолт по своим облигациям, не выплатив купон и не исполнив свои обязательства по оферте. После этого последовала череда технических дефолтов.

Но, по мнению многих финансовых аналитиков, в сложившейся ситуации происходит очищение от слабых эмитентов-заемщиков, т.е выживут наиболее приспособленные или наиболее важные для стратегических интересов государства компании, эмитенты с высокой долговой нагрузкой либо перейдут под контроль более крупных игроков рынка, либо объявят о дефолте.

Возможно, будут пересматриваться стандарты рублевых облигаций, т.к. в данный момент отсутствует судебная практика в случае дефолта по облигациям, и инвесторы станут более требовательными к юридической защите своих прав, к кредитному качеству предприятия-заемщика.

По мнению Шабалина, снижение доходности облигаций будет способствовать уменьшению процентных ставок по кредитам. Стабилизация котировок ценных бумаг окажет положительное воздействие на устойчивость банковской системы, поскольку ценные бумаги являются важным объектом для вложения банковских ресурсов.

Преодоление кризиса на фондовом рынке будет способствовать развитию реального сектора. В перспективе за счет эмиссии акций и облигаций корпоративный сектор сможет получать 45–50 млрд долл. в год. Рост котировок акций даст возможность укрепить и увеличить залоговую базу для получения предприятиями кредитов. В целом все это позволит преодолеть кризис и даст экономике России импульс для дальнейшего развития.

Список использованных источников

1. Федеральный закон от 22 апреля 1996 г. № 39-ФЗ "О рынке ценных бумаг" (с последующими изменениями и дополнениями).

2. Федеральный закон от 26 декабря 1995 г. № 208-ФЗ "Об акционерных обществах" (с последующими изменениями).

3. Федеральный закон от 5 марта 1999 г. № 46-ФЗ "О защите прав и законных интересов инвесторов на рынке ценных бумаг" (с последующими изменениями и дополнениями).

4. Алексеева Е.В. Рынок ценных бумаг: учебное пособие/ Е.В. Алексеева, С.Ш. Мурадова – Ростов н/Д: Феникс, 2009. 331с.

5. Бердникова Т.Б. Оценка ценных бумаг: Учеб. Пособие. – М.: ИНФРА-М, 2006. 144с.

6. Берзон Н.И., Буянова Е.А., Кожевников М.А., Чаленко А.В. Фондовый рынок: Учебное пособие для высших учебных заведений экономического профиля. – М.: Вита-Пресс, 1998. 400с.

7. Бочаров В.В., Леонтьев В.Е. Корпоративные финансы. – СПб.: Питер, 2004. 592с.

8. Вальчишен А. Есть ли будущее у корпоративных облигаций?// Финансовый директор. 2002. №4. С.39-43.

9. Воронин В.П., Сапожникова Н.Г. Учет ценных бумаг: Учеб. Пособие. – М.: Финансы и статистика, 2005. 400с.

10. Галанов В.А. Рынок ценных бумаг: Учебник. – М.: ИНФРА-М., 2008. 379с.

11. Гурвич В.// Верхом на облигациях// Российская бизнес-газета. 2006. №578 от 31 октября.

12. Инвестиционная компания "Антанта Капитал". Отраслевая структура первичного рынка корпоративных облигаций: тенденции 2006 г. от 4.12 2006. С.1-6.

13. Инфраструктура рынка ценных бумаг: итоги 2008 года и перспективы. 2009. №1 (71). С.6-11.

14.Килячков А.А., Чаадаева Л.А. рынок ценных бумаг и биржевое дело. – М.: Юристъ, 2000. 704с.

15. Леонова Е.// первичный рынок корпоративных облигаций: еще лучше?// Рынок ценных бумаг. 2006. №5. С.33-37.

16 Мау В., Кочеткова О., Дробышевский С. И др. Российская экономика в 2008 г. Тенденции и перспективы (Выпуск 30) – М.: ИЭПП, 2009. 655с.

17. Миркин Я.М. рынок ценных бумаг. Учебное пособие. – М.: Финансовая академия при Правительстве РФ, 2002. 87с.

18. Моисеева С. Слияния и поглощения в инвестиционном процессе// Рынок ценных бумаг. 2007. №14 (341). С. 16-20.

19. Рынок ценных бумаг: Учебник/Под ред. В.А. Галанова, А.И. Басова. – 2-е изд., перераб. и доп. – М.: Финансы и статистика, 2006. 448с.

20. Рэй Кристина И. рынок облигаций. Торговля и управление рисками: Пер. с англ. – (серия "Зарубежный экономический учебник"). – М.: Дело, 1999. 600с.

21. Слободник Д.// Монетарная политика и долговой рынок России: достижения и проблемы// Рынок ценных бумаг. 2007. №14 (341). С.8-13.

22. Смоленчук Ф. Российский рынок облигаций – тенденции и перспективы// Биржевое обозрение. 2009. №7 (67). С.16-20.

23. Становление российского рынка корпоративных облигаций// Индикатор. 2001. №8 (спецвыпуск). С.10-12.

24. Тертышный С.А. Рынок ценных бумаг и методы его анализа. – СПб.: Питер, 2004. 220с.

25. Финансы и кредит: учебник/под ред. проф. М.В. Романовского, проф. Г.Н. Белоглазовой. – 2-е изд., перераб. и доп. – М.: Высшее образование, 2008. 609с.

26. Шабалин А.О. Рынок ценных бумаг России в современных условиях// Банковское дело. 2009. №8. С.18-23.

27. Шевчук Д.А. Корпоративные финансы: [пособие]/Д.А. Шевчук. – М.: ГроссМедиа: РОСБУХ, 2008. 224С.

28. Янукян М.Г. практикум по рынку ценных бумаг. – СПб.: Питер, 2006. 192с.

29 Аналитика// Российский долг: не так опасен, как кажется// Ассоциация кредит7ых организаций республики Башкоторстан – http://akorb.ru/.

30. Информационный центр// Семинар "Инструменты фондового рынка для компаний малой и средней капитализации Северо-Западного федерального округа"// Официальный сайт Московской межбанковской валютной биржи – http://www.micex.ru.

31. Исследования/ Ценные бумаги// Проблемы и перспективы рынка российских корпоративных облигаций// Рейтинги. Обзоры. Исследования. Конференции. Эксперт РА – http://www.raexpert.ru/.

32. Новости// Российский рынок корпоративных облигаций. Основные тенденции 2008 г.// Законодательство и инвестиции – http://www.lin.ru/.

33. Облигации// Российский долговой рынок// РосБизнесКонсалтинг QUOTE – http://quote.ru.

34. Облигации// Этапы развития рынка корпоративных облигаций в России// Все о ценных бумагах для частного инвестора – http://stockportal.ru/.

35. Оценка стоимости облигаций// Оценка облигаций// Сайт Национального Института Экономики – http://www.niec.ru/.

36. Пресс-центр/ публикации наших специалистов// Инфраструктурные облигации. Текущее состояние// Сайт юридической фирмы "Вегас-Лекс" - http://www.vegaslex.ru/.

37. Рынок ценных бумаг// Рынок корпоративных облигаций в России: структура, динамика развития и перспективы// Портал "Финансовые науки" - http://www.mirkin.ru/.

38. Услуги/ Долговой рынок// Долговой рынок России – новый взгляд в условиях кризиса// Инвестиционная компания Велес Капитал – http://www.veles-capital.ru.

Похожие работы

... , чтобы купонные облигации выпускать со ставкой купона, соответствующей рыночным ставкам, и размещать их по номиналу. Глава 3 Перспективы развития рынка корпоративных облигаций в России. 3.1 Основные направления повышения эффективности рынка корпоративных облигаций На мой взгляд, существуют все основания предполагать, что в перспективе ближайших 2—3 лет рынок корпоративных облигаций будет ...

... ) были выпущены именно в таком виде. Однако, еще раз можно подчеркнуть, что необходимость выплаты налога на эмиссию ценных бумаг (0,8%) при нынешних ставках доходности и малых сроках обращения делает такие заимствования излишне дорогими для эмитентов, что сдерживает развитие рынка корпоративных облигаций. В существующей ситуации, как с точки зрения рынка, так и с точки зрения законодательства, ...

... надо четко разграничить функции казначейства, Центрального банка и МНС. Другой вариант организационного решения проблемы состоит в серьезном изменении и перераспределении функций отдельных ведомств. 2.3 Перспективы развития рынка ценных бумаг в России Как видно из предыдущих параграфов настоящей работы рынок ценных бумаг в России переживает сложный, неустойчивый период формирования. За ...

... бесперебойно. Дальнейшее развитие российского финансового рынка зависит от взаимодействия многих труднопредсказуемых внешних и внутренних факторов и потому характеризуется высокой степенью неопределенности. 3.2 Тенденции и перспективы развития финансового рынка в России в послекризисный период Как уже было, сказано финансовый рынок России давно интегрировал в мировой финансовый рынок, ...

0 комментариев