Навигация

Опыт реализации ипотечной политики

1.3 Опыт реализации ипотечной политики

Ипотечное кредитование широко известно в иностранной практике. Это сложная, многогранная система, которая может быть связующим звеном между ограниченными финансовыми возможностями граждан и потребностью в самом насущном - жилище.

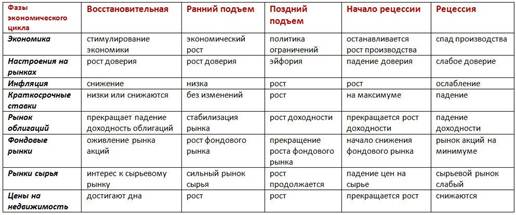

В свое время развитые страны использовали свои программы ипотечного кредитования в качестве толчкового инструмента в преодолении экономической депрессии и дальнейшего развития через запуск финансовых рынков. Последствия великой депрессии 1930-х годов в США, Второй мировой войны в Европе привели к тому, что правительства большинства стран осознали важность решения жилищных проблем населения в качестве стимулирующего воздействия, влекущего экономическое возрождение страны. Формирование рынка долгосрочных ипотечных кредитов являлось основной ролью и задачей государства.

Роль и масштабы участия государства в развитии системы жилищного кредитования каждой страны зависят от степени зрелости используемой ипотечной модели и от подхода, примененного к ее построению. Так, в США на этапе становления современной ипотечной системы (с 1930-х по конец 1970-х гг.) государство не только формировало законодательные основы функционирования ипотечной системы, но и непосредственно создавало специализированные институты вторичного ипотечного рынка, отвечающие за эффективное функционирование всей ипотечной системы страны, ее унификацию, а также за достижение стратегических целей экономического развития государства, обусловленных развитием системы ипотечного кредитования.

До финансового кризиса в США, благодаря эффективному использованию государством механизмов ипотечного кредитования в качестве инструментов макроэкономической политики, почти 18% общенационального продукта формируется под воздействием строительства недвижимости, продажи коммерческого жилья, развития рынка недвижимости, продажи и развития различных залогов, связанных с недвижимостью, а также перепродажи средств, которые используют для строительства. Только численность персонала, связанного с обслуживанием рынка недвижимости, составляет примерно 6,9 млн. человек (5,3% от всего работающего населения в США). Ежегодный оборот финансирования жилья составляет 300 - 400 млрд. долл., а общая сумма неоплаченного кредита на эти цели в конце 1999 года достигала примерно 3 триллионов долларов.

В США эти функции выполняют в основном государственные организации или организации, пользующиеся поддержкой федерального правительства. Основными финансовыми учреждениями в США, инициирующими ссуды под залог недвижимого имущества, являются: ссудо-сберегательные ассоциации (ССА); ипотечные банки, действующие как отделения коммерческих банков; коммерческие банки; взаимосберегающие (кооперативные) банки, формирующие свои депозиты из временно свободных средств населения; кредитные союзы (специализированные сберегательные учреждения).

Рынок жилья в США обслуживают в основном 2 вида кредита: строительный заем и ипотечный кредит. Обычная схема финансирования жилья через строительный заем организована следующим образом. Подрядная фирма берет в коммерческом банке строительный заем. На эти деньги выполняются проектные и строительные работы. Покупатель для приобретения дома (квартиры) получает в финансовом учреждении ипотечную ссуду, обеспечением которой служит недвижимое имущество, включая покупаемый дом. Ипотечный кредит оформляется закладной или актом передачи в опеку - документами, по которым в случае неуплаты долга по ссуде право собственности на недвижимость переходит к кредитору. Заемщик в течение 6 - 24 месяцев сохраняет право выкупа имущества при условии полной оплаты долга.

Система социальной поддержки заемщиков наиболее отрегулирована в Германии. Идея создания ипотечного кредитования как системы государственного масштаба зародилась в этой стране еще в средние века. Земля в ту пору представляла собой надежнейший из всех возможных залогов, поскольку не могла ни пропасть, ни быть уничтоженной во время военных сражений.

Вкладчики стройсберкасс Германии получают ежегодные премии за свои сбережения (до 10% к накопленной сумме). После получения жилищного кредита государство использует прямые (денежные дотации при погашении процентов), например погашение части кредита при рождении в семье заемщика ребенка, и непрямые (налоговые льготы) формы помощи заемщику, в зависимости от имущественного состояния, состава его семьи и т.п.

В ряде других стран субсидии определяются целевыми государственными и муниципальными программами для различных категорий заемщиков. В Великобритании, Германии, Франции характерна большая активность частных корпораций в качестве посредников на рынке ипотечных облигаций. Причина в том, что в Европе государственное регулирование ипотечного рынка направлено в большей степени на поддержку кредитующих организаций (предоставление налоговых льгот, льготных кредитов), а в США оно в основном концентрируется на развитии рынка ипотечных бумаг и поддерживает организации, обеспечивающие его инфраструктуру.

В Великобритании еще с прошлого столетия успешно функционирует система строительных обществ. Механизм их работы немного похож на деятельность немецких, но для получения жилищного кредита не обязательно быть вкладчиком строительного общества. В последние годы в результате либерализации банковского законодательства Соединенного Королевства деятельность строительных обществ все больше пересекается с деятельностью коммерческих банков. Строительные общества в Англии служили массовым ипотечным институтом 70 лет. Затем они в 1845 году были преобразованы в розничные банки, специализирующиеся на жилищном кредите.

Интересен опыт Венгрии, где процентная ставка снижена до 6 - 7%, благодаря программе значительного ее субсидирования.

Обобщая опыт развития ипотечного кредитования в зарубежных странах, следует отметить, что именно ипотечное кредитование явилось одним из основных факторов экономического развития в США (новый курс Рузвельта), в Германии (послевоенные реформы Эрхарда), в Аргентине (план Ковальо) и в Чили (реформы Пиночета).

Практика применения ипотечного кредитования отечественных и зарубежных кредитных организаций, ее законодательное регулирование привлекают сегодня внимание многих.

Во всем мире технология инвестирования в жилищную сферу строится на трех основных принципах: контрактные сбережения; ипотечное кредитование; государственная поддержка.

Сравнительный анализ российского и зарубежного опыта залогового кредита и прежде всего ипотеки - ключ к разработке основ концепции залогового кредитования в России.

Обращение российских кредитных организаций к ипотеке является отражением их стремления использовать в своей деятельности апробированные в мировой практике финансовые инструменты, в том числе и жилищные ипотечные кредиты.

В настоящее время, после принятия федеральных законов по законодательному обеспечению формирования рынка доступного жилья, жилищное ипотечное кредитование необходимо и в России рассматривать как систему, выполняющую определенные социально-экономические функции в государственной политике страны. Развернутая, поддерживаемая государством система жилищного ипотечного кредитования может весьма эффективно влиять на разрешение проблем жилищного инвестирования.

К мировым классическим моделям ипотечного кредитования относятся, например:

1) одноуровневая модель;

2) двухуровневая (универсальная) модель.

Одноуровневая модель ипотечного кредитования.

Такая модель уже долгое время действует в ряде западноевропейских стран - Дании, Германии, Франции и т.д. Заметим, что подобная система существовала в дореволюционной России.

В этой модели кредиторами, как правило, являются специально учрежденные кредитные организации - ипотечные банки, а рефинансирование кредитов здесь может происходить двумя путями:

1) за счет эмиссии ипотечных ценных бумаг (ИЦБ) на основе пулов закладных, которую осуществляют сами банки, продавая впоследствии ИЦБ (в частности, ипотечные облигации - ИО) на фондовом рынке различным инвесторам, замыкая таким образом ипотечный процесс на одном уровне ипотечной системы;

2) за счет продажи закладных, организованных или не организованных в пулы и выставляемых банком на первичный рынок ценных бумаг.

Для первичного рынка ипотечного кредитования такими сделками являются сделки по выдаче кредитов (займов), залогу недвижимого имущества, по обращению взыскания на заложенное имущество и его продаже в случае ненадлежащего исполнения или неисполнения заемщиком его обязательств, а также сделки по страхованию предмета залога. Для вторичного рынка ипотечного кредитования при одноуровневой системе это будет выпуск эмиссионных ценных бумаг, обеспеченных ипотечными активами, а также сделки по размещению этих ценных бумаг.

Основными достоинствами одноуровневой модели служат ее легкая интегрируемость в национальное российское законодательство; дешевизна ее организации и контроля над ней по сравнению с двухуровневой моделью; отсутствие необходимости страховать кредитно-финансовые риски, прибегать к услугам рейтинговых агентств, а также отсутствие затрат на выплату агентских вознаграждений обслуживающим кредит банкам и т.п., что в конечном счете существенно снижает стоимость кредита для залогодателей.

Кроме того, одноуровневая модель более проста в законодательном регулировании. Для ее функционирования, правда, требуется принятие правовых актов на федеральном уровне, но с учетом того, что гражданское, банковское законодательство и законодательство о ценных бумагах отнесены к компетенции РФ, непреодолимых препятствий на этом пути нет.

С учетом действующего законодательства РФ одноуровневая ипотека предполагает наличие следующих обязательных участников: 1) ипотечные банки или иные ипотечные кредитные организации; 2) страховые компании, осуществляющие страхование заложенного имущества; 3) компании по работе с недвижимостью.

Одноуровневая модель ипотечного кредитования гораздо ближе российскому законодательству.

Двухуровневая (универсальная) модель.

По американской модели банк выдает заемщику ипотечный кредит, обеспеченный закладной на недвижимость. Затем банк может продать право требования по ипотечному кредиту государственному ипотечному агентству. Из «выкупленных» требований по ипотечным кредитам агентство формирует пул, на основе которого выпускает облигации (MBS - M-rtgage Backed Securities). Таким образом, финансирование ипотеки идет в основном за счет развитого вторичного рынка ценных бумаг. Основными покупателями данных облигаций являются в основном институциональные инвесторы - пенсионные фонды, инвестиционные фонды, страховые компании и др. Такая схема, по мнению автора, полностью зависит от степени доверия к государству, которое выступает гарантом по вышеуказанным облигациям.

Другими словами, в этой модели эмиссию ИЦБ осуществляют специальные компании, работающие на вторичном рынке ценных бумаг. При двухуровневой системе рефинансирования банки продают закладные специальным организациям, которые используют их как покрытие для выпуска ипотечных бумаг, а на привлеченные деньги опять выкупают закладные у банков.

Страны англо-американской системы права используют двухуровневую модель рынка ипотечного кредитования.

Ипотечные кредиты, выданные на первичном ипотечном рынке, переуступаются специально созданным агентствам. Причем речь идет об ипотечных кредитах, соответствующих строгим стандартам агентств. Эти агентства могут поступить с полученными ипотечными кредитами различными способами: 1) переуступить их вторичным инвесторам; 2) сформировать из единообразных ипотечных кредитов пулы и продать вторичным инвесторам такие неделимые пулы ипотек или же права участия (доли) в таких пулах; 3) выпустить и разместить ипотечные ценные бумаги.

За счет формирования пулов ипотек кредитные риски, не покрытые страховкой, гарантиями и т.п., распределяются между всеми составляющими пул кредитами и соответственно приобретателями участий в пуле.

.За счет организации вторичного ипотечного рынка в странах англосаксонской системы права достигаются определенные цели; перераспределение капиталов как из различных регионов, так и из различных областей деятельности: рефинансирование первоначальных кредиторов; снятие рисков с первоначальных кредиторов за счет переуступки ипотечных кредитов операторам вторичного ипотечного рынка; перераспределение рисков, связанных с осуществлением ипотечного кредитования, между участниками вторичного ипотечного рынка.

Ценные бумаги по российскому праву, которые могут использоваться для привлечения средств на вторичном рынке ипотечного кредитования, и ценные бумаги англо-американской системы (securities) имеют коренное различие в своей правовой природе. Последние являются инструментами, переносящими право собственности на ипотечный актив, что невозможно при передаче российских ипотечных ценных бумаг, удостоверяющих только право требования. Это должно учитываться при построении ипотечного кредитования по англо-американской модели.

Европейские ценные бумаги - закладные листы - являются самостоятельным видом ценных бумаг, постепенно выделившихся из класса облигаций благодаря самостоятельному регулированию их выпуска и обращения.

Выбор некоторых стран двухуровневой модели объясняется не только государственными интересами, но и особенностями самой англо-американской системы права. На одно и то же имущество возможно установление нескольких титулов собственности, разделение содержания права собственности между различными лицами. Объектом права собственности в странах англо-американской правовой системы может быть само право.

При уступке ипотечного кредита банк, выдавший кредит, может оставить за собой право обслуживания этого кредита, но это не обязательно. Государственные организации выдают гарантии по отдельным видам ипотечных кредитов и способствуют получению определенными категориями граждан льготных ипотечных кредитов.

В результате анализа наиболее распространенных моделей ипотечного кредитования можно сделать вывод, что механизм двухуровневой модели вторичного рынка ипотечного кредитования очень сложен и требует огромных затрат на свое содержание, что, в свою очередь, влечет удорожание кредитных средств для залогодателя. Другим недостатком, на наш взгляд, являются сложность законодательного регулирования такой модели ипотечного кредитования и, как следствие, невозможность четкого и эффективного регулирования построенного по англо-американской модели рынка ипотечного кредитования в рамках континентальной системы права. Широкое применение такой модели возможно лишь в странах с очень устойчивой экономикой. Она требует создания расширенной инфраструктуры ипотечного рынка при содействии и контроле за эмиссией ценных бумаг (обращающихся на вторичном рынке) государства. Несмотря на изложенное, в России все-таки предпочтение отдается американской двухуровневой модели ипотечного кредитования.

В России, как и в других странах с переходной экономикой, попытки построить ипотечный рынок по образцу наиболее эффективных систем не привели к успеху. Создание массового рынка планировалось еще к 1999 - 2000 гг., однако российская ипотека оказалась востребованной лишь высокодоходными слоями населения. Основным «поставщиком» ипотечных институтов, предложившим в 1992 году Правительству России проекты и техническую помощь в проведении реформ, стало Агентство США по международному развитию (USAID). Суть его рецептов сводилась к радикальному отказу от государственной поддержки некоммерческих форм кредита. Упор был сделан на скорейший переход к самым эффективным зарубежным моделям рыночного кредитования: универсальным коммерческим банкам и вторичному рынку закладных. Но, как и в других переходных экономиках, попытки внедрения передовых институтов, минуя необходимые стадии развития, не привели к успеху. Наивная вера в то, что условия для развития передовых форм ипотечного кредитования могут возникнуть за короткое время, стала следствием отсутствия продуманной государственной стратегии в данной области. В результате проекты организации современного двухуровневого рынка закладных (АИЖК) не были востребованы, значительные средства были потрачены впустую. И по сей день, на протяжении более чем десяти лет российские власти безуспешно пытаются внедрить ее для массового потребления.

Не отказываясь полностью от американской модели, целесообразно способствовать развитию более простой модели жилищного ипотечного кредитования, которая лучше всего подходит для России. Например, в Польше, Венгрии, Чехии и ряде других развивающихся стран, с неплохими результатами параллельно реализуются обе модели.

В одних странах приоритет отдается рыночным факторам в жилищной сфере и росту доли собственников жилья, в других - сохранению контроля государства и развитию арендного сектора жилья.

Организация и функционирование двухуровневой модели ипотечного кредитования в России теоретически и практически возможны. Подобная модель имеет достаточные правовые основы, заложенные в действующее гражданское, жилищное, гражданско-процессуальное законодательство, законодательство о рынке ценных бумаг и т.п.

В России в настоящее время помимо специального, предназначенного для урегулирования отношений в области ипотечного кредитования, Закона об ипотеке приняты Федеральный закон «Об ипотечных ценных бумагах» от 11 ноября 2003 года № 152-ФЗ (в ред. от 29.12.2004), Федеральный закон от 29.12.2004 № 192-ФЗ «О внесении изменений в некоторые законодательные акты Российской Федерации в связи с принятием Федерального закона «Об ипотечных ценных бумагах» и др.

Негативные результаты такого рода жилищных программ, помимо субъективных моментов, кроются в объективных процессах развития российской экономики (слабая государственная поддержка, низкий уровень жизни, местнические интересы разных курирующих жилищные программы служб и т.д.).

Двухуровневая схема организации рынка должна строиться на гарантиях государства. Так, на бюджетные деньги создано ОАО «Агентство по ипотечному жилищному кредитованию» (далее по тексту - АИЖК), которое разрабатывает и внедряет двухуровневую систему ипотечных кредитов. На сегодняшний день АИЖК отведена ключевая роль в формировании общероссийской системы рефинансирования ипотечных жилищных кредитов и рынка ипотечных ценных бумаг.

Банк выдает ипотечный кредит заемщику. Этот долг выкупается у банка АИЖК, с ним же заемщик и расплачивается за кредит. АИЖК выкупает закладные только у тех банков, которые выдают ипотечные кредиты по стандартам самой АИЖК. Деньги для выкупа Агентство берет со свободного рынка, выпуская закладные, которые покупаются самыми разными инвесторами - частниками, страховыми компаниями, пенсионными фондами, банками и т.д. Гарантирует выплаты по облигациям Правительство РФ, которое в этой схеме является самым слабым местом.

Стандарты АИЖК предусматривают выдачу и погашение кредита только в рублях по ставке 15 процентов годовых; минимальный кредитный срок должен составлять от 1 года до 20 лет; первоначальный единовременный взнос заемщика должен быть не менее 30 процентов от стоимости приобретаемого жилья на дату оценки. Ставка действительно низкая и впечатляющая, особенно по сравнению с коммерческими банками, развивающими собственные ипотечные программы, где ставки от 12 процентов и выше в валюте. Однако пока реализовать саму идею создания АИЖК в полной мере не получается, так как АИЖК не может выпускать ипотечные ценные бумаги.

При гарантиях правительства уровень доходности ипотечных облигаций будет близок к доходности федеральных ценных бумаг с фиксированной доходностью. В настоящее время доходность на рынке по двум трехлетним ГКО-ОФЗ составляет 15 - 17%. По последним расчетам АИЖК, уровень доходности по ипотечным бумагам должен быть выше.

АИЖК планирует ввести стандарт кредитования для привлечения денег непосредственно в строительство жилья, поскольку на этапе возведения стоимость площади гораздо более низкая и покупателям потребуется значительно меньше денег на приобретение квартир. АИЖК и Банк Москвы рассматривают формирование и развитие рынка ипотечных ценных бумаг, а также различных финансовых инструментов, базовым обеспечением которых является ипотечное покрытие как одно из приоритетных направлений в своей деятельности.

Анализ Концепции развития системы ипотечного жилищного кредитования в Российской Федерации, Закона об ипотеке, Федерального закона «Об ипотечных ценных бумагах» и Федерального закона «Об инвестиционных фондах» позволяет сделать вывод, что в России создаются четыре механизма рефинансирования ипотечных кредиторов: самостоятельное рефинансирование ипотечных кредиторов; рефинансирование ипотечных кредиторов через операторов вторичного рынка ипотечных кредитов; рефинансирование ипотечных кредиторов через систему коллективных инвестиций; рефинансирование ипотечных кредиторов через систему участия.

Три из четырех создаваемых в России моделей рефинансирования ипотечных кредиторов основаны на передаче ипотечным кредитором своих прав из основного договора и договора об ипотеке новому кредитору. Данная передача совершается в форме заключения договора цессии прав из основного договора и договора об ипотеке или путем передачи прав по закладной.

Анализ некоторых наиболее распространенных типов, связанных с ипотекой securities, позволяет сделать вывод о коренном различии в правовой природе ценных бумаг по российскому праву и ценных бумаг англо-американской системы (securities). Следует отметить условность перевода на русский язык понятия securities как "ценные бумаги".

В классическом двухуровневом варианте (с включением в систему вторичного рынка ценных бумаг) система ипотечного кредитования для внедрения в России имеет ряд принципиальных сложностей, таких, как:

- отсутствие развитого рынка ценных бумаг;

- проблема ликвидности ипотечных обязательств на вторичном рынке;

- обеспечение банков долгосрочными дешевыми кредитными ресурсами;

- проблема организации механизма рефинансирования, при котором обеспечивались бы минимальные ставки по кредитам для населения и экономически привлекательные для инвесторов процентные ставки по ипотечным ценным бумагам, которые обеспечены, в свою очередь, низкопроцентными кредитами.

На основании изложенного делается вывод: двухуровневая модель рынка ипотечного кредитования, используемая в странах англосаксонской системы права, не может в чистом виде применяться в России по целому ряду причин. Во-первых, принципиальная разница в концепции прав собственности. Во-вторых, невозможность в российских условиях решения важнейшей задачи - перераспределения рисков. В-третьих, американская модель основывается на предоставлении регулятивных и контрольных публичных полномочий отдельным операторам вторичного ипотечного рынка, которыми являются созданные государством лица: государственная корпорация Джинни Мэй (G-vernment Nati-nal M-rtgage Ass-ciati-n - GNMA), по обязательствам которой правительство США несет ответственность всеми имеющимися в его распоряжении средствами, и так называемые псевдогосударственные корпорации - Фэнни Мэй и Фрэдди Мак, по обязательствам которых правительство США хотя ответственности и не несет, но чью деятельность регулирует и контролирует. Организация вторичного рынка ипотечного кредитования в России требует принципиально иных подходов, основывающихся на континентальной системе права.

Система ипотечного жилищного кредитования в России - это система, включающая в себя несколько сегментов:

- рынок недвижимости, обладающий необходимыми характеристиками для участия в ипотечном кредитовании;

- первичный рынок ипотечных кредитов, охватывающий всю совокупность деятельности кредиторов и должников, вступающих между собой в соответствующие обязательственные отношения, при которых должник (залогодатель) в качестве способа исполнения предоставляет, а кредитор (залогодержатель) принимает в залог недвижимое имущество. Чем стабильнее рынок недвижимости, тем охотнее банки берут недвижимость в залог, расширяя оборот и снижая процентные ставки по кредиту;

- вторичный рынок ипотечных кредитов, обеспечивающий передачу прав по закладным и ипотечным кредитам (продажа уже выданных ипотечных кредитов), а также реинвестирование выданных ипотечных кредитов. Вторичный рынок является связующим звеном между кредиторами на первичном ипотечном рынке и инвесторами на рынке ипотечных ценных бумаг, обеспечивая аккумуляцию денежных средств инвесторов и направляя финансовые потоки (через выпуск облигаций и их размещение на фондовом рынке) в ипотечные кредиты. Вторичный рынок ипотечного кредитования - явление сложное и многоплановое, обладающее большой спецификой. Система вторичного рынка в России внешне очень похожа на американскую: банки выдают кредиты, продают их агентствам, агентства получают средства от инвесторов. Но внутренне она принципиально другая, ибо в отличие от американской, перекачивающей на ипотечный рынок сбережения граждан, хранимые у институциональных инвесторов, наша перекачивает на этот рынок бюджетные средства. Однако если на этих принципах будет создана развитая система, то жилищный рынок России окажется полностью зависимым от притока бюджетных средств.

Практика отечественных и зарубежных кредитных организаций применения ипотечного кредитования, ее законодательное регулирование привлекают сегодня внимание многих. Между тем адаптация правового зарубежного опыта ни в коей мере не предполагает его прямого заимствования без учета отечественной специфики формирования смешанной экономики. Такой подход тем более неправомерен, так как у России имеется и свой собственный богатый опыт ипотечного кредитования жилищного строительства, получившего свое наибольшее развитие в XIX и начале XX века.

Глава 2. Федеральная целевая ипотечная программа «Жилище» на 2002 – 2010 гг.

Похожие работы

... своего рода локомотивом в подъеме экономики страны в целом. Заключение В процессе выполнения дипломного проекта по теме «Анализ стратегии государственной жилищной политики» были рассмотрены важнейшие составляющие жилищной политики, проанализированы условия её реализации, организации и деятельности управляющей системы, организационно-экономические, правовые и динамические факторы, влияющие ...

... политики показали и результаты анкетирования: 97,5% респондентов ответили согласием на вопрос о ее необходимости. А также больше половины населения считает, что нужны меры по активизации государственной региональной политики Российской Федерации, тем самым доказывая, что Кузбасс и Томская область являются дотационными. За это выступило 70% респондентов. Это еще свидетельствует о том, что с точки ...

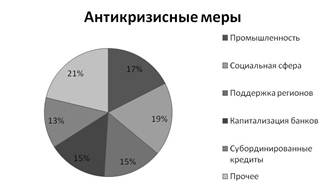

... России (340 млрд руб.), компаниям в виде госгарантий по банковским кредитам (300 млрд руб.) и особенно банкам (более 1055 млрд руб. государственных кредитов). Можно сказать, что антикризисная политика России реализуется прежде всего в трех направлениях – повышение ликвидности финансового сектора, социальная поддержка населения и поддержка ведущих компаний. Стимулирование потребительского спроса ...

тера, определяющий содержание государственной региональной политики Российской Федерации, формирующий и запускающий в действие механизм ее реализации; Депрессивная территория - административная единица (район, город) или совокупность сопредельных административных единиц в границах одного или нескольких субъектов Российской Федерации, имеющих однородную структуру экономики, оказавшаяся в ...

0 комментариев