Навигация

Механизм реализации государственной ипотечной политики на современном этапе

2.1 Механизм реализации государственной ипотечной политики на современном этапе

Общая координация хода реализации Программы «Жилище» и входящих в ее состав подпрограмм осуществляется создаваемой Советом при Президенте РФ по реализации приоритетных национальных проектов межведомственной рабочей группой по реализации приоритетного национального проекта «Доступное и комфортное жилье - гражданам России».

Текущее управление Программой и оперативный контроль за ходом ее реализации обеспечиваются государственным заказчиком Программы и входящих в ее состав подпрограмм.

Управление реализацией Программы и входящих в ее состав подпрограмм государственный заказчик возлагает на федеральное государственное учреждение «Объединенная дирекция по реализации федеральных инвестиционных программ».

Финансирование федерального государственного учреждения «Объединенная дирекция по реализации федеральных инвестиционных программ» осуществляется за счет средств федерального бюджета, предусмотренных на финансирование Программы.

Федеральные органы исполнительной власти, органы исполнительной власти субъектов РФ и органы местного самоуправления, участвующие в реализации Программы и входящих в ее состав подпрограмм, представляют ежеквартально государственному заказчику отчеты о ходе реализации Программы и входящих в ее состав подпрограмм. Ход выполнения мероприятий Программы и входящих в ее состав подпрограмм анализируется государственным заказчиком с участием других заинтересованных федеральных органов исполнительной власти, органов исполнительной власти субъектов РФ и органов местного самоуправления.

Государственный заказчик-координатор представляет по итогам года в Правительство Российской Федерации доклад о ходе реализации Программы и входящих в ее состав подпрограмм и предложения по совершенствованию их реализации и необходимой корректировке намеченных мероприятий.

Реализация Программы и входящих в ее состав подпрограмм предусматривает участие федеральных органов исполнительной власти, органов исполнительной власти субъектов Российской Федерации и органов местного самоуправления.

Основным критерием участия субъектов Российской Федерации и муниципальных образований в реализации Программы и входящих в ее состав подпрограмм наряду с соблюдением требований по финансированию программных мероприятий (в случае наличия таких требований) является проведение необходимых преобразований на их территориях, включая развитие нормативной правовой базы.

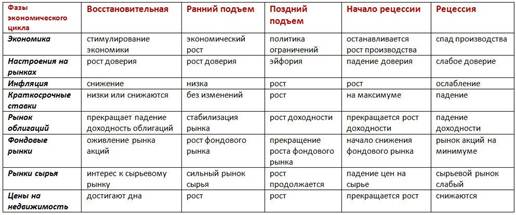

В современных условиях финансового кризиса, государство должно осуществлять поддержку банковскому сектору и развивать ипотечный рынок, рассмотрим эти государственные меры.

Способность банков наращивать объемы выдаваемых долгосрочных ипотечных жилищных кредитов зависит от возможности привлечения долгосрочных ресурсов.

В мировой практике существуют различные формы привлечения средств для ипотечного кредитования. Наиболее распространенными являются две. Первая форма ― это выпуск банками долгосрочных облигаций с ипотечным покрытием стандартной структуры с выплатой суммы основного долга в конце платежного периода. Ипотечные кредиты, входящие в состав ипотечного покрытия, при этом остаются на балансе банка-эмитента (данная система преобладает в Европе, наиболее яркий пример ― Германия).

Другой формой привлечения долгосрочных ресурсов, называемой системой рефинансирования ипотечных кредитов, является уступка прав требований банками по уже выданным ипотечным кредитам другому финансовому институту (оператору вторичного рынка). В свою очередь операторы вторичного рынка выпускают ипотечные ценные бумаги различного вида. Такими ценными бумагами могут быть облигации с ипотечным покрытием традиционной структуры или облигации общего покрытия, или ценные бумаги с потоком платежей, близким по структуре к платежам по аннуитетным ипотечным кредитам (данная система функционирует в США, в России аналогом данного вида ипотечных ценных бумаг являются ипотечные сертификаты).

Российское законодательство по ипотечным ценным бумагам с учетом принятых в рамках реформы по созданию рынка доступного жилья изменений обеспечило возможность использования банками всех вышеописанных способов привлечения средств для ипотечного кредитования как через непосредственное привлечение ресурсов банками, так и через использование финансовых услуг операторов вторичного рынка.

Общий объем выданных банком кредитов всегда детерминирован обязательными нормативами, регулирующими банковскую деятельность, и возможными объемами привлекаемых банками средств. Возможность продажи банковских активов (рефинансирование ипотечных жилищных кредитов) позволяет банкам выдавать новые кредиты, что в целом способствует увеличению объемов ипотечного жилищного кредитования. Покупка операторами вторичного рынка прав требований по выданным кредитам осуществляется за счет выпуска ипотечных ценных бумаг, обеспечивающих секьюритизацию данных активов и размещаемых среди широкого круга инвесторов. Чем более развит рынок таких инструментов и его инфраструктура, тем быстрее возможен оборот ипотечных активов через их рефинансирование. При этом скорость такого оборота напрямую влияет на темпы наращивания банками объемов ипотечного жилищного кредитования.

Повышению доступности ипотечных кредитов для населения и активизации банков как первичных кредиторов будет способствовать развитие унифицированной системы рефинансирования ипотечных жилищных кредитов (далее – УСР ИЖК).

УСР ИЖК является важным элементом системы ипотечного кредитования в целом, поскольку позволяет существенным образом расширить объем долгосрочных ресурсов, привлекаемых в сферу ипотечного жилищного кредитования. Базовым элементом такой системы является унификация стандартов и процедур ипотечного жилищного кредитования у первичных кредиторов. Унификация и стандартизация в этой сфере позволяет предложить финансовому рынку прозрачные и надежные ипотечные ценные бумаги, избежать затрат инвесторов на изучение и проверку кредитов, входящих в состав ипотечного покрытия, и снизить требуемую доходность по ценным бумагам. Такая унифицированная система позволяет расширить объемы выдаваемых ипотечных жилищных кредитов и снизить процентные ставки по этим кредитам.

С одной стороны, доступный для широких слоев населения ипотечный кредит могут сделать долгосрочные ресурсы, с другой стороны, срок, на который российский фондовый рынок может предложить денежные ресурсы, сегодня не превышает трех – пяти лет.

Федеральный закон «Об ипотечных ценных бумагах» создает законодательные условия для привлечения в сферу ипотечного жилищного кредитования долгосрочных ресурсов. При этом сроки заимствований будут увеличиваться по мере становления и развития рынка ипотечных ценных бумаг. Возможности увеличения сроков заимствований будут зависеть от спроса на ипотечные ценные бумаги, что, в свою очередь, определяется различными факторами, например уровнем развития накопительных пенсионных фондов, страховой деятельности, то есть наличием институциональных инвесторов, ориентированных на долгосрочные инвестиции.

Развитие УСР ИЖК позволит интенсифицировать процесс привлечения средств для ипотечного жилищного кредитования. Система позволит обеспечить равномерный переток капитала с финансового рынка страны в банковский сектор и через него – в виде ипотечных кредитов ― широким массам населения. .

Одним из главных условий адекватного функционирования УСР ИЖК является ее способность нивелировать риски, возникающие в связи с имеющимися различиями в срочности ресурсов, необходимых для направления в ипотечное жилищное кредитование.

Принятый в 2003 г. Федеральный закон «Об ипотечных ценных бумагах» стал серьезным шагом к созданию нормативных предпосылок для формирования рынка ипотечных ценных бумаг. В настоящее время ведется разработка нормативных правовых актов, регулирующих рынок ипотечных ценных бумаг.

Российское законодательство позволяет выступать в качестве оператора вторичного рынка ипотечного кредитования банкам и ряду других организаций. Некоторые банки уже сегодня в ограниченном объеме проводят операции по рефинансированию ипотечных жилищных кредитов или планируют осуществлять такую деятельность. В целях развития ипотечного жилищного кредитования Правительством Российской Федерации в 1997 г. был создан оператор УСР ИЖК ― открытое акционерное общество «Агентство по ипотечному жилищному кредитованию» (далее – АИЖК), в основную задачу которого входит рефинансирование выданных первичными кредиторами ипотечных жилищных кредитов за счет средств, привлекаемых путем размещения на российском фондовом рынке ценных бумаг.

АИЖК на сегодняшний день уже обеспечивает рефинансирование ипотечных жилищных кредитов, номинированных в рублях, со сроком до 27 лет и процентной ставкой 15% годовых.

На период до 2010 г. АИЖК должно стать основным проводником государственной политики по становлению и развитию УСР ИЖК и ее ключевым институциональным элементом.

Роль государства в данном процессе на период становления в России рынка долгосрочных финансовых инструментов и прежде всего рынка долгосрочных ипотечных ценных бумаг состоит в формировании УСР ИЖК через ее оператора – АИЖК. При этом государственная поддержка предоставляется системе лишь в объемах, необходимых для становления рыночных механизмов функционирования соответствующих секторов экономики. По мере развития и совершенствования рыночной базы роль государства должна снижаться и переориентироваться на те сегменты, где рыночные механизмы еще не сформированы.

Государственная поддержка становления и развития УСР ИЖК через АИЖК, как уполномоченного Правительством Российской Федерации оператора УЕСР ИЖК, ― необходимая мера, направленная на решение задачи обеспечения населения доступным жильем путем создания условий для максимально быстрого развития рыночных механизмов ипотечного жилищного кредитования.

При этом такая государственная поддержка не может и не должна конкурировать с рыночными механизмами ни в одном из секторов финансового рынка и должна быть ориентирована на те секторы, где рынок отсутствует и требуется вмешательство государства для его становления.

Федеральная ипотечная политика широко развивается в субъетах федерации, так например, в Калужской области.

Калужская ипотечная корпорация выдала населению по состоянию на 1 сентября 2009 года 1 774 кредита

ОАО «Калужская ипотечная корпорация» была создана в соответствии с «Концепцией развития системы ипотечного жилищного кредитования в Калужской области», в целях решения жилищной проблемы путем развития системы ипотечного жилищного кредитования, повышения эффективности бюджетных вложений в жилищную сферу, а также привлечения внебюджетных источников финансирования жилищного строительства Постановлением Правительства Калужской области №12 от 24 января 2003 г.

Работа Корпорации с момента основания была направлена на популяризацию среди населения и становление ипотечного кредитования в Калужской области.

В качестве первичного кредитора населения, компании удалось привлечь ООО банк «Элита».

С момента начала деятельности корпорации и по настоящее время в общей сложности было выдано 1774 кредита на сумму 1329, 03 млн.руб.:

Увеличение количества и объемов выдаваемых с участием Корпорации ипотечных кредитов по Стандартам ОАО «АИЖК» на сегодняшний день достигнуто за счет привлечения новых Первичных кредиторов — ЗАО «Мосстроэкономбанк», ЗАО АКБ «Русславбанк».

Обязательным условием функционирования системы ипотечного кредитования является обеспечение рефинансирования Первичных кредиторов, участвующих в запуске и реализации ипотечных программ. С помощью данного механизма Первичные кредиторы превращают «длинные» ипотечные деньги в «короткие» путем продажи Корпорации пулов закладных, что позволяет выдавать новые ипотечные кредиты не отвлекая серьезных денежных ресурсов.

Росту объемов и числа выдаваемых через Первичных кредиторов ипотечных кредитов способствует улучшение для потенциальных заемщиков условий ипотечного кредитования:

- снижение процентных ставок по кредитам с 15% в 2003 году до 10,75% в 2008 году;

- снижение первоначального взноса с 30% в 2003 г. до 10% в 2008 году.

Кроме того, компания обладает развитой филиальной сетью, включающей в себя офисы продаж в Калуге и Обнинске. Расширение этой сети планируется через открытие офиса в городах Таруса и Киров.

На сегодняшний день компанией выдано ипотечных займов/кредитов в 16 из 23 районах Калужской области.

«Калужская ипотечная корпорация» постоянно увеличивает количество предлагаемых ипотечных продуктов.

Так, в частности, на сегодняшний день компания работает по стандартам «АИЖК», правилам ООО «АТТА Ипотека». Ведутся переговоры о работе с ипотечными продуктами «Райффайзенбанк», «Русский ипотечный банк».

Отдельно выделим участие компании в реализации социальных проектов на территории Калужской области:

Похожие работы

... своего рода локомотивом в подъеме экономики страны в целом. Заключение В процессе выполнения дипломного проекта по теме «Анализ стратегии государственной жилищной политики» были рассмотрены важнейшие составляющие жилищной политики, проанализированы условия её реализации, организации и деятельности управляющей системы, организационно-экономические, правовые и динамические факторы, влияющие ...

... политики показали и результаты анкетирования: 97,5% респондентов ответили согласием на вопрос о ее необходимости. А также больше половины населения считает, что нужны меры по активизации государственной региональной политики Российской Федерации, тем самым доказывая, что Кузбасс и Томская область являются дотационными. За это выступило 70% респондентов. Это еще свидетельствует о том, что с точки ...

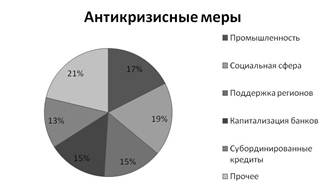

... России (340 млрд руб.), компаниям в виде госгарантий по банковским кредитам (300 млрд руб.) и особенно банкам (более 1055 млрд руб. государственных кредитов). Можно сказать, что антикризисная политика России реализуется прежде всего в трех направлениях – повышение ликвидности финансового сектора, социальная поддержка населения и поддержка ведущих компаний. Стимулирование потребительского спроса ...

тера, определяющий содержание государственной региональной политики Российской Федерации, формирующий и запускающий в действие механизм ее реализации; Депрессивная территория - административная единица (район, город) или совокупность сопредельных административных единиц в границах одного или нескольких субъектов Российской Федерации, имеющих однородную структуру экономики, оказавшаяся в ...

0 комментариев