Навигация

Пути совершенствования ипотечной политики

3.2 Пути совершенствования ипотечной политики

Отечественная ипотека в отличие от зарубежной вполне обоснованно расценивалась экспертами как надежный и эффективный финансовый инструмент. Выдаче ипотечных кредитов предшествовала тщательная проверка платежеспособности заемщика, предоставление солидного пакета документов. И поэтому с полным правом можно сказать, что в основе ипотечного кризиса в России лежат не огрехи отечественных банков и законодательства, а исключительно негативное воздействие мирового экономического кризиса.

Сокращение объема ипотечного жилищного кредитования наметилось уже во второй половине прошлого года. Эта тенденция дает о себе знать и в текущем году.

Итогом детального обсуждения ситуации на ипотечном рынке, состоявшегося в июле и в августе 2009 года на проведенных под председательством Президента РФ Д.А. Медведева и Председателя Правительства РФ В.В. Путина заседаниях Совета и Президиума Совета по реализации национальных проектов и демографической политике, стал вывод - руководство страны рассматривает ипотечное кредитование как долгосрочную стратегическую задачу государственного значения.

Финансирование приоритетного национального проекта «Доступное и комфортное жильё – гражданам России», существенно увеличенное в 2009 году, входит в число приоритетов и при формировании бюджета на 2010 и последующие годы.

По результатам обсуждения дано, в частности, поручение Правительству РФ, Банку России и АИЖК к концу 2009 года разработать долгосрочную стратегию развития ипотечного жилищного кредитования в России.

Основные параметры намечаемой работы - повышение доступности ипотеки для граждан за счет развития ипотечного страхования, формирование специальных ипотечных программ строительства и приобретения жилья экономического класса, стимулирование приобретения гражданами жилья, возводимого в рамках проектов комплексного освоения территорий.

В ходе обсуждения особо подчеркивалось, что обеспечение граждан доступным жильём зависит не только от эффективности мер, принимаемых на федеральном уровне, но и от результативности действий региональных властей.

Проводимый Министерством регионального развития РФ мониторинг динамики жилищного строительства по стране показывает, что регионы принимают меры по минимизации негативного влияния кризиса на жилищное строительство, реализуя свои региональные инициативы по льготному предоставлению строительных лесоматериалов, созданию эффективного механизма выделения земельных участков под индивидуальное жилищное строительство и т.д.

Продолжает оставаться актуальной задача формирования объективной и реальной оценки ситуации на рынке недвижимости в глазах клиентов банков - населения. Циркулировавшие несколько месяцев назад слухи о прогнозируемом в обозримом будущем (в том числе и осенью 2009 года) падении цен на недвижимость не подтвердились. Ожидания падения цен не должны питать ложных иллюзий, так как в условиях рынка действуют объективные и всем известные факторы формирования себестоимости жилья.

По оценкам авторитетных экспертов, действия государства должны быть направлены на стимулирование массового спроса на жильё эконом-класса. По заключению АИЖК, при цене 30 тысяч рублей за квадратный метр и из расчёта 18 квадратных метров на человека такое типовое жильё с помощью ипотеки под 12 процентов годовых смогла бы приобрести половина российских семей.

На рынке сегодня звучат голоса в поддержку субсидирования процентных ставок по ипотечным кредитам. Аргументы сторонников такого подхода продиктованы интересами скорейшего возрождения ипотечного кредитования в докризисных масштабах, когда объемы выдачи кредитов росли динамично и впечатляюще. И такой подход заслуживает внимания и изучения, хотя в основу роста ипотеки должны быть положены все же рыночные инструменты.

Следует отметить, что даже если ставка по ипотеке будет сравнительно доступна для населения (известны рекомендации по ее снижению), то объём выдачи новых кредитов банками будет зависеть от долгосрочных источников финансирования.

Общеизвестно, что банкам необходимы долгосрочные капиталы. И в их отсутствие целесообразно изыскивать возможности по частичному использованию средств из федерального бюджета, накопительной части Пенсионного фонда и т.д.

Клиентам банков предоставлена возможность направлять средства материнского капитала на погашение долга и уплату процентов по ипотечным кредитам. По прогнозам, в 2010 году с заявлениями о распоряжении средствами материнского капитала на указанные цели в размере свыше 100 миллиардов рублей намерены обратиться около 350 тысяч граждан РФ.

АРИЖК, созданная в конце прошлого года в целях оказания помощи проблемным заёмщикам, на протяжении 2009 года демонстрирует готовность к расширению реструктуризации ипотеки. В частности, упрощены условия допуска в программу реструктуризации, сокращен перечень предоставляемых документов, увеличен список заемщиков, имеющих право на такую поддержку, а именно имеющих неисполненные обязательства по ипотечным кредитам, выданным до 1 июля 2009 года (ранее было до 1 декабря 2008 года). Действие программы распространяется также на кредиты, взятые на капитальный ремонт под залог квартиры.

Другими словами, для оживления ипотеки сделано в текущем году уже немало, но задач, ждущих своего решения, все еще много.

Вкратце остановиться на некоторых из них. Рассмотрев проект материалов для обсуждения на Совете АРБ, считаю целесообразным дополнить Раздел VI «Для дальнейшего развития рынка ипотечного кредитования необходимо» следующими вопросами.

Первое.

Реализовать инструмент рефинансирования Банком России портфелей закладных путем разработки «Порядка предоставления Банком России кредитным организациям кредитов, обеспеченных залогом портфеля закладных» с участием ОАО «АИЖК».

С апреля 2009 г. по инициативе Комитета по ипотечному кредитованию АРБ ведется работа по подготовке этого нормативного документа. Инструмент призван обеспечить ликвидностью сроком до одного года кредитные организации, тем самым являясь одной из мер поддержки государством участников рынка ипотечного жилищного кредитования.

Работа ведется в составе рабочей группы с участием представителей Сводно-экономического и Юридического департаментов Банка России, ОАО «АИЖК», Газпромбанка, АБ «ГПБ-Ипотека» (ОАО), КБ «ЕВРОТРАСТ» (ЗАО), ЗАО «КБ ДельтаКредит», ООО «Городской Ипотечный Банк». Схема залогового кредитования предполагает участие депозитария, в котором будет происходить проверка закладных по правилам депозитария, а также на соответствие критериям, согласованным участниками проекта, ОАО «АИЖК» и Банком России, хранение и учет закладных, выполнение передаточных надписей и иные операции. Банком России будут также утверждены критерии отбора депозитариев для данного инструмента.

В случае неисполнения банком-заемщиком условий обслуживания кредитов Банка России, последний вправе предъявить требование к выкупу соответствующего обеспечения ОАО «АИЖК».

В связи с тем, что ОАО «АИЖК» готово выступить поручителем перед Банком России по обязательствам ипотечных заемщиков и обладает ограниченным набором механизмов рефинансирования и размером средств господдержки, выделяемых для этих целей, многим ипотечным кредиторам было бы интересно предложить к рефинансированию ипотечный портфель именно Банку России в рамках инструмента залогового кредитования.

В настоящий момент согласуются критерии включения закладных в залоговое обеспечение и механизм взаимодействия ЦБ РФ и ОАО «АИЖК» при выкупе закладных.

Реализация рассматриваемого механизма залогового кредитования Банка России сможет послужить ощутимой поддержкой кредитным организациям в преодолении кризисных явлений и развитию рынка ипотечного кредитования в России.

Второе.

Включить трансграничные ипотечные ценные бумаги в Ломбардный список Банка России.

Текст Указания Банка России от 27.11.2008 № 2134-У (далее – Указание) позволяет уже сейчас предлагать Совету директоров Банка России к рассмотрению выпуска ипотечных облигаций (RMBS), основанных на российских ипотечных активах, на предмет включения в Ломбардный список. Эти ценные бумаги классифицируются в соответствии с пунктом 1.10 Указания как долговые эмиссионные ценные бумаги, выпущенные юридическими лицами-нерезидентами Российской Федерации за пределами Российской Федерации.

На основании п. 2 Указания Советом директоров в отношении таких активов применяются два критерия:

1) Ценные бумаги должны быть включены в котировальный лист по крайней мере одной биржи, действующей на территории страны из числа стран, отнесенных нормативными актами Банка России к группе развитых стран (п. 2.4).

Это в полной мере соблюдается в отношении практически всех выпусков российских RMBS – выпуски котируются, как правило, на Ирландской фондовой бирже (Irish S.E.).

2) Расчеты по ценным бумагам, сделкам с ценными бумагами осуществляются на условиях исполнения обязательств «поставка против платежа» с использованием счетов депо Банка России, открытых в депозитарии, осуществляющем деятельность на территории Российской Федерации, при этом данный депозитарий осуществляет также учет прав на указанные ценные бумаги.

В отношении третьего критерия (объем выпуска, его ликвидность), письмом Банка России от 13.01.2009 № 05-13-4/72 разъяснено, что он не влияет на решение вопроса о включении бумаг в Ломбардный список. Более того, решение о включении в Ломбардный список поднимет ликвидность трансграничных ИЦБ на тот уровень, который даст импульс развитию российской ипотеки в непростых современных условиях.

Учитывая, что трансграничным ценным бумагам присвоены коды ISIN, CFI, Common Code, они зарегистрированы в системах Euroclear и Clearstream, которые, в свою очередь, сертифицированы Европейским центральным банком в качестве международных систем расчетов по ценным бумагам, Национальный депозитарный центр, имеющий субсчета в этих системах, обладает возможностью предоставлять на постоянной основе Банку России информацию о расчетах и сделках с указанными ценными бумагами, а также сведения об учете прав на RMBS.

Таким образом, ни законодательных, ни технических препятствий для включения указанных бумаг в Ломбардный список Банка России нет.

Если сравнивать RMBS с российскими облигациями с ипотечным покрытием, о которых говорится в п. 1.8 Указания, то качество трансграничных бумаг во всех случаях не хуже.

Во-первых, рейтинг старших траншей российских RMBS всегда инвестиционного уровня (BBB-/Baa3 и выше), в то время как по российским ломбардным ИЦБ допускается рейтинг BB/Ba2 (при этом по бумагам не требуется поручительств третьих лиц).

Во-вторых, проработка структуры выпуска и качество юридических и налоговых заключений выше, так как международный рынок и иностранные инвесторы предъявляют очень высокие требования к качеству активов из России, требуют максимальной прозрачности структуры денежных потоков, своевременной и подробной отчетности.

Трансграничные ипотечные ценные бумаги – необходимый источник рефинансирования, залог и стимул развития российской ипотеки.

Наше предложение заключается в том, чтобы Совет директоров Банка России рассмотрел выпуски трансграничных ипотечных ценных бумаг без дополнительных поручительств для включения в Ломбардный список либо в текущем контексте Указания, либо, по аналогии с российскими ипотечными ценными бумагами, путем выделения их в отдельный класс ломбардных ценных бумаг.

Третье.

Направить в Верховный Суд РФ запрос о разъяснении порядка определения подсудности дел, связанных с обращением взыскания на предмет ипотеки.

В настоящее время у региональных судов отсутствует единая практика в отношении определения подсудности дел, связанных с обращением взыскания на предмет ипотеки.

В соответствии со статьей 30 ГПК РФ «Исключительная подсудность» иски о правах на земельные участки, участки недр, здания, в том числе жилые и нежилые помещения, строения, сооружения, другие объекты, прочно связанные с землей, а также об освобождении имущества от ареста предъявляются в суд по месту нахождения этих объектов или арестованного имущества.

Требование об обращении взыскания на квартиру, находящуюся в собственности ответчика, затрагивает имущественные права собственника - ответчика, и, соответственно, заявляется путем предъявления иска к собственнику квартиры в суд по месту нахождения квартиры.

Некоторые суды отказывают в приеме исков по исключительной подсудности (в соответствии со ст. 30 ГПК РФ), ссылаясь на то, что иск к ответчику должен предъявляться в соответствии со ст. 28 ГПК РФ (по месту жительства ответчика). Место жительства определяют по месту первоначальной регистрации лица, указанной в кредитном договоре.

Отсутствие единого подхода у судов к вопросу о подсудности дел, связанных с обращением взыскания на предмет ипотеки, влечет возврат судами исков и препятствует быстрому и справедливому рассмотрению дел. Объективно все это наносит ущерб интересам банков-кредиторов. Как представляется, в судебной практике важно не только неукоснительное соблюдение процессуальных норм, но и обеспечение интересов банков-кредиторов, выступающих в таких конфликтах в качестве потерпевшей стороны, несущей убытки.

Четвертое.

Учитывая возрастание роли судебных приставов в исполнении судебных решений по взысканию обращений ввиду прогнозируемого роста невозвратов залогов по ипотечным кредитам, Комитет АРБ по ипотечному кредитованию намерен в ближайшее время провести совместно с Федеральной службой судебных приставов совещание, на котором будут предметно рассмотрены вопросы взаимодействия и внесены предложения в связи по следующим вопросам.

Судебные приставы-исполнители в соответствии с действующим законодательством обязаны извещать должника о времени и месте совершения исполнительных действий. В случае неизвещения, в соответствии со ст. 122 Закона «об исполнительном производстве» должник имеет право обжаловать действия судебного пристава-исполнителя в течение 10 дней с момента, когда ему стало известно о произведенных действиях. На практике это ведет к тому, что приставы стараются не осуществлять никаких действий (особенно по аресту и передаче имущества на реализацию), если нет подтверждения об извещении должника, чтобы избежать последующих судебных разбирательств.

Представляется, что установление некоего «пресекательного» срока на обжалование, после истечения которого должник должен будет доказать, что он не получил отправленное ему по месту регистрации постановление по уважительной причине, позволило бы снять эту проблему.

В случае нахождения должника в розыске судебный пристав-исполнитель, в соответствии со ст. 40 Закона «Об исполнительном производстве», может приостановить исполнительное производство, чем зачастую и пользуется. С учетом того, что среди должников часть составляют мошенники, которые находятся в бегах и объявлены в розыск органами внутренних дел, такая практика ведет к тому, что банк не может обратить взыскание на имущество для погашения задолженности.

Очевидно, что необходимо установление некоего предельного срока, на который исполнительное производство может быть приостановлено.

Часто имеет место нежелание (уклонение любыми путями) фирм-реализаторов заниматься продажей «неликвидного» имущества (в случае либо явного мошенничества – завышения цены квартиры, либо изменения цен на рынке недвижимости), так как они несут затраты на публикацию объявлений, организации торгов и т.д., которые им в этом случае не возмещаются. С учетом того, что во многих регионах количество фирм-реализаторов, с которыми у ССПИ заключены договоры весьма ограничено, это ведет к значительной затяжке процесса реализации.

В связи с этим при аккредитации таких фирм необходим более тщательный отбор, а также более жесткие формы договоров заключаемых такими фирмами с ССПИ.

Существуют две группы проблем, связанных с невозвратом кредита – выявление на этапе принятия решения о выдаче кредита потенциально недобросовестных заемщиков и обеспечение возврата кредита при ярко выраженном нежелании заемщика его возвращать.

К сожалению, приходится признать, что в настоящее время не существуют механизмов, позволяющих отсеять подобных заемщиков хотя бы с 90 процентной вероятностью, или гарантированно обеспечить возвратность кредитных средств.

Изменить сложившуюся ситуацию представляется возможным только при условии внесения изменений в действующее законодательство, причем некоторые шаги в этом направлении уже делаются – примером таких шагов может служить, в том числе и рассмотрение Государственной Думой РФ проекта Закона о внесении изменений в статью 151 Уголовно-процессуального Кодекса РФ, предусматривающих передачу в подследственность дознавателей органов службы судебных приставов уголовных дел о преступлениях, предусмотренных ст. 177 Уголовного Кодекса РФ (Злостное уклонение о погашения кредиторской задолженности).

Однако, для кардинального изменения существующего положения с невозвратом кредитов представляется необходимым не ограничиваться только сменой органов, осуществляющих дознание, особенно с учетом того, что в настоящее время количество дел, связанных с невозвратом кредитов, переданных в суд и тем более дел, по которым вынесены приговоры суда, крайне незначительно по сравнению с количеством невозвращенных кредитов.

Ситуацию могло бы изменить принятие нормативных актов и внесение соответствующих изменений в уже существующие, которые реально ужесточают наказание за злостное уклонение от возврата кредита (в настоящее время – до двух лет лишения свободы). Например, статья 176 Уголовного Кодекса РФ предусматривающая ответственность за незаконное получение кредита путем предоставления кредитору заведомо ложных сведений о хозяйственном положении либо финансовом состоянии (вплоть до лишения свободы на срок до пяти лет) ориентирована исключительно на руководителей организаций и индивидуальных предпринимателей, в то время как действия физических лиц, предоставляющие банкам те же самые заведомо ложные сведения с той же самой целью незаконного получения кредита, преследуются в соответствии со ст. 159 Уголовного Кодекса РФ (Мошенничество), что создает дополнительные сложности с расследованием данного вида преступлений и зачастую дает возможность недобросовестному заемщику избежать уголовной ответственности.

Также немаловажным представляется круг вопросов, связанные с исполнением решений суда о взыскании задолженности по кредитам.

Статья 446 Гражданского Процессуального Кодекса РФ делает невозможным обращение взыскания на «предметы обычной домашней обстановки и обихода, вещи индивидуального пользования (одежда, обувь и другие), за исключением драгоценностей и других предметов роскоши», что зачастую позволяет (с учетом возросшего общего благосостояния граждан) относить к предметам обычно домашней обстановки весьма дорогостоящие вещи – телевизоры, компьютеры, холодильники и т.п. Так как решение вопроса, что именно относить к предметам обычной домашней обстановки передано на усмотрение судебного пристава-исполнителя, то неизбежно возникновение возможности различия во взглядах на этот вопрос.

В итоге в суды направляются жалобы на действия судебных приставов-исполнителей и каждый судья выносит решение, исходя из своих представлений, что также не способствует единой правоприменительной практике. Вероятно, имело бы смысл вернуться к некоему (пусть даже расширенному) подобию Перечня видов имущества граждан, на которое не могло быть обращено взыскание, установленному Гражданским Процессуальным Кодексом РСФСР, который четко устанавливал, что, например, из всей мебели, находящейся в собственности гражданина, обращение взыскания невозможно на одну кровать и стул, на каждое лицо, а также на один стол, один шкаф и один сундук на семью.

Та же самая статья 446 ГПК РФ делает невозможным и обращение взыскания на жилое помещение, если для гражданина-должника и членов его семьи, совместно проживающих в принадлежащем помещении, оно является единственным пригодным для постоянного проживания помещением, за исключением объектов ипотеки. На практике это положение зачастую приводит к тому, что недобросовестный заемщик с комфортом проживает в многокомнатной квартире (или загородном доме), стоимость которой не только достаточна для погашения кредита, но и позволяет приобрести, в случае ее реализации, несколько других квартир.

Выходом из этой ситуации может быть только законодательно закрепленное право службы судебных приставов-исполнителей реализовывать такое жилье и приобретать для должника и его семьи другое жилое помещение, причем не обязательно в месте его предыдущего проживания, а полученную разницу в стоимости направлять на погашение задолженности.

Существует также проблема, хоть и не часто встречающаяся, связанная со своевременным получением денежных средств, полученных от реализации имущества должников, на которое обращено взыскание. В соответствии с действующим законодательством организацией торгов по реализации такого имущества и получением денежных средств занимаются аккредитованные при РФФИ организации, которые в дальнейшем обязаны перечислять денежные средства на счета службы судебных приставов-исполнителей.

В случае недобросовестности руководителя такой фирмы-реализатора денежные средства могут не поступить к службе судебных приставов-исполнителей или поступить со значительной задержкой. Для того, чтобы подобное не происходило, достаточно установить обязанность приобретателей реализуемого имущества перечислять денежные средства непосредственно на счета службы судебных приставов-исполнителей и сделать более «прозрачной» систему отбора РФФИ фирм-реализаторов.

Необходимо совершенствовать практику взыскания ипотечной задолженности через суды. Известно, что суды нередко затягивают вынесение решений по т.н. проблемным заемщикам, руководствуясь порой псевдогуманными мотивами, не отдавая себе отчет в том, что на самом деле судебные проволочки лишь усугубляют незавидное положение должника, фактически загоняя его в долговую яму, так как проценты по кредиту будут нарастать, а долг все равно будет взыскан.

Пятое.

На протяжении ряда лет Комитет АРБ по ипотечному кредитованию предпринимает попытки привлечь внимание представителей законодательной и исполнительной властей к проблеме создания маневренного фонда для отселения заемщиков, не выполняющих обязательств перед банками по погашению задолженностей.

Несмотря на то, что примерно 90 % споров между банком и должником решается в досудебном порядке, создание фонда для переселения граждан, утративших жилье в связи с обращением на него взыскания, действительно необходимо. Следуя «кризисным» прогнозам нужно готовиться к такого рода сценарию. Маневренный фонд нужен, и даже, если он не будет востребован «по полной программе», его частичное использование позволит существенно снизить социальную напряженность. Люди будут знать об этом фонде и о возможности в случае вынужденного дефолта переселения не на улицу, а в специально выделенный для этих целей жилой фонд.

Переселенческий фонд может помочь не только дефолтным заемщикам, но и гражданам, нуждающимся в жилье, так как пустующие помещения можно предоставлять в краткосрочную аренду.

Шестое.

В связи с письмом Банка России «Об особенностях оценки рисков банков в отношении вложений в паи закрытых паевых инвестиционных фондов» (№ 109-Т от 4 сентября 2009) хотелось бы высказать суждения, которые продиктованы интересами перспективы развития отечественного финансового рынка.

Как известно, ЗПИФы на российском рынке появились относительно недавно, и оценивать потенциал такого нового инструмента следовало бы все же с определенным временным интервалом, дав возможность ЗПИФам реализовать свои возможности в полной мере. Чтобы оценить потенциал и перспективы ЗПИФов следует обратиться к большому позитивному зарубежному опыту, где REIT (аналог ЗПИФов), существует уже несколько десятков лет.

Приравнивать задолженность на балансе банков с задолженностью, которая аккумулируется в ЗПИФе, на мой взгляд, - это весьма упрощенный и формальный подход. Здесь требуется разделить «переупаковку» активов и реальную работу по обособлению бизнес-процессов и реальной активной эффективной работы с проблемными заемщиками. В случае «переупаковки» можно согласиться письмом, а вот в случае реальной работы риски надо оценивать иначе.

На мой взгляд, самым справедливым способом оценки качества активов ЗПИФа в совокупности с проводимой реальной деятельностью является оценка рынком, например, с использованием рыночных котировок. В случае их отсутствия подходить к оценке риска стоит как к оценке риска по любому кредитному или инвестиционному проекту, т.е. принимая во внимание реально осуществляемую ЗПИФом работу по возврату средств из проблемных кредитов. В этой связи нельзя не отметить некоторую излишнюю строгость регулятора при определении величины резервов по портфелю однородных ссуд, обеспеченных ипотекой. Так, в случае наличия проченной задолженности свыше 180 дней банки должны создавать резерв 75%. При этом практика работы с подобными заемщиками говорит о том, что возврат средств по ним, как правило, составляет 80-100% от размера задолженности, а в случае возможности отсрочить реализацию заложенной недвижимости, как правило, превышает 100%.

Кроме того, на сегодняшний день ЗПИФы являются единственным финансовым инструментом, позволяющим вести прозрачную эффективную коллекторскую деятельность. Связано это обстоятельство с негативными налоговыми последствиями, не отражающими реальное положение дел, при организации коллектора в форме обычного юридического лица.

В связи с работой банков по поиску эффективных путей сокращения просроченной задолженности в сфере ипотечного кредитования хотелось бы обратить внимание на такой немаловажный фактор как динамичное развитие этого сегмента рынка в последние годы, которое стало возможным за счет активного участия банков в реализации Национального приоритетного проекта « Доступное и комфортное жилье – гражданам России».

Как известно, и это мнение авторитетных аналитиков, российская ипотека развивалась не только динамично, но и последовательно. Для ее развития были характерны использование апробированных инструментов, требовательный и взвешенный подход к кредитованию клиентов. В итоге – кризисная ситуация в отечественной ипотеке стала следствием исключительно негативного влияния мирового экономического кризиса, а отнюдь не сомнительных операций российских банков на рынке.

Отечественные банки, оказавшись сегодня объективно не по своей вине в кризисной ситуации, предпринимают шаги по поиску оперативных и эффективных выходов из создавшейся ситуации и поэтому нуждаются в большей степени поддержки со стороны регулятора рынка, нежели в ограничениях своей деятельности.

Седьмое.

Рекомендовать ОАО «АИЖК» вынести на рассмотрение ближайшего заседания Наблюдательного Совета Агентства вопрос о реализации механизма обмена портфелей закладных на балансах кредитных организаций – ипотечных кредиторов на корпоративные облигации ОАО «АИЖК» и ипотечные ценные бумаги.

Похожие работы

... своего рода локомотивом в подъеме экономики страны в целом. Заключение В процессе выполнения дипломного проекта по теме «Анализ стратегии государственной жилищной политики» были рассмотрены важнейшие составляющие жилищной политики, проанализированы условия её реализации, организации и деятельности управляющей системы, организационно-экономические, правовые и динамические факторы, влияющие ...

... политики показали и результаты анкетирования: 97,5% респондентов ответили согласием на вопрос о ее необходимости. А также больше половины населения считает, что нужны меры по активизации государственной региональной политики Российской Федерации, тем самым доказывая, что Кузбасс и Томская область являются дотационными. За это выступило 70% респондентов. Это еще свидетельствует о том, что с точки ...

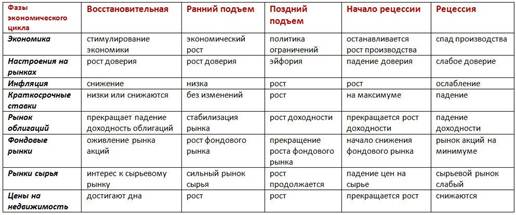

... России (340 млрд руб.), компаниям в виде госгарантий по банковским кредитам (300 млрд руб.) и особенно банкам (более 1055 млрд руб. государственных кредитов). Можно сказать, что антикризисная политика России реализуется прежде всего в трех направлениях – повышение ликвидности финансового сектора, социальная поддержка населения и поддержка ведущих компаний. Стимулирование потребительского спроса ...

тера, определяющий содержание государственной региональной политики Российской Федерации, формирующий и запускающий в действие механизм ее реализации; Депрессивная территория - административная единица (район, город) или совокупность сопредельных административных единиц в границах одного или нескольких субъектов Российской Федерации, имеющих однородную структуру экономики, оказавшаяся в ...

0 комментариев